我国宏观税收负担分析

2015-07-29张磊

张磊

[摘 要]宏观税负用来衡量一个国家总体税收负担水平,以大口径宏观税负指标考察我国真实的税负水平,得到我国宏观税收负担较重的结论。提出加大“费改税”的力度,加快“费改税”的进程;赋予地方政府一定的税收立法权;中央应加大对地方政府的转移支付,加大地方所占共享税的比例;改变现有的税制结构;改变财政收支结构等降低我国税收负担的对策建议。

[关键词]宏观税负;税负指标;税收标准

[中图分类号]F810.42 [文献标识码]A [文章编号]2095-3283(2015)06-0157-02

一、我国宏观税负现状

国际通用的衡量一国宏观税负的指标是税收收入与GDP的百分比。在政府收入中,税收收入占据了政府收入的主要份额,而其他非税收收入占比相对较小。因此对于西方发达国家而言,用税收收入占GDP的比重可以很准确地反映其宏观税负水平。然而,我国的政府收入形式并不规范,关于税收的立法尚不健全。非税收收入以及其他收入占比较大。2013年我国政府收入201893.15亿元,其中税收收入110530.7亿元,仅占政府收入的54.7%,加之其他隐性收入的存在,仅用税收收入占本期GDP的比重并不能准确反映我国纳税人的真实税收负担状况,无法判断目前税收的合理性。综上可知,为更准确地了解我国的宏观税负,引入大小口径税负指标对比分析更具现实意义。

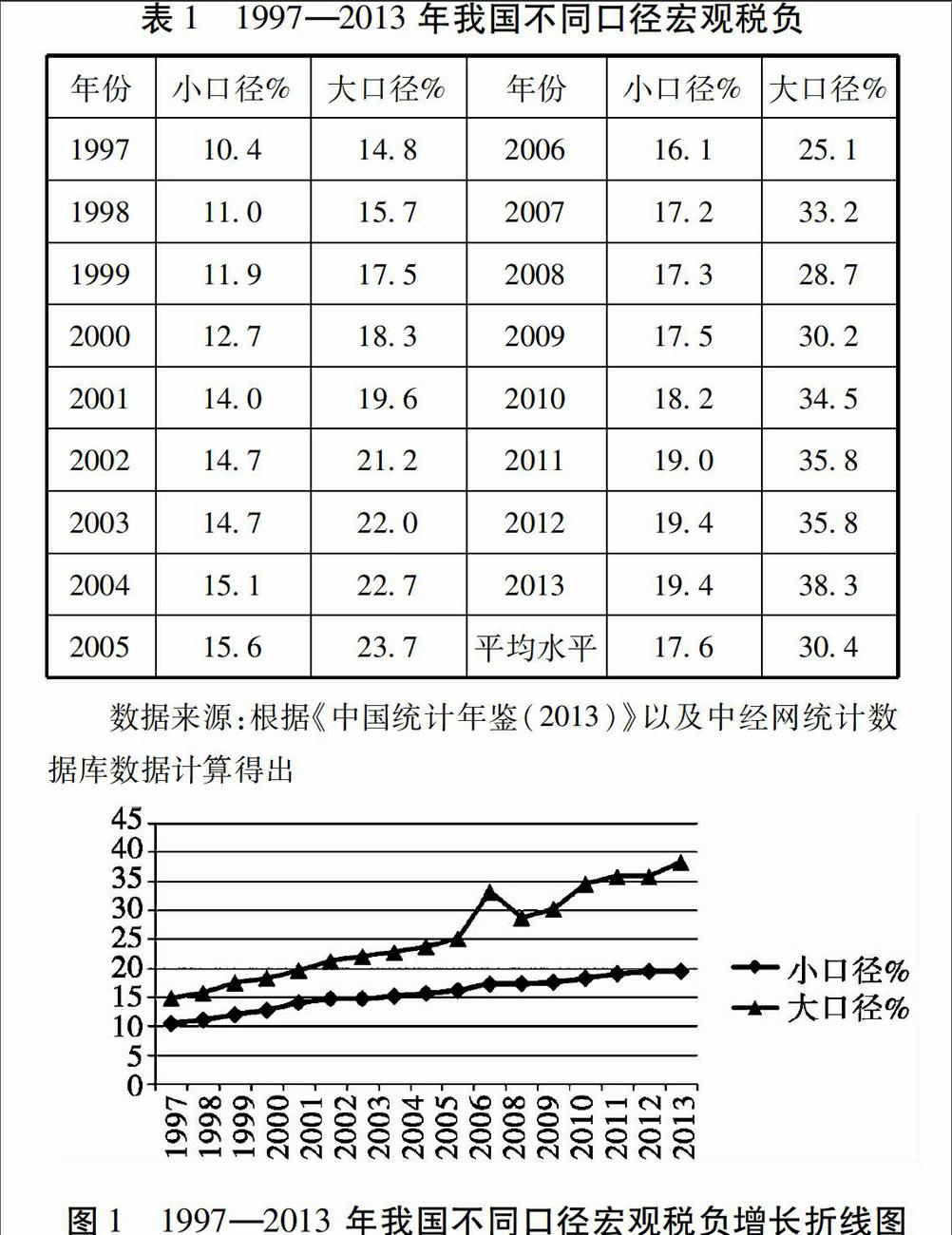

由图1知,我国小口径、大口径宏观税负随时间的推移,均呈上升趋势,其中小口径税负呈现逐年平稳增长态势,而大口径宏观税负则呈现波动上升趋势。从表1可以看出,在1997—2013年期间,小口径税负从1997年的10.4%上升到2013年的19.4%。大口径宏观税负,从1997年的15.7%快速上升到2007年的33.2%,2008年则降至28.7%,而后恢复上升趋势,这与2008年的美国爆发次级债危机有一定关联,即中国为应对次贷危机而采取积极的财政政策和紧缩的货币政策。下调企业所得税就是积极的财政政策的表现之一。从2009年的30%升至2013年的38%。

从图1不难发现,两种计算口径之间的数据差距越来越大,在2013年大小口径宏观税负数据之差就达到了18.9个百分点。差距增大主要体现在地方政府的非税收入、债务收入和其他收入上。由于非税收入主要以各种“费”的形式存在,同样也会给增加税收负担。因此,本文以大口径宏观税负作为税收负担水平的考察指标。

图1 1997—2013 年我国不同口径宏观税负增长折线图

我国大口径宏观税负统计值相对其他国家而言较低,在考虑居民税收负担的同时,更应当考虑我国不同于西方发达国家的国情。如欧美等发达国家的税负水平普遍高于中国,但其居民的税收负担却不重,居民享受的社会福利同样较高。作为北欧国家的典型代表,瑞典、芬兰和丹麦建立了一套从“摇篮”到“坟墓”的社会保障体系,尽管宏观税负水平很高,但当地居民和企业并未抱怨国家的税负很重,相反大多数居民支持政府实施高福利的税收负担政策。同时,一些学者也认为,一般社会保障性支出比重较大的国家的宏观税负水平相应较高。然而我国的社会保障体系正处在逐渐健全过程中,目前的宏观税负与基本公共服务供给存在严重的不对称,政府所提供的基本公共服务不足,无法满足广大人民的物质与精神需要,如农民的看病难、看病贵以及医院的“以药养医”等。

二、中国税负水平较高的原因

(一)税收法定原则落实不到位

近年来,我国多使用“授权立法”,即国家立法机关授权给行政机关税收立法权,导致大多数税收法律规范以税收行政法规的形式出现,税法的法律权威性缺失和地方立法权缺失,导致地方政府通过非正规途径筹集政府资金,而最终债务的承担人则是人民。

(二)基本公共服务支出比重相对较小

我国较高的宏观税负并没有带来基本公共服务的明显改善。从我国现状来看,虽然国家正不断加大对教育、医疗卫生、社会保障和就业的投资与支出力度,但对于拥有十多亿人口的中国来说,虽然2012年这三项支出分别为21242.1亿元、7245.11亿元和12585.52亿元,较2011年分别增长28.76%、12.69%和13.29%,但人民能真正享到的服务却少之又少,或获得服务困难,或对家庭生活水平以及幸福指数无法产生影响。2012年,教育、医疗卫生、社会保障和就业支出总和占财政支出的比重仅为32.6%,而美国占比高达60%左右。如,目前我国农村已经开始实施新型农村合作医疗制度(简称新农合),只要农民定期交医疗保险便可享受90%的报销额度,但新农合对农民的就医看病限制较大。第一,必须到指定医院就医才可免除部分费用,但农村医疗条件和水平有限,致使农民在遇到大病时,农村的医疗条件根本无法提供良好的治疗;第二,定期交纳的新农合款项若使用不完,则当年无效无法转接,导致许多农民不再定期交农合款项;第三,国家对指定药物实施部分报销。

(三)税制结构不合理

欧美发达国家大多实行以所得税为主的税制结构。另外,我国目前处于经济转型期和改革深水区。税制上,应当将以流转税等间接税为主向以所得税等直接税为主的阶段转变。但是我国当前税收仍以所得税和流转税为主,且所得税所占财政收入的比重较低,2011年所得税约占25.43%,增值税、营业税、消费税和关税等流转税约占52.87%。这种税制不利于宏观经济的调控、税收负担的缓解以及民生的改善。

三、降低我国税负水平对策建议

(一)加大“费改税”力度,加快“费改税”进程

将我国现存的不合理的收费项目剔除,合理调整收费结构,将一部分收费项目纳入税收体系,实现“费改税”。各地方政府的收费项目在公开透明的基础上,应通过网络公开公示的方式接受群众的监督。

(二)赋予地方政府一定的税收立法权

由于各地区经济发展水平不均衡,地方政府可以根据当地的实际情况,合理设立一些适合本地的税收征管项目,即赋予地方政府一定的税收立法权,推动地方经济更好更快的发展。

(三)中央应加大对地方政府的转移支付,加大地方所占共享税的比例

中央通过增加对地方政府转移支付来调节地方财政资金不足问题,促进地方经济建设与发展。由于用于地方财政支出的地方税税基小、税种少,为避免地方政府扩大其收费项目增加预算外收入与制度外收入。国家可以通过扩大共享税中地方政府所占比例来增加地方税收,减少不必要的收费。

(四)改变现有的税制结构

将主要以间接税为主体的税种,改为以直接税为主体税种。加大个人所得税、企业所得税在总税收中的占比,即由主要以商品与服务为主的缴税如流转税转向主要以企业与个人缴税如所得税。

(五)改变财政收支结构

将财政支出主要用来进行基础设施建设转变为以公共服务为主,加大社会保障支出,加大对医疗、卫生和教育的投入,增加社会福利,改善民生。提升居民自主纳税意愿,做到税收取之于民用之于民。

[参考文献]

[1]陈旭东.国际比较视角下中国宏观税负水平客观分析[J].现代财经,2012(3):28-34.

[2]刘新利.我国宏观税负成因及国际比较[J].中国税务,2007(3).

[3]王大树,杨长涌.关于中国税收负担的思考[J].中国党政干部论坛,2008(10).

(责任编辑:董博雯)endprint