中 外 动 态

2015-07-18

中 外 动 态

DOMESTIC AND INTERNATIONAL TRENDS

双钱股份耗资116亿收购股权

2015年3月24日,双钱股份发布资产购买报告书(草案)提出,公司拟向控股股东华谊集团发行股份收购其所属化工行业经营性资产,包括能化公司、新材料公司、精化公司、投资公司、天原公司全部100%股权,以及收购信息公司55%股权及财务公司30%股权。标的资产作价116.47亿元,发行价格为12.51元/股,以此计算,双钱股份将向华谊集团发行合计为9.31亿股股份。上海国资改革概念股双钱股份(600623,前收盘价14.52元)即将复牌。

(1)打造新型化工集团

具体来看,双钱股份此次拟购入标的资产分为三大业务板块,分别是能源化工、精细化工、化工服务,产品涉及基础化学品、精细化学品以及相关新材料产品,同时围绕化工主业发展相关生产性服务业务,包括贸易、物流、信息技术及解决方案、金融服务等。

据报告书披露,2013年度及2014年度,标的资产营业收入分别为183.43亿元和191.26亿元。从各板块收入分布来看,能源化工板块业务是标的资产最主要的收入来源。2013年度及2014年度,此类业务收入占其营业收入的32.58%和39.97%;其次是精细化工业务,此类业务年度收入占标的资产营收比例大约在18%左右;化工服务业务收入占比在3.7%左右。分产品来看,甲醇、醋酸及酯、涂料及树脂和试剂及中间体是公司最主要产品,2013年度及2014年度四项合计占营业收入的34.62%和42.76%。

信息披露义务人股权结构如图1。

图1 信息披露义务人的股权结构图

经预测,标的资产2015年的营收值为225.71亿元,归属于母公司所有者的净利润为8.76亿元。2014年度,双钱股份营收为147.31亿元,净利润为3.42亿元。显然,此次资产注入将极大提升上市公司的营收及盈利值。

双钱股份表示,此次交易将改变上市公司单一轮胎业务结构,为形成和构建一体化产业体系奠定坚实基础,构筑3+1的化工产业生态系统、商业模式、体制架构。此举从根本上理顺了股权和管理关系,优化资源配置,打造最具市场价值和公信力、影响力的新型化工企业集团。

此外,双钱股份还以不低于12.56元/股的价格,非公开发行不超过2.97亿股,募集配套资金不超过37.33亿元。本次募资计划分别用于上海化工区32万t/年丙烯酸及酯项目、1 200 t/年催化剂项目、华谊涂料增资项目、昆山宝盐增资项目、财务公司增资项目和补充流动资金。

(2)两上市公司坐等“救济”

除双钱股份外,华谊集团还控股三爱富(600636)和氯碱化工(600618)两家A股上市公司。从股价上看,因头顶上海国资改革概念股的光环,两只股票近期的涨幅也十分可观。但双钱股份这份重组方案似乎与两家公司无太大关联。从业绩上看,这两家公司目前均处于困境当中。如氯碱化工2014年净利润亏损5.93亿元,同比下滑3 664.19%;三爱富2014年的盈利仅为646.68万元,同比下滑90.82%。两家公司业绩下降的主要原因均在于自身行业景气度的低迷。与持续盈利的双钱股份相比,这两家公司无疑更需要新鲜血液的注入。

事实上,早在2008年,华谊集团便筹划通过注入资产方式寻求整体上市,不过最终被否。当时,三爱富发布定增方案表示,拟向华谊集团、信达资产、华融资产3名特定对象非公开增发73 085万股,收购三者分别持有的能化公司71.71%、26.58%、1.69%股权,总计增发不超过63亿元。交易完成后,三爱富的主业将从单一的氟化工转变为大型煤化工、氟化工企业,并成为华谊集团煤基多联产上市平台。

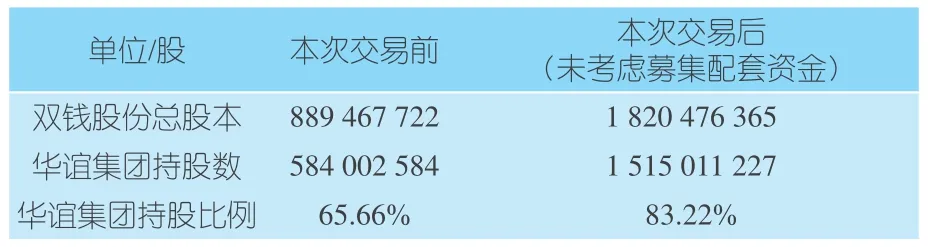

华谊集团拟通过本次交易认购上市公司新发行的A股股票数量为931 008 643股,本次交易后华谊集团预计将持有上市公司股份1 515 011 227股,占总股本的83.22%。(未考虑募集配套自己发行股份),具体变动情况如表1。

表1 两公司交易前后变动情况表

不过,这一定增方案未能得到证监会并购重组委员会审核通过,对于被否原因,据报道称是由于能化公司业绩大幅下滑所致。因三爱富接盘未果,如今,包括能化公司等集团核心资产这个“馅饼”却落在了双钱股份头上。《每日经济新闻》记者注意到,三爱富去年曾发布定增预案,公司拟向包括控股股东华谊集团在内的不超过10名特定对象非公开发行不超过1.23亿股股份,募集不超过15亿元。不过,募资主要用于年产10 000 t六氟丙烯等主营项目,以及补充流动资金,并未涉及资产并购事项。该定增方案于近期获得证监会审核通过。

资料显示,华谊集团旗下拥有化工及橡胶制品行业、房地产及工程行业 、金融及投资行业 、贸易及物流行业等多方面的资产。在此次向双钱股份注入资产后,华谊集团剩余的资产将主要集中在房地产及贸易业务。

摘编自“轮胎商业网”

橡胶机械行业显颓势

我国橡胶机械行业延续2013年高速增长的喜庆氛围进入2014年,上半年订单需求“井喷”,产销两旺。但是下半年形势巨变,订单“断崖式”下降,显示出明显颓势。全年我国橡胶机械销售收入个位数小幅增长,但利润和出口创汇两位数下降。从目前橡机企业现有订单和资金流看,橡机行业的冬天正来临,要作好过苦日子的打算。

(1)上下半年两个样,销售收入小幅增长

中国化工装备协会橡胶机械专业委员会对全国28家主要橡胶机械厂家2014年主要经济指标统计,橡胶机械销售收入105.2亿元人民币,同比增长4.4%,以此推算我国橡胶机械2013年总销售收入达到136亿元,同比增长4.5%。28家企业中有16家企业销售收入下降,下降企业占比57.1%,为近年少有现象。按销售收入排名,前十名依次是软控股份、大连橡塑、益阳橡机、天津赛象、萨驰机械、双星机械、福建三明、桂林橡机、华工百川及桂林工程公司。增长幅度最大的是萨驰机械,同比增长357%,这家公司仅用三年时间挤身于我国一流橡机行列。前十大公司销售收入83.29亿元,占我国橡机总销售额的61.2%。我国橡胶机械上下半年表现两重天。上半年日子非常好过,轮胎投资达到顶峰,橡胶机械订单需求“井喷”,企业普遍生产任务饱满,加班加点满负荷生产,产品一下线就直接发往用户,产品销售率相对较高。但是下半年后,运行环境发生变化,订单“断崖”式下降,部份订单暂停或取消,一些企业产品生产出来轮胎厂不提货,产品销售率创近年新低,橡机企业资金回收和周转困难。

(2)出口创汇大幅下降,国际化经营有待提高

28家企业出口交货值14.1亿元人民币,同比下降19.1%,以此推算我国2014年总出口创汇2.65亿美元。出口创汇同比下降家数占多数。按出口交货值排名,前十强依次为软控股份、华澳轮胎、益阳橡机、天津赛象、大连橡塑、四川亚西、桂林橡机、万向新元、北京敬业及无锡双象。橡机出口交货值占总销售额比率达11.8%,出口比重相对偏低。上半年由于我国橡机行业订单较多,橡机企业将重点放在国内产品“保供”上,对国际市场的开拓力度不够。相反国外著名橡机制造商加大了对我国市场的开拓,日本神户制钢的炼胶设备对我国的销售额大增,大大挤占我国炼胶设备的市场。世界第一大橡机制造商HF公司与双星机械组建合资公司生产全钢载重胎液压硫化机。荷兰VMI成型设备及德国费舍公司截断设备在我国销售增长幅度也较大。我国橡胶机械已在本土与世界著名橡机供应商肉搏。近年我国橡机企业加大国际化经营步伐,大连橡塑成功收购捷克及加拿大企业,软控股份收购成型鼓制造商英国维克公司及美国检测设备制造商。但是下半年起世界性轮胎低迷导致世界轮胎巨头放缓轮胎投资步伐,导致我国橡机出口量减少。上半年泰国政局不稳及越南骚乱放缓了东南亚轮胎投资步伐,但是随着下半年美国对我国轮胎半钢胎“双反”调查,我国企业加大对东南亚投资力度,出口势头有向好趋势。印度受汇率等因素的影响轮胎投资在2013年始放缓,我国橡机出口印度不理想。但2014年下半年后,印度轮胎投资有转好迹象,询单情况有所增加。预测2015年在国内市场不好的情况,我国企业走出去加大出口力度是必然选择。

(3)行业赢利不理想

对参与报表单位统计,利润较2014年同比降低20.6%。亏损企业1家。上半年行业订单较多,整个行业进入门槛低,2014年以来一大批其它行业企业进入橡胶机械领域,整个行业集中度偏低,行业的竞争程度激烈,一些大众化橡机产品价格达到亏损边缘。轮胎企业不提货及大量占用橡机货款等对橡机企业利润指标造成负面影响。原材料钢材价格较低,对橡机企业赢利状况是积极的。行业内新产品产值下降12.6%,说明橡机行业主要依靠是传统橡机产品。资产负债与2014年持平。在行业总的从业人数下降4.2%情况下,工资总额上涨3.4%,说明我国橡胶机械劳动力成本在逐渐提高。我国橡机企业通过技术改造升级提高整个行业自动化程度和水平,减少工人数,这是橡机企业今后努力方向。应付货款居高不下,财务费用上升19.8%,主要原因是客户对橡机企业付款不及时以及从2014年下半年始橡机企业库存明显偏多。

(4)行业产能大幅提升,风险凸显

2014年上半年轮胎投资“井喷”,设备订单供不应求。面对这波轮胎投资热,橡机主流企业基本保持相对理智,技改主要围绕提高研发能力、加工精度、自动化程度及降低成本等进行升级,产能未现大幅提高。但是其它行业涌入橡机行业及小型橡机企业迅速成长,山东广尧地区新建一些橡机企业,这样橡胶机械产能迅速提高,进入明显的买方市场。就拿硫化机来说,生产厂家达到40多家,年产能跨上4 500台/年以上,同比增长50%,大大超出产品需求。2014年下半年以来,我国轮胎销售变坏,轮胎行业开机率走低,我国轮胎投资信心严重打击。国内订单严重不足,有限的订单引来众多的竞争者,竞争白热化。2015年上半年我国大多橡机企业出现订单明显不足,还有些订单因为轮胎项目未确定无法组织生产。同时我国橡胶机械退出市场也不容易。橡胶机械企业只能在有限国内市场拚杀,价格战为常见市场竞争手段,价格有走底趋势。橡机行业投资风险较大,橡机企业要作好过苦日子的打算,保持足够现金流为正道。

陈维芳供稿

中化橡胶71亿欧元收购倍耐力26.2%股份

2015年3月23日,中国化工集团公司(下称“中国化工”)宣布,将通过全资子公司中国化工橡胶公司(下称“中化橡胶”)以每股15欧元的价格收购全球第五大轮胎制造商倍耐力(Pirelli)26.2%股份,交易规模高达71亿欧元,为2012年以来规模最大的中企收购。

大股东意大利Camfin S.p.A.(下称“CF”)将向中化橡胶悉数出售其持有的倍耐力股份,在这一步骤完成后,中化橡胶将与CF及其他投资者合作对其余股份发起要约收购。“目前交易还待有关机构批准,预计2015年夏天可以完成(收购26.2%股份)。”接近并购交易安排的人士对《第一财经日报》表示,对于交易双方而言,这可以说是双赢的安排。

中化橡胶与倍耐力之间同时建立起长期合作伙伴关系,在轮胎领域创造长期的产业价值,提升倍耐力的长期发展计划,加强战略地域的覆盖。根据协议,收购完成后,倍耐力仍将保持现有的运营及管理层架构,中化橡胶将指派一名主席,但Marco Tronchetti Provera仍继续担任CEO一职。

(1)拓展消费轮胎

中化橡胶是中国领先的全钢载重子午胎和工程机械轮胎制造企业,也是中国最大的汽车制动软管和高强力输送带生产商,产品畅销全球140多个国家和地区。

中国化工虽是中国领先的工业轮胎制造商,但消费轮胎板块相对欠缺,这也是其希望增加的一块业务,同时,中国化工又希望并购对象是全球性的企业,比如在轮胎行业内能够全球排名前十。

倍耐力显然在各个方面都能契合中国化工的要求。具有143年历史的倍耐力现在是全球第5大轮胎制造商,销售额超过60亿欧元,销售网络遍布160多个国家和地区,在全球高端市场排名第一,是F1赛车的独家供应商,全球近半法拉利均使用倍耐力轮胎。

倍耐力已经覆盖了所有发达市场,包括拉丁美洲市场,他们希望扩大在亚太区的规模,而中国已经是全球最大的汽车市场。另一方面,中国也希望摆脱对廉价劳动力的依赖,发展核心技术,进入高端制造业,双方均可以从交易中获益。

倍耐力现在的业务包括工业轮胎和消费轮胎两方面,日后,其利润较低的卡车和工业橡胶业务可能会并入中国化工的上市子公司风神股份,合并后将会令倍耐力的工业轮胎业务规模翻番。另一方面,收购也将有助于提高倍耐力在中国市场的销售。

股权收购完成后,中化橡胶将与CF及其他投资者合作,以每股15欧元对其余股份发起要约收购,第二阶段收购完成后,目前在意大利上市的倍耐力将退市。

买方有很多考虑因素,但这其中,欧元走弱只是一个影响很小的因素,业务发展上的战略意义更为重要。

(2)另类融资方式

中国化工的这笔并购交易,也展现出与以往国企海外并购不同的特征。

中国化工此笔收购则由在并购中担任顾问的摩根大通独家提供融资。据《第一财经日报》了解,由其提供的资金安排高达60多亿欧元,但具体融资规模还取决于接受每股15欧元的收购要约的倍耐力股东数。

“在公开市场进行的并购交易,尤其是需要在较短时间内完成,股东需要看到某种形式的承诺,国际银行的融资安排有一定便利之处。”香港一间外资行人士指出。

中国化工的这笔并购,一方面折射出国企在海外并购在融资安排上经验更加丰富,另一方面,也印证了国企海外并购涉及行业的日益多元化。

摘编自“中国橡机网”