解码三马之众安

2015-07-16刘泓君唐亮

刘泓君 唐亮

在好莱坞电影《黑客帝国》中,世界万物都起源于一个白色的小房间。

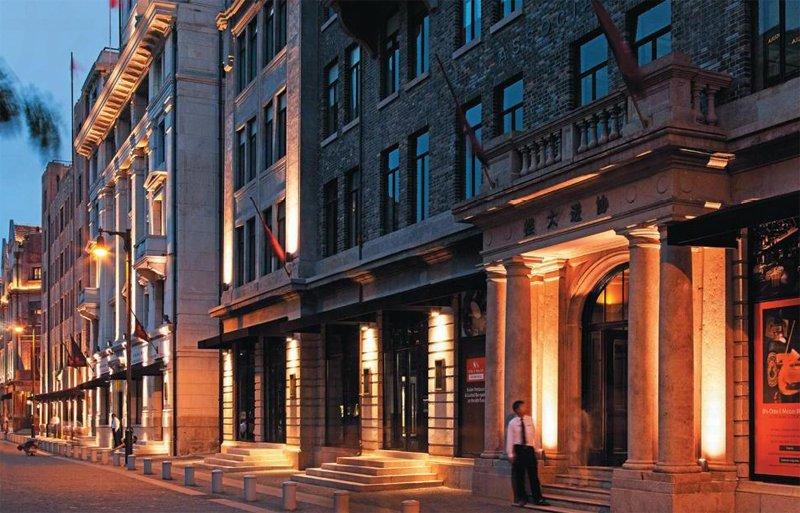

时下火热的“互联网+世界”,似乎也有这样一个源头:上海外滩圆明园路169号,一栋六层高的小洋楼协进大楼——众安保险所在地。2013年11月6日,马化腾首次提出“互联网+”概念,随后就与马云、马明哲一道挥毫写下一个“众”字,共同成为众安保险的股东。

这是第一家、也是唯一一家“互联网+保险”的公司。

我们大概只能用“大象无形”来形容它:它似乎并不存在,相较动辄几十万人的同行,它的全部阵容只有300多人;同时,它又无处不在,险种遍布天猫、微信、小米等,坊间对其估值数百亿元。

而它的最大价值不仅在于对传统保险产品进行互联网化改造,更重要的是,用互联网思维重塑传统保险业从产品设计、产品定价,到销售渠道、理赔服务,以及技术平台的全价值链。

有温度的保险+

相对余额宝的横空出世,借助互联网改造金融渠道,众安更进一步,发掘出金融场景化的巨大潜力。

2014年4月,陈劲出任众安保险CEO,此前他在中信银行信用卡中心做了近十年总裁。信用卡中心更像是一家保险公司:线下销售推销产品,呼叫中心维护产品,分公司受理产品……可在众安,这些线下人员全部消失了。

众安如何“落地”?

陈劲的答案是:借助互联网场景,做“有温度的保险”。 具体来说,没有销售的骚扰电话,没有繁琐的理赔流程,“不是保险公司卖保险,而是用户买保险”。

比如退货运费险、保证金保险,正是众安最早基于淘宝这个特定场景设计出的“爆款”产品。前者一年之内便占据了70%的市场份额,后者则在2014年淘宝“双11”创下1秒生成1.5万份保单的纪录。

再比如航空延误险,以前购买人理赔十分麻烦——需要在机场打印延误证明,给保险公司寄送材料;即便可以在网上理赔,也需要在网页上输入信息。

而众安的航空延误险完全“傻瓜式”:在微信公众号上购买保险,完全自愿;只要符合理赔条件,赔付会自动打入微信红包中,用户什么也不用做。同时,众安还与星巴克合作,保费可以换来咖啡;与航空公司合作,可以享受贵宾厅或升舱服务。

这套方式,基于互联网用户场景意识,完全背离传统的保险直销。陈劲说,他在公司内部更愿意扮演一名用户,不断提问;互联网产品强调“痛点”,他则进一步强调“痒点”, 看是否能够对原有的产品进行流程优化,以提升消费体验。

当然,这里还有一个前提:马云、马化腾为众安提供的成熟互联网场景。

众安碎片化的保险产品,由此被嵌入了互联网生态圈中的多个交易环节和应用场景,借势爆发。截至目前,众安保险已经上线了50多个互联网保险产品,快速覆盖到了旅行、汽车、健康、O2O等新的行业。

而支撑这一切的,是众安的云上革命。众安目前仅300多名员工,IT技术人员占了一半。众安的一切日常事务都仰仗于强大的IT处理系统,包括数据的获取也采用系统对接的方式。

传统保险公司一般会采购易保和中科软的技术系统,常规动作就是搭建机房、买服务器。但就众安而言,互联网保险是小额、高频、海量、碎片化的,这套系统根本无法应付众安前端业务的需求。比如2014年“双11”,众安卖出1.5亿份退运险,平均每分钟处理9.7万个保单,每单保费大多0.5元左右——这种情况,之前根本没有系统处理过。

众安CTO姜兴属于“阿里系”,曾在淘宝研发、客服中心任职,并有阿里保险事业部的工作经历。加入众安后,姜兴就立下“军令状”:半年内开发出能够胜任的自有核心系统。

这在专业人士看来不太可能,姜兴却胜券在握:他把众安的业务系统架在了阿里云上。这样一来,在需要用的时候,只需要花钱在阿里云上买计算服务和存储即可;一旦遇到“双11”这种高峰期,就在云上多加服务器,过了高峰期就撤下来一些。针对腾讯的互联网保险业务,姜兴同样在腾讯云上搭建了核心系统。

姜兴此举实际上动了易保和中科软的“蛋糕”,两家公司把持着国内保险核心系统的80%市场。过去,搭建自有机房需要花费数千万元,每年维护成本也高达20%~30%,是典型的重资产运作方式;可如今,借助阿里云或腾讯云,一次性资本投入不但减少了,后续维护投入也完全是弹性可调整的。

保监会曾对把数据放在云上是否会有安全问题存在担忧,但最终还是认可了云的安全,这等于给姜兴的创举开了绿灯。有一种说法是:众安保险是一家“比政策还快的公司”。

三骑绝尘

三马之众安究竟有多快?

一款新产品从立项到上线,众安保险只需要15天,相比一般保险公司2~3个月的上线周期,众安相当于在“飞”。而这得益于众安产品经理的运营方式以及扁平化的组织结构。

2014年跨年前夕,众安产品经理范丽君辗转听到一个消息,小米正在寻找意外险的合作伙伴。她当即飞赴北京与小米经办人磋商,回上海后仅用两天时间便提交了标书初稿,随后赶在大年三十早上提交了正式的标书。

与互联网公司完全一样,众安保险是以范丽君这样的产品经理为主导的,除了后台支持部门,CEO下面直接就是产品经理。按照陈劲的理解,传统保险公司是金字塔结构,众安则是并列的蜂群结构。若非如此,从提交方案到领导拍板,就足够折腾范丽君大半个月。

陈劲认为:“这种组织的核心不是管理层,而是靠价值观,这是更强的价值纽带。”

一共有五家公司角逐小米意外险,但让小米副总裁黎万强站起来鼓掌叫好的,只有范丽君的演讲报告。她把招标做成了视频故事,思考用户在哪些场景下可能购买保险,如何将保险嵌入小米销售网页。至于客户响应时间、业务流程等细节,都放在了那份几百页的标书里。

对手觉得,范丽君的做派活生生就是个“女雷军”。更关键的是,黎万强更能理解众安的价值链重构方式。

传统保险公司的产品开发流程,包括市场调查、可行性分析、产品设计、产品鉴定、产品报批、进入市场等若干环节,耗时最长可达数年。众安保险则完全奉行互联网圈的“迭代思维”, 了解用户需求、开发第一代产品、投放运营、收集数据、开发第二代产品、投放运营……周而复始,就好像小米手机的升级换代。

只是,众安的迭代速度更快:平均两周一次。

比如众乐宝,国内首款网络保证金产品,原先只针对在淘宝上开店的卖家。后来众安通过数据分析发现,很多刚开店或准备开店的人也来申请,最后却因为“对资金更敏感”而放弃。所以,众乐宝很快就扩大了申请对象的范围。

用陈劲的话来说,互联网保险必须尽可能早地迎合消费者的想法。而且,还要“尽可能多”。

过去,一份保单需要尽可能涵盖全部风险,内容说明就有五六十条,其背后隐藏的设计开发流程繁琐异常。现在,众安保险把一份保单承包的风险项目拆开为若干简单的小单。举例来说,原来一份健康险可能“包保百病”,如今却可以只保咳嗽、感冒或者骨折——碎片化的需求处理使得开发流程最快可以缩短到半天。

“碎片化”打开了众安保险产品的创新之门。碎屏险、37℃高温险、轮胎险等新险种应运而生。

但是,陈劲还必须回答一个疑问:纯粹做互联网业务,纯粹依赖技术支撑,众安保险能够盈利吗?

500亿元估值的逻辑

一个事实是,很少有公司能够从互联网场景的保险业务盈利。

这似乎说不过去。2002年,马云在香港碰到号称全球“最大的一家保险公司”负责人,对方吹嘘称全球加起来有50多万名员工,并将之视为最大本钱。十多年后的众安保险周年庆上,马云提起这件往事,说:“今天我们要把他们变成成本,就靠这个打败他们!”

——如前所述,互联网省去了众安大量人员、硬件、开发成本,但是,“陈劲们”绕不开一座大山:赔付率。

早在众安保险之前,华泰保险就曾与阿里巴巴合作退运险,但其直接赔付率高达93%左右,一直处于亏损状态。

众安精算负责人腾辉很能理解这种无奈:原来没有退运险时,用户大多该退才退,如今却稍有不满就选择退货。简言之,退运险这类互联网险种倒过来影响了用户行为。可问题就在于:传统的精算模型建立在纯粹的因果关系上,分析海量、多向、复杂的相关性数据时就会力不从心,遇到互联网险种时就会“找不到北”。

解决方案,就是众安保险的精算师们“革自己的命”。一方面,腾辉会实时调取数据,将用户上一个周期的数据反馈到下一个模型区间,不断调整精算模型的权重;但更主要的举措,还是拥抱大数据技术,分析一切跟定价具有强相关性的数据。

最典型的一件作品,就是众安与小米合作的碎屏险:定价只有1元,但赔付率极高——腾辉没有选择传统的调价方式,而是通过分析型号、屏幕大小、可能碎的程度、品牌,以及用户的投保时间等相关数据,找出可能骗保的高风险人群,并给予规则限定。比如,如果用户投保第二天就来索赔,厂家就会通过预先设置的小游戏进行碎屏与否的检验。

换句话说,以数据驱动产品设计,众安可以完全改变以前保险行业对客户简单粗暴的分类方式,做到真正以客户为中心,对每个客户制定个性化解决方案。

当然,大数据也改变了众安精算师的工作方式。而腾辉所在的精算师协会也意识到了互联网对精算的冲击,会定期做一些大数据对行业的冲击,精算师在新形势下如何发展的讲座。

大数据如果再进一步,就是改变保险行业游戏规则。因为保险就是一门基于概率评估的生意。大数据对于准确评估概率,毫无疑问是最有力甚至是量身定做的武器。

比如,过去一个健康保险是先做身体检查,没有病才可以享受保险。但众安应用大数据可以使之反过来,生病了再买保险——比如你有糖尿病,买一个保险,必须要定期接受众安监测,看你有没有按时吃药、定时体检、有没有跑步运动,由此降低发病率,众安保险定价就会更低;而通过获取大量用户定期体检的数据,众安也能发现导致发病的最关键相关性因素,从而修正险种规则,因人而异调整保费。

2015年6月,众安保险首轮融资获批,摩根士丹利、中金、鼎晖投资、赛富基金、凯斯博总计投资57.75亿元,众安保险估值约500亿元。须知,此时众安保险才刚刚成立17个月。如此成绩令业界艳羡。

马云将众安保险的秘密武器定义为“大数据思维”,这或许就是众安保险高估值的核心真相。

不过,这种技术优势反映在财报上可能是漫长的。据某投资机构数据显示:2014年,因赔付率仍然过高,众安综合成本率高达110.1%,预计2015年降至94.1%,2016年降至88.6%,2020年可降至83.9%。而传统保险公司普遍在95%以上。

83.9%,可以秒杀任何一家传统保险公司。令人恐惧的是,大家并不太确定众安具体会怎么做到。

三马之外的众安

可以确定的一点是,众安的想象空间很大程度上来自于三马。这是众安最大的凭仗,可能也是最大的风险。

在众安最早的股东结构中,总注册资本10亿元,阿里巴巴持股19.9%,是单一最大股东;腾讯、中国平安、优孚控股各持有15%,并列第二大股东。现如今,腾讯、平安的投资就已经翻了40倍,阿里翻了50倍。

不过,按照中国人习以为常的厚黑学逻辑,“三个和尚总是没有水喝的”,更何况阿里巴巴与腾讯总是相斗甚欢。其中一个佐证是,2014年众安的保费来源极度分化。

2014年全年,众安保险斩获7.94亿元保费,其中90%来自阿里巴巴应用场景,比如与淘宝合作的退运险保险业务收入6.13亿元,占到了全部保费收入的77%。CEO陈劲对此的解释为,阿里是一个商品交易的公司,更容易探讨出合作场景。

其实陈劲早已开启了与微信负责人张小龙的磋商,欲以解决微信绑卡难题为饵,推出微信场景的新险种,如顺利将增加众安保险来自腾讯场景的保费比重。

至于与中国平安的合作,2015年5月,众安拿下车险牌照,以后可以与中国平安进行线上线下配合:众安进行线上部分的销售,而平安着重做线下部分。

股东间平衡讳莫如深。这是其一。其二,抛开三马,除了整合渠道资源的强大能力,众安还有什么?“场景化”的发展方式令众安过度倚重淘宝、携程、百度等重要渠道,这一点令其饱受诟病。

而事实上,在占据互联网保险新市场的同时,众安在传统领域也诸多布局:积极申报传统保险牌照,逐步进入车险、寿险、健康险、返还型保险等传统领域,还将布局信息技术服务、保险中介服务等配套市场。

更重要的是,按照陈劲的理解,两年来众安实际上已经完成了三次迭变:1.0版本是保险电商化,把保险产品搬到网上卖;2.0版本是场景共生,比如与淘宝天猫合作推退运险;3.0版本就是跨界共创,与其他行业结合创造出完全不一样的东西,做真正的“互联网+”。

比如近期,众安分别与美的空调、汇源果汁跨界合作气象指数保险,如果活动范围内的城市当天最高温度达到或者高于35℃,众安保险将通过美的、汇源的微信服务号发放1元的高温补贴。

摒弃现有产品,彻底重塑价值链,或许这,才是众安和其代表的互联网金融,未来最大的想象空间。