暴风科技裹卷的暴风

2015-05-30金勇军

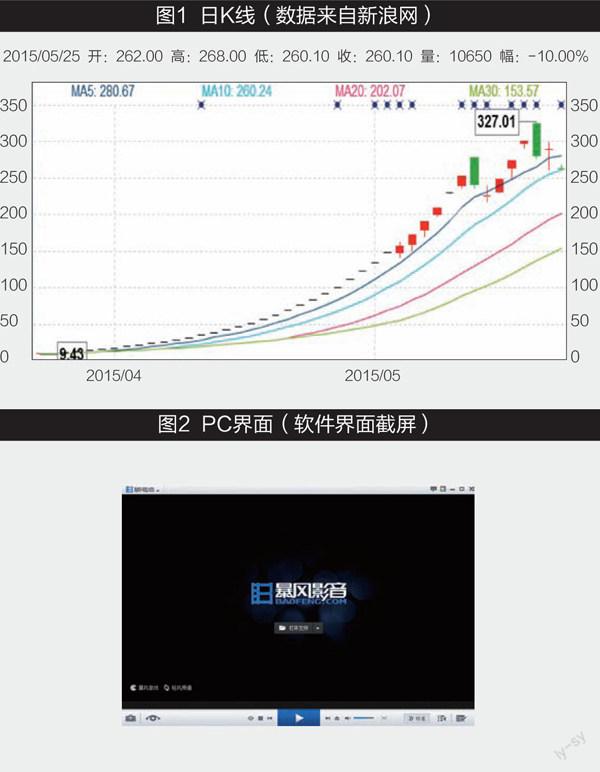

2015年5月25日,中国境内企业北京暴风科技股份有限公司(简称“暴风科技”),股价登顶每股327.01元,总市值跨越390亿关口;此前3月24日,首次公开发行3,000万股的暴风科技登陆中国大陆创业板,以每股9.43元开盘;在前后不到三个月间,以连续数十个涨停板的疾风暴雨式的速度飙升(见图1)。暴风科技董事长兼CEO冯鑫亦心存错乱:“IPO前曾念及创A股记录这一情节,但没想到,创下的是这样一个记录。”

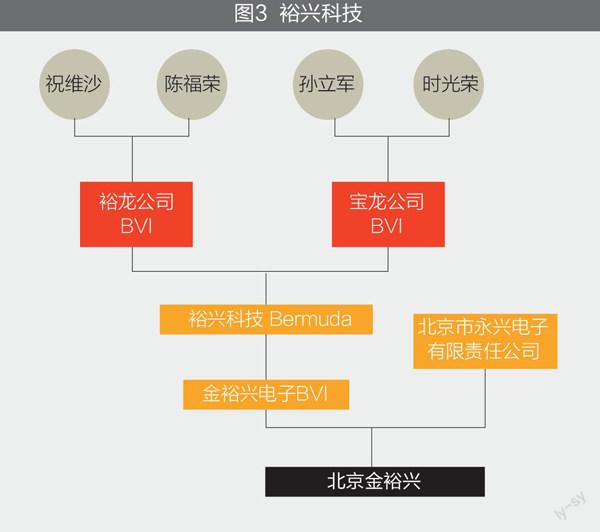

裹卷暴风的暴风科技,是以诸如“暴风影音”之类软件提供视频服务且存活将近十年的互联网视频公司(见图2)。IPO前,暴风科技连续三年净利润皆在5,000万元上下,2015年一季度净利润却只有-320.85万元。在稍早的第一季度业绩发布会上,冯鑫颇为感慨:“因为IPO,除我本人外,暴风科技已在员工之内一并创造亿万富翁10位、千万富翁31位和百万富翁66位。”

此等暴风,可以称作拆除红筹架构回归A股市场。问题是,何谓红筹?又何来拆除?怎能卷起今日的暴风?

红筹模式

中国境内企业,多在沪深两市实施IPO(简称“境内IPO”)。有关境内IPO的监管,由中国证券监督管理委员会(简称“中国证监会”)为之,比如IPO审批,尽管近来酝酿修法以资取消。

1993年国务院股票发行与交易管理暂行条例第6条第2款规定:“境内企业直接或者间接到境外发行股票须经审批”1998年证券法在文字上保留上述规定的内容,2005年证券法亦然,并于第238条规定:“境内企业直接或者间接到境外发行证券必须经国务院证券监督管理机构依照国务院的规定批准。”其中国务院证券监督管理机构,即中国证监会。

1998年证券法公布后,中国证监会曾发布证监发行字[1999]83号关于企业申请境外上市有关问题的通知,明确告知,凡国有企业、集体企业或者其他所有制企业符合境外上市条件的,可向中国证监会申请境外IPO。其中第1条明确,境外上市条件之一为:净资产不少于4亿元,过去一年税后利润不少于6,000万元,并有增长潜力,按合理预期市盈率计算,筹资额不少于5,000万美元。此等四五六条款,多为诸如中国建设银行等国有企业遵循;有关这一类直接境外IPO的管制,近来中国证监会业已放手。

若由国有企业在香港等地注册公司并委其在香港等地上市,比如,注册在香港的联想集团,则这一间接的境外IPO模式称作大红筹。

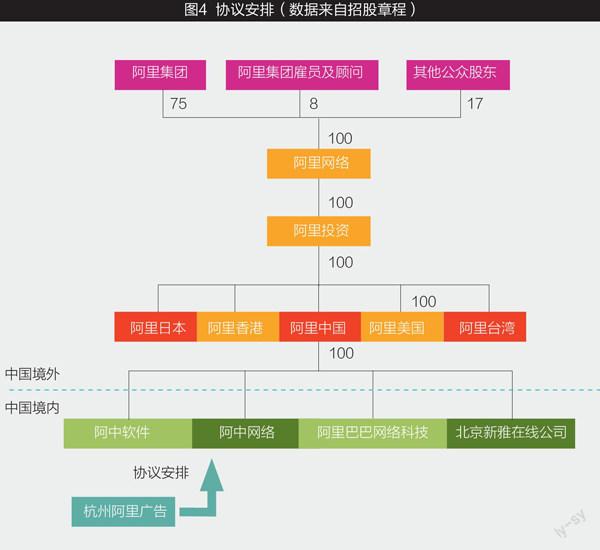

因上述四五六条款,中国境内民营企业北京金裕兴电子技术有限责任公司(简称“北京金裕兴”)无望获取境外IPO的批准。为实现境外IPO,1999年祝维沙和陈福荣归化南美圣文森籍;以股权转让方式,将北京金裕兴股东减少为:祝维沙、陈福荣、孙立军和时光荣4人。祝维沙和陈福荣在英属维尔京群岛注册裕龙公司;孙立军和时光荣在英属维尔京群岛注册宝龙公司;裕龙公司和宝龙公司在百慕大注册裕兴电脑科技控股有限公司(简称“裕兴科技”,8005.HK);裕兴科技在英属维尔京群岛注册金裕兴电子技术有限责任公司(简称“金裕兴电子”);北京金裕兴99%出资转让给金裕兴电子;剩下的1%转让给中国境内企业北京市永兴电子有限责任公司(见图3)。

1999年裕兴科技启动香港IPO之时,中国证监会出面叫停。叫停理由为这类间接的境外IPO未经中国证监会审批;归化南美圣文森籍乃规避措施。该案涉及的间接的境外IPO模式,俗称小红筹。

上述背景之下,如若换个思路讨论问题,凡拥有中国境内权益的境外公司的境外IPO,一律属于间接的中国境内企业境外上市吗?中国证监会的态度是,如属诸如裕兴科技之类换股转移情形,为间接的中国境内企业境外上市,应获中国证监会批准。否则,就上述事宜,律师可以出具法律意见书;中国证监会如无异议,则在收到律师法律意见书之日起15个工作日内提出处理意见,由中国证监会法律部函复律师。此即业界所称“无异议函”。如若中国证监会出具无异议函,则境外IPO可行。

中国证监会出具无异议函,实属另外一种行政许可;既为行政许可,便会牵涉中国证监会信用背书一节;为摆脱背书干系,中国证监会借行政许可法施行之机,于2003年废止无异议函的要求,非借助诸如裕兴科技之类换股转移推行的境外IPO的监管闸门打开。这仍然属于小红筹的另一类间接的境外IPO。暴风科技要拆除的正是为这一种红筹搭建的架构。不过,此事原委还得从VIE结构(即可变利益实体)谈起。

VIE结构

坊间多传,为境外IPO设计协议安排,肇始于新浪纳斯达克上市。因现今无从找到新浪IPO招股说明书,不妨以披露详尽的2007年11月6日挂牌香港联合交易所的阿里巴巴网络有限公司(简称“阿里网络”)为例说明。当年阿里网络IPO,总共募集近17亿美元,刷新2004年美国Google创下的IPO纪录。

阿里网络是注册于开曼群岛的离岸公司;其控股股东,为同样注册于开曼群岛的阿里巴巴集团(简称“阿里集团”);阿里集团股东为雅虎、软银和马云及其团队,相应持股比例分别为39%、31.7%和29.3%。

阿里网络全资维尔京群岛离岸公司,阿里巴巴网络投资控股公司(简称“阿里投资”),下设五个全资子公司:阿里中国、阿里日本、阿里香港、阿里美国和阿里台湾。注册于香港的离岸公司阿里中国下设四个全资子公司:阿里巴巴(中国)网络技术有限公司(简称“阿中网络”)和阿里巴巴(中国)软件技术有限公司(简称 “阿中软件”)、阿里巴巴网络科技(上海)有限公司(简称“阿里巴巴网络科技”)和北京新雅在线信息技术有限公司(简称“北京新雅在线公司”);另有关联企业杭州阿里巴巴广告有限公司(简称“杭州阿里广告”)。

在中国境内,阿里投资借助全资子公司营运:其一,阿中网络,提供软件或者技术服务;其二,阿中软件,开发或者推广软件业务;其三,阿里香港,经营国际交易市场(www.alibaba.com)。因中国法律限制外商在中国提供诸如ICP之类的电信增值服务,故阿里投资并不掌握中国电信业务经营许可证,转由杭州阿里广告经营中国交易市场(www.1688.com)。此为中国监管部门所言的清楚剥离之操作。

杭州阿里广告为内资有限责任公司,马云和谢世煌分别持股80%和20%。通过协议,阿中网络向阿里网络客户以及杭州阿里广告提供软件和技术服务;杭州阿里广告向阿里网络客户提供信息服务。此外,通过一系列协议,阿中网络可以合理控制杭州阿里广告的营运。上述安排被称为协议安排。其具体情形如下:

杭州阿里广告与阿中网络等缔结一系列协议:①阿中网络与马云和谢世煌之间的贷款协议,贷款充作注册杭州阿里广告之用;②阿中网络和杭州阿里广告以及马云和谢世煌之间的认购权协议,有权收购杭州阿里广告股权或者资产;③阿中网络和杭州阿里广告以及马云和谢世煌之间的代理人协议,授权阿中网络行使股权;④阿中网络和马云与谢世煌之间的抵押协议,全部股权抵押给阿中网络;⑤阿中网络和杭州阿里广告之间的中国交易市场业务合作协议,阿中网络向阿里网络客户以及杭州阿里广告提供软件和技术服务,杭州阿里广告向阿里网络客户提供信息服务,信息服务费用以成本加利润的方式核定;⑥阿中网络和杭州阿里广告之间的独家技术服务协议,阿中网络独家许可杭州阿里广告使用其软件等,相应费用为杭州阿里广告绝大多数税前利润。(见图4)

因前述协议安排为美国财务会计准则委员会第46号解释所列4情形覆盖,杭州阿里广告成为可以合并财务报表于阿里网络的可变利益实体 (VIE),故前述结构可称VIE结构。虽不存在实质上的股权控制,却也可以施加合理的非股权控制,从实质重于形式原则,杭州阿里广告无碍并表于阿里网络。

结合上文,可以做一点离开招股说明书的猜测。新浪上市,不需要中国证监会批准,也不需要当年的信息产业部批准,这是一个方面;尽管不需要信息产业部批准,但需要信息产业部不挑战新浪营运合规性之类的沉默,这是另一个方面。

再做进一步的猜测,在审核协议安排并不抱异议之后,信息产业部权衡运营业绩转计以利境外上市和合规运营得以合理保证两个情节认为,中国法律限制外商在中国提供的诸如ICP之类的电信增值服务业务已清楚剥离。

新浪借此登陆纳斯达克,成就今日仍然闻名业界的VIE结构。那么,暴风科技的红筹结构是如何搭建的?

搭建结构

实际上,暴风科技搭建的是一个无比复杂的版本;不妨以简化版红筹结构,也就是中国证监会推荐为典型的二六三网络通信股份有限公司(简称“二六三”)版本为例说明。

1、启动之前。Skyscaler Ltd.(简称“Sky”),在2004年4月13日注册英属维尔京群岛离岸公司;其股东李小龙等12名中国自然人,正好覆盖中国境内企业昊天信业、海诚电讯和智诚网业的所有股东。与前述操作类似,Talor Nielsen Investment Ltd.(简称“Nielsen”),中国境内企业武汉星彦全体股东;Freepivot Ltd.(简称“Free”),利平科技全体股东。

换个说法,Sky、Nielsen和Free,与日后在A股市场IPO的二六三(“002467.SZ”)股东昊天信业、海诚电讯、智诚网业、利平科技和武汉星彦对应;对应即可,可拆也可合。目的无非是李小龙等借道离岸公司,注册境外IPO主体;借道离岸公司,实属方便之举,也可以起到分红避税之类管控的功效。

2、境外IPO主体。2004年11月16日,二六三控股在开曼群岛注册,二六三借以实施境外IPO的离岸公司;纳斯达克等接纳此等公司上市。二六三控股的股东,包括Sky、Nielsen、Free和黄明生等二六三员工若干;除黄明生等二六三员工外,二六三控股的股东和二六三的完全一致;黄明生等二六三员工持股,属管理层激励。此即二六三股东通过Sky、Nielsen和Free注册境外IPO主体。

3、境内外商独资企业。2004年3月11日,二六三网络有限公司(简称“BVI263”)注册于英属维尔京群岛。2005年1月,BVI263股权结构为:Sky持股76.25%,Bluesanctum Ltd.(简称“Blue”) 持股15%,Free持股7.05%,Nielsen持股1.7%。其中Blue由二六三董事长李小龙100%控制。2005年1月17日,BVI263在北京注册外商独资企业二六三信息,将其充作执行协议控制的壳公司。

4、二六三控股收购。2005年1月20日,二六三控股收购BVI263;二六三控股100%持股BVI263,BVI263以100%的比例持股二六三信息。至此,贯通境外境内的控制链条搭成。

5、境外私募。2005年1月28日,二六三控股向四家境外机构投资者SAIF、CV263、T-Online和AsiaStar,发行A类优先股,此属增量部分;Sky,亦出让部分现有股份,此属存量部分。两部分完成后的具体持股明细,可见表1。

6、业务重组。中国境内内资企业二六三,与外资独资企业二六三信息,缔结一系列诸如服务和许可之类的协议,即采用前述VIE结构下的协议安排。

7、境内自然人境外投资外汇登记。2006年初,从中国国家外汇管理局汇发2005第75号关于境内居民通过境外特殊目的公司融资及返程投资外汇管理有关问题的通知的有关规定,李小龙等14名自然人,在国家外汇管理局北京外汇管理部办理有关境内居民境外投资的外汇登记手续。此乃事后办理。在境外IPO中非属紧要之处。

到这一步,小红筹架构搭建(见图5)。

拆除架构

2005年,中国资本市场启动股权分置改革,将流通股和非流通股股份两分之分置,变革为股份全流通;为此,二六三调整IPO方向,将前述已经搭建的小红筹架构拆除。

1、赎回。(1)Asia Star。2007年5月15日,二六三控股与Asia Star缔结股份回购协议,以1,575,000美元回购Asia Star所持全部A-1优先股1,369,521股,较原募集的1,752,988美元稍低。

(2)T-Online。2007年5月18日,二六三控股回购,情形同上。

(3)CV263。2007年5月31日,二六三控股与CV263缔结股份回购协议,以2,810,700美元回购CV263所持全部A-1优先股1,925,155股、全部A-2优先股691,803股和1股A-1调整股,较原募集的2,464,199美元稍高。

(4)SAIF。 2007年6月22日,二六三控股与SAIF缔结股份回购协议,以10,693,900美元回购SAIF所持A-1优先股6,595,612股、A-2优先股2,364,339股和A-1调整股1股。同日,SAIF将其持有的剩余A-1优先股2,826,691股和A-2优先股1,013,288股,如数转换为普通股;SAIF与Blossoming Investments Holdings Ltd.(简称“Blossoming”)缔结股权转让协议,以4,583,100美元代价将上述股份如数转手Blossoming。两者相加,较原募集的12,060,549美元稍高。

原募集现金不够支出,故由Blossoming介入。Blossoming由北京兆均创富技术有限公司(简称“兆均创富”)全体股东100%持有。

此外,若要用外汇,上述外汇本来就没有进来,现在却得付汇退出。Blossoming介入,可解此难。这是最难的一个环节,此关不过,后事无从谈起。

2、协议安排终止。原协议安排下协议终止,因约定效力回溯条款,协议安排项下一应事项复原。

3、二六三股权调整。2007年6月,二六三控股向部分自然人即管理层等发行股份,向部分自然人即管理层等股东回购股份;二六三控股的控股股东Sky,将其持股转让给李小龙先生等12名自然人各自100%控制的12家英属维尔京群岛离岸公司。同时,二六三调整其股东持股;昊天信业、海诚电讯和智诚网业,将其二六三持股转让给李小龙先生等12名自然人以及利平科技、武汉星彦、兆均创富和其他自然人。

历经上述调整,二六三的股东持股结构和二六三控股权益所有者的持股结构,一一对应。

4、主体处置。2007年8月5日,二六三控股、BVI263和二六三信息分别清算。事后,三家公司分别向注册机构申请注销。

除借助兆均创富介入或者二六三股东出让外,上述小红筹架构拆除,就是原来小红筹架构搭建的反向工程。最终结果,见上文图6。

拆除红筹架构后,中国境内企业二六三于2010年挂牌中国大陆中小板。如若A股市场国际板开启,未必一定要如此兴师动众,由二六三控股像登陆纳斯达克一样登陆中国A股市场即可。只是,如今国际板虽有开启迹象但并未开启。

暴风科技

上文提到,暴风科技原本搭建的是一个无比复杂的版本,比如,其融资不光有A1和A2轮,还有B和B+轮;其VIE结构下的VIE,不光一重,更有两重。自然拆除红筹架构事宜也会复杂许多。不管如何复杂,搭建或者拆除的逻辑思路和二六三大同小异。

因法律或者监管制度不同,中国境内企业或境内上市或境外上市,相应得失成败自然有别。比如,在纳斯达克IPO之后,期权激励计划之类的管理措施,其施行障碍较少,但相应法律监管会苛刻许多;在沪深两市施行IPO,相应市盈率会出奇地高,但运作期权激励计划则会困难重重。

以其中市盈率奇高为例,暴风科技所属中国创业板,其指数自2015年2月的1,600点一路飙升至5月26日3,600余点,平均市盈率高达125倍(见图7:日K线)。据暴风科技IPO招股说明书披露,2014年度每股净利润0.47元,IPO价格7.14元;以2014年度每股净利润推算,其市盈率是15倍;以登顶股价每股327.01元推算的,是695倍。前有二六三等回归,为何偏偏暴风科技卷起如此大的暴风?

今年两会上的中央政府工作报告,特意提出“制定‘互联网+行动计划,推动移动互联网、云计算、大数据、物联网等与现代制造业结合,促进电子商务、工业互联网和互联网金融健康发展”。只不过,差不多的移动互联网公司,特别是移动互联网细分市场领头羊,都采用红筹模式并在境外IPO,比如,阿里集团或者腾讯。据闻2015年4月24日百度创始人李彦宏在中国证监会演讲之时,对百度无缘挂牌A 股市场深表遗憾;2014年两会期间,也做类似表达。

中国政策或者市场极度渴求,但优质资源皆在海外;暴风科技,是拆除红筹架构回归A股市场的第一家移动互联网公司;现如今,中国又踏上了牛市的轨道,并由融资融券杠杆提供持续马力;中国央行持续降低利率降低存款准备金……凡此种种,这次看起来确实不那么一样?!

金勇军:清华大学经济管理学院副教授