基金浮沉记 生死一线间

2015-05-30海川

海川

经历过今年6-7月份股市大跌的人,才真正明白什么叫纸上富贵。在5000点以上没有能及时减仓的投资者,不论是机构还是个人,也不论是公募还是私募,投资业绩几乎没有不大幅缩水的。而那些参与高杠杆融资的投资者,很少能逃脱掉被强平的命运。正因为如此,今年的半年报点评,仅仅分析各大机构的半年度投资业绩还不够,还要对它们6月15日以来暴跌中的表现进行跟踪,毕竟,部分以往业绩优异的阳光私募在7月初的暴跌中遭受重创,部分产品甚至被迫清盘。

沧海横流方显英雄本色。这次暴跌,给中国股市所有参与者都上了一堂风险课。这一波市场调整超出绝大部分投资人的历史经验,但从控制风险角度看,症结仍是管理人风险意识不足导致的后果。残酷的事实告诉我们,股市投资不论资金大小,也不论是机构还是个人,都必须注意风险把控。否则,再多的纸上富贵,也不过是浮云。

300家逼近清盘 大数据暴露私募输家

在6月15日以来的这一轮下跌中,与市场一片悲观的情形不同,大部分知名私募机构认为牛市逻辑未改变,但一定要提防短期波动风险。

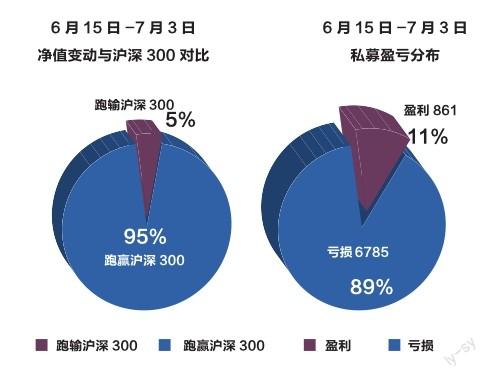

在如此大跌的局面下,私募操作可圈可点。自6月15日起大盘跌跌不休,私募产品盈亏严重分化,但跑赢沪深300没商量。据Go-Goal金融终端不完全统计,自6月15日至7月3日期间7619只私募产品中,净值变动与沪深300相比,跑赢沪深300的产品占比95%。

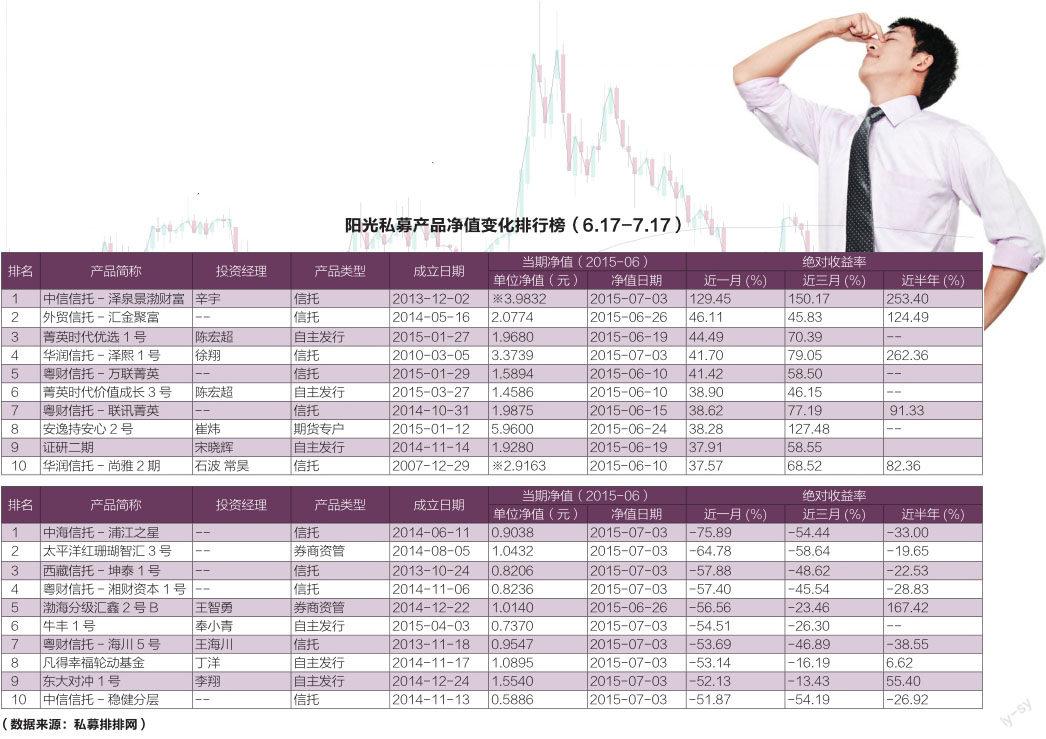

遗憾的是,正是因为这种看多情结,让部分私募基金产品在接下来的无量暴跌中,基金净值击穿清盘线,被迫清盘。根据IFIND数据统计,截至7月17日,已有345只阳光私募基金净值在0.8元以下(包括0.8元),其中140只产品净值在0.7元以下(包括0.7元)。

7月15日,福建滚雪球发出了一份公告:在此轮调整中,福建滚雪球管理的28只产品有24只(规模近30亿元,占比96%左右)净值不降反升,而另外4只分别托管在华泰证券和招商证券的产品净值波动较大,滚雪球3号产品被击穿了止损线,预估值在0.45元左右。

作为去年的私募亚军,福建滚雪球的投资策略一向比较稳健。但这一回让林氏三姐弟折戟的不是一般性的股票投资产品,而是由华泰证券托管的四方稳赢和由招商证券托管的,配置了较大的股指期货跨期套利仓位的滚雪球1号、2号、3号产品。今年7月上旬股指期货市场从连续罕见跌停再到连续涨停的极端走势,让一向稳健的股指期货跨期套利策略出现了流动性风险,平仓策略无法顺利实施,导致产品净值出现了极大波动。最终,四方稳赢、滚雪球1号、2号产品净值维持在止损线上,而滚雪球3号预估值却在0.45元,在0.7元的止损线下。“公司以自有资金注入滚雪球3号1000万元,将预估净值从0.45元提升至0.7元,作为该基金持有人资产,不再回收。在今年6月下旬到7月上旬的这种极端行情中,很多策略都失效了。”多位私募人士接受采访时感叹。

此前,深圳知名私募清水源旗下数只产品即陷入清盘风险,该公司对于清盘原因解释,“这次下跌带来的市场恐慌使得股市无量下跌。这样的危机超出了团队过往在牛市和熊市之间的经验,这种极值风险在初期并没有引起我们足够的重视,当我们意识到这种风险的时候,我们的相对较高仓位由于流动性危机已经降不下来了。尤其是本周调整仓位时,稍有减仓动作,行情就向跌停的方向波动,错过减仓最好的时期,造成了我们净值大幅下降。”

徘徊在止损线上下,面临被清盘的远不止深圳清水源、福建滚雪球这两家,深圳另一家私募机构——瀚信资产旗下的多只产品净值也面临触及止损线的风险。瀚信资产在6月30日、7月3日分别发出了调整旗下产品“零2号”、“零6号”基金合同变更的公告函,准备修改“将基金份额净值为0.92元設为预警线,将基金份额净值为 0.90 元设置为止损线”的条款,变更为“将基金份额净值为0.90元设为预警线,将基金份额净值为 0.80 元设置为止损线”,并增加了“基金增强资金”这一条款,明确基金在跌破预警线和止损线时,基金管理人有权按照本合同的约定使用自有资金对基金资产进行补充(补充的资金成为“增强资金”)。

而上海凯石投资为了保住现有的投资果实,决定提前终止产品。据凯石投资7月16日发布的公告称,现由于近期市场波动较大,为保护基金投资人利益,公司决定于2015年7月16日提前终止凯石稳健增长1号产品,截至2015年7月10日,该基金的累计净值为1.6814元。

此外,据媒体报道,7月以来有多家机构发行的私募产品进入清盘流程。如西部信托发行的“西部信托·合富一期证券投资集合”成立刚满一个月,次级收益人的两千万资金最后仅剩557.22万元,亏损幅度高达72.14%,该款产品为伞形信托产品,7月上旬的市场大跌带来劣后级巨大的亏损。

这一波市场调整超出绝大部分投资人的历史经验,但从控制风险角度看,症结仍是管理人风险意识不足导致的后果。实际上,不少成熟机构在本轮调整来临之前,早已将仓位降至六成以下,或在仓位不变的情况下,增加对冲头寸。从实际效果看,这部分机构虽产品有回撤,但幅度却远远小于大盘,普遍控制在10%左右。

仓位高达九成股票基金暴跌中硬扛

在本轮股灾中,与私募相比,因为基金契约上的区别,虽然一般性公募股票基金爆仓者不多,但数据显示,主动型股票基金整体仓位处于历史高位水平,没能有效规避这场空前的暴跌。

截至7月19日,已披露的两批公募基金二季报显示,二季度股票型基金仓位持续高企,即使在6月15日之后股市出现了连续大幅下跌,股票基金仓位平均仍达到九成以上,显示基金并未预期到股市风险的急剧释放。根据天相投顾对已公布季报的基金仓位统计显示,截至6月底,主动股票型基金平均股票仓位达到90.85%,和一季末相比几乎没有变化。意味着在整个二季度,股票型基金整体维持了超过90%的仓位水平。

从基金公司整体仓位看,进入统计的56家基金公司中有17家公司旗下主动偏股基金(股票型和混合型)平均仓位超过85%,上银基金、华商基金、汇添富基金整体仓位最高,分别达到94.89%、94.04%和93.03%,兴业基金、华泰柏瑞基金 、信达澳银基金和民生加银基金等公司偏股基金整体仓位均在九成以上。

不过,相比股票型基金仓位的坚挺,一些仓位灵活配置的混合型基金采取了提前减仓的操作,特别是受到打新基金规模大幅增加、个别基金转型为打新基金等诸多因素扰动,仓位灵活配置的混合型基金在二季度整体仓位显著下降,从一季度末的68.26%下降至二季度末的43.46%,降幅近25个百分点。

数据显示,受到转型打新以及对股市看空等多方面影响,万家基金、浦银安盛基金、平安大华基金、华润元大基金、海富通基金、泰信基金和中海基金等多家基金公司偏股基金仓位较一季度末大幅下降,降幅均在40个百分点以上,特别是万家基金整体持仓从一季度末的89.84%猛降至二季度末的15.33%,仓位下降达74.51个百分点,成为56家公司中砍仓最剧烈的基金公司。

个别混合基金及股票型基金采取了高位减仓操作,仓位下降十分显著,几乎全部清空。季报显示,共有27只基金二季度末仓位较一季度末下降20个百分点以上,在已披露季报的偏股基金中减仓幅度最大。其中,有10只混合型基金仓位降幅超过50个百分点,海富通新内需一季度末倉位高达97.32%,但到了二季度末只剩下0.79%,几乎处于空仓状态,新华行业轮换配置基金股票仓位同样从一季度末的高达96.78%削减至二季度末的0.78%,浦银安盛新兴产业基金仓位也由一季度末的95.48%砍至二季度末的1.73%,这三只基金成为从极高仓位到近乎空仓的典型代表。

无论如何,这种高位清仓的动作,在很大程度上显示出上述基金管理人对股市风险的提前预判能力。至于减仓原因,浦银安盛新兴产业基金经理在季报中称,“在二季度中后期,鉴于市场整体估值较高,因此阶段性参与了新股的申购 ”。

除了混合型基金之外,一些股票型基金也采取了大幅减仓的操作,以尽可能降低风险暴露。如前海股息率100在一季度末仓位不足55%的基础上进一步减仓至18.58%,从而在本轮股灾中表现抗跌,浙商产业、建信内生动力、博时卓越 、西部策略、兴全合润分级等股票基金也都砍仓20个百分点以上。

仓位的变化,某种程度上决定了基金在暴跌前后的净值表现。东方财富网的统计数据显示,在跌势最为凶猛的那一个月期间,虽然市场剧烈动荡,业绩增长前10名的基金依然可圈可点。相反,业绩回撤前10名的基金,净值下滑均在40%以上。

有意思的是,在7.13-7.17这一周的震荡反弹中,那些近一个月业绩回撤厉害的基金,反弹业绩反而好过业绩回撤不多的产品,这恰恰从另一个角度,证明了前者仓位确实高于后者。