从年报看银行业发展与转型

2015-05-20欧明刚杨志鸿

欧明刚 杨志鸿

2014年,中国经济发展步入“新常态”阶段,经济结构调整的阵痛显现,经济下行压力较大,商业银行所面临的经济金融环境更为复杂多变。面对复杂多变的经营和监管环境,商业银行单纯依靠资产扩张的传统盈利模式难以为继。因此,2014年是商业银行的改革与转型年。在宏观经济增长放缓的大背景下,商业银行一方面承受着盈利增速下降以及资产质量波动等问题的挑战,另一方面不断探索新的业务管理和运行模式,进一步加大了改革和转型推进的力度。

根据中国银监会2015年2月发布的《中国银行业运行报告(2014年度)》,2014年末商业银行(包括大型商业银行、股份制商业银行、城市商业银行、农村商业银行和外资银行)总资产余额达134.8万亿元,同比增长13.5%,增速较2013年同期略有回落;2014年商业银行合计实现净利润1.55万亿元,同比增长9.7%,增速较2013年下降4.8个百分点。2014年末,商业银行加权平均一级资本充足率为10.76%,较2013年末上升0.81个百分点;加权平均资本充足率为13.18%,比2013年末上升0.99个百分点。2014年末,商业银行不良贷款余额为8426亿元,比2013年末增加2506亿元,不良贷款率为1.25%,比2013年末上升0.25个百分点。可见,在经济增速放缓、货币政策保持稳健基调、各项监管要求不断提高的情况下,中国商业银行业务和盈利增速开始放缓,不良贷款余额有所增加。但总体来看,商业银行各项改革措施顺利推进,资产负债规模稳步增长,资本充足率总体保持稳定,各类风险处于可控状态,行业经营态势依然保持稳健。

在此背景下,本文对已公布2014年年报的17家上市银行(由于本文截稿日(4月20日)之前,兴业银行、北京银行、宁波银行和南京银行4家内地A股上市银行的2014年年报还未公布,因此本文的分析不包括这4家银行。本文分析对象包括中国工商银行、中国建设银行、中国农业银行、中国银行、交通银行、招商银行、中信银行、中国民生银行、上海浦东发展银行、中国光大银行、平安银行、华夏银行12家内地A股上市银行,以及哈尔滨银行、盛京银行、重庆银行、重庆农村商业银行、徽商银行5家香港H股上市银行)进行分析。通过对包含5家大型商业银行、7家股份制银行和5家H股上市银行在内的17家上市银行2014年年度报告进行分析,总结2014年上市银行的发展趋势及特征。

中间业务收入显著提升

从目前公布的年报数据来看,银行业整体净利润增速下滑是不争的事实,但值得庆幸的是,各上市银行手续费及佣金等中间业务收入显著提升,成为2014年上市银行年报业绩中的亮点。

股份行手续费及佣金净收入增速远超五大行

从目前公布的年报来看,12家A股上市银行2014年末实现手续费及佣金净收入总额达6157.62亿元,同比增加14.15%。从增速来看,各上市银行的手续费及佣金净收入增长呈现差异化趋势。总体来看,全国性股份制商业银行的手续费及佣金净收入增速远高于五大行(见图1)。

2014年末,五大行实现手续费及佣金净收入4419.81亿元。其中,交行和中行手续费及佣金净收入同比增长均超过10%,分别为296.04亿元和912.40亿元,同比增长14%和11.14%。农行2014年手续费及佣金净收入为801.23亿元,同比下滑3.66%,是上市银行中唯一一家出现负增长的银行。其中,结算与清算手续费收入211.23亿元,较2013年减少16.37亿元,下降7.2%。对此,农行表示,主要是由于受收费监管政策影响,部分结算类业务收费标准下调。

在全国性股份制商业银行方面,7家上市股份制银行2014年末手续费及佣金净收入总额为1737.81亿元,较2013年末上涨42.94%。平安银行同比增长66.20%,排名第一,浦发、招行和中信同比增长均超过50%,分别为53.52%、53.15%和50.57%,位居第二至第四。光大、民生和华夏同比增幅超过20%,增速分别为28.1%、27.65%和21.2%。

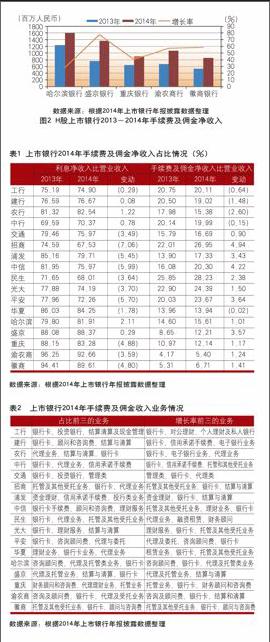

从H股上市银行方面来看,5家银行2014年末手续费及佣金净收入总额为58.03亿元,较2013年末上涨49.51%。盛京银行同比增长77.69%,增速位列所有上市银行中的第一,徽商银行和重庆农商行同比增长均接近60%,分别为58.52%和57.36%(见图2)。中间业务收入显著提升成为推动其业绩增长的重要力量。

股份行中间业务收入占比上升

在营业收入结构方面,五大行与股份制银行也呈现不同的收入结构和发展趋势。五家大型商业银行的收入结构相对稳定。除交通银行外,其他四大行手续费及佣金净收入占营业收入比例均有所下降。股份制商业银行的收入结构变化较明显,主要表现为利息净收入占比下降,手续费及佣金净收入的占比上升(见表1)。

银行中间业务的成长正在逐步改变传统的以信贷规模增长为主的盈利模式,使得商业银行盈利手段更加丰富,产品结构更加健全。从中间业务占比情况来看,五大行手续费及佣金收入占比排名前三的是银行卡,结算、清算和外汇买卖、顾问咨询及投行业务。股份制商业银行收入占比排名前三的是银行卡,理财、私人银行及资产托管,代理业务。从增速情况来看,银行卡业务是五大行手续费及佣金业务收入中增速最快的一项。而对于股份制银行而言,增长较快的中间业务则是托管类业务、理财类业务及咨询顾问类业务(见表2)。

资产质量持续承压

近年来,受中国经济结构调整阵痛期、发展转型减速期、大规模刺激消化期的叠加影响,国内商业银行在经济高速扩张阶段掩盖的资产质量问题逐步显露,部分银行资产质量明显恶化。2014年,受国内经济增速放缓、部分行业结构调整等因素影响,银行业信用风险压力增大,风险暴露有所增多,银行资产质量问题加速浮现。

不良贷款不良率“双升”或成趋势

从目前已经发布年报的17家银行来看,2014年,上市银行信贷资产质量出现下滑迹象,上市银行的不良贷款余额无一例外地上升,并且成为近几年的最高点,不良贷款率也大幅上涨,延续了2013年出现的“双升”迹象。2014年末上市银行不良贷款余额为6422.76亿元,比上年末增加1736.12亿元,增幅达37.04%;不良贷款率为1.06%,比上年末上升0.22个百分点。

2014年五大行的不良贷款“全面双升”且升势不缓,五大行不良贷款总额从2013年末的3743.15亿元增加至2014年末的5003.75亿元,比2013年末增长33.68%;不良贷款率方面,五大行2014年不良贷款率均大幅上升,平均不良贷款率2014年末为1.26%,比2013年末上升0.23个百分点。其中,农行不良贷款率达到1.54%,远高于其他银行(见图3)。

股份制银行同样无一例外地出现“全面双升”且升势不缓,其中,浦发银行、民生银行、光大银行和招商银行的不良贷款余额增幅均超过50%;光大银行、民生银行和浦发银行的不良贷款率增幅超过30%(见图3)。

H股上市银行的不良贷款也出现了不同程度地增长,其中哈尔滨银行、重庆银行和徽商银行的增长幅度较大,尤其重庆银行不良贷款增幅高达105.92%。在不良贷款率方面,H股上市银行总体不良率较低,除哈尔滨银行不良率为1.13%外,其他银行不良率均低于1%。盛京银行与重庆农商行的不良率逆势下降,盛京银行从2013年末的0.46%下降0.02个百分点至0.44%,重庆农商行则较2013年末下降0.02个百分点至0.78%,成为2014年仅有的两家不良率下降的上市银行(见图4)。

不良贷款行业及地区分布集中

从行业来看,2014年上市银行新发生的不良贷款主要集中在制造业、批发零售业等顺周期的行业。从地区上来看,不良资产主要集中在外向型经济主导的沿海地区,同时中西部资源型的省份不良贷款率亦在增加。

2014年,上市银行不良贷款仍主要集中在制造业和批发零售业,制造业和批发零售业的不良贷款率平均为2.12%和2.64%,明显高于全行平均水平1.12%,资产质量压力较大。如图5所示,各家银行制造业和批发零售业的不良贷款率基本显著高于其全行不良贷款率(见图5)。

制造业和批发零售业不良贷款率较高的主要原因在于,上述两行业均为顺周期行业,在经济下行期,实体经济和与其相关的上下游流通环节抗风险能力弱,生产经营普遍陷入困境,信用风险加剧,不良贷款增多,行业信贷不良贷款率出现上升。商业银行支持实体经济,很重要的一点就是着力支持制造业发展。在实体经济中,制造业体量大,涵盖的子行业和细分领域众多,获得的银行信贷支持也大,在经济下行时,制造业遇到了不少困难,也成为银行不良贷款的重要来源之一。然而制造业始终是国民经济的重要组成部分,中国制造业发展、升级的步伐不会停止,银行金融服务支持制造业不仅不会削弱,还将进一步创新、转型。

从不良贷款的地区分布来看,不良贷款余额增加较多的地区分别是长江三角洲、珠江三角洲和环渤海地区。其中长三角地区仍然是上市银行不良贷款最为集中的地区,其不良贷款余额较2013年末增加了39.61%,反映该区域的资产质量继续恶化。

图6展示了五家上市银行各区域的不良贷款占其不良贷款总额的比例,可见不良贷款较为集中于长三角地区。部分上市银行并未在年报中披露不良贷款的区域分布,或分区方式各有不同。其中以华东、华南、华中、华北或者中东西部作为区域分划的上市银行,同样地均显示华东或东部区域不良贷款占比最高。

应对互联网金融挑战

2014年,互联网金融异军突起、民营资本试点银行运营点燃了国内传统银行业务的竞争之火,金融监管改革提速、与国际不断接轨倒逼银行金融机构加快改革步伐,在新的市场环境下,客户金融消费渠道和使用习惯发生巨大变化。

面对互联网企业进军金融领域的挑战,传统金融机构不是无所作为,2014年各家银行纷纷出击,大步进行互联网化、移动化转型升级,投入力度空前,传统银行的互联网金融业务发展势头强劲。

电子银行业务发展速度惊人

从目前已披露的上市银行年报看,2014年上市银行对手机银行、移动支付、网上银行、电子商务、微信银行等纷纷加大投入和创新力度。电子银行业务以两位数增速大步迈进,客户数和交易额再创新高。截至2014年末,全国个人网上银行客户数已超6.65亿,手机银行客户规模达5.46亿,电子渠道对物理网点业务的替代率均超过80%。

在网上银行方面,多数上市银行2014年网上银行交易金额实现两位数增长,建行与中行个人网银交易额分别增长21%、34%,中信银行网银交易额增长67%,交行网银交易笔数同比增长67%。华夏银行公司网银客户总数达到16.09万户,同比增长18.67%;个人网银客户总数达到315.40万户,同比增长39.21%;电子银行交易笔数达到9905.26万笔,同比增长101.14%;电子银行交易金额达到15.44万亿元,同比增长 45.57%。电子银行交易笔数和交易金额增速快于客户增速,客户质量提升明显。

在手机银行规模方面,工行、建行继续领跑,但不少股份制银行增速更快。浦发银行手机银行客户数达到664万户,交易笔数、交易金额分别是2013年的4倍和5.5倍。民生银行手机银行客户总数达1302万户,交易笔数达1.82亿笔,较2013年同期增长203.51%;交易金额达3.22万亿元,较2013年同期增长185.81%。

市场规模和交易额不断攀升,表明客户对银行互联网金融产品和服务的接受度和认可度逐步提升以及黏性的不断增强。有研究表明,使用银行互联网金融服务的客户黏性比没有使用的客户明显更强。2014年年报表明,农行、中行手机银行户均交易金额已分别达到4.95万元、3.18万元,建行、交行手机银行户均交易笔数为0.24笔和0.9笔,均较2013年增长不少。使用习惯的养成和黏性的提高推动了银行客户规模和价值的双双提升,网络金融业务愈发成为助推银行零售业务实现跨越式发展的有力武器。

大力建设互联网金融平台和渠道

互联网技术以及智能手机APP日新月异,使客户金融消费和渠道使用习惯发生巨大变化,对物理网点的依赖性和利用率正在下降。与此同时,物理网点承担着租金、水电费、员工费用等大量支出,经营成本远高于其他非网点渠道。在此背景下,上市银行纷纷开始大力推动互联网金融平台和渠道建设。

2014年,中国银行总行成立了网络金融部,统筹集团网络金融创新和业务发展,通过搭建大数据应用、虚拟支付、基础云服务、开放平台四大基础设施平台,围绕跨境、小微、社区、民生四个重点,共推出29项网络金融创新产品,形成覆盖网络“支付、理财、融资、跨境、产业链、O2O综合服务”六大业务线的完整服务体系。

2014年,农行专门设立互联网金融推进工作办公室,作为专职的战略实施推进机构,并初步完成互联网金融综合服务平台——“磐云平台”的建设,形成了集支付结算、数据网贷、投融资中介、缴费理财和网购为一体的全业态网络金融产品及服务基础架构。同时农行也在探索农村互联网金融服务,集融通、融资、融智、融商于一体的三农“四融”服务平台也在甘肃试点。

工行推出了“e-icbc”互联网金融品牌,其包含“三大平台+三大产品线”。其中三大平台,不仅包括B2B、B2C等多类型的品质购物平台,同时还有商家的采购平台,在平台之上延伸支付、贷款等相关服务。此外还推出社交平台、投资平台以及工行的直销银行,基本覆盖消费者在任何消费场景下的需求。

股份制银行自然也不甘落后。华夏银行把握互联网金融发展机遇,研发了直销银行、微信银行等产品,积极应对互联网金融挑战,适应平台经济发展,依托自主研发的支付融资系统(CPM)对接各类平台客户业务管理系统,同业首推“平台金融”业务模式,为平台客户及其上下游、周边小微企业客户提供在线支付、融资、现金管理等金融服务。平安银行连续推出橙e网、行E通2.0、黄金银行、口袋银行等创新产品和服务平台,打造互联网金融特色,引起了市场的广泛关注。

民生银行大力布局互联网金融,2014年2月28日正式推出直销银行,秉承“简单的银行”服务理念,围绕互联网用户需求和习惯,开展平台建设和产品服务创新,打造专属网站、手机APP及微信银行,为客户提供纯线上互联网金融服务。2014年,民生银行创新推出随心存、如意宝、定活宝及其质押贷款、民生金等产品,构建了集“存贷汇”于一体的互联网金融服务体系。截至2014年末,客户规模达146.81万户,如意宝申购总额为2366.87亿元。

国际化、综合化加速

随着宏观经济的有所放缓以及金融改革的不断深化,商业银行纷纷提出了更加高远的战略目标,以顺应全球经济、金融一体化的发展趋势。2014年,“一带一路”的推进、人民币国际化进程和资本市场的开放,对中国银行业提出了新的要求,各大银行均加快了推进国际化、综合化经营的步伐。

海外业务比重快速上升

从2014年年报情况来看,五大行的海外业务开始快速上升,无论对银行的规模、还是经营业绩均有实质性的拉动。目前,面对人民币国际化以及“一带一路”国家战略的发展机遇,五大行纷纷增强海外布局,抓住机遇,进一步提升参与国际竞争的能力。

由表3可知,截至2014年年末,中行的海外资产规模为7451亿美元,同比增速18.1%,海外资产占比由2013年的25.76%上升至27.41%。2014年全年,中行海外机构税前利润为86.56亿美元,同比增速29.9%,占集团税前净利润的比例由2013年的19.38%上升至22.98%。

2014年,工行的境外机构实现净利润151亿元人民币,同比增长35.6%,拉动工行整个集团利润增长1.4个百分点。目前,工行的国际化布局已基本形成,境外网络扩展至全球41个国家和地区、338家机构,并通过参股南非标准银行战略布局非洲20个国家,成为境外机构覆盖范围最广的中资银行。工行人民币清算账户持续增加,累计开立账户543个,人民币清算网络覆盖全球75个国家和地区。2014年,工行跨境人民币业务总量3.66万亿元,比2013年增长65.7%。

在海外的机构布局上,2014年,建行澳门分行、新西兰子银行、多伦多分行、布里斯班分行等4家机构正式开业,伦敦、巴黎、阿姆斯特丹、巴塞罗那和开普敦等地的机构也已完成了境内外监管审批,其间,收购巴西BIC银行总股本72%的股权交易已经完成交割。截至目前,建行海外的一级机构达到21家,初步实现了对海外主要市场的覆盖。2014年间,建行的海外资产规模增长32.67%,跨境人民币结算量1.46万亿元,同比增长61.94%。

农行也在加速推进境外布局。截至2014年末,农行已在亚洲、欧洲、北美和大洋洲的13个国家和地区设立了15家境外机构,境外分行及控股机构资产总额853.7亿美元,较2013年末增长47.0%,全年实现净利润5.2亿美元,较2013年增长43.6%。而农行台北的代表处和巴西的代表处,也已获得银监会的正式批复。

2014年11月,交行多伦多代表处正式设立。截至2014年末,交行在境外设立的分(子)行12家,代表处1家,境外经营网点54个,境外机构资产占比同比上升了1.13个百分点至9.85%,全年实现净利润人民币36.22亿元,同比增长29.36%,占集团的净利润比重上升了1.01个百分点至5.50%。目前,交行正在积极推进卢森堡子银行和布里斯班二级分行的筹建。

2014年,一些股份制商业银行在海外拓展方面也很努力。招行稳步推进国际化战略,香港分行、纽约分行、新加坡分行保持良好发展态势,卢森堡分行筹建工作正式启动。截至2014年末,招行的海外资产规模为1268.92亿美元,同比增速27.48%。2014年末,招行海外机构税前利润从2013年末的9.25亿美元增长到20.77亿美元,同比增速124.54%。

中信银行在2014年成功办理全国首笔卖出人民币对外汇期权交易,海外机构设立实现历史性突破,伦敦代表处筹建工作进展顺利。2014年内,中信银行完成跨境人民币收付汇量3781.00亿元,比2013年增长48%;实现国际业务中间收入41.11亿元,比2013年增长22.5%。

综合化经营方兴未艾

面对利率市场化、互联网金融的冲击,走综合化经营发展道路已是各家银行转型的突破口。上市银行进行综合化经营,可以介入证券、投资、保险等非银行金融业务领域,这改变了过去依靠单一的利差收入的局面,拥有长期稳定持续的利润增长点。

当前,在分业监管模式下,金融控股公司是主要综合化经营模式,即母公司控股,子公司分业经营。随着子公司经营业绩的不断提升,2014年上市银行综合化经营的收购和增资举措频频。随着并购重组、证券投资的热潮来临,商业银行也迎来挖掘其他领域利润的契机。

2014年4月,建行完成对原上海良茂期货经纪有限公司的股权交割手续,并将其正式更名为建信期货有限责任公司。至此,建信期货有限责任公司注册资本4.36亿元,建行持股80%。2014年11月,浦发银行完成对南亚投资的收购,并将其更名为浦银国际,成为浦发银行的全资子公司。2015年3月25日,浦银国际已在香港正式开业。2014年10月,光大银行对其全资子公司光大金融租赁股份有限公司增资19.8亿元,由此,光大金融租赁注册资本达到37亿元。同样对金融租赁公司进行增资的还有招行。2014年,招行对招银租赁增资人民币20亿元。

同时,由于在香港H股成功上市,一些资产规模较小的地方银行也在综合化经营方面取得了一定进展,纷纷获得金融租赁和消费金融等牌照。例如,首家赴港上市的地方银行——重庆农商行,其控股的重庆渝农商金融租赁就已于2014年12月份开业。重庆农商行还入股了重庆汽车金融公司,并设立了10家村镇银行。再如,徽商银行在H股上市后,也已获批筹建一家金融租赁公司,并拟与合肥百货共同发起设立消费金融公司。此外,哈尔滨银行绝对控股的哈银金融租赁公司,也已于2014年6月份开业。

相较于银行业整体净利润下滑,上市银行的子公司业绩却是“节节攀升”。截至2014年末,建设银行集团的综合化经营子公司资产总额达1895.45亿元,较2013年增长34.30%;实现净利润24.64亿元,增幅达31.63%。而报告期内,建行整体实现净利润增幅仅为6.14%。工行年报显示,工行境外机构和综合化子公司2014年实现净利润185亿元,比2013年增长34.2%,成为集团盈利的重要增长极。中信银行2014年实现净利润406.92亿元,增长仅3.87%。相比而言,截至2014年末,中信银行控股子公司中信国金(在香港设立的投资控股公司,中信银行持股70.32%)总资产2496.5亿港元,比2013年增长15.7%,报告期内实现净利润30.14亿港元,比上年增长33.6%。虽然子公司对银行整体的业绩贡献相对较小,但发展势头迅猛,综合化经营能够为客户提供更好的金融服务,拓展银行的盈利空间,中长期内利好银行业。

(作者单位:外交学院国际金融研究中心)