证券化率过百,A股迈向成熟

2015-04-29曾昭雄

2015年6月12日,上证指数突破5100点,A股的证券化率(股市总市值和当年GDP的比率,下同)达到103%,继2007年后再次破百。一时间引来各界的关注,更多是口诛笔伐,A股泡沫论甚嚣尘上。最有代表性的说法是:A股总市值超过10万亿美元,证券化率过100%,相邻的日韩两国均在证券化率达到100%后出现股市泡沫的破裂。更有分析师指出:A股泡沫严重,或将暴跌50%,也就是上证指数从5000点跌回到2500点,回到7年的“熊市常态”。

泡沫论阶段性的成果是:在国泰君安等新股天量冻结资金、清理场外融资以及对货币政策延续性的担忧等多重打击下,A股市场在那一周经历了有史以来最大的单周跌幅之一。假如没有跌停板的限制,估计在更多融资盘被斩仓的推动下,一周的跌幅有可能会接近美国1987年“黑色星期一”。

自2014年6月3日提出A股将在3个月内迎来历史上第4次熊牛转折,并将复制美股1980到1999年长期牛市的观点以来,我们一直都坚持慢牛好于快牛。可是,当我们回头审视2000点时严重低估的股票定价,以及与中国经济和社会财富增长极不相称的股票总市值,我们可以理解弹簧被压缩到极致后短期内所释放的能量。估值修复到一定程度后,我们同样在等待业绩推动下更为坚实的长期牛市。

然而,面对越来越多语不惊人誓不休的表达方式,我们有必要告知基本的事实真相。只是希望大家在恐慌中看到未来,也希望负责任的证券分析师在做出重大判断时应该立足于客观、严谨、全面数据,而不是断章取义或者偷换概念。

过百证券化率刚赶上世界水平

美国证券化率长期在75%-150%之间波动,去掉极端情况,在100%-150%之间波动,目前已突破150%;2009年以来的后金融危机时代,美、英等发达国家证券化率一直高于100%,成为危机后的新常态(由于众所周知的原因,德国证券化率不具可比较性)。同时,经历25年衰退的日本股市,在安倍经济政策的刺激下,从2015年1月份开始证券化率成功超过了100%,并持续上升。

与主要发展中经济体相比,中国证券化率长期低于平均水平,目前达到与韩国同样水平,严重低于与可比性更强的印度、中国台湾和中国香港,这几个新兴市场最近几年证券化率均维持在150%左右水平。

如何界定合理的证券化率?

巴菲特在2015年股东大会答问环节,当被问及美股证券化率超过150%是否存在泡沫时,他的回答是:未来的利率水平将决定股价是否有吸引力;如果利率还维持在现有水平,股票仍将非常便宜。

我们尝试拓展这个关于合理证券化率的分析:

首先,从估值的角度观察,证券化率类似于公司的市销率指标,一个成熟资本市场的合理证券化率水平与上市公司平均净利润率、无风险利率相关。净利率高证券化率高,利率水平低证券化率高。金融危机后各国纷纷采取宽松的货币政策是世界主要资本市场证券化率均处于历史高位的内在原因。

其次,更为重要的是,合理证券化率与预期的经济增长率,或上市公司整体收入增长率相关。因此,才有日本、台湾地区经济泡沫时期超高的证券化率,以及印度曾经高达250%的证券化率。

最后,新兴市场在发展之初经济代表性不强,证券化率低是市场发育不足的体现,如2007年前的A股,不具可比性。

A股估值整体合理并未泡沫化

2007年底A股证券化率为128.2%,2015年上证指数突破5100点时绝对值较之低25%;6月19日收市A股证券化率回落到90%,较之低38.2%。当前利率整体处于下行通道,货币宽松周期刚启动三个季度;而2007年中国已开启了长周期的货币紧缩,市场利率也比现在高出很多,因此5100点103%的证券化率处于合理水平。

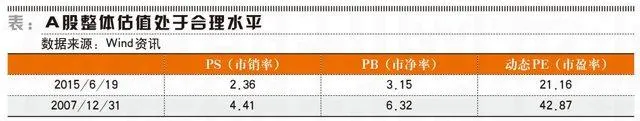

平均市销率、平均市净率和平均市盈率等指标(如表)显示,A股整体估值并没有被高估或低估,处于合理水平。以全部A股平均市净率(PB)来观察,目前水平为3.15倍处于长期平均线左右。有人认为计算A股平均估值应该扣除低估值的银行等板块,其实这种处理十分错误,混淆了总量问题与结构问题。一个成熟的市场机制下,结构的此消彼长不影响总量。

证券化率再次过百的动力

从2007年到2015年,中国GDP从26.8万亿元增长154%到68.1万亿元。A股的总市值增长121%,比GDP稍为逊色,基本同步,可是A股的整体估值只相当于2007年高峰期的一半。股票定价是当时的一半,而证券化率却又重新接近了当时水平。是什么推动了总市值和GDP的基本同步变化呢?

首先,盈利增长消化了估值泡沫。

A股以长达8年的、顽强的利润增长,消除了2007年资产泡沫时期的估值泡沫。假如我们市场的规模不变,上市公司数量不变,以2007年的估值目前上证指数应该超过10000点。事实上8年后上证指数重上5000点,上海市场上市公司平均的股价接近8年前水平,但估值却只有8年前的一半。

其次,市场扩容提升了证券化率。

当前A股上市公司总家数2757家,2007年末总家数1501家;当前总股本47041亿股,2007年末总股本22021亿股。2014年末,全部2587家A股上市公司营业收入28.7万亿元相当于GDP的45%;2007年末,全部1501家A股上市公司营业收入8.98万亿元相当于GDP的33.5%。当然,总股本上升中有上市公司送股的因素,企业的营业收入和GDP也并非一个口径,但是我们基本能体会到:8年以来,新股上市、再融资等市场扩容对A股证券化率的提升起到了决定性作用。

根据上面分析,上市公司盈利持续增长和市场扩容,实现了不是再次泡沫化下的证券化率提升。可见,证券化率再次过百是中国证券市场步入成熟,接近世界主要市场平均水平的标志,而不是断章取义地判断“A股伟大泡沫”的依据。8年来,我们不但实现了上市公司数目的大幅增长,总市值121%的增长,更加实现了股权的全流通,流通市值大幅增长了545%。

中国股票投资者用8年的煎熬成就了中国股市走向成熟。过去一年的快速上涨,短期的、局部的风险开始显现,要加以合理引导,进行必要的风险提示,更要坚决打击违法违规行为,惩处害群之马。但是,对创业板高估值、股票高换手率等问题也必须实事求是的加以研究,而不能言过其实地谩加指责。

快速上涨后的急速调整是市场运行的内在规律,无需恐慌。我们相信证券化率过百是中国A股市场从快牛步入慢牛的转折点——从躺着赚钱到选股赚钱,在市场整体涨幅趋缓的同时,优秀公司将大放异彩。

作者为明曜投资管理有限公司董事长