2015年的谋与变

2015-02-20

过冬,是这一年来听到最多的话题。冲在潮头的互联网及智能手机行业还在疯狂着,而别人已经噤声。面对严峻的市场形势,很多产品推陈出新的速度降低,更多产品收窄了覆盖范围,并调降了市场预期。不过,也有人正期待这一次收缩,内心充满大潮退去不会裸奔的信心。

虽然近年来IT产品在消费电子化的带动下更新周期大大加快,但是其背后的基础科技升级和核心器件迭代却很少受到影响,除了这些基础科学投入巨大、开发周期早已接近产品化外,更重要的因素是基础研究是企业制胜的金钥匙,勒紧裤腰带也要投入研发早已是业界共识,寂静的市场背后是暗涛汹涌。如同一篇大文章需要谋篇布局,企业中期乃至长期的规划及相关资源的投入,决定未来市场竞争格局。风头不好的时候,正好可以静下来好好审视一下,控制节奏、蓄积力量,为未来的发展谋划更好的方向。

通观整个行业,越是存在时间长的产品领域,今年受到影响的程度越轻,而新兴的产品类型则饱受冲击。经历过风雨,并且有稳定的应用形态和用户需求是历久弥新的根本,根据用户需求导向而有限度地改变,既不是以不变应万变,也不是以万变应不变,小步快跑、以小变应大变的方式,很好地保持了应用习惯的相对稳定,相比之下“变得快死得快”总被印证。

另外,消费领域的遇冷,已经开始对商用领域及产品采购造成影响,只是其受影响程度远远没有前者大,企业规模越大受惯性因素影响越大、业务模式起伏越小,反之则受影响程度趋近于消费领域,行话来说B2B比B2C受影响程度小。在这种情况下,企业级产品领域的合纵连横就不足为奇了。

移动终端:蓝海变红海

这是一个接近疯狂的行业,是崩溃前的疯狂。与曾经大红大紫的PC不同,以智能手机为代表的移动终端产品更为消费化,也更为普及化,翻译过来就是销量够大、更新频率够高。然而,就是这样一个市场,2015年开始出现实质性的减速。

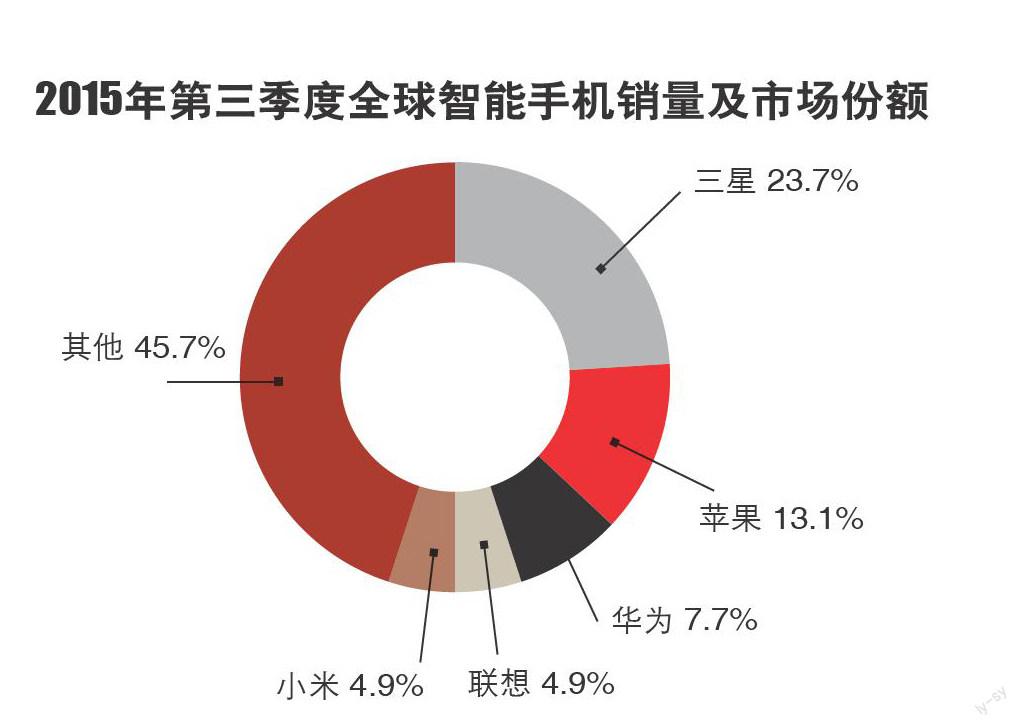

经历了多年快速发展,特别是国产品牌智能手机的雄起,全球范围内的手机大战俨然成为中国品牌的内战,不仅全球前5大销量厂商3家(华为、联想和小米)为中国企业,中兴、TCL、步步高、OPPO等品牌也排名前列,三星、苹果、LG和来自印度的Micromax是其他几家排名靠前的厂商(以上数据来自Gartner第三季度报告)。国内手机用户数量已突破13亿,相比之下智能手机季度增幅已下降至2%的数量级,饱和问题不言而喻,因为4G网络逐渐普及、双卡机型越来越多,甚至“双枪”用户群在缩小,终端销售的竞争将进一步加剧。在这一过程中,国内年销量不足千万台的中小品牌生存将更加困难。

从2014年华为Mate 7发布以来,国产智能手机品牌就开始寻求向上突破,各大品牌轮番冲击3 000元甚至4 000元的市场,既有小米、联想的铩羽而归,也有OPPO的高平均单价与Mate 7一年来的持续热销,同样跻身市场前列却境遇完全不同。将MOTO收入囊中,仅仅给联想带来了一年的全球第三、中国第一排名,冲击高端及成熟市场的MOTO与保持销量优势的Lenovo品牌同时遇到困境,而新生的ZUK和剑走偏锋的乐檬短期内都难改联想的整体局面,退出与华为、小米的国产第一品牌竞争已成定局。虽然手机仍然是小米最重要的业务,但是其看似有一搭没一搭的新产品中,手机硬件的地位不断下滑,考虑到目前小米公司估值状态,借助业已成熟的生态群落,实现非手机产品的高频度反复消费将是常态。

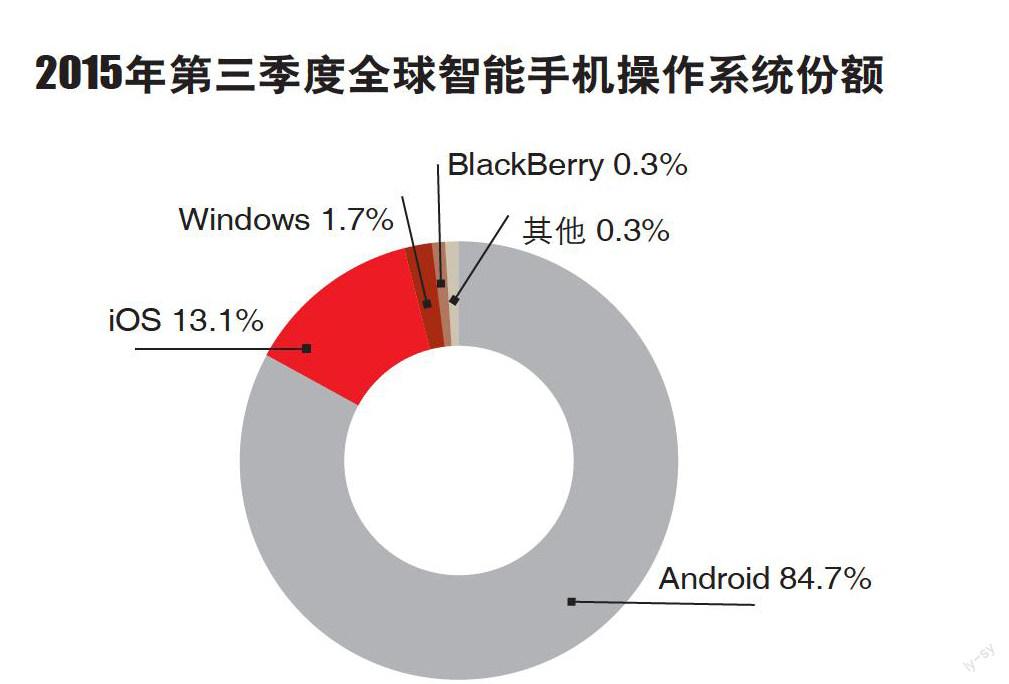

智能手机市场中的大输家要数高通和微软,国内和国际都是。虽然2014年高通痛快接受垄断罚款以力保中国市场稳固,但在Snapdragon 810产品上的跟头可谓不小,无论是三星Galaxy S6的弃用还是小米5的流产,其高端形象尽失,规格上槽点无数的Snapdragon 808难当大用,MTK的高歌猛进和LTE-A的延迟商用,更是对它的连番打击。跨过2015年,高通寄希望于将要推出的Snapdragon 820产品,无论是制程升级完成还是核心架构改进,甚至中国移动已经开启的VoLTE、LTE-A商用,都为它恢复增长提供了契机。而微软的失落则更为彻底些,甚至连可以还手的武器都还没在2015年成型,Lumia的老东家诺基亚都已经重回智能手机市场。忽略市场占有率不足1%的移动操作系统,Windows是2015年唯一市场份额下降的系统,Android和iOS的增长都拜它所赐。在这一年里,微软几乎没正经推出过新的终端机型,而姗姗来迟的Windows 10更是只赢得了小米这么一个捧场者,曾经的Windows阵营伙伴都保持了沉默,Lumia近乎就等于Windows Mobile了。临近年底,Lumia 950/950 XL以首款Windows 10产品身份开始接受预定,高到没朋友的价格更没可能为Windows的市场份额维持做出贡献。

iPhone一如既往的热卖,三星双旗舰扩充为三旗舰,索尼、LG、HTC继续堕落,手机产品更新的硬件推动力越来越弱,各品牌的市场地位和态势进一步稳固。与PC市场一样,依靠硬件升级带动的产品销售模式不再,逐渐工具化的智能手机虽然垄断了移动计算入口,但赢家确是身后的应用和服务,自身通道的地位已无法改变。

PC及配件:沉默中的暗潮涌动

受到手机等移动终端产品持续冲击,无论是整机销量还是以主板、显示卡为代表的主要核心零部件销量持续下滑,而更可怕的热度下降则是逐渐被边缘化。

但是在CHIP看来,PC及与其密切相关的十几大类核心零组件已于今年完成了换代工作,这就意味着面对满眼新技术组成的产品,留给厂商们的2016年是拼搏的一年、推进PC完成产业升级换代及产品更新换代的一年,广泛深入的市场推广将是明年的主题。

曾经长期处于关注核心的PC产业突然遇冷,新产品的冲击也有用户更新意愿降低的影响。如前所述,智能手机自身也遇到了发展瓶颈,更何况它本来就不是PC的等量级竞争产品。以iPad为代表的平板电脑是真正的“幕后黑手”,不过即便苹果拿出了更大的iPad Pro,用户对在其上工作的方式仍心存疑虑。无论是其仍旧缺乏协同工作能力的iOS系统,还是设备间数据交互的软硬件瓶颈,都不是依靠分屏或者配备手写笔可以改变的。新iOS和新Mac OS间的协同能力正在改进,但是同时拿着 12英寸的新Macbook和iPad Pro出门是不可思议的场景,iPhone与Macbook的装备组合距离完美只差一台Surface,这也太讽刺了。不说多的,光拿着iPad Pro就是件力气活,而摆在桌上用就是件技术活,无论哪个,对消费者的使用习惯都是巨大的挑战。

虽然PC光景不好,但是微软前些年的“忍辱负重”,今天终于“苦尽甘来”。Windows 10头年表现不错,在微软断供下,Windows 10的OEM预装率直接秒掉Windows 8。另一方面,Surface也出现了起色,Surface Pro 4和Surface Book的技术及设计水平,着实给小伙伴们上了堂大课,毕竟Surface产品不是每位消费者都买得起、用得了的。在其示范作用下,硕果仅存的几大PC厂商都选择了自己的超轻薄机型和平板机型的发展方向。

作为Wintel联盟的另一方、PC OEM厂商发挥设计想象力的后盾,英特尔动作频频,涉及领域甚广。2014年的拖沓导致2015年的英特尔异常繁忙,移动平台上下半年两次推新,而桌面平台更过,三代CPU、两代芯片组和两种内存形成多种平台组合,让人眼花缭乱、应接不暇。直至第六代酷睿(代号Skylake)批量上市,移动平台的多代同堂问题有望很快解决,同时新冒出来的Core m品牌也理顺了和主流的Core i品牌的序列,成为比后者低电压型号功耗更低的选择。说实话,这样的产品定位令消费者选择十分困难,电池续航时间参数听起来很重要但评估起来干扰因素多且用户感受间接,重量差异更是可以忽略,而最终的产品定位依据还是落在了性能和价格的肩上。CHIP的建议是,如果没有特殊的电池续航能力要求,笔记本电脑形态的产品,还是选择Core i平台的产品性能更有保证,而平板型的产品Core m更能平衡便携与性能的关系。桌面平台的混乱已经直接影响了DDR4内存和PCI-E接口SSD的使用,新技术暂时还要用高价格获得,但能使用它们的第六代酷睿处理器定位暂时低于第五代产品,这让多花了钱的消费者怎么想!英特尔在闪存市场也没闲着,3D XPoint技术一露面就亮出了让闪存性能提升千倍的大招,瞬间就盖过了其首款NVMe SSD 750系列的风头。英特尔的技术能让SSD更加接近温数据应用,甚至可以取代部分内存应用,而其成本优势也将向下占领企业级HDD市场。对此希捷不以为然,而WD表示收购SanDisk(闪迪)看看。HDD以量取胜的路数没有变化,8TB产品已经批量上市,而充氦气的产品很快将批量上市。

外设:外冷内热

从属于PC应用模式的外设产品是受到PC销量低迷影响最大的类别,显示器的大尺寸及4K突围、打印机的低成本及小型化、投影机的固态光源普及,都无法改变其作为附加设备的命运。

外设产品处于非常尴尬的地位,移动应用和网络应用的普及,让这种情况在消费领域更加明显。唯一的特例是互联网电视的兴起,但是其作为在线内容落地客厅的硬件出口位置命中注定,虽然近来红红火火,但期望将电视这种耐用电器消费化,进而通过频繁更新实现市场急速膨胀的努力终将被证明是徒劳的。如果不是TVOS背后负载的故事,互联网电视与大屏幕+盒子并无本质差别。临近年底,同样以内容见长的暴风发布了暴风TV,号称要改变这种产品简单组合的互联网电视1.0模式,通过改变已被养成几十年、数代人的电视使用习惯,让电视互联网化,而不只是内容互联网化。对此,CHIP保持谨慎态度,乐观都谈不上,中性吧。

回到传统外设产品,24英寸成为显示器难以跨越的鸿沟,消费者对大尺寸、曲面和高分辨率产品的消费欲望非常低,PC的笔记本电脑化,再加上PC自身的边缘化,都让显示器变得可有可无。因此在技术升级推动下,其专业化、高端化就变成无奈的选择。相比之下,4K最有机会推动新一轮显示器产品升级,但是这个时间受经济环境和内容应用成熟度的影响,一年多来只见产品规格增加而不见市场成型。当人们因内容被重新吸引至大屏幕前时,尺寸和曲面的需求才会出现。

相对于消费领域的裹足不前,更为专注商用领域的投影机和打印机却在技术升级完成后开始酝酿引爆市场。这两类产品在消费领域完全没有找到感觉,甚至刚刚撬开的市场裂隙,瞬间被大尺寸LCD电视和移动应用扼杀在摇篮中。已经实现产品化的固态光源,特别是激光光源对投影机甚至激光投影电视的产业化影响最重。2015年,不推出个主流的激光投影产品都不好意思说自己是做投影机的——万元水平的商用产品是激光投影市场的试金石,船大难掉头的爱普生是仅有的只推出高端激光投影机产品的厂商,它的谨慎虽能保住现在市场领先的地位,但是未来留给它的将是失去市场的遗憾。

反观在喷墨打印机市场的动作,爱普生确实是最积极和激进的。没有激光产品线负累的它,决意将喷墨进行到底,用墨仓打压桌面打印成本还不够,“变态”的墨袋设计为复合机市场带来兼顾彩色输出和万页印量的颠覆性产品。自墨仓产品之后,成本问题不仅不是喷墨技术的短板,甚至成为在激光技术面前耀武扬威的资本。惠普也在极力模糊喷墨和激光两种打印技术之间的区别,弥补速度的页宽(喷墨)、降低成本的惠省(喷墨)和硒鼓优化的JetIntelligence(激光)技术,使惠普的喷墨和激光打印机产品线相互耦合,全方位地满足各类用户在打印方面的要求,随着具体打印技术对用户的透明化,服务可用性和成本可控性成为最终的打印需求评价指标,依靠技术原理区分用户群和市场定位的时代一去不复返。

打印服务化进程在两大巨头的技术升级中找到的发展的突破口,专业化的外包服务、合理的印张成本、可规划且透明的使用成本等优势被更多的商业用户所接受。CHIP也在今年放弃了自备设备的模式,转而将全公司的黑白打印业务外包,相信在不久的将来,彩色打印外包也将到来。其实越来越流行的互联网照片冲印,何尝不是消费领域的打印服务购买呢。

影像:腰斩后的重生

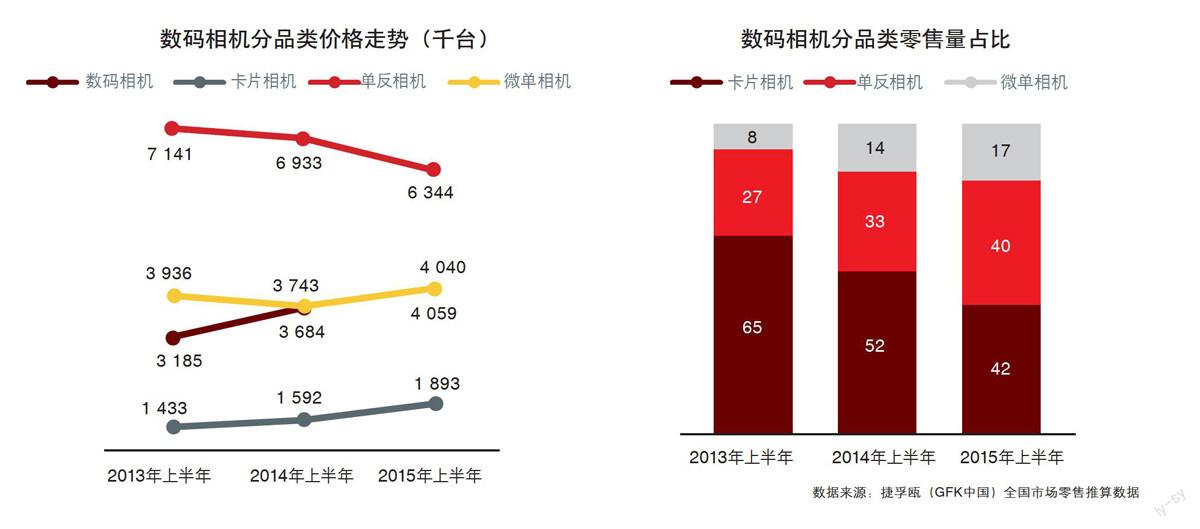

影像是时间的艺术和视觉的艺术,但是使用的工具不见得是相机。在红火的智能手机持续挤压下,2015年的数码相机市场几近全线崩溃。根据捷孚凯(GfK中国)全国零售推算数据显示:2015年上半年中国影像产品(包含数码相机、数码摄像机以及可交换镜头)零售额约为139亿元,同比下跌11%。数码相机仍然是比重最高的产品,零售额规模近104亿,占整个数码影像行业的75%,同比下跌11%。数码摄像机的零售额规模为4.9亿元,占整个数码影像行业的3.5%,同比下跌29%。而单独销售的可交换镜头在2015年上半年零售额规模达到30亿元,占据整体数码影像产品的21.5%,可交换镜头今年上半年则同比下跌近6%。从数据上看,虽然三大品类的市场规模均在下滑,但对比去年上半年19%的下滑幅度来说,2015年上半年整体市场的下滑速度已有所放缓。

卡片相机的下滑无需赘言,它能干的手机都干了,它不能干的手机也干了,手机全民人手1支,它只有无可奈何花落去。大、重、繁、贵的印象,同时也塑造了数码单反相机的固有形象——专业。凭借这一形象,全幅单反产品基本守住了自己的市场,没有在今年全幅微单的冲击下受到影响。同时,入门级全幅产品和半幅产品价格继续下探,均价已接近6 000元水平,深入中高端微单市场,两类产品呈现胶着状。在消费者心态层面,日常拍照用手机足矣,而为了摄影或者质量,单反的形象更专业;而在成本及便携性方面,以全幅方式拉升专业形象的微单产品不再具备便携优势,同时全幅微单主要供应商索尼所提供的镜头等周边产品数量少、价格高,没有明确购买意向的消费者非常容易被周围人的观点带走。从统计数据角度来看,微单仍是卡片相机衰退过程中的最大受益者,但是其绝对销量仍然比2014年同期有所降低,只是在索尼A7系列全幅产品的推动下,平均单价有所上升。

虽然索尼推出了配备5轴防抖系统的第二代全幅微单产品,但是前一代的α7并未停售,较轻的机身、官价下探至6 699元的低价格再加上全幅,吸引力可见一斑。除了画面质量,越来越好的质量也成为专业用户选择相机而非摄像机拍摄视频的原因。微单没有反光镜的设计更是天然优势,因此从索尼到松下,无不拿4K视频拍摄说事。

围绕画质的故事中,卡片相机溃败了,微单和单反胶着了。跳出传统视角,以应用模式为中心,“数码相机”新的类型则呈现出爆发性增长态势,运动相机和自拍相机就是代表性产品。

与传统产品强调通用性不同,无论是运动相机还是自拍相机,都保持窄众需求,因而可以在过去相当长的时间里保持高产品价格和高利润。然而2 000元的行车记录仪、4 000元的运动相机和6 000元的自拍相机时代已经过去。对数码相机来说,传感器尺寸不仅是产品档次的象征,也是其主要成本,尺寸越大,价格越昂贵。反观以上3类新产品,它们的传感器尺寸甚至不及手机和卡片相机,成本较高的零部件只剩下影像处理芯片、内存和LCD屏幕了,采用第三方产品而非自己把控的方式,帮助新来者快速完成产品并赶上市场领先者。在小蚁、中兴的连番进攻下,GoPro所代表的高端运动相机市场快速崩塌,打折销售成为常态,甚至索尼HDR-AZ1这样的主流型号价格都下探至千元量级。行车记录仪领域更是被血洗,曾经高不可攀的安霸旗舰产品A7已被360行车记录仪干到了299元价位,毫无高档可言。硕果仅存的是“自拍神器”,领军者卡西欧继续着业界神话,明星大咔都在用,价格和特性就没什么必要那么在意了。

企业级:合纵连横

用巨变形容2015年的企业级产品市场一定也不过分,这是建立在各个巨头企业的合纵连横基础上的,当然也有个别企业例外。

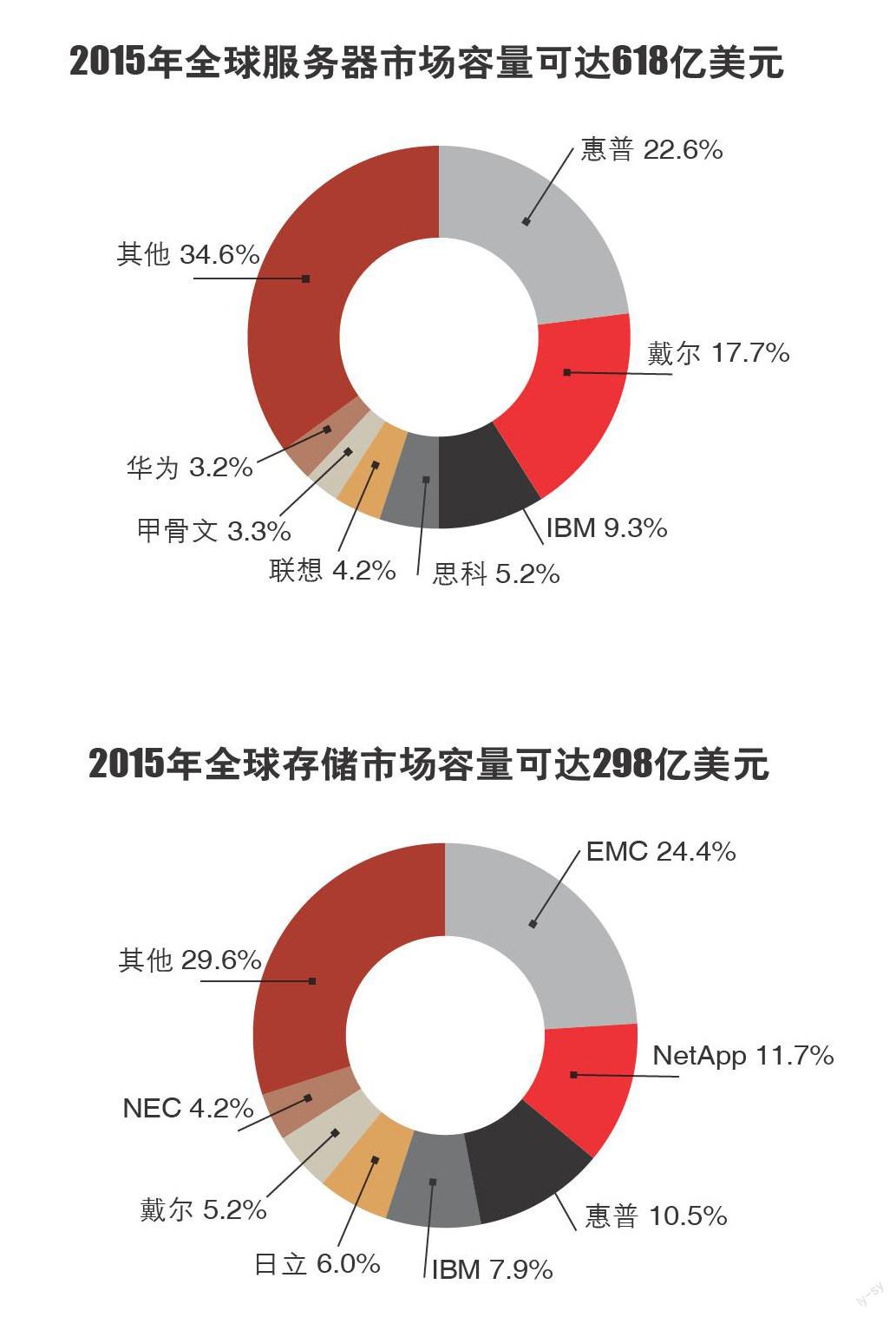

惠普就是这个例外,随着最后一个季度的业报出炉,临近耄耋之年的惠普又一次分拆。如果说前一次安捷伦的剥离与惠普核心业务关联度较低,因此取了一个新的名字,那么这次拆分后的两部分惠普公司和惠普企业都保留了创始人的品牌,这代表着它们的业务仍有相当的关联度,卖掉H3C只是去关联的一个步骤而已,曾经从手持到后台通吃的纵向集成能力,确保惠普十余年来超过IBM站稳IT公司头把交椅地位。如今,这一切都将重新开始。时过境迁,惠普已没有了当年PC老大的地位,也没有了激光打印机的高利润,被吸干的惠普公司难有大作为。反观惠普企业,出生就含着企业级市场的金钥匙——服务器、存储、网络、融合系统、服务和软件是它的业务范围。起点高,遇到的挑战将会更多。曾经利润丰厚、赚钱容易的企业级市场已经成为和PC一样的血海,在竞争对手纷纷采用收购、合并手段增强业务整合能力及产品综合服务能力时,惠普企业却失去了可分摊硬件制造成本的PC业务这个好兄弟。从惠普第一财季开始,李艾可时代重金打造的软件和金融部门就出现直接营收下滑,而到第二财季,在标准服务器营收同比增长11%的情况下,惠普的企业关键系统营收却同比下降15%、网络营收同比下降16%、存储营收同比下降8%,企业服务部门营收也同比下降达16%,这些都是惠普企业的遗产。

曾经在PC领域鏖战的几大巨头,早已开启企业布局,动手最快的莫过2014年年底即完成交易的联想和IBM,联想如愿获得IBMxServer服务器业务并继承其市场遗产。整个2015年就是联想服务器业务的快速增长之年,除了“买来”的份额之外,合并后的服务器业务已经开始产生合力,最直接的表现是在HPC高性能计算领域的突破,前IBM的硬件加上联想的销售和后续服务,是吸引用户的最大说服力。拿来我用、延续服务不是本事,把xServer的产品及技术吃透,并且在此基础上研发新的可以保持竞争优势的产品才是真的消化。另外,在网络、存储和云计算产品上,联想过去的合资、合作尝试不少,但是联想品牌的产品却不见大起色。如何弥补这些类别产品的空白,并让它们也成为占据市场优势地位的产品,对联想的考验将更大。

同样,吃掉EMC不难,而消化掉它不容易,鲸吞它的戴尔需要好好整理思路才行。单论存储产品体系,戴尔已经有了PowerVault、EqualLogic、Compellent和Storage等繁杂硬件,而软件方面有了AppAssure。无论是先前收购而来嫡出,戴尔平行的多个产品系列都不能让它在企业级市场里立万,收购EMC就成为弥补业务短板的必然选择,只是这一步迈得相当大,挑战自是不言而喻,光是如何解决好EMC及其控股子公司VMware的关系就十分令人头疼。在戴尔正式出手收购之前,EMC甚至寻求被VMware向下收购,以缓解后者占据其市值过高比例的一系列问题。

在企业领域,去“IOE”的浪潮一浪高过一浪,这才有了IBM的不济出售xServer和EMC的委身戴尔,硕果仅存的甲骨文(Oracle)成为最后一家有所反应“IOE”成员。一方面在产品技术领域,甲骨文积极推进其核心产品全面云计算化,并完成了IaaS(Infrastructure as a Service,基础设施即服务)、PaaS(Platform as a Service,平台即服务)和SaaS(Software as a Service,软件即服务)3层全面布局,与客户业务形成了高度耦合,籍此来在去“IOE”浪潮中稳住阵脚。眼见国内市场风起云涌,11月甲骨文正式宣布在国内与腾讯合作,将一直没有直接在国内落地的云产品引入。甲骨文的加入,让本已十分热闹的云计算市场更加火爆。