区域金融集聚评价指标体系的构建与实证分析

2015-02-18吕勇斌

邓 薇,吕勇斌,赵 琼

(1.中南财经政法大学a.统计与数学学院;b.金融学院,武汉 430073;2.湖北经济学院 统计学院,武汉 430205)

0 引言

金融发展对资本积累与经济增长具有极其重要的作用,是现代经济发展的核心。自金融改革以来,我国金融资产的规模迅速膨胀,金融体系也不断完善和优化。与此同时,金融发展表现出越来越明显的区域化差异,金融集聚现象日益明显。金融集聚有利于金融业的发展,是区域经济发展的强劲支力,因此,研究金融集聚现象对促进区域经济发展具有重要的现实意义。

从现有的文献来看,关于金融集聚的理论研究较为丰富而实证研究较少。在对金融集聚进行定量分析时缺乏衡量金融集聚程度的标准体系,金融集聚指标体系的相关文献较少,且多数使用了主观的方法对指标进行赋权,缺乏客观性,在实证分析时也多为静态的、横向地比较,动态综合评价的较少。因此,本文将从金融规模、金融机构和金融人才三个方面建立省域金融集聚评价指标体系,利用纵横向拉开档次法对指标体系进行客观赋权,并以我国省际2005~2010年数据为基础,对31个省的金融集聚程度进行测算和纵横向的双向比较、定量地分析区域金融发展的集聚性,揭示金融发展的区域差异特征及动态变动规律。

1 金融集聚指标体系的构建

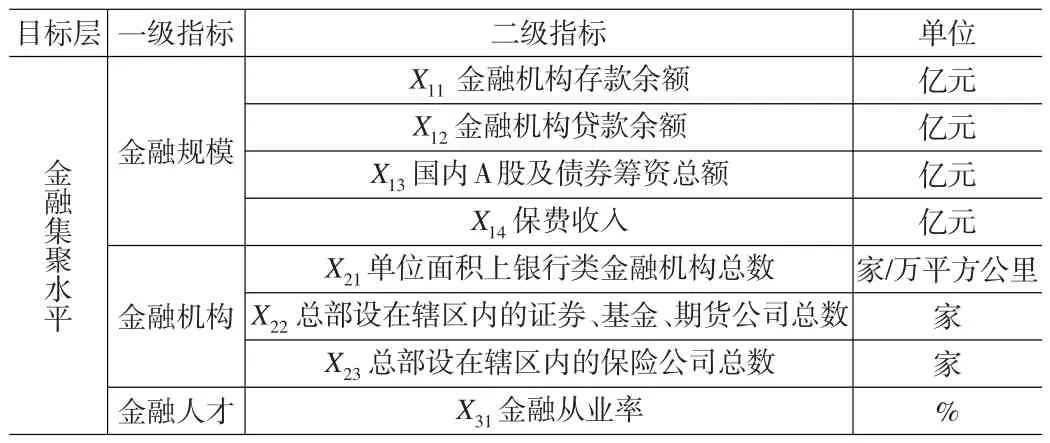

金融集聚不仅是金融市场规模不断扩大、金融机构向特定区域集中的过程,也是金融人才不断汇集的过程。因此,本文所构建的用于评估区域金融集聚程度的指标体系包括金融规模、金融机构和金融人才三个一级指标。此外,根据有效性和科学性的原则遴选了8个二级指标。如表1所示。

2 研究方法

表1 区域金融集聚水平评价指标体系

本文将采用纵横向拉开档次法对31省的金融集聚程度进行动态评价。纵横向拉开档次法是基于时序立体数据的动态综合评价方法,其优点是通过客观赋权最大限度地体现被评价对象在横向和纵向上的差距,使评价结果具有可比性,没有丝毫的主观色彩。

记n个评价对象,m个评价指标,按时间顺序t1,t2,…,tN获得的原始数据为xij(tk) ,(i=1,2,…,n;j=1,2,…,m;k=1,2,…,N),xij(tk)表示在tk第i个评价对象,第j项指标的取值。纵横向拉开档次法确定权重系数ωj(j=1,2,…,m)的方法是使权重系数能最大可能地体现各评价对象之间的差异,这种整体差异可以用评价值的总离差平方和来刻画。在对原始数据进行标准化处理后,,总离差平方和

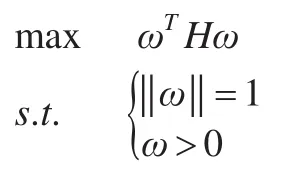

因此,权重系数可通过下列规划问题确定

3 实证分析

本文所引用的数据主要源于2005~2010年《中国统计年鉴》和《中国区域金融运行报告》,包括31个省、自治区、直辖市的各项指标数据。在综合评价之前,需要对数据进行预处理。为消除价格波动的影响,对金融机构存款余额、金融机构贷款余额、国内A股及债券筹资、保费收入四组指标数据按照2006年不变价进行平减处理;然后对所有指标数据进行无量纲化处理。

利用matlab7.0解上述规划问题后得到权重系数

将无量纲化了的xij(tk)和ωj代入式中即可求得各个省级区域2006~2010年金融集聚程度的综合评价值。为了便于直观比较,将yi(tk)作平移、放大处理,取,综合评价值及排序结果如表1、表2所示。

表2 2006~2010年区域金融集聚水平综合评价值

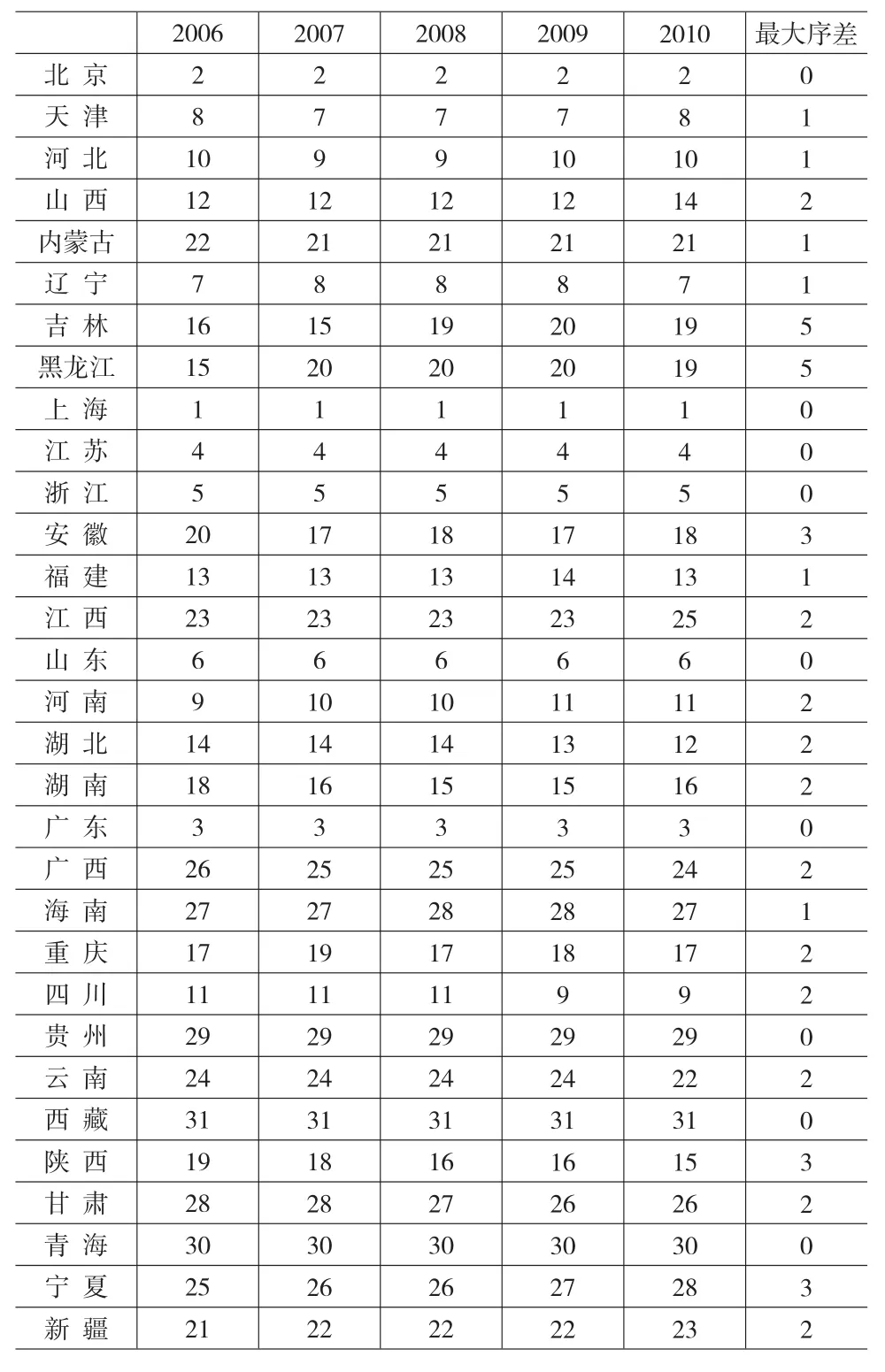

表3 2006~2010年区域金融集聚水平排序

4 结果分析

4.1 各地区金融集聚程度的横向比较分析

根据表1中2010年各地区金融集聚综合评价值,利用arcview3.3绘制区域金融集聚空间分布图如下:

图1 2010年区域金融集聚空间分布图

由图1可以看出,我国金融集聚呈现由东向西递减的态势。金融集聚程度较高的地区除首都北京外主要集中在东部沿海一带,包括上海、北京、广东、江苏、浙江和山东;其次是辽宁、天津四川、河北、河南、湖北福建、山西、陕西、湖南、重庆和安徽;金融集聚水平较低的地区主要位于西部和东北部,包括黑龙江、吉林、内蒙古、云南、新疆、广西、江西、甘肃、海南、宁夏、贵州、青海和西藏。

4.2 各地区金融集聚程度的纵向比较分析

由表1可以看出,2006~2010年,各个区域的评价值呈上升态势,金融集聚均有一定程度的发展。为进一步分析各个地区金融集聚程度的纵向变化情况,计算地区综合评价值的增长率,其结果如下图所示。在31个省级地区中,广东、四川、江苏、浙江、上海和北京这六个地区的综合评价值增长率最高,金融集聚发展最快,广东省的增长率达到了49.19%,北京的增长率也有36.82%。增长率较低的为吉林、江西、海南、宁夏和西藏,其中西藏的增长率仅为3.07%。

图2 2006~2010年区域金融集聚水平增长率

4.3 各地区金融集聚程度的纵横向比较分析

表2中根据排序结果计算了各个地区的最大序差,这一指标能够反映地区间金融集聚程度纵横向的相对变化情况。按最大序差的变化范围,将各省区的金融集聚程度进行分类,见表4。

表4 2006~2010年区域金融集聚水平分类表

rmax≤1的地区属于发展稳定的地区,主要集中于东部和西部,包括上海、北京、广东、江苏、浙江、山东、天津、河北、福建、内蒙古、贵州、青海、西藏和辽宁。这些地区金融集聚程度排名较为稳定,其中上海、北京、广东、江苏、浙江由于金融集聚程度高,发展速度快,一直占据排名的前五位,而贵州、青海和西藏三个地区的金融集聚程度低,发展速度慢,一直位于排名的最后三位。2≤rmax≤4的地区为亚稳定的地区,主要分布于中部和西部,包括河南、山西、湖南、安徽、四川、重庆、陕西和宁夏。其中四川、湖北、陕西排名呈上升趋势,山西、河南、和宁夏排名呈下降趋势,安徽排名有小幅波动;rmax≥4的地区为东北地区的黑龙江和吉林。这两个地区排名波动幅度较大,吉林排名从2006年的15名下降至2010年的20名,黑龙江在2006年排名16,次年下降至20名,2010年回升至16名。

5 结束语

本文从金融规模、金融机构和金融人才三个方面构建了区域金融集聚评价指标体系,利用纵横向拉开档次法对十一五时期全国31个省级区域的金融集聚程度进行了评价。结果表明,从横向来看,我国金融集聚呈现由东向西递减的态势;从纵向来看,各地区金融集聚均呈上升态势,上升最快的地区为广东、四川、江苏、浙江、上海和北京;从纵横向来看,上海、北京、广东、江苏、浙江由于金融集聚水平高,发展速度快,一直占据排名的前五位。由此可见,我国省级区域金融聚集程度有较大差异,各个地区应针对本地区金融发展现状来制定金融发展计划。上海、北京金融集聚水平居全国首位,具有建设金融中心的显著优势。对于广东、江苏、浙江等金融集聚程度发展较快的地区,政府可通过政策引导,对重要的金融企业给予扶持,吸引区外的金融企业在本地区建立地区总部,进一步提高本地区的金融产业集聚水平。金融集聚水平较低西藏、青海、贵州等地区,则应加强金融业建设,不断完善金融体制,使金融业发展能够满足地方经济发展的需要。

[1]Kindleberger C P.The Formation of Financial Centers:A Study of Comparative Economic History[M].Princeton University Press,1974.

[2]Porteous D J.Spatial Dimensions of Intermediary Behavior.Aldershot[M].Avebury:The Geography of Finance,1995.

[3]Davis E P.International financial centers.An Industrial Analysis[M].Bank of England Discussion Paper,1990.

[4]张凤超,金融地域运动:研究视角的创新[J].经济地理 2003,23(5).

[5]黄解宇,杨再斌.金融集聚论:金融中心形成的理论与实践解析[M].北京:中国社会科学出版社,2006.

[6]刘红.金融集聚对区域经济的增长效应和辐射效应研究[J].上海金融2008,(6).