带有不确定性成本的水资源研发投资研究

2015-02-18王晶

王 晶

(1.天津财经大学 商学院,天津 300222;2.蚌埠学院 数学与物理系,安徽 蚌埠 233030)

0 引言

气候变暖主要是由温室气体增加所造成的,导致一些区域的降雨量出现较大浮动,尤其是中高纬度地区的高温和干旱可能更为突出,因此未来气候变化对水资源的可能影响是非常值得关注的。中国是一个人口大国,尽管水资源称得上丰富,但是人均水资源极其匮乏,不到世界人均水资源的四分之一。因此,我国水资源是严重短缺的。我国现在面临着两大问题:一是水短缺,二是水污染日益严重。水源安全问题正在成为中华民族的“心腹之患”。面对未来的水污染治理市场,水污染治理的技术研发创新再一次成为人们关注的焦点。未来几年内,将有更多的资金投向全国的水环境保护和水污染治理。行业企业都想把握好水环境治理技术的市场需求和发展趋势,提升企业自身的技术创新能力和科技水平,抓住市场大好的机遇,赢得市场竞争,促进企业实现超常规发展,这将是水行业各界普遍关心重要事情。在这种前提下,水资源治理研发问题显得非常迫切。本文结合成本不确定性,考虑水资源治理的价值,提出利用实物期权理论对R&D项目的价值进行评估具有重大的理论和现实意义。

1 实物期权理论与决策模型

1.1 实物期权

实物期权是一种类似金融期权的工具。期权的概念源于Black-Scholes(1973)发展的连续时间的期权定价理论,之后Myers(1977)[1]将期权的概念应用于企业投资预算的决策上,实物期权的概念也就由此诞生,他还认为,研发的价值就是期权的价值(Myers,1984[2])。事实上,实物期权是将期权的概念应用实质资产如各类投资计划,协助企业有效掌握传统的评估准则所无法评估的投资决策灵活性价值。期权的概念与理论除了运用到衍生金融品定价外,也被广泛的延伸到了企业长期投资决策上,也就是所谓的“实物期权”。将实物期权引入到水资源治理研发项目中来,对研发项目的定价提供了新的研究思路。最早于1990年Copeland和Weiner[3]将实物期权的理论和方法运用到了研发投资领域中。Dixit和Pindyck(1994)[4]进一步推动实物期权的发展和广泛的应用,取得了丰富、详尽的理论成果。Trigeogis(1996)[5]完整地给出了实物期权的分类。

我们将应用实物期权方法研究R&D投资项目决策,并对其建立模型和数值求解分析。企业要想长期持续发展,研究与开发是发展战略中最重要的组成部分,因此,如何合理评价R&D项目投资显得至关重要。在当今科技迅猛发展和人类水资源极度缺乏的背景下,水资源的研发(R&D)项目具有周期长、稳定性差和带有较高不确定性的特征。传统的评价方法(如cost-benefit analysis,CBA)已经不能解决投资决策的弹性和灵活性问题。

1.2 模型建立

为了便于说明在研发投资中不确定性和不可逆性是如何影响节水政策实施时机的选择,我们引入了Pindyck构建的环境政策的不可逆性和实施时机模型[4],并根据水现货价格实际情况进行了相应地修正。

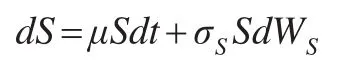

通常用随机分析方法模拟价格不确定性,几何布朗运动(GBM)和均值回归过程(MR)是主要两个价格动态连续时间模型,描述金融市场随机变量变化的不确定性。在这里,通过净化技术后所得的水现货价格服从下面布朗运动:

式中,μ——漂移项,瞬时预期报酬率;σS——波动项,报酬的瞬时标准差;dWS——标准的Wiener过程的增量。

在建构模型前,先给出模型的基本假设前提:

假设1:市场是完备的,不存在交易成本、交易制度限制等,信息完全公开。

假设2:无风险利率是常数r。

假设3:连续时间模型,时间跨度趋于0。

假设4:交易中没有套利行为。

假设5:水的现货价格遵循几何布朗运动。

假设6:投资者是风险中性的。

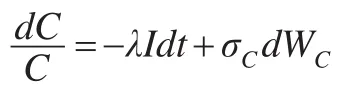

投资成本是随机的,具有不确定性,即其过程可以描述为下面随机微分方程:

这里,λ表示R&D费用支出的有效性,I代表投资率,σC指成本变化波动性,dWC表示标准的Wiener过程的增量。

投资机会往往看做类似于普通股票的金融看涨期权,也就是说,我们进行投资支出,获得一个接收项目的权利,也就是水资源治理的价值。通过投资组合的复制,得到下列方程:

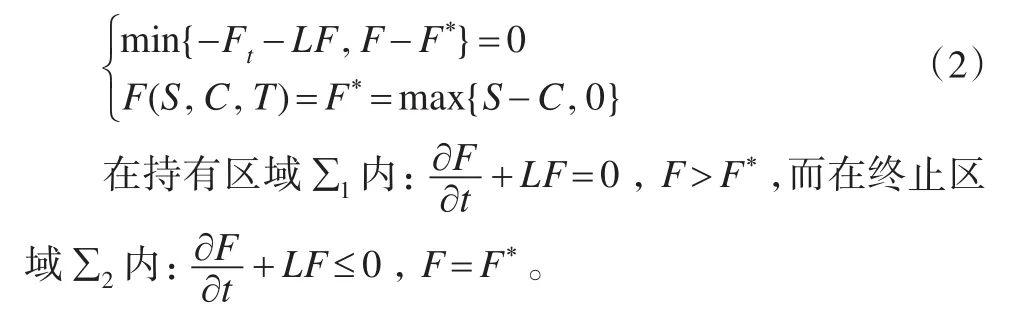

当考虑项目有规定的到期日,也就意味着时间是有限期限情形,倘若R&D项目投资是在规定的期限内的任意时刻都可以执行,那么我们根据Dixit和Pindyck(1994)[4],F(S,C,t)就是类似于美式期权的价值,则在∑上F适合下面的定解问题:

在两个区域∑1和∑2之间的交界部分I是由二维曲面构成的最佳实施边界,整个区域Σ=Σ1∪I∪Σ2上,F是多维变量的函数,与单个资产美式期权的数学模型一样。类似于金融期权,该期权是多色调的组合,其定价取决于多种原生资产价格的变化,按照到期日实施的收益函数可以认为是价差期权,也就是说,根据两种不同的原生资产价格或者增长率的差异决定实施的合约。

从数学上讲,该期权的定价问题的数学模型就是求解方程(6),即在区域 ∑ :{(S,C,t)|0≤S<∞,|0≤C <∞,|0≤t≤T}上求解。对定价问题(2),通过计价单位转化引进新的价格体系,或者说引入新的组合自变量和新的未知函数,将原来的二维的抛物方程可以转化为新的未知函数,且为一维抛物型方程,于是,我们作变量代换,令

2 数值计算

2.1 数值方法

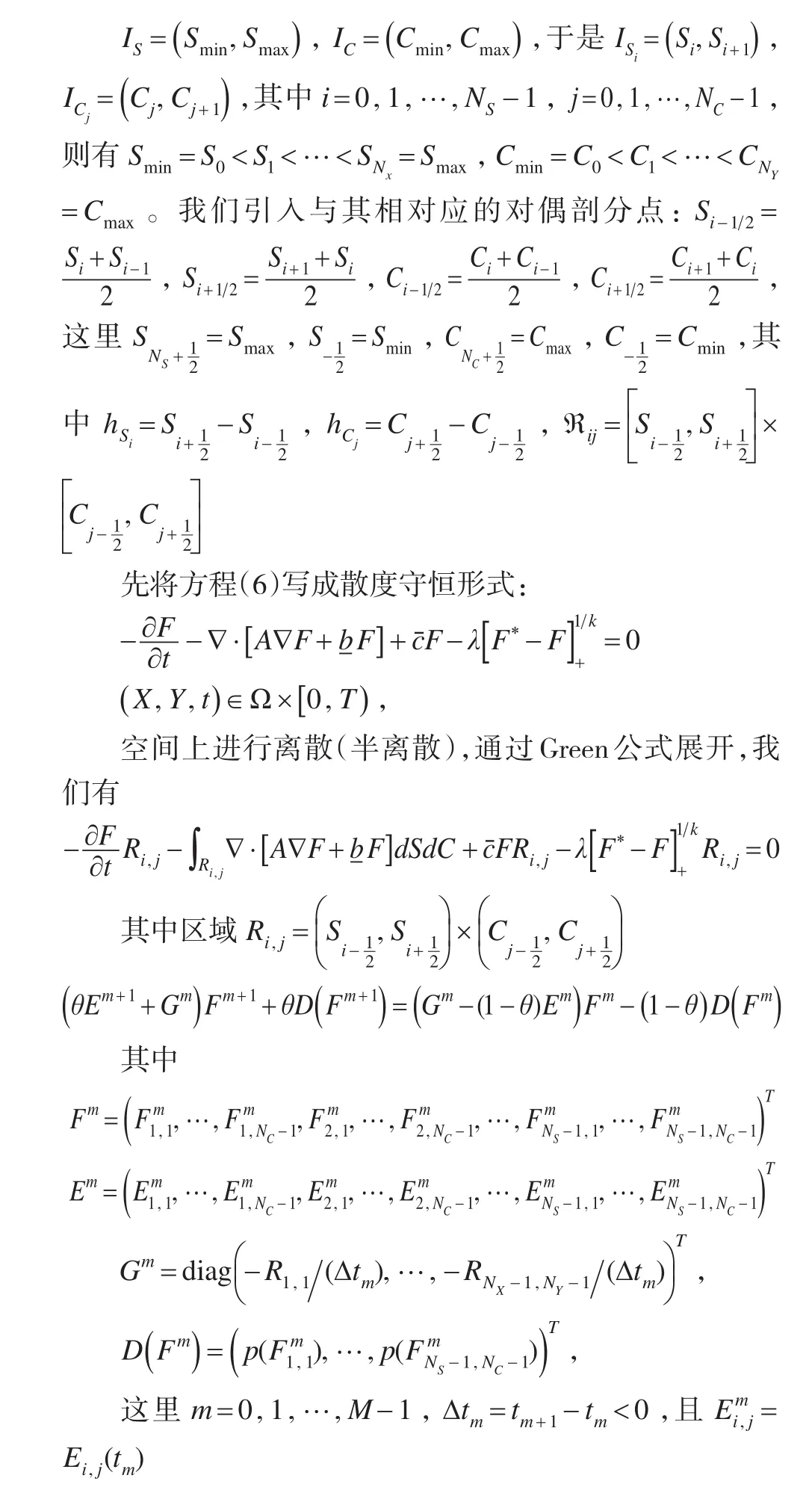

为了量化投资决策分析,将(6)式采用拟合有限体积法进行数值求解。假设求解域为Ω=[0,Smax]×[0,Cmax],首先将求解区域Ω×[0,T]进行网格剖分:

2.2 算例分析

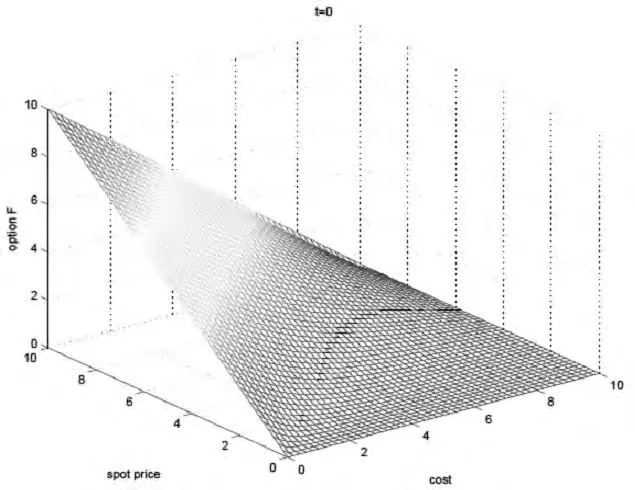

图1 t=0时刻期权价值

假设水行业企业投资一项水源处理技术的研发项目。我们针对已建立的模型,进行算例分析。假定企业是风险中性的,预计无风险利率、波动率等所涉及的参数分别设定如下:r=0.04, σS= 0.5,σC=0.4,ρ =0.4,S∈[0,10], C∈[0,10],δ =0.005,λ=0.13, I=0.40。 根据这些参数,得到t=0时刻期权的价值图形,以及最优执行边界。

图2 初始时刻最优执行边界

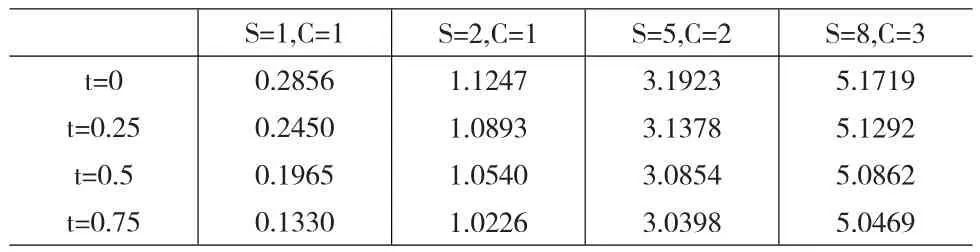

表1 在不同时刻点R&D投资项目的价值

从图1,图2及表1可以看出,随着现货价格的变化和成本变动,当水污染越严重,需要治理的成本就会越来越高,污水治理研发的价值愈来愈高。但是,水污染继续恶化,得不到有效的技术治理,投资成本也将会持续升高,势必带来决策的紧迫性,给投资者思量的空间就会缩小,甚至可能放弃项目的研发,给人类的生活带来巨大的影响。当达到一定程度时,再来考虑R&D投资问题就尤为晚矣。从长远利益来看,未雨绸缪,先发“治水”,才是当今利国利民之道。

3 结语

本文研究了基于实物期权的水资源研发投资决策问题。将水资源作为实物资产,有效利用和改造现有的水源,在投资者与自然之间构建了一个决策模型,投资者选择一个投资组合策略最大化其收益。在完备市场条件下,通过数值方法求解相应的PDE方程,获得了投资者的最优策略区域。结果表明:投资者处于一个风险中性世界,可以利用风险资产对冲随机成本的不确定性进行的R&D投资。

[1]Stewart C.Myers.Determinants of Corporate Borrowing[J],Financial Economics,1977,5(2).

[2]Myers S C,Financial Theory and Financial Strategy[M].Interfaces,1984.

[3]Copeland T,Weiner J.Proactive Management of Uncertainty[J].The McKinsey Quarterly,1990,(4).

[4]Dixit A,Pindyck R.Investment Under University[M].Princeton University,1994.

[5]Trigeorgis L.Real Option:Managerial Flexility and Strategy Inresource Allocation.Cambridge[M],MIT Press.1996.

[6]姜礼尚.期权定价的数学模型和方法[M].北京:高等教育出版社,2003.