证券价格涨跌幅限制制度的存在原因——基于反市场操纵的视角

2015-02-15李梦雨

李梦雨

(南开大学 经济学院,天津300071)

证券价格涨跌幅限制制度是指在一个交易日内证券的交易价格只能在指定的范围内波动,而这一范围一般用相对于上一交易日收盘价格的固定百分比来表示。目前,包括我国上海和深圳证券交易所①1996年12月16日,沪深证券交易所对所有上市股票及基金交易实行涨跌幅限制,规定在一个交易日内,每只证券的成交价不得高于或低于前一交易日收盘价的10%。在内的世界许多交易所都采用了价格涨跌幅限制制度,它们在实施伊始大多向社会公布,该制度旨在为市场提供一个冷却期,使投资者有时间重新理性思考并估计证券的真实价值,以便减少证券价格的过度波动,增加市场的有效性。然而根据凯尔(Kyle)[1]的波动率溢出假设,涨跌幅限制制度抑制了价格的日内波动,妨碍了指令不平衡的及时纠正,因此不仅无法降低证券价格的波动性,反而会引起波动率在涨跌停板后的几个交易日内显著增加。除此之外,学术界对该制度的诟病还包括降低了证券的流动性以及导致价格发现延迟[2]等。既然价格涨跌幅限制制度会对市场造成如此之多的负面影响,为何许多证券交易所对它依旧“情有独钟”?一种可能的解释是涨跌停板的出现可以减少市场操纵。众所周知,知情交易者(价格操纵者)可以通过大量买入或卖出证券以及向市场中散布虚假信息等方式误导非知情交易者跟风操作,从而使价格操纵者获得超额利润并导致中小投资者成为最大的受害人。而操纵者横行的市场必将会降低其有效性,使得非知情交易者纷纷撤资,进而导致更为严重的流动性危机。涨跌幅限制的存在使得操纵者为成功影响证券价格走势需付出更高的成本,且当价格触及涨跌停板的阈值后便不可能在同一交易日内继续膨胀或缩水,这便减少了操纵者的赢利空间,客观上降低了价格操纵发生的概率。虽然类似的防止市场操纵的制度还包括交易暂停、市场熔断机制与头寸限制,然而涨跌幅限制被认为是对整个市场影响最小、实施成本相对较低的交易制度,从而受到资本市场尚不完善的诸多发展中国家交易所的青睐。

一、文献综述

证券价格涨跌幅限制制度在世界许多国家和地区实施已久,然而学术界与政策制定者对该制度有效性的讨论却莫衷一是。持肯定观点的学者们认为,涨跌幅限制能够在市场价格剧烈波动时将每日价格波动维持在一定幅度之内,是一种低成本的降低不确定性与波动性的方法;证券价格达到涨跌幅限制阈值时可以为非理性投资者提供理性回归,从而防止市场恐慌和过度反应;涨跌幅限制还可以降低做市商的买卖失衡并减少信用交易者的违约风险,从而确保结算体制的安全。比如:马(Ma)等[3]运用事件分析法检验了价格涨跌幅限制制度对美国期货市场与国债市场的影响,结果发现证券价格在达到涨跌幅限制后会出现反转现象,且价格波动幅度也相应降低;黄(Huang)等[4]考察了台湾证券交易所1990-1996年达到涨跌幅限制的股票在其后交易日内的价格走势,证明了价格涨跌幅限制制度具有纠正投资者过度反应的作用。近年来,金姆(Kim)等[5]、李(Li)等[6]对中国股票市场的研究发现,涨跌停板制度在缓和短暂波动、防止价格延续和减少异常交易行为方面也具有积极作用。然而相比之下,持否定观点的学者不仅在数量上更多,似乎理由也更为充分。金姆(Kim)等[7]运用东京股票市场的数据,研究了价格涨跌幅限制制度与股价波动、过度反应和其它交易活动之间的关系,实证结果说明该制度在东京股票市场是无效的,涨跌幅限制并未起到降低股价波动和减少过度反应的作用,反而在一定程度上干预了其它交易活动。马纳里斯(Manalis)等[8]运用雅典证券交易所的数据研究了价格涨跌幅限制制度与市场流动性之间的关系,结果表明该制度仅仅减慢了股票价格的调整过程,而对市场波动性并无显著影响。陈(Chan)等[9]运用吉隆坡证券交易所的数据检验了价格涨跌幅限制制度对信息不对称、知情交易者和指令不平衡的影响,实证结果表明该制度并未改善信息不对称的情况,且加剧了指令不平衡,但却有助于减少知情交易者在市场中出现。法拉杰(Farag)[10]运用埃及、泰国和韩国证券交易所的数据研究了价格涨跌幅限制制度对新兴市场波动性、市场异象和价格发现的影响,结果表明该制度由于限制了市场信息在股票价格中的反应而降低了市场效率。

我国沪深证券交易所于1996年均颁布实施了价格涨跌幅限制制度,因此国内对该制度政策效果的研究也引起了广泛关注。刘海龙等[11]、李婷等[12]均认为我国的价格涨跌幅限制制度在一定程度上抑制了股票市场的流动性释放,降低了市场效率。陈平等[2]、孟卫东等[13]、姜安[14]、折巧梅等[15]分别研究了普通股票和ST股票、A股市场与创业板市场中涨跌停板制度与价格波动性和交易流动性的关系,验证了价格波动外溢说、价格发现推迟说和交易干扰说,从而说明涨跌停板制度在我国是非有效的。曾长虹[16]和阮永平等[17]分析了价格涨跌幅限制制度对具有不同特征股票的差异化影响,说明了系统风险大、换手率高、市值大、账面市值比(BM)高、价格偏离大的股票容易受到此制度的负面影响。王波[18]基于资本市场微观结构的角度研究了我国A股市场涨跌停板的信号传递效应,从投资者关注和处置效应两个角度解释了我国目前的“涨停板溢价效应”和“跌停板折价效应”。

虽然国内外学者对价格涨跌幅限制制度正反两方面的作用进行了深入讨论,但是既有文献大多集中于实证检验方面,而在理论层面上研究该制度存在原因的文献并不多见,其中影响较大的是布伦南(Brennan)[19]和金姆(Kim)等[20]的研究。前者通过理论模型说明美国期货市场价格涨跌幅限制制度的存在是合同履约保证金要求的部分替代品,且这一作用是期货均衡价格信息量的减函数;后者则将直接成本、外部环境成本和处罚成本引入知情交易者的利润函数,阐述了操纵者较多的市场中非知情交易者所接收虚假信息的可能性增大,而涨跌停板制度可以通过增加上述三种成本的方式使零利润曲线向内移动,进而降低知情交易者实施价格操纵的概率。然而,金姆(Kim)等[20]的三时期市场操纵模型仅考察了价格涨跌幅限制制度对知情交易者决策的影响,并未考虑其对非知情交易者预期的作用。本文拟着眼于反操纵的视角,通过分析价格波动的上下限与股票期望收益率的关系,说明涨跌停板制度可以增加知情交易者实施价格操纵的成本而抑制市场操纵行为,从而为该制度的实施提供理论依据。此外,还将利用世界49个国家和地区的数据来分析防止价格操纵和降低市场波动性与涨跌幅限制制度存在性的关系,从而验证减少操纵行为是监管当局采用此制度的主要原因。

二、理论模型

与金姆(Kim)等[20]类似,我们假设市场中包括许多风险中性的投资者,他们根据所得到的信息以及基于此信息对证券价格的评估而做出交易决定。为简便起见,假设信息只包括好消息与坏消息两种情况。不失一般性,我们以好消息为例来阐述证券价格涨跌幅限制制度对操纵者行为的影响。本文的模型包括三个时期,每个时期的证券价格为Pt(t=0,1,2)。公开信息与私人信息都于时期1公布。令R表示证券的收益率,E(R)表示好消息公布后市场对该证券收益率的预期,r表示当好消息为真时的证券收益率。我们假设当消息为公开信息时为真,此时市场对证券收益率的预期是无偏的,即E(R)=r。在此情况下,证券在时期1的价格为P1=(1+r)P0。

然而市场中的好消息不总是为真,知情交易者拥有私人信息,从而具有散布虚假信息而操纵证券价格的动机。假设私人信息公布后投资者在下一时期才会识别出真假。因此倘若私人信息于时期1公之于众,市场将根据收益率R的先验概率而对其做出反应,此时期望收益率E(R)将可能不等于r,故而在时期1证券的价格为P1=(1+E(R))P0,而在时期2证券的价格为P2=(1+r)P0。

现在将操纵者引入模型,并假设他通过散布虚假信息的方式影响股票价格。操纵者在时期0购入证券,并于时期1向市场中发布虚假的好消息(此消息为私人信息)。倘若这一虚假消息被市场中的投资者识破,则证券价格不会受到影响;然而倘若此消息被投资者当成真正的好消息,那么证券在时期1的价格将变为P1=(1+x)P0,其中x为市场基于好消息先验概率的期望收益率。由于本文假设在下一时期投资者将可辨别出私人消息的真假,因此在时期2,证券价格将归于P0。

操纵者散布虚假信息是有成本的(例如雇佣证券市场分析师通过媒体表达个人观点等),操纵者花费的成本越高,其价格操纵成功的概率也就越大。假设操纵者成功的概率为s(e),其中e表示操纵者的努力程度。努力同时也是有成本的,假设其单位成本为q(q>0),那么操纵者散布虚假信息所面临的成本即为qe。我们定义操纵者的无效指数(inefficiency index)为m,它包括操纵者签订合同的能力、市场中信息传播速度的快慢、监管当局的腐败程度、证券市场的惩罚力度等等。假设努力的单位成本q是m的增函数(q'(m)>0),即无效指数越大,努力的单位成本就越高。考虑了上述成本后,操纵者在时期0散布虚假信息的期望利润π=s(e)[(1+x)P0-P0]+[1-s(e)](P0-P0)-q(m)e=s(e)xP0-q(m)e。为实现利润最大化,操纵者需选择最优的努力程度 ,使得其满足一阶条件:dπ/de=s'(e)xP0-q(m)=0。

值得注意的是,倘若即使在最优的努力程度下,操纵者获得的期望利润也为负值,那么操纵者便不会向市场中散布虚假信息了。基于此,我们可以根据π(mb,x)=s[e*(mb,x)]xP0-q(mb)e*(mb,x)=0,确定出保证市场操纵策略实施的无效指数的上界mb。并且可知,风险中性的操纵者在无效指数小于或等于mb时,才会选择此前确定的努力程度e*实施其价格操纵策略①风险厌恶的操纵者面临的无效指数上界mb将会更小。,此时的均衡状态表示为V(e*,m*b,x*)。

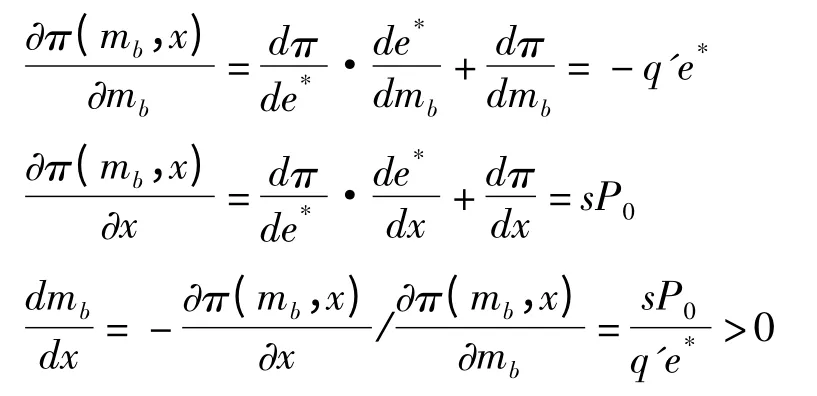

在此情形中,无效指数的上界mb是期望收益率x的增函数,这一点可通过包络定理得出。证明如下:由利润最大化的一阶条件可知dπ/de*=0,在此基础上应用包络定理可得

因此无效指数的上界mb是期望收益率x的增函数。

通过以上分析我们不难发现,为减少价格操纵现象的发生,监管当局可以通过降低期望收益率x的方式,使得无效指数的上界mb下降,从而减少操纵者散布虚假信息的概率。一种有效的方法为设置证券价格涨跌幅的上下界ku和kd,这样当ku<x*时,mb将会较无涨跌幅限制时有所下降,操纵者散布虚假信息的可能性便会随之降低。

上述模型的经济含义在于,当操纵者散布虚假信息的成本较低时(即对于操纵者而言,m较小且mb较大),价格操纵的可能性就会增加。在这样的市场中,监管者可以通过设置证券价格涨跌幅的上下限来减少价格操纵案例的发生。如果价格操纵所带来的收益不足以弥补为之努力所付出的成本,操纵者则会放弃散布虚假信息的操纵行为。当然,他们也可以通过连续多日散布虚假信息以混淆视听,但是这样被监管当局发现并查处的可能性也相应增大。然而必须指出,设置证券价格涨跌幅限制制度本身也是有成本的②虽然模型中并未将设定涨跌幅限制的成本包含其中,但如果此成本与操纵者努力的成本不相关,那么我们的模型仍然有效。,否则世界上所有的证券交易所就会毫无例外的执行这一规则了。如果基于公开信息的证券收益率r大于上涨上界ku,那么价格发现机制将有所降低,从而损害市场的有效性。因此证券交易所在制定交易规则时需要根据本国国情,在价格发现与减少操纵之间进行取舍,从而最大限度的保护投资者的合法权益。

三、实证检验

(一)变量的选取

本文利用离散因变量模型,选取世界49个国家和地区的数据,检验证券交易所采用价格涨跌幅限制制度是否旨在防止市场操纵。由于已有文献大多认为涨跌幅限制制度主要意在减少证券市场的波动性,因此本文也将度量证券市场波动性的指标考虑在内,以期回答二者对此制度存在与否的决定作用孰重孰轻。

如前文模型中所示,知情交易者是否采取价格操纵策略主要取决于无效指数的上界mb,而此变量又受到一国政治金融环境的影响。因此我们选择监管当局的腐败程度和证券市场法律法规的执行力度两项指标来度量市场操纵可能性的大小。显而易见,如果一国的政治体制较为腐败,那么知情交易者通过贿赂相关人员发布虚假信息的难度或成本就有所下降,非知情交易者受到的保护也相当有限;如果一国证券市场法律法规的执行力度较为薄弱,监管体制尚不完善,那么价格操纵行为被发现或惩罚的可能性将会降低,知情交易者操纵的动机将显著提高。因此上述两种情况都会导致操纵者“肆无忌惮”,从而加大市场操纵发生的概率。

在证券市场波动性的度量方面,虽然收益率波动率、买卖价差、成交量等都是较为常见的指标,然而价格涨跌幅限制制度本身将会影响上述变量,从而导致内生性问题。因此本文借鉴金姆(Kim)等[20]的做法,选择度量信息不对称和金融风险的指标来替代对市场波动性的考量。这是因为信息不对称程度高、金融风险大的市场其价格波动性也通常较大,而信息披露程度和总体金融风险又远非价格涨跌幅限制制度所能决定。故而,我们选取一国的会计披露要求和金融风险程度作为证券市场波动性的替代变量。

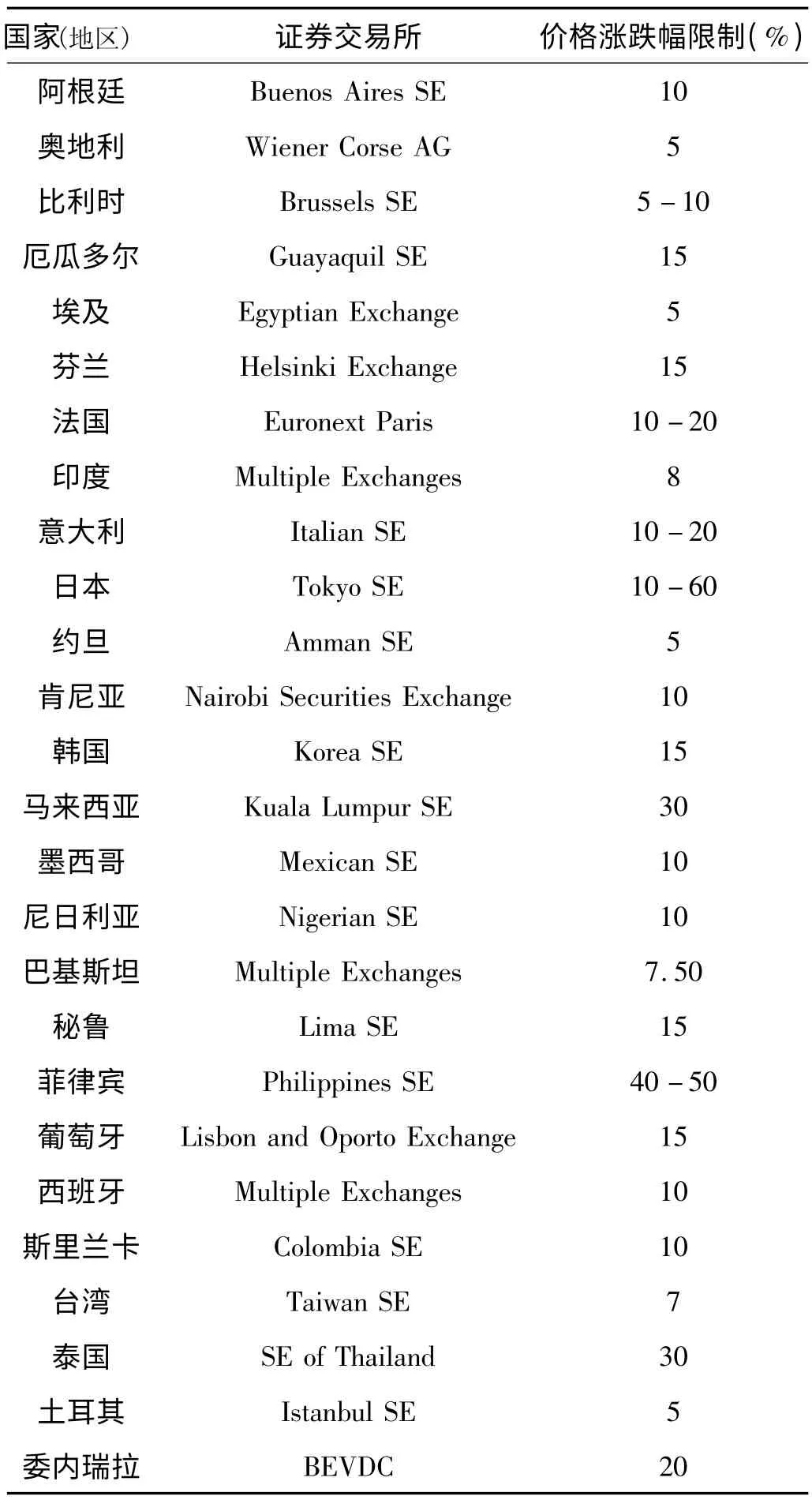

表1 样本国家和地区的涨跌幅限制制度

(二)模型设定与数据来源

根据数据的可获得性,本文选取了49个国家和地区的主要交易所作为研究样本。其中价格涨跌幅限制制度的相关信息主要来自金姆(Kim)等[20]的研究,但他们的论文中仅包含43个国家(地区),剩余6个国家(地区)的数据则出自各交易所官方网站。表1显示了其中26个国家(地区)设定的不同程度的涨跌幅限制,而剩余的23个国家(地区)则并未对此做出规定。因此,我们将采用该制度国家的涨跌幅限制变量(price limit)设定为1,其它国家设定为0,从而建立如下二元离散因变量模型:price limit=f(c orruption,public enforcement,disclosure requirement,financial risk)。

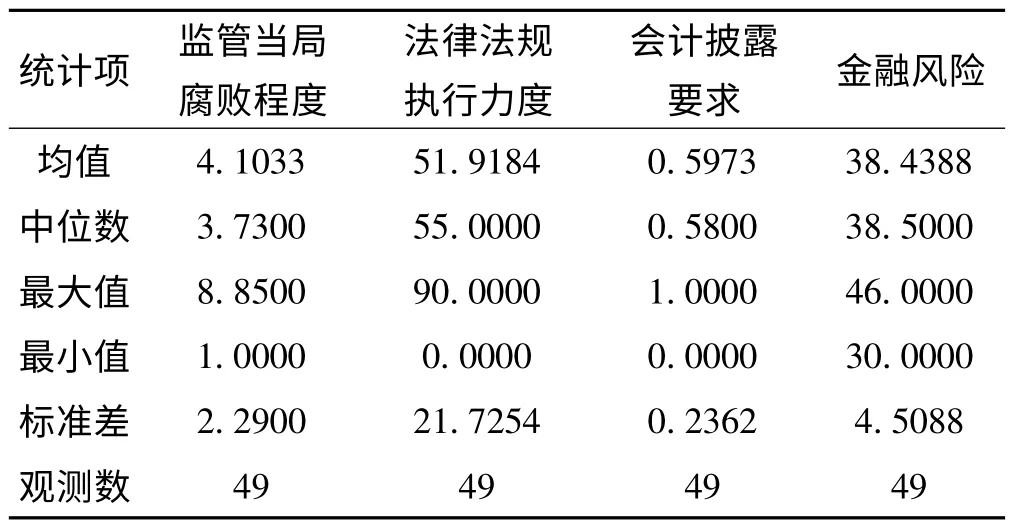

其中,监管当局腐败程度变量(corruption)源自拉帕特(La Porta)等[21]的研究,他们将不同国家的腐败程度用1-10进行衡量,其中1为最腐败的国家而10为最不腐败的国家。为方便后文经济含义的解释,我们将其报告的腐败指数进行了细微调整,即corruption等于11减去拉帕特(La Porta)等[21]文献中的腐败指数,因此corruption数值越大,该国的腐败程度就越严重。法律法规执行力度变量(public enforcement)和会计披露要求变量(disclosure requirement)均来自拉帕特(La Porta)等[22]的另一研究:前者包含了一国监管当局自身特质、制定法律法规的能力、监督执行情况、对违规者的惩罚力度以及证券交易参与者违规行为的严重程度,其数值在0-100之间,数值越大表明法律法规的执行力度越强;后者则包含了会计准则、违约赔偿金、发行人股权结构、内部人所有权、日常业务外合同执行情况以及内部交易这六个方面,其数值在0-1之间,数值越大表明会计披露要求越高,从而信息不对称的程度越低。金融风险变量(financial risk)出自国际国家风险指南(International Country Risk Guide)①其官方网站网址为http://www.prsgroup.com/icrg.aspx。,其 数 值 在0-100之间,数值越大表明该国面临的金融风险越高。

表2列出了所有解释变量的统计描述。值得注意的是,虽然金融风险变量的取值在0-100之间,但是样本国家的取值却在30-46之间,可见所选的49个国家并未出现金融风险的极端值。

表2 解释变量的统计描述

(三)基本回归结果

本文运用Logit模型和Probit模型对价格涨跌幅限制制度的决定因素进行了分析,表3给出了模型的估计结果,两种模型下回归系数和显著性水平都较为相似。其中,监管当局腐败程度与涨跌幅限制制度呈现正相关关系,且此关系在1%的水平下显著,可见一国监管当局越是腐败,越倾向于通过涨跌幅限制来减少价格操纵行为的发生;法律法规执行力度与涨跌幅限制制度呈现负相关关系,且此关系在10%的水平下显著,表明一国法律法规执行力度越强,制定涨跌幅限制制度的概率就越小;会计披露要求和金融风险两个变量均未通过显著性检验,可见减少证券市场的波动性并非政策制定者采用价格涨跌幅限制制度的决定因素。

表3 离散因变量模型的估计结果

(四)稳健性检验

从表1世界各国主要证券交易所实施价格涨跌幅限制制度的情况来看,虽然有26个国家制定了该项制度,但是其涨跌幅的阈值却并不相同,阈值较高的国家对价格操纵的限制程度较低,而阈值较低的国家对价格操纵的限制程度较高。基于此,我们将被解释变量进一步量化。注意到许多发展中国家都以10%作为涨跌幅阈值(我国上海、深圳证券交易所也采用了10%价格涨跌幅限制制度),因此我们将无涨跌幅限制制度的国家赋值为0,把阈值在10%以上的国家赋值为1,而把阈值在10%以下(含10%)的国家赋值为2,由此建立有序因变量模型对上述问题进行研究。此外,更为精确的方式还包括将被解释变量赋值为涨跌幅限制阈值的倒数(无涨跌幅限制的国家仍然取值为0)。表4列出了将被解释变量细化后的估计结果,从中可以看出,监管当局腐败程度和法律法规执行力度两个变量的符号和显著性并没有发生变化,从而验证了价格操纵可能性越大,制定价格涨跌幅限制制度的概率越高的假设。会计披露要求和金融风险两个变量在新的模型中仍然不显著,因此控制证券市场价格的波动性并不是实施价格涨跌幅限制制度的主要原因。

表4 稳健性检验估计结果

四、结论与启示

市场操纵是发达市场和新兴市场所面临的共同问题,制定合理的交易制度来限制操纵行为对于提高市场的公平有效具有重要意义。本文着眼于反操纵的视角,试图为证券价格涨跌幅限制制度的颁布实施寻找理论依据,并在此基础上检验该制度与减少市场操纵和降低波动性之间的关系。

在理论分析方面,本文改进了金姆(Kim)等[20]的三时期模型,通过引入操纵者无效指数这一变量将证券价格涨跌幅限制制度的作用内生化,阐述了单日价格波动的上下界可以降低公众对个股期望收益率的预期,增加知情交易者实施价格操纵的成本,从而抑制市场操纵行为的机理。在实证检验方面,基于世界49个国家和地区的数据,运用Logit模型、Probit模型和Logistic模型等说明了监管当局腐败程度较高、证券市场法律法规执行力度薄弱的国家更倾向于选择涨跌停板制度,而信息不对称和金融风险等因素对该制度存在与否的影响并不显著。因此相对于降低证券价格的波动性而言,减少市场操纵才是实施此项制度的原因所在。

[1] KYLE A S.Trading Halts and Price Limits[J].Review of Futures Markets,1988,7(3):426-434.

[2] 陈平,龙华.中国股市涨跌停绩效的经验分析及政策建议[J].世界经济,2003(2):56-65.

[3] MA C K,RAO R P,SEARS R S.Volatility,Price Resolution,and the Effectiveness of Price Limits[C]//Regulatory Reform of Stock and Futures Markets.Springer Netherlands,1989:67-101.

[4] HUANG Y S,FU T W,KE M C.Daily Price Limits and Stock Price Behavior:Evidence from the Taiwan Stock Exchange[J].International Review of Economics and Finance,2001,10:263-288.

[5] KIM K A,LIU H,YANG J J.Reconsidering Price Limit Effectiveness[J].The Journal of Financial Research,2013,36(4):493-518.

[6] LI H,ZHANG D,CHEN J.Effectiveness,Cause and Impact of Price Limit:Evidence from China's Cross-listed Stocks[J].Journal of International Financial Markets,Institutions and Money,2014,29:217-241.

[7] KIM K A,RHEE S G.Price Limit Performance:Evidence from the Tokyo Stock Exchange[J].Journal of Finance,1997,52(2):885-901.

[8]MANALISG,KAVUSSANOSM G,PHYLAKTISK.Price Limits and Stock Market Volatility in the Athens Stock Exchange[J].European Financial Management,1999,5(1):69-84.

[9] CHAN SH,KIM K A,RHEE SG.Price Limit Performance:Evidence from Transactions Data and the Limit Order Book[J].Journal of Empirical Finance,2005,12(2):269-290.

[10] FARAG H.Price Limit Bands,Asymmetric Volatility and Stock Market Anomalies:Evidence from Emerging Markets[J].Global Finance Journal,2013,24(1):85-97.

[11] 刘海龙,吴文锋,吴冲锋.涨跌幅限制对股票市场波动性的影响[J].上海交通大学学报,2005(10):1569-1573.

[12] 李婷,张涤新,王嘉承.股票价格涨跌幅限制对市场流动性的影响分析[J].统计与决策,2010(2):134-137.

[13] 孟卫东,江成山.我国股市涨跌幅限制日内效应的实证研究[J].技术经济,2008(7):99-103.

[14] 姜安.我国创业板涨跌幅限制对市场波动性的影响研究[D].贵阳:贵州财经学院,2011.

[15] 折巧梅.基于Agent的涨跌幅限制模拟研究[D].长沙:中南大学,2012:55-63.

[16] 曾长虹.涨跌幅限制对流动性和波动性影响的因子分析[J].金融研究,2004(4):37-44.

[17] 阮永平,廖建斌.涨跌幅限制效应与知情投资者行为:中国股票市场的实证研究[J].暨南学报,2005(6):7-12.

[18] 王波.市场微观结构视角下中国A股市场涨跌停板信号传递效应的实证研究[D].成都:西南财经大学,2013:79-88.

[19] BRENNAN M J.A Theory of Price Limits in Futures Markets[J].Journal of financial Economics,1986,16(2):213-233.

[20] KIM K A,PARK J.Why Do Price Limits Exist in Stock Markets?A Manipulation-based Explanation[J].European Financial Management,2010,16(2):296-318.

[21]LA PORTA R,LOPEZ-DE-SILANES F,SHLEIFER A,et al.Law and Finance[J].Journal of Political Economy,1998,106:1113-1155.

[22]LA PORTA R,LOPEZ-DE-SILANESF,SHLEIFER A.What Works in Securities Laws?[J].Journal of Finance,2006,61:1-32.