农村消费信贷对农民消费支出的影响分析

——基于中部地区农村的调查数据

2015-02-05金华职业技术学院医学院王平晓

●金华职业技术学院医学院 王平晓

农村消费信贷对农民消费支出的影响分析

——基于中部地区农村的调查数据

●金华职业技术学院医学院 王平晓

我国正在大力推动农村经济的发展,而经济的发展离不开金融的推动。建立农村信贷体系,促进农村消费市场的大力发展,正是农村金融发展的关键环节。而农村消费市场所蕴含的巨大潜力,需要农村金融的发展来进行挖掘推动。本文选取中部地区农村市场为研究对象,通过实地走访获得第一手数据,以此来研究农村信贷、农村收入及农民消费三者间的协整与因果关系,在此基础上提出促进农村信贷水平提高的建设性意见。

农村信贷 农民消费 金融支持

农民问题是“三农”问题的核心,解决农民问题的核心是逐步提高农村居民收入,改善农村居民的生活水平。农村居民生活水平提高的直接表现就是消费支出的增加,消费支出水平的提升又反过来促进农村经济的发展,带动农民收入的提高。近年来,国务院颁布一系列的政策办法推动普惠农村金融的发展,引导农村居民增加信贷消费,提升消费支出水平。2015年国务院发布中央一号文件 《国务院办公厅关于金融支持“三农”发展的若干意见》,文件重点关注了农村金融的发展与建设,这是自2003年农村信用社改革试点启动以来,农村金融改革的又一重要指导意见,目的在于以财政与货币信贷作为资助手段,逐步建立以政府作为监管人的农村金融体系。在这样的农村金融体系支持之下,提供农村金融服务的设施正在增多,相应地也提高了农村金融服务的水平与质量,农村消费信贷支持力度显著加大。

一、农村消费信贷的经济学分析

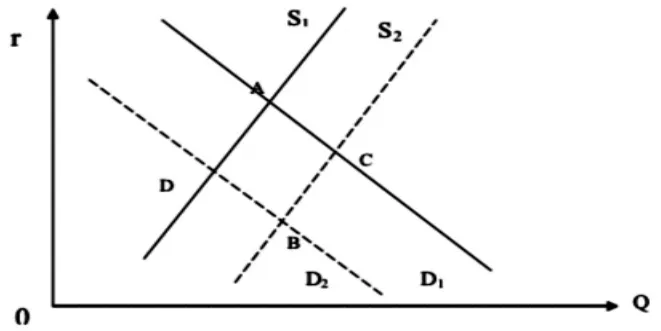

农村消费信贷市场如同其他商品市场一样,可以通过供给需求理论来分析其均衡值。

图1 农村消费信贷的需求分析

其次,对农村消费信贷的供给进行分析。信贷是由金融机构提供的特殊商品,其影响因素包括:贷款利率(Loan Rate),存款利率(Deposit Rate),消费者收入水平(Residents' income Level),担保抵押物价值(Collateral s'value)。贷款利率是指农村消费信贷利率(r),同时是影响农村消费信贷需求和农村消费信贷供给的最重要因素。消费信贷利率直接决定金融机构发行信贷产品所能获得的收益,农村消费信贷利率越高,金融机构收益越大,消费信贷供给量越大。存款利率(r*)的高低决定着银行机构吸纳社会存款支付的利息成本的多少,与贷款利率之间存在的利差决定了金融机构信贷产品所能获得的收益。存款利率越低,利差越大,农村消费信贷供给量越大。消费者收入水平(Y)是指农村居民当年可支配收入,与农村消费信贷需求一样,农村居民可支配收入和预期收入水平可以直接影响农村消费信贷的供给,收入水平越高,金融机构对其的放贷意愿越强烈,授信额度越高,消费信贷的供给量越大。担保抵押物价值(V)是大于债权价值的,因此当债权人不能按时还款时,金融机构有权利拿抵押物进行清偿。抵押物降低金融机构发行消费信贷产品的授信风险,从而增加农村消费信贷的供给量。综上所述,影响农村消费信贷供给(S)的因素可以简单表示为:S=f(r,r*,Y,V),其中农村消费信贷利率 (r)作为内生变量影响农村信贷消费需求,r*、Y、V等因素为外生变量。因此,当农村消费信贷利率(r)上涨时,农村消费信贷供给量增加,农村消费信贷需求量在曲线S1上移动,当外生变量Y、V上升或者下降时,农村消费信贷供给曲线由S1向曲线S2移动。

图2 农村消费信贷的供给分析

最后,在农村消费信贷供给分析和需求分析的基础上对农村消费信贷进行均衡分析。均衡分析主要是通过各外生变量的变动对农村消费信贷市场的均衡交易量及均衡总额进行分析。农村消费信贷的均衡点A是由供给曲线S1和需求曲线D1共同决定的,均衡交易量越大表示农村消费信贷业务发展的越好。

图3 农村消费信贷的均衡分析

影响农村消费信贷供给曲线的外生变量包括农村居民收入(Y)、抵押物价值(V)和替代品价格(P)。首先,分析农村居民可支配收入和预期收入是如何影响农村消费信贷的均衡交易量的。当农村居民的可支配收入和预期收入有所提高时,农村居民的消费能力增强,对消费信贷的需求量减少,农村居民消费信贷需求曲线向左移动至D2。同时收入水平提升意味着农村居民的还款能力增强,金融机构的授信风险随之下降,金融机构向农村居民提供消费信贷的意愿增强,消费信贷的供给增加,农村居民消费信贷供给曲线向右移动至S2。因此,农村居民收入提高后的新均衡点B是由S2与D2决定的。在B点,农村消费信贷的利率r下降,交易量变化方向由农村消费信贷的供给或需求对农村居民收入提高的敏感性决定。其次,分析抵押物价值(V)对农村消费信贷均衡交易量的影响。农村居民消费贷款提供价值越高、流动性越强、风险性越小的资产作为抵押物,金融机构授信风险降低,提供信贷产品的意愿更强。另一方面抵押物价值越高,消费信贷利率越低,反过来也会刺激农村居民消费信贷的需求。最后,分析替代品价格(P)如何影响农村消费信贷均衡交易量。农村消费信贷的替代品是民间融资。当民间融资成本低于农村消费信贷利息成本时,农村居民消费信贷需求降低,农村消费信贷需求曲线由D1向右平移至D2,与农村消费信贷供给曲线形成新的均衡点D,农村消费信贷的均衡交易量下降。

二、农村消费信贷影响农村居民消费支出的经济学分析

农村消费信贷通过两个方面来影响农村居民的消费支出,一方面是通过农村居民消费效用水平直接影响农村居民消费支出,另一方面是通过农村居民消费结构的间接改善来影响农村居民消费支出。

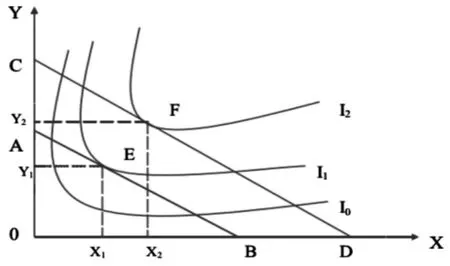

引入预算线和无差异曲线来说明农村消费信贷是如何通过农村居民消费效用水平直接影响农村居民消费支出的。在既定收入水平情况下农村居民购买的各种商品组合由预算线表示,预算线与无差异曲线的重合点是实现效用最大化的商品组合。当农村居民有了农村消费信贷时,预算增多,预算线右移至CD,新的无差异曲线I2和预算线CD形成新的效用最大点F点。这就意味着农村居民消费支出增加,消费水平有所提升。

图4 效用水平分析

当农村居民的超前消费意识普及时,农村消费信贷成为习惯,农村居民将增加消费支出,这就意味着改善农村居民的消费结构,扩大农村地区内需。根据“三驾马车”理论,扩大内需是农村地区经济发展的动力,农村地区的经济发展会进一步反过来增加农村居民收入,形成良性循环来增加农村居民消费支出。

三、中部区域农村消费市场的发展路径与现状

近年来,国家为了保持经济在新常态下的增长趋势,推出了一系列刺激需求的方案与计划,旨在刺激内需增长以带动经济发展。而人口高达7亿的农村消费市场作为消费市场的重要组成部分也得到了越来越多的关注。由图5可知,2004-2013年间全国与中部区域的平均农村人均消费均保持增长趋势,且全国的农村人均消费明显高于中部农村人均消费。虽然农村人均消费一直保持增长的趋势,但与城镇居民的人均消费仍存在一定差距。这表明农村消费市场仍然存在巨大的开发潜力。为了开发农村消费市场,起着资金融通作用的农村金融体系将发挥重要作用,农村居民通过农村金融机构享受农村金融服务,利用多样化的农村金融产品满足自己的资金需求,并将资金用于生活消费或者生产经营的消费。

图5 全国与中部六省农村人均消费对比

文启湘等 (2011)研究发现农村金融体系存在金融产品不足、金融服务不匹配及资金供给不足等问题,在很大程度上抑制了农村居民的消费。梁丽(2011)通过对中部的河南等地区抽样调查发现,农村居民对农村金融认知低而且农村金融机构并未对农村居民提供相配套的服务造成了农村金融市场的不发达,需要加大宣传提升服务来进行改善。除了实地的现象研究,不少学者通过实际数据进行了具体的实证研究。张毓卿和周才云(2012)对中国农村在1978—2010期间的发展进行研究,发现农村金融的发展程度越高,农村居民的消费增长越快。谢顺利和周翼璇(2014)进一步利用我国农村1995—2009年的相关数据进行格兰杰因果检验,结果表明农村金融的发展程度是造成农村居民消费增长的原因。

从图13提取不同开挖深度加载引起的围护桩水平位移增量最大值深度。图14是不同开挖深度加载引起的围护桩水平位移增量最大值深度图,从图14可以发现,随着斜拱加载时基坑开挖深度的增大,围护桩水平位移增量最大值所在的深度 逐渐下移,当基坑开挖至16 m之后进行斜拱的加载,围护桩水平位移增量最大值的深度hz基本保持不变,大约为9 m的深度(此时hz/H=0.45)。对图14的数据进行拟合发现,不同开挖深度加载引起的围护桩水平位移增量最大值的深度与斜拱加载时基坑开挖深度Z之间的关系式如式(3)所示:

经过相关文献的研究发现,农村金融机构为农村居民提供农村信贷将从两个方面对农村居民的消费产生影响。一方面是金融机构提供的消费性信贷产品直接满足消费者的消费需求,这一作用效果是简单直接的。另一方面金融机构为农村居民的生产经营提供资金支持,使得农村居民扩大生产经营提高了自身的收入,而收入的增加会促使农村居民进行消费,从而推动了消费市场的发展。在下文的研究中,我们采用农村金融的贷款数据将金融机构所提供的两种信贷产品的金额包含其中,充分考虑到了农村信贷影响农村居民消费的两个方面。

四、中部区域农村信贷影响因素实证分析

(一)样本数据选择与说明。本文数据通过对中部六省省会城市的周边农村地区进行实地调查获得,为了使实证结果更具说服力,模型中不仅就农村信贷水平对消费需求进行了考察,而且全面将财政、社会等因素的影响引入了控制变量。控制变量主要包括现代化水平,农村居民的投资水平、福利水平。

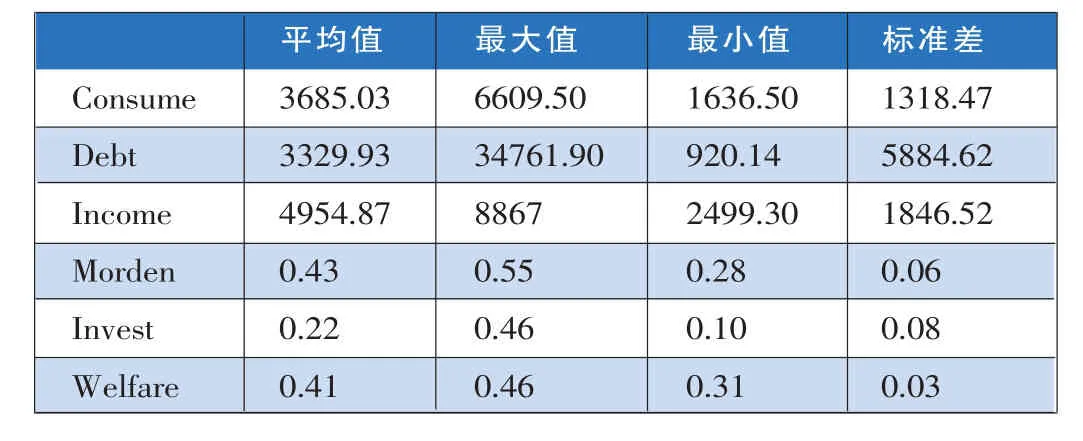

控制变量中,现代化水平用morden表示,通过一省的城镇常住人口除以其总人口计算得到。农村投资水平用invest表示,通过农村居民固定资产投资额占第一产业产值的比值来衡量。福利水平用welfare表示,通过各地区教育医疗等各项福利支出总和除以财政总支出计算得到。各变量的统计结果如表1所示。

表1 变量的描述性统计

由表1的变量描述性统计可知,调查地区的农村人均消费为3685.03元,方差较大为1318.47,表明中部六省在2003-2013期间人均消费波动性较大。信贷水平的平均值低于消费水平,标准差大于平均值表明不同省的农村居民在不同年间的差异很大,即六省间信贷水平具有较大的差异。中部六省的财政针对农业的支出平均值为0.10,占总财政支出的比例较小,波动也较小。表明中部地区财政上对于农业并没有提供强力的支持。

(二)模型的引入与说明。本文采取的实证模型是固定效应模型,固定效应模型针对于面板数据,是对于不同的纵剖面时间序列而具有不同截距项的模型。从时间和个体上来看,固定效应模型的解释变量对被解释变量的边际影响均是相同的,本文综合考虑了影响农村居民消费的各方面因素,将模型设定如下:

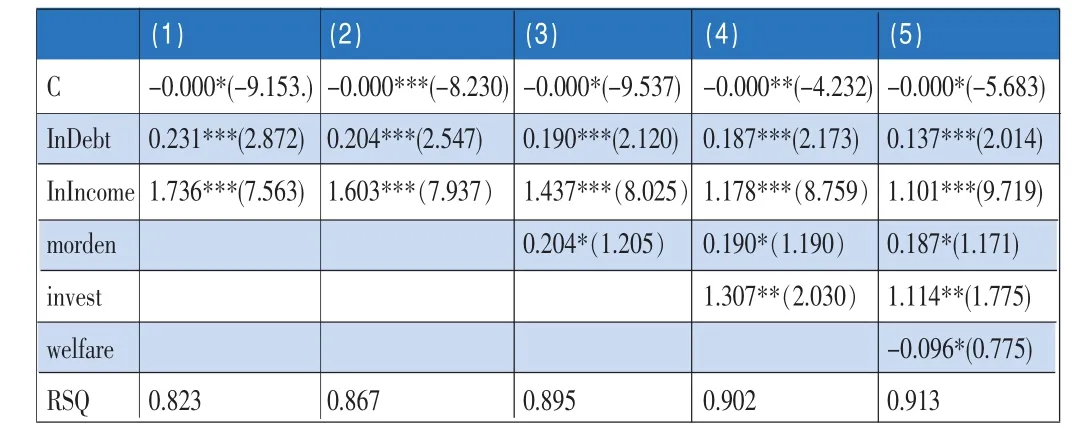

(三)回归结果及实证分析

表2 固定效应模型回归结果

利用计量软件stata对固定效应模型进行了回归处理,回归结果如表一所示。为了保证回归结果的全面准确,逐步进行了五次回归。主要解释变量InDebt在五个模型中均显著为正,表明农村居民的信贷额对农村居民的消费具有显著为正的影响,在模型(5)中具体为农村居民的信贷额增加1%会使得农村居民的消费相应增长13.7%。这表明农村金融的大力发展,促进了农村居民信贷水平的增加,带来了农村居民消费市场大力发展。主要解释变量InIncome在五个模型中同样都显著为正,且在回归模型(5)中回归系数为1.101,表明消费者自身收入增长1%会相应带来消费增长110%,由此可知农村居民自身收入的增长对消费的增加起着主要推动作用。而财政支出对农村居民消费的影响显著为负,表明政府对财政支出的增加不会带来农村居民消费的增长,反而会使其下降。造成这一点的原因可能在于政府对农业相关的支出主要流向乡镇政府机构,对普通居民的生活影响较小。现代化发展水平对农村居民的消费有显著为正的影响,现代化发展程度越高,农村居民的生活水平与质量得到提高,农村居民对生活的追求与要求提高从而对消费的需求增加。农村居民对固定资产的投资水平与农村居民的消费正向相关,表明了农村信贷对农村居民消费的间接作用是显著的,即农村居民投资的增加,带来收入的增加从而刺激消费的增长。福利支出对农村居民的消费影响较为显著且作用方向为负,即农村居民享受的福利越多,农村居民的消费需求与消费行为越少。

五、农村金融发展建议

本文通过实地走访,用调查问卷的形式搜集得到农村信贷与消费相关的第一手数据,以问卷获得的数据为基础来建立影响人均消费的固定效应模型,并对影响农村居民消费的因素进行全面分析。实证结果表明农村人均信贷水平,农村居民人均消费及人均收入三者之间存在协整关系,且信贷水平与人均收入均为人均消费的原因。在因素分析中进一步量化了信贷水平与收入水平对农村居民消费的影响作用,除此之外,财政拨款、现代化水平、福利水平、农村居民的固定投资水平对消费均存在显著的影响作用。根据实证结论,本文对于如何发展农村金融市场,提高信贷水平促进消费市场的发展提出以下建议。

(一)提供多样化的农村金融产品。不同地区的农村居民具有不同的金融需求,农村居民的主要金融需求可以分为生产性需求与生活需求两大类。而当前的农村金融市场上,农村金融机构所提供的金融产品都为满足农村居民的生产经营性需求,对于其生活借贷没有提供充分的供给。金融机构的这一举动与降低风险有关,因为农村信贷市场发展不完善缺乏健全的担保机制。为了解决这一困境,推动农村居民消费的积极性,金融机构应当针对农村居民的消费特点推出针对性强的金融产品,满足农村居民的生活消费与生产经营需求;创新信用模式满足农村消费者的贷款需求,降低自身经营风险,提高农村信贷水平。

(二)提高农村金融服务水平。相对于城市,农村经济发展相对落后,教育资源的匹配较低,使得农村居民对金融的作用没有清晰的认识。此外,农村金融机构在办理金融业务时存在耗时长程序多等问题,这导致农村居民向金融机构申请资金的积极性降低。因此,农村金融在未来的发展与改善,不仅要得到相关政府部门与政策的大力支持,还要依靠创新与改革的力量,大力促进农村金融水平的发展,满足农村居民对资金的需求以促进农村生产的发展,从而提高农村居民的生活水平,建立起完善的农村金融体系。

(三)促进建立健全的农村信贷市场。农村居民对农村信贷市场的认识不足,便不会深入的涉猎农村信贷市场,对农村信贷的需求较低,这导致农村信贷市场供给远远大于需求。为了刺激农村居民信贷需求的增长,首先应加大农村居民对信贷的认识。

由于受本身生活水平与教育环境的限制,农村居民对金融体系的了解较少,这导致农村金融发展存在严重的信息不对称问题。农村居民对于银行的了解缺乏导致农村居民在需要资金支持的时候,不会优先选择银行等金融机构的支持。这导致农村的金融在发展过程中遇到的阻碍增多,因此针对农村金融发展的这一特点,应制定有效的策略来促进农村金融的发展,提高农村居民的金融意识,从根本上促进农村金融的发展,以金融功能来推动农村经济的大力发展。■

(本文系2014年度金华职业技术学院省教育厅立项课题“高职中外合作办学项目可持续性发展的策略研究”〈立项编号:Y201431710〉的阶段性成果之一。)

1.陈东、刘金东.2013.农村信贷对农村居民消费的影响——基于状态空间模型和中介效应检验的长期动态分析[J].金融研究,6。

2.丁志国、徐德财、赵晶.2012.农村金融有效促进了我国农村经济发展吗[J].农业经济问题,9。

3.龚晓菊、刘奇山.2010.论扩大农村消费的金融支持[J].现代财经,8。

4.郭英、曾孟夏.2011.收入和消费的再思考———基于整体性的多变量协整系统[J].经济问题,11。

5.黎翠梅、曹建珍.2012.中国农村金融效率区域差异的动态分析与综合评价[J].农业技术经济,3。

6.梁丽.2011.欠发达地区农村金融机构支持农民消费问题研究[J].统计与决策,24。

7.刘纯彬、桑铁柱.2010.农村金融深化与农村居民消费增长[J].消费经济,3。

8.吕勇斌、赵培培.2014.我国农村金融发展与反贫困绩效:基于2003—2010年的经验证据[J].农业经济问题,1。

9.魏岚.2013.农村金融产品与服务创新研究[D].吉林大学博士学位论文。