基于国际视角的我国新房产税税制要素设计研究

2015-01-16蔡旺清

蔡旺清

(贺州学院 经济与管理学院,广西 贺州 542899)

在许多发达国家,房产税收入占了地方财政收入的一半,早已稳坐地方税的头把交椅。为了早日将房产税打造成我国地方税的主力军,2011年1月28日,国务院责成沪渝两市先行先试。通过试点,已取得了初步的成效并积累了一些经验,但若要在全国铺开,还面临着诸多难题有待破解。

一、我国开征房产税的必要性

我国开征房产税的必要性主要包括以下几个方面:

(一)宏观调控经济,发挥“自动稳定器”功能

自2011年9月1日起,我国对公民的工资、薪金所得继续征收超额累进税率(由九级调整为七级)的个人所得税,目的就是为了使个人所得税继续发挥调控经济的作用,实现“自动稳定器”的功能。即在经济高涨期,更多工薪阶层的收入会增加,税负将自动跳到更高的边际税率上,进而使经济降温;而在经济萧条期,更多工薪阶层的收入会减少,税负将自动落到更低的边际税率上,进而使经济升温。但我国自2011 年进行个税改革之后,工薪阶层的纳税面已由原来的28%缩减为不足7%,超额累进机制对经济的调控功能已微不足道。纵观目前我国其他税种,能再担此大任者已非房产税莫属。因此,我们不能再将其束之高阁,弃而不用了。

(二)完善分税制,筹集地方财政收入

税收是任何一个主权国家财政收入最主要的来源,如果没有充裕的税收收入作保障,讨论其他话题将变得苍白无力。我国税收收入占财政收入的比重一直高达95%以上。[1]而房产税作为税收的重要组成部分,其开征能更好地筹集地方财政收入。1994年实行分税制改革后,我国分级分税的财税制度框架已基本形成,中央财政收入得到有效保证,营业税成为地方大宗、稳定的主体税源,但“营改增”后,其主体地位又将被严重削弱。如房产税能升格为地方税支柱,那么每年将会有源源不断的现金流入,这将大大增强地方政府尤其是中西部地区地方政府的财力,从而促进当地经济和社会的快速发展。

(三)调控房产市场,遏制投资性需求

房产是一种固定资产,也是一种特殊商品,既可以作为消费品用来居住,也可以作为投资品用以升值。房产税是在持有环节征税,这将提高房屋的持有成本,特别是在房价连年攀升的年份,每年缴纳的税额也将水涨船高。因此,开征房产税将增加炒房者的房产持有代价,迫使其作出理性和慎重的选择,从而达到遏制投机、平抑房价、降低房屋囤积率和空置率、保证房产市场平稳健康发展的目的。[2]

(四)调节收入分配,缩小贫富差距

从根本上讲,房产税是财产税,而财产税又属于直接税,直接税的一个重要特点就是纳税人与负税人集于一身,税负难以再次转嫁。另外,由于受传统观念的束缚,我国大部分家庭只要有余钱都热衷于置办房产,或用于出租,或用于升值。因此,对于这种投资性的房产,如果在持有环节开征房产税就相当于进行了投资收益的二次、三次甚至多次分配,能起到“抽丝剥茧、抽肥补瘦”的效果,从而缩小贫富差距。

二、我国开征房产税面临的主要难题

(一)房产税占地方财政比重过低,短期内不可倚重

从表1可看出,在2004~2013年的十年间,我国房产税收入呈逐年增长态势,由2004年的366.32亿元上升到了2013年的1708.76亿元,差不多翻了整整5倍。但与我国快速增长的地方财政收入相比,其所占比重除2004年突破3%以外,其余年份均在2%~3%之间低位徘徊,平均仅为2.51%,而发达国家早已普遍达到45%,相差近20倍。同时,房产税收入占地方税收入的比重平均值也仅为3.10%。因此,房产税短期内不可倚重,需要精心培育,难以“一步到位”。

表1 我国房产税收入占地方税收入、地方财政收入的比重(2004~2013年) 单位:亿元;%

资料来源:国家统计局网站。

(二)政绩考核体制不科学,地方政府严重依赖土地财政

我国土地公有,城镇土地和农村土地分属国家和集体所有。在土地交易中,实行租期为40~70年的“批租制”,用地者往往须事先将土地出让金一次性支付给当地财政部门。如果按每届地方政府任期5年计算,这实质是本届政府在提前花后面7~13届政府的钱。从表2可看出,在2004~2013年的十年间,土地出让金收入占了地方财政收入的半壁江山,达到49.79%。为什么地方政府如此热衷于不断创造“地王”?显然是不合理的政绩考核体制惹的祸,导致地方官员急功近利,只关心任期内的财政收入。特别是在经济比较落后的中西部地区,因缺乏强有力的工业支撑,地方政府只盯着管辖范围内的土地,变着戏法在土地上大做特做文章,靠“寅吃卯粮”搞建设,而不愿依靠“细水长流”的房产税,这成为推进房产税改革的一个巨大阻力。

表2 我国土地出让金收入占地方财政收入的比重(2004~2013年) 单位:亿元;%

资料来源:国家统计局网站。

(三)房产税负重,民众税法遵从度低

自2007年以来,我国房价一直在不断拷打着普通民众的心理承受能力。高房价真正的受害者是购房者,开发商把开发环节上交给政府的高额地租和众多税费在销售环节连同巨额利润及变相贿赂官员的开支一并打包转移给了购房者。从表3可看出,在尚未考虑各种费用的情况下,土地成本和税收就已占了总成本的近2/3,达到63.20%;而土地成本和税收也超过了销售收入的1/3,达到37.37%。很明显,购房者在购房时已承担了巨额的税费,如果在持有期间还要终身纳税,将可能引发民众的不满甚至抗税行为。而房产税是一种直接税,房产除非用于投资,否则税负几乎不可能再转嫁,其征收必定步履维艰,这也成为推进房产税改革的一大羁绊。

表3 房地产企业土地成本、税收在总成本和销售收入中的分布 单位:%

资料来源:Reico Reort 2013我国房地产企业土地成本和税收分析。

三、我国新房产税税制要素设计

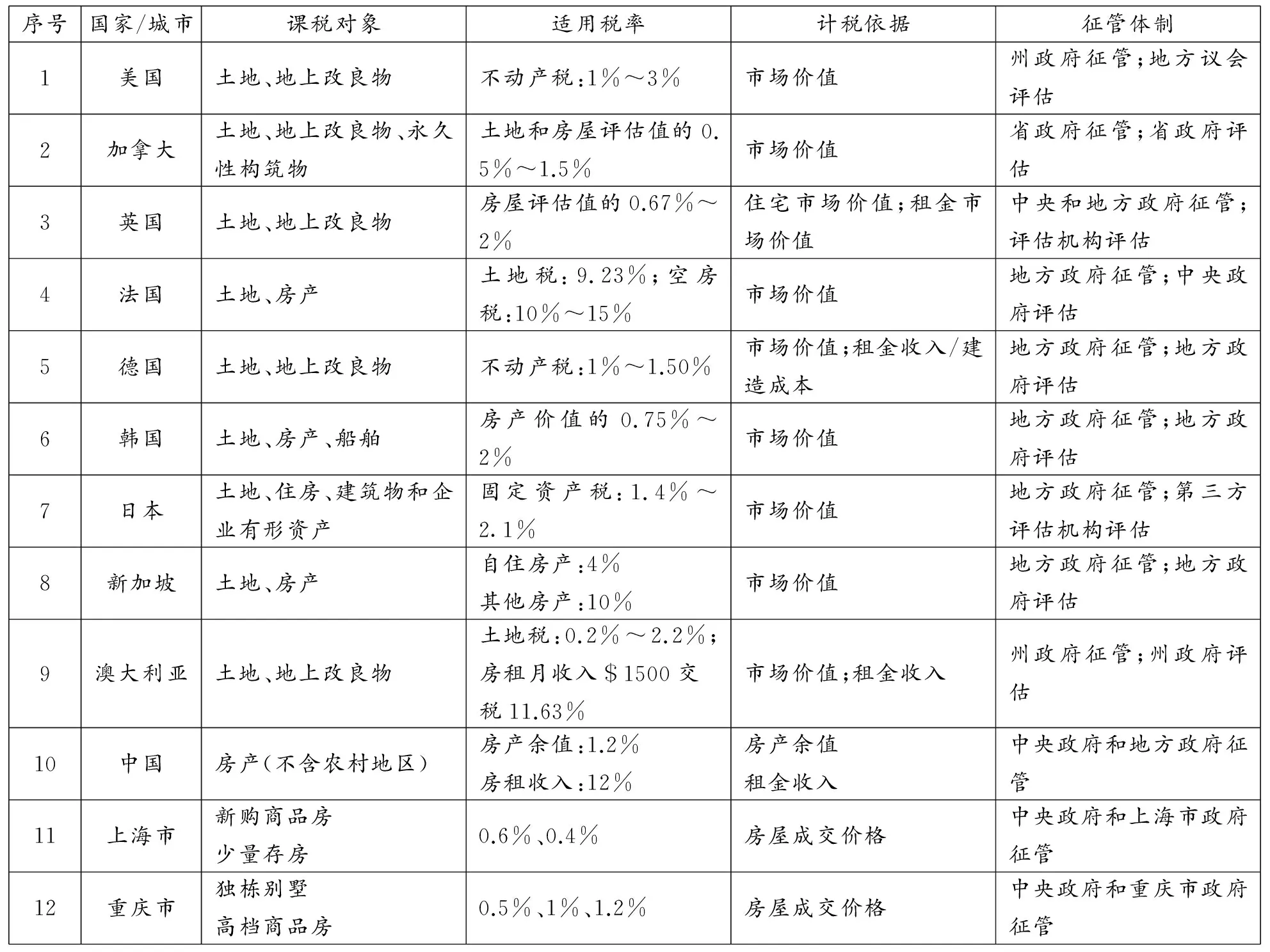

许多发达国家经过多年的发展,房产税(不动产税)的税制要素设计已比较完善,笔者以美国、加拿大、英国、法国、德国、韩国、日本、新加坡、澳大利亚等9国为例进行说明,并结合上海、重庆两市试点方案,以设计出适合我国的新房产税税制要素。

表4 9个发达国家和我国沪渝两市房产税税制要素设计对比[3]

(一) 纳税义务人

从表4可看出,在大部分发达国家,房产所有者、土地与地上改良物所有者均划归房产税纳税义务人。当然,也有例外,如韩国和日本分别把船舶和企业有形资产的所有人都增列为房产税的纳税义务人。

目前,我国将属征税范围内的房屋产权所有人界定为房产税的纳税义务人。[4]很明显,我国房产税的征税范围还不包括土地,只局限于房产,这与国际惯例相悖,故也应将其纳入。但为了避免重复征税,应在计税时将已一次性缴纳的50~70年的土地出让金剔除,即在税基确定时做出一定的折扣。另外,除商品房外,我国还存在房改房、集资房、廉租房、经济适用房和小产权房等众多类型的房产。在实务中,如何界定这部分房产的纳税义务人是一个难题。解决此乱象,应遵循“实质重于形式”的原则,即由房屋的实际受益者缴纳房产税。因此,新的房产税纳税义务人应改为“在中国境内拥有房产所有权、建(构)筑物所有权和土地使用权的单位和个人”,体现“见地征税、见房征税、例外免税”,使税基范围进一步扩大到农村及所辖的行政村等全部地区。

(二)课税对象

从表4可看出,发达国家一般以土地、地上建(构)筑物与改良物为课税对象。税基宽广,税源充沛,房产税已成为地方财政收入的主要来源。虽然涉及到的纳税人较多,但普遍遵循“量能负担”的原则,收入高、能力强、居住条件好的居民多纳税,而对低收入人群往往会辅以较好的税收优惠措施,以缓解社会矛盾。

迄今为止,我国房产税一直以城市房产为征税对象,税基狭窄。沪渝两市房产税试点也是换汤不换药,仍然围绕房产打转,分别为“增量房”和“豪宅房”。[5]因此,我国新房产税应进一步扩大税基,把城市和农村的土地、建(构)筑物和土地改良物全部囊括进去。[6]即无论是城市还是农村、增量房还是存量房、高档别墅还是普通住房,都应征收房产税,特别是对存量豪华住宅和超面积独栋别墅更应征收高额的房产税,以实现税制要素设计的纵向公平。

(三)适用税率

从表4可看出,发达国家房产税一般实行1%~3%的比例税率;同时,对不同类型房屋还实行差别化税率。如日本规定同栋不同层的房屋税率不同,加拿大住宅性财产的税率要比非住宅性财产低。另外,还有的国家各年度税率不一,如英国一般是由各地议会根据当年地方政府开支预算情况进行相应的调整,以充分反映财产价值与公共服务之间的关系。

税率是税制设计的核心。我国地域辽阔,东、中、西部经济发展极不平衡,贫富差距日益扩大,社会矛盾多样化,为了达到有效征管房产税的目的,我国也应学习发达国家的成功经验,针对不同地区、地段、楼层、用途的房屋,由中央政府按照“中央定上下限,地方有限调整”的原则,实行有管理、浮动、差别化的比例税率,如城市高于农村、中心区高于郊区、商业用房高于工业用房、工业用房高于农林牧渔业用房等。同时,对于个人拥有的多套住房或超面积高档住房,中央政府可参照个人所得税中的工资、薪金所得设定超额累计税率。

(四)计税依据

从表4可看出,按市场价值和租金收入计税已成为大部分发达国家的共识。

多年来,我国房产税的计税依据主要有两种,一是房产余值,二是房产租金收入。其中房产余值是典型的历史成本,它具有很高的可靠性,但严重缺乏相关性,用过去的成本无法衡量现在房产价值的大小,更无法体现房产的时间价值。沪渝两市试点是以房屋成交价格为计税依据,也不甚合理。因此,为确保税负公平并与国际接轨,我国应按市场评估值作为新房产税计税依据。至于房屋用于出租的,其计税依据必须为当年的实际租金收入。

(五)税收优惠

发达国家房产税的减免主要是两个方面:一是对不同所有权人的减免;二是对基于不同使用目的的减免。大部分发达国家都会对政府、军队、监狱、学校、医院、图书馆、福利院等非营利性机构或场所所拥有或使用的房地产免税。其优惠形式主要有税基优惠、税率优惠、减免税优惠和免征额优惠等几种。[7]

为了更好地缓解社会矛盾,我国新房产税也应制定出详实的优惠条款。如对于城市廉租房、弱势群体(如60岁以上老年人、残障人士和单身母亲)和低收入阶层的自住房、居民的基本住宅(一套房或两套房)、非营利性机构(如国家机关、人民团体、军队、财政拨款事业单位、公园、寺庙等)的办公用房或公务用房实行免税。但对个人所拥有的营业性房产或出租等非自用的房产,应征收房产税。同时,要降低企业出租房产的房产税或取消营业税。因为企业所获房产租金收入要上缴17%的重税(房产税12%+营业税5%),这显然是不合理的。

(六)征管体制

从表4可看出,9国的房产税除英国由中央政府和地方政府共同征管外,其他都是由地方政府征管;同样,房产价值的评估也一般由地方政府负责,但法国却由中央政府评估,而日本则由第三方评估机构进行评估。在评估法建设方面,加拿大走在前列,其BC省(British Columbia)制定的《评估法案》(Assessment Act)对评估对象、评估方法、评估机构设置及职能、评估人员资质及要求、评估争议解决程序等方面作了比较详尽的规定。[8]上述9国虽然征管部门和评估机构略有不同,但房产税收入一般都归地方政府自行支配和使用。我国新房产税征管应体现“事权财权相匹配”的原则,实行由中央政府和省级政府共管,房产税收入归地方政府支配的模式。[9]在征管方面,由中央政府进行顶层设计,制定出一个基本准则,省级政府再结合各省省情,在不违背中央原则的前提下,制定出本省的具体实施细则,对房产税的税基、税率和减免税进行有限度的调整。此外,为保证评估结果的客观公正,应征评分开,房产税评估机构须独立设置。对此,可供参照日本模式,由第三方评估机构进行评估,并对评估人员进行培训,以树立评估结果的权威性和减少争议性。同时,还应建立有效的争议申诉机制,设立专门的监督和仲裁机构,把争议解决机制引入司法程序。[10]

四、结 语

综上所述,我国全面开征房产税已大势所趋,是完全必要的。当前,应该抛开各种争论,集思广益,探索其立法及如何开征等实际问题。沪渝两市虽已进行了试点,但籍此在全国铺开还是困难重重。同时,由于我国的政治制度、经济制度和土地制度等与发达国家存在差异。因此,我国新房产税税制要素设计不能完全西化,应立足本国国情,围绕纳税义务人、课税对象、适用税率、计税依据、税收减免、征管体制等六个方面进行。

[1]荣红霞,付林.基于税收负担的房产税改革的税率设计分析——以黑龙江省为例[J].哈尔滨商业大学学报:社会科学版,2012,(1):49-55.

[2]吴迎新,王智雄.论我国房产税的功能与改革[J].北华大学学报:社会科学版,2012,13(3):24-27.

[3]北京市地方税务联合课题组.关于房地产税改革的研究[J].国际税收,2014,(4).

[4]王珊珊.借鉴国际经验改革我国房产税制——基于地方财政收入视角[J].中国房地产业:理论版,2012,(6):11-12.

[5]安体富.关于房产税改革的若干问题探讨——基于重庆、上海房产税试点的启示[J].经济研究参考,2012,(45):12-21.

[6]李永刚,赵海益:个人住房房产税制度改革路径研究[J].国家行政学院学报,2014,(1):103-107.

[7]王学军.新企业所得税法的税收优惠政策全景观察[J].西部财会,2008,(3):25-28.

[8]任雪婷.土地流转视角下土地出让金问题浅析[J].地方财政研究,2009,(5):73-75.

[9]贾康.房地产税的作用、机理及改革方向、路径、要领的探讨[J].北京工商大学学报:社会科学版,2012,(3):1-6.

[10]高永梅.浅谈我国房产税的未来发展[J].网络与信息,2010,(7):46-17.