美式期权定价模型的高阶紧差分方法*

2014-12-02于国晓谢树森

于国晓,谢树森

(中国海洋大学数学科学学院,山东 青岛 266100)

期权定价理论的创建是近几十年金融领域中最重要的发展之一。相对于欧式期权,美式期权可以提前实施,拥有更多的获利机会,操作具有更大的灵活性,应用更为广泛,研究美式期权定价模型的数值方法更具有实际意义。关于美式期权定价问题数值方法研究已有很多工作,例如二叉树方法[1],有限元方法[2]、惩罚函数法[3]、移动边界法[4]等。

美式期权定价模型最终归结为一个自由边界问题。本文对支付红利的美式买入期权模型实施Frontfixing变换[5],将自由边界问题转化为一个非线性的定边界问题,构造三层紧致差分格式对此非线性问题进行离散并进行数值实验。与二叉树方法[1]和一般差分方法[5]的数值结果比较证明本文算法是有效的。

1 美式买入期权定价模型

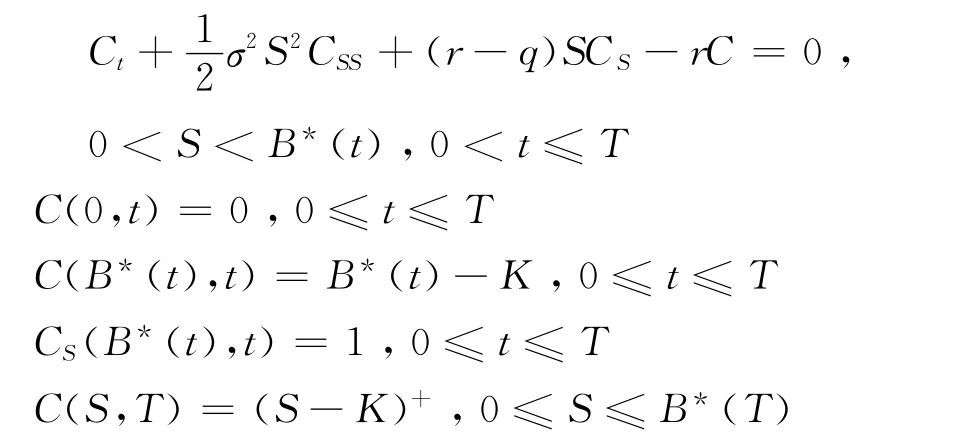

本文考虑由Black-Scholes方程推广得到的支付红利的美式买入期权模型。用C(S,t)表示美式买入期权价格,由文献[2]可知美式买入期权定价模型如下:

其中:S为标的资产价格,K为期权的执行价格,T为期权的执行时间,r为无风险率,q为期权执行期间的红利率,σ为标的资产价格波动率,z+=max(z,0),自由边界B*(t)是最优执行边界,且B*(t)是未知的。本文进一步假设世界风险是中性的,即q>0。当S在t时刻小于B*(t),期权应该持有,而当S在t时刻大于或等于B*(t)时,期权应该被执行,即C(S,t)=SK。

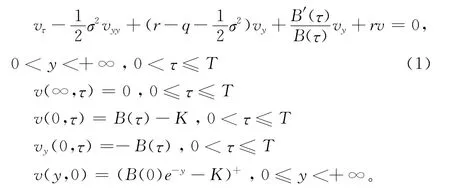

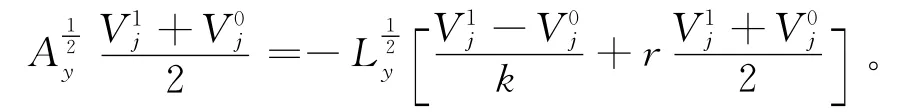

令τ=T-t,B(τ)=B*(T-τ),则上述倒向问题变换为如下正向初边值问题:

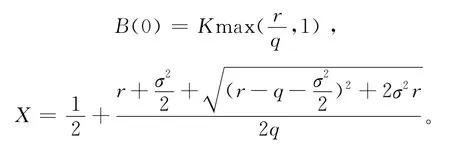

上述变量替换成立,当且仅当B(τ)>0。文献[6-7]中说明B(τ)是关于τ的非负单调增函数,并给出了B(τ)的取值范围B(0)≤B(τ)≤KX,其中

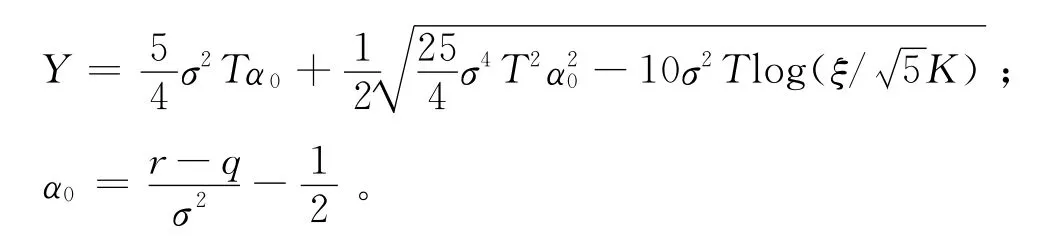

引理1[2]对于给定的正实数ξ∈ (0,1),有

C(S,t)≤ξ,0≤S≤Ke-Y,0≤t≤T

其中:

2 高阶紧致差分格式

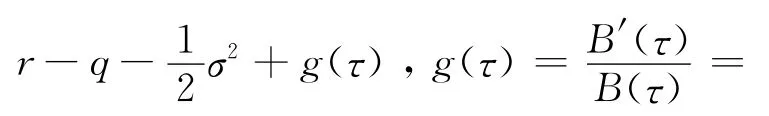

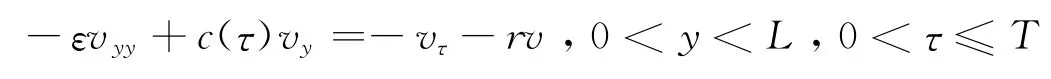

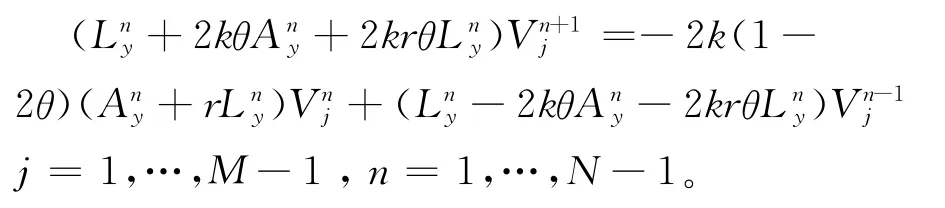

令-εvyy+c(τ)vy=f。记为函数v在结点(yj,τn) 处 的 值,。由Taylor展开式得

整理

令f=-vτ-rv,可以得到

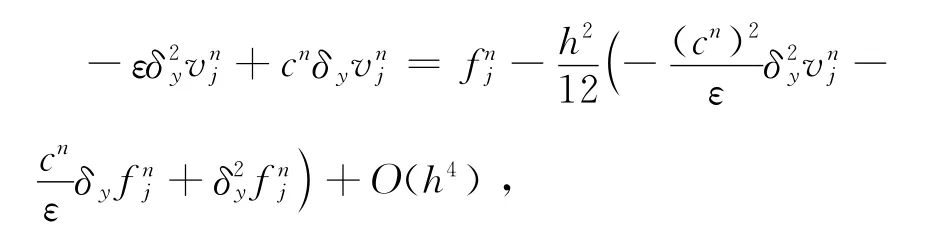

记表示的近似值,略去上式中的截断误差得到如下紧致差分方程:

差分格式(7)的截断误差为O(h4+k2)。(7)式等价记为:

利用Fourier方法,增长矩阵的特征值的模均小于等于1,差分格式是稳定的。

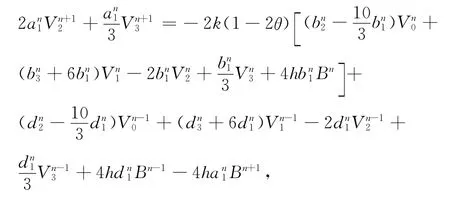

下面讨论边界条件的差分离散。设上述紧致差分方程在j=0时成立,即

又由边界条件(5)直接四阶差分离散可得:

由式(8)和(9)消去,整理可得

其中:

Bn+1使用Bn,Bn-1,Bn-23点的插值逼近,即

3 数值实验

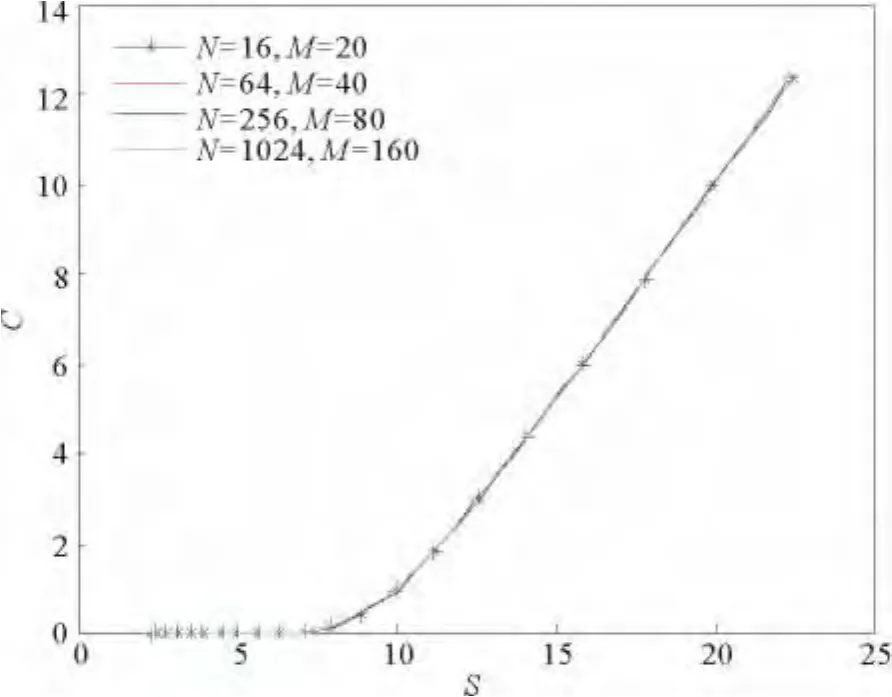

算例1 取参数K=10,r=0.03,q=0.07,σ=0.2,T=1,θ=0.5。表1给出不同步长期权价格C(S,t)近似解。并与二叉树方法的数值结果[8]进行比较。可以看出紧致差分方法是收敛的。

表1 在t=0时,不同空间、时间步长下的美式买入期权价格(C)Table 1 Values of an American call option by different mesh size at t=0

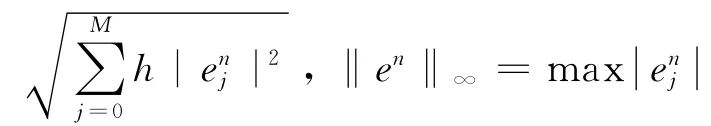

算例2 取参数K=10,r=0.1,q=0.05,σ=0.2。由于美式买入期权没有精确解,为了比较误差,取文献[5]中差分方法在步数分别取N=4 096,M=4 000所到的数值解为精确解v。

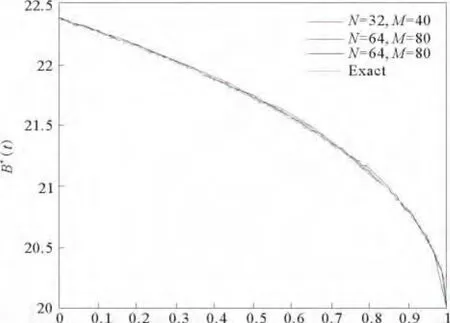

图1~6,取θ=0.5,给出T取不同值时,自由边界B(τ)与B*(t)数值解曲线,图中exact表示文献[5]中差分方法取N=4 096,M=4 000得到的自由边界曲线。

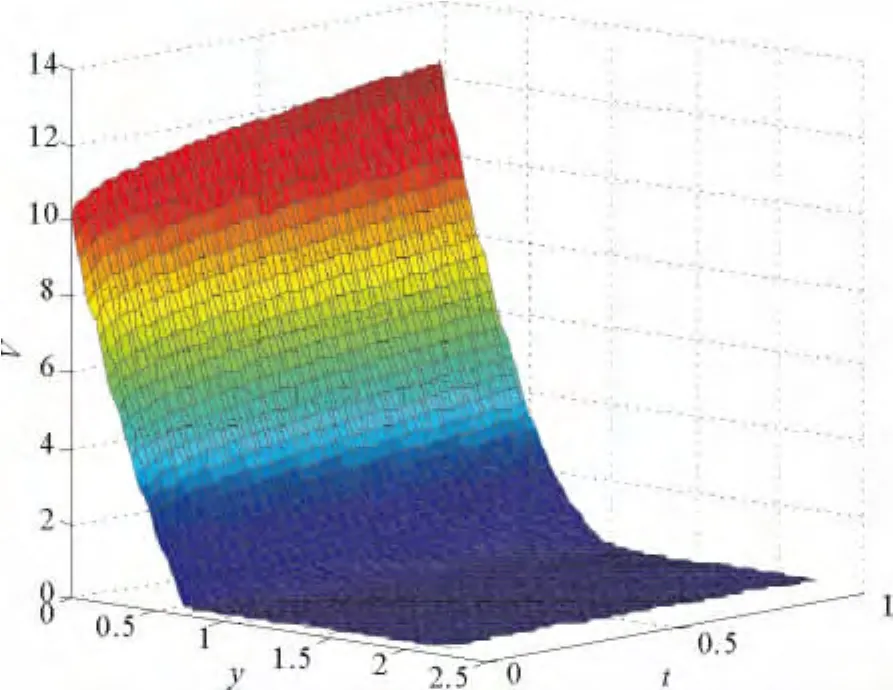

图7、8分别给出取θ=0.5,T=1时,函数V(y,T)和美式期权C(S,0)的数值解。

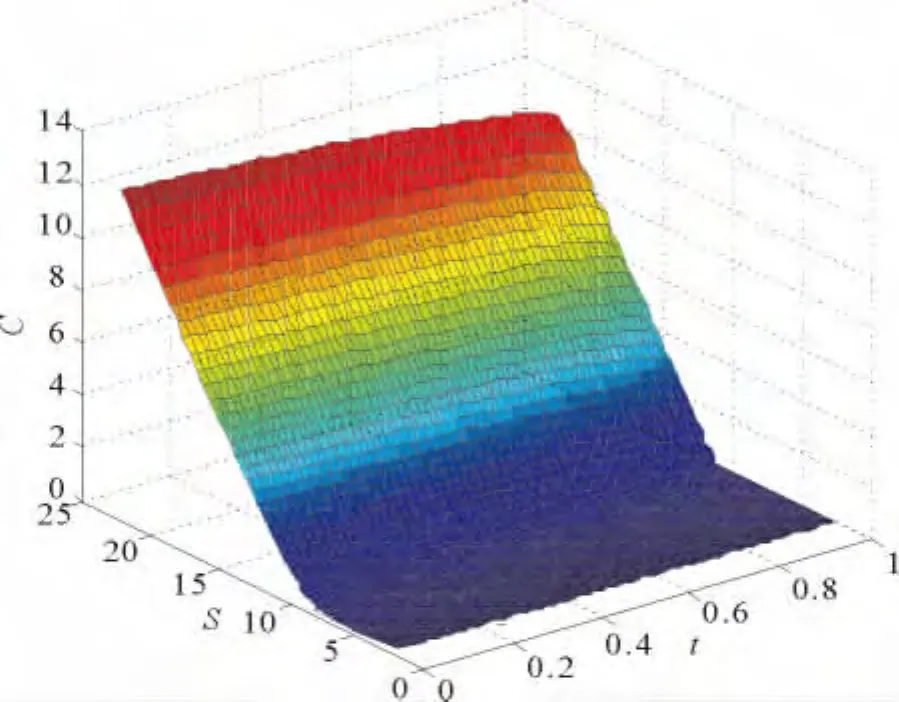

图9、10分别给出θ=0.5,T=1,N=64,M=80时,函数V(y,τ)和期权价格C(S,t)的数值解。

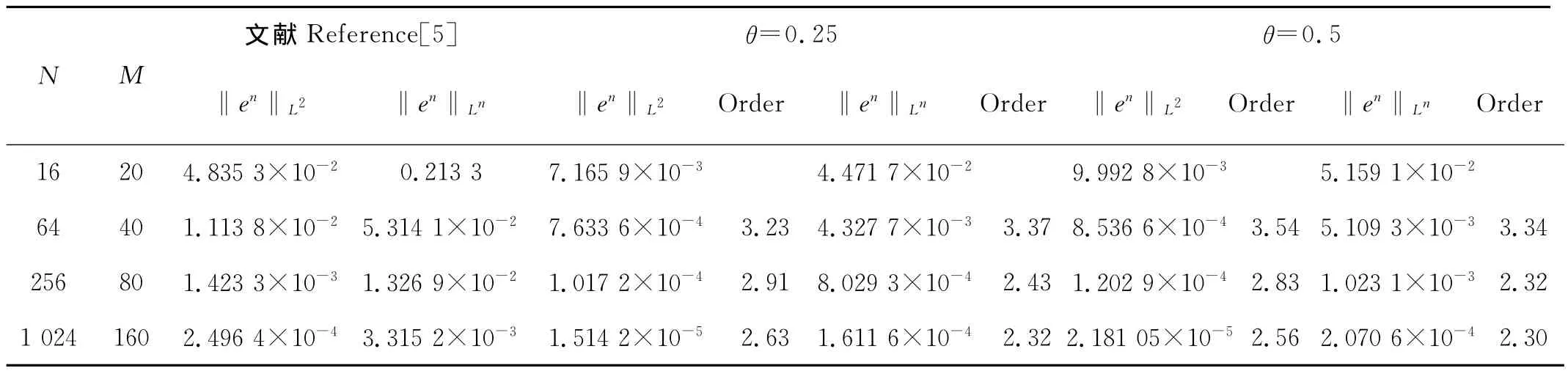

表2给出T=1时,紧致差分方法取不同θ值的误差与收敛阶。由数据可以看出θ取不同值时,误差略有差异,紧致差分方法虽然达不到4阶精度,但数值结果都要比文献[5]差分法好得多。

表3给出自由边界B(τ)计算较精确的情况下,紧 致差分法的收敛阶可以达到接近四阶。

图1 T=0.5时,自由边界B(τ)图像Fig.1 Early exercise price B(τ)at T=0.5

图2 T=1时,自由边界B(τ)图像Fig.2 Early exercise price B(τ)at T=1

图3 T=3时,自由边界B(τ)图像Fig.3 Early exercise price B(τ)at T=3

图4 T=0.5时,自由边界B*(t)图像Fig.4 Early exercise price B*(t)at T=0.5

图5 T=1时,自由边界B*(t)图像Fig.5 Early exercise price B*(t)at T=1

图6 T=3时,自由边界B*(t)图像Fig.6 Early exercise price B*(t)at T=3

图7 τ=T时,函数V的数值解Fig.7 Numerical solution of Vatτ=T

图8 τ=0时,期权价格C数值解Fig.8 Numerical solution of option price Catτ=0

图9 函数V Fig.9 Numerical solution of function V

图10 美式买入期权C Fig.10 Numerical solution of American call option C

表2 T=1时,文献[5]差分方法与紧致差分格式取不同θ值的数值结果比较Table 2 Comparison of errors for the scheme in[5]and the compact scheme with differentθat T=1

表3 紧致差分格式收敛阶Table 3 The rate of the compact difference scheme atτ=T

4 结语

本文采用Front-fixing方法,对支付红利的美式买入期权模型实施变量替换,将自由边界问题转化为正向的非线性问题,构造3层紧致差分格式求解美式期权定价问题。通过数值实验证明本文方法可以有效计算美式期权问题。

[1]Shreve S E.Stochastic Calculus for FinanceⅠ:The Binomial Asset Pricing Model[M].New York:Springer,2007.

[2]Holmes A D,Yang H.A front-fixing finite element method for the valuation of American options[J].SIAM J SCI Comput,2008,30(4):2158-2180.

[3]Muthuraman K.A moving boundary approach to American option pricing[J].Journal of Economic Dynamics and Control,2008,32:3520-3537.

[4]Khaliq A Q M,Voss D A,Kazmi K.Adaptiveθ-methods for pri-cing American options[J].Journal of Computational and Applied Mathematics,2008,222:210-227.

[5]Wu L,Kwok Y.A front-fixing finite difference method for valuation of American options[J].Journal of financial Engineering,1997,6(2):83-97.

[6]Wilmott P,Dewynne J,Howison S.Option Pricing:Mathematical Models and Computation[M].London:Oxford Financial Press,1993.

[7]Kwok Y K.Mathematical Models of Financial Derivatives[M],New York:Springer,1998.

[8]刘敏.美式期权定价的几种数值解法 [D].山东:中国石油大学,2010.