基于协同效应的企业内外部R&D与创新绩效研究

2014-12-02唐清泉

唐清泉,巫 岑

中山大学 管理学院,广州510275

1 引言

随着全球化竞争的加剧,企业不断更新技术能力已成为发展乃至生存的重要决定因素。一方面,企业可以通过内部R&D 投资提升创新能力[1];另一方面,外部R&D的重要性日益凸显,即使是大型企业也无法仅仅依赖内部创新,它们选择将创新活动延伸至公司边界之外[2-3]。特别是在技术快速更新的背景下,技术并购可缩短从技术到商品的时间,有效避免R&D 产出不确定性的风险。因此,越来越多的企业将内部和外部创新并重作为构建竞争力的手段,形成开放式创新[4]。作为外部R&D的主要来源,技术并购与企业内部R&D 间的关系一直都是研究热点,集中在两者的互补性[5]或者替代性[6],但缺少对协同效应的深层次研究;除少量研究外[7],已有研究多是基于发达国家(地区)的样本。中国的研究着重构建并购双方协同效应的理论框架[8],缺乏对内外部R&D 协同效应的深入分析和实证检验。对此,本研究以国内外已有研究和中国现实背景为基础,通过建立协同效应的理论模型探讨在中国医药企业中内外部R&D的协同效应以及对创新绩效的影响。

2 相关研究评述

2.1 技术并购与R&D 投资的关系

Cohen[9]认为企业的内部研发活动会受到发展环境、时间效率和企业内部能力等因素的影响,这必然导致向外部寻求技术资源。以技术为标的的并购对企业R&D 投资的影响是西方研究中的一个热点,但是两者间的关系仍没有定论。一方面,Cohen等[10]的研究表明,R&D 效率会因并购后的规模经济或者范围经济而增强,从而激励企业进行更多的创新投入。另一方面,行业中的竞争会因并购而减少,如果是纵向并购,则上、下游行业的竞争减弱,这可能会导致企业降低R&D 投资[11]。还有研究表明,对于某些特定目的的并购,被并购企业可能具有同样或相似的R&D 投入项目、技术资产,并购企业可以通过R&D项目的外包以及削减重复投资等达到对内部R&D 活动的重构[5]。并购带来的负债也是促使企业减少R&D投入的一大动因[12]。

若延续现有的研究思路探讨中国企业技术并购对于R&D 投资的影响,则创新性不足,而且存在很大的困难。原因是根据中国的并购公告和年报等信息来源无法判定企业R&D项目中是否存在重复投入,也无法判定并购双方是否处于完全相同的技术领域,所以即使得出R&D 投入在并购后减少的结论,也无法判断是因为削减重复投入从而提升效率,还是因为企业疲于应对并购后的整合问题而使进行R&D投入的动机下降。数据也是研究技术并购和R&D 投资关系的短板。尽管2002年1月1日开始执行《企业会计制度》之后,有部分上市公司开始在财务报告附注中披露R&D 支出,并且披露的样本逐年增多,但是披露时间上具有很强的不连续性,若研究技术并购后若干年R&D 投资的变化,样本量太小。这些事实都说明,目前直接研究并购对于R&D 投入的影响难以得到可信的结论和解释。本研究认为,技术并购对企业的价值最终表现在是否提高了创新绩效,其对R&D的影响只能作为企业创新过程中的一个环节,因此更重要的是内外部R&D 能否作为一个整体促进创新绩效的提高,这正是本研究要探讨的企业内外部R&D 协同效应与创新绩效问题。

2.2 关联并购与外部R&D

本研究中关联并购是指发生在关联方之间的技术并购。关联并购占据了近一半的并购市场,但是目前还未有研究关注,如果外部R&D 来自于关联并购,这是否会影响外部R&D的效率和效果,乃至影响内外部R&D 协同效应的实现。根据已有研究,关联并购可能具有正反两方面的影响。一方面,关联并购大多是通过企业集团的内部网络进行投资,可以更有效地促进经营发展,还能替代企业缺失的外部市场和市场机制[13]。因为交易过程中的信息不对称被有效缓解,搜寻价格和交易者之类的信息障碍也被突破,从而降低交易成本[14]。特别是对于技术并购这类交易而言,标的是目标企业的技术或者具有先进技术水平的目标企业本身,协同效应的获取与准确评估标的紧密相关。但另一方面,在投资者保护较弱的国家,内部交易渠道使掏空更可能发生,这也是已有研究发现关联交易中可能存在隧道行为和支持行为的现实背景。中国相关研究少有探讨关联并购与企业创新行为间的关系,多是基于企业价值的角度,结论也未收敛[14-15]。在中国政府大力推进企业并购重组、关联并购几乎占据一半并购市场的背景下,还缺乏针对关联并购如何影响企业创新能力与创新绩效的研究。本研究考察发生在关联方之间的技术并购是否会影响内外部R&D 协同效应的实现,即关联并购在其中起到什么作用。

3 理论分析和研究假设

3.1 技术并购与企业内外部R&D的协同效应

根据Itami[16]的观点,协同概念可分解为互补效应和协同效应两部分。互补效应指实体资产或金融资产的使用效率被提高后成本的节约或销售的增加;协同效应来自于公司独特资源无形资产的价值创造,无形资产包括商标、顾客认知度和技术专长等。因此,本研究认为以协同效应解释内外部R&D与企业绩效间的关系更为合理。

已有研究大多通过规模经济和范围经济来解释协同效应。在中国,以医药行业为代表的高新技术企业多是采用跟随战略以应对技术快速更新,试图成为技术领先者而非技术推动者。除了国外先进技术,同行业其他企业的专利或者技术型企业本身也是技术并购的重要对象。技术并购的标的可能是资产也可能是股权,或者两者兼具,那么并购企业能够得到的不仅仅是专利使用权和生产设备,还可能通过对资源的重新配置减少重复投入,也可能得到对方技术人员的协助。如果获得了目标企业的控制权,甚至可以根据比较优势进行R&D的分配。企业并购后,随着资产规模的扩大,产量增加,销售规模增大,R&D 重复投入也减少,有形资源单位固定成本降低,由此产生企业的规模经济。同时,并购过程也可能产生范围经济,并购的对象可能来自产业链的上、下游,如原材料供应商、提供进一步加工的企业,并购这类企业可以有效控制成本、抵抗行业风险、共享技术,更重要的是可以根据企业自身技术水平的变动及时调整上、下游企业的配套技术和产品结构,不仅为企业带来范围经济,也给潜在竞争者设置了行业壁垒,保护了现有利润。

规模经济和范围经济表明,内外部R&D 作为一个整体对企业的价值创造具有积极影响,但这只是协同效应的外部表现。根据赫尔曼·哈肯[17]的定义,协同效应表现为整个环境中各个系统间存在的相互影响而又相互合作的关系,内外部R&D 协同效应的内在机理也应从这个角度得到解释。

一方面,外部R&D 对内部R&D 具有补充机制。知识的创造和累计不应局限在个体水平上,如组织间可以独立地相互学习[18],外部知识也可以作为内部知识的补充,帮助开发新产品和服务。Brown等[19]认为外部技术来源对创新绩效具有杠杆作用,企业引进成功的竞争产品中采用的尖端技术,作为内部R&D的补充,也大大降低了企业进行创新活动的风险。这是外部R&D 对内部R&D 创造价值过程的调节机制。

另一方面,相反的调节机制也存在,即内部R&D影响外部R&D 价值的实现。除了内部R&D 存在的必要性,即企业不可能单纯依靠外部R&D 获利,并购而来的技术、经验等需要融合进企业本身的研究-开发-生产-营销中,才能完成价值创造的过程,内部R&D 保证了这一过程的顺利进行[20],吸收能力也是一个重要原因。这个由Cohen等[21]提出的名词意在解释企业的知识储备对于选择和吸收外部知识的作用。内部R&D 经常直接作为吸收能力的代理变量[22],Huang等[23]延续吸收能力的观点,检验中小企业开放式创新与吸收能力之间的交互作用,发现知识吸收能力是企业创新效果的有效保障。同样是发展中国家(地区)的样本,Tsai等[7]发现在台湾电子制造业公司中,随着内部R&D 程度的提高,外部技术并购对企业绩效的贡献增强。

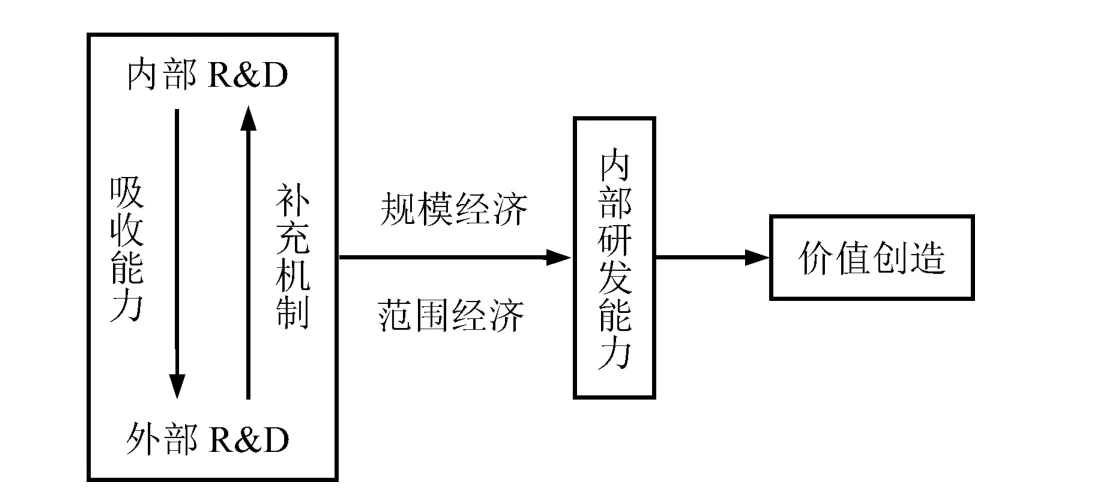

图1 内外部R&D 创造价值的机制Figure 1 Mechanism of Value Creation by Inside & Outside R&D

综上所述,内外部R&D 间的协同效应见图1。内部R&D 与外部R&D 间存在双向的调节机制,整体则表现为规模经济和范围经济,从而提升企业内部的研发能力,最终为企业创造价值。

内外部R&D 间存在协同效应,意味着如果企业只依赖其中一项,则创新绩效较低。同时进行内外部R&D 需要战略上的配合和调整,因此对于模仿者而言,照搬对手的创新战略非常困难[24],这相当于形成一道技术壁垒,保护了同时进行内外部R&D的创新企业获取的超额利润。但是,也有一些研究提出相反的观点,Rosenbusch等[25]认为与外部伙伴合作相比,内部创新项目会带来更好的企业绩效,前者尤其不能增加小企业的绩效;Kim等[26]也认为,并非所有的开放式创新活动都有利于中小企业的创新产出。因此,这一问题仍需要实证检验。综上所述,本研究提出假设。

H1技术并购作为一种外部R&D,与内部R&D 共同产生的协同效应有利于企业绩效的提高。

3.2 关联并购与企业内外部R&D的协同效应

一般认为,并购难以获得协同效应的首要原因在于无法准确评估标的物的内在价值,当目标企业的资产价值存在信息不对称问题时,并购企业往往会支付过高的价格以至于有损自身价值,造成“赢者诅咒”。特别是当无形资产成为企业为股东创造价值的主要来源时,Higgins等[6]认为要恰当地评估其价值十分困难。在非完全竞争下的战略要素市场中,企业若要获得超额回报,需要对标的物和战略本身具有持续且更佳的信息优势[27],这一信息优势在于对标的企业价值(包括有形资产和无形资产)恰当的估价、对标的企业未来收益折现额以及双方企业协同效应折现额的准确评估。Barney[27]进一步认为,这样的信息优势无法通过环境分析得出,因为一致的信息来源和分析方法只会带来一致的结论,相比之下,分析企业独有的资源可能得到更可靠的结果。Higgins等[6]以1994年 至2001年制药行业中160起并购事件为样本,发现并购收益与并购企业事前是否了解目标企业的研发状况、是否具有并购中的主动权有关。

考虑并购市场中潜在的被并购企业和并购企业,关联并购就是一种企业独有的、能带来信息优势的资源。在技术型并购中,标的物为技术型企业的股份(并在公告中明确表明获取技术是并购的主要原因)或者持有的专利等技术,考虑标的物选择的范围和定价的可操纵性,本研究认为与其他类型的并购相比,技术并购不太可能出于大股东自身利益的考虑。相反的,正因为是关联方之间的交易,并购的效率更高。原因在于双方信息不对称程度较低,并购方具有较高的信息优势,从而降低交易成本。这一信息优势不依赖于目标公司向外界公告具体信息,因此避免了竞争对手的模仿。Khanna等[13]提出的效率促进观可作为支持上述观点的有力证据,即发生在企业集团中的内部关联交易能够降低交易成本,进而提高成员企业价值。

但是不可否认,关联交易的特点在于关联各方协商定价,控制权、专用性和业务过程包含的信息优势可能导致各种显失公平的条款,出现反市场性的非等价交换。Johnson等[28]认为,企业集团可以通过内部交易为大股东转移财富、实现自身利益。根据彭晓洁[29]的研究,关联交易可分为两种,一是输出型非公平关联交易,即上市公司的利益被转移给关联方,如上市公司接受关联方的不良资产作为债务的偿还;二是索取型非公平关联交易,指上市公司从关联方获得利益,如通过资产的低买高卖实现投资收益,标的价格的操纵性而非标的内在价值成为选择标的的首要因素。这些关联交易的最终目的在于控股股东的自身利益,严重损害了上市公司的价值和中小股东的利益[30]。

综上所述,关联并购对内外部R&D 间协同效应的影响存在两种可能,本研究以其中一个方向提出假设。

H2关联并购增强了内外部R&D 间的协同效应对企业绩效的影响。

3.3 规模和产权因素与企业内外部R&D的协同效应

并购能否顺利完成,直接影响企业能否实现内外部R&D 协同效应。获得规模效应是企业并购的重要动机,但是随着企业规模的增加,这一动机减弱,并购资源和企业自身整合的难度也加大,这可能是中小企业的开放式创新呈现出与大企业完全不同特点的一个原因[31]。一方面,根据企业组织理论,企业规模扩大使高层经理的管理控制幅度也相应增大,需要向下一层经理授权和分权,最终在企业内形成复杂、正式和官僚化的组织架构。管理行为的刚性化和标准化增加了组织的惯性和惰性,降低了管理者对创新的承诺,不利于新产品的引进和开发。复杂的整合活动使管理层疲于应对资金链和绩效问题,由于无法及时调整相应的技术人员和配套资产、建立有效的创新激励制度和措施,外部R&D的优势无法完全体现出来。

另一方面,大企业本身就具有规模经济和范围经济的优势,缺乏引导内外部R&D 形成协同效应的动机,而小企业发展内部创新能力较弱,有更强的动机搜寻外部R&D。特别是小企业灵活的组织架构和更为通畅的信息沟通渠道,使它们能够在整合过程中更加有效地分配和调节资源,因此内外部R&D 共享技能、有形资源和无形资源的作用更易实现,这与Gronum等[32]和Parida等[33]提 出的采取由外向内的开放式创新有利于提高小企业绩效相一致。这可能是近些年来中小企业开拓多种开放式创新实践[34]的重要原因,也解释了为何开放式创新的相关研究多是针对中小企业样本[35-38]。

此外,与其他产权的企业相比,中国国有企业代理问题和预算软约束问题都更为严重,导致难以建立有效的激励机制,管理层为了个人利益偏好,更愿意进行激进的投资,以构建企业帝国的方式提高自身地位和价值等。代理问题的加剧会使内部控制的重心由关注企业成长性的战略控制转为关注决策财务后果的财务控制,导致企业提升企业技术创新能力的精力和财力都被减弱。因此,与非国有企业相比,国有企业在并购过程中有效整合外部R&D 资源的动机和能力较弱。类似的,吴延兵[39]认为国有企业具有的公有产权属性,决定了国有企业中存在着生产效率和创新效率的双重损失;江诗松等[40]也认为,民营企业规模小、反应快,民营企业家具有的先动优势能够对抗环境的不确定性。因此本研究提出假设。

H3在企业并购中,与小型企业和非国有企业相比,大型企业和国有企业的内外部R&D 协同效应对提升绩效的作用更弱。

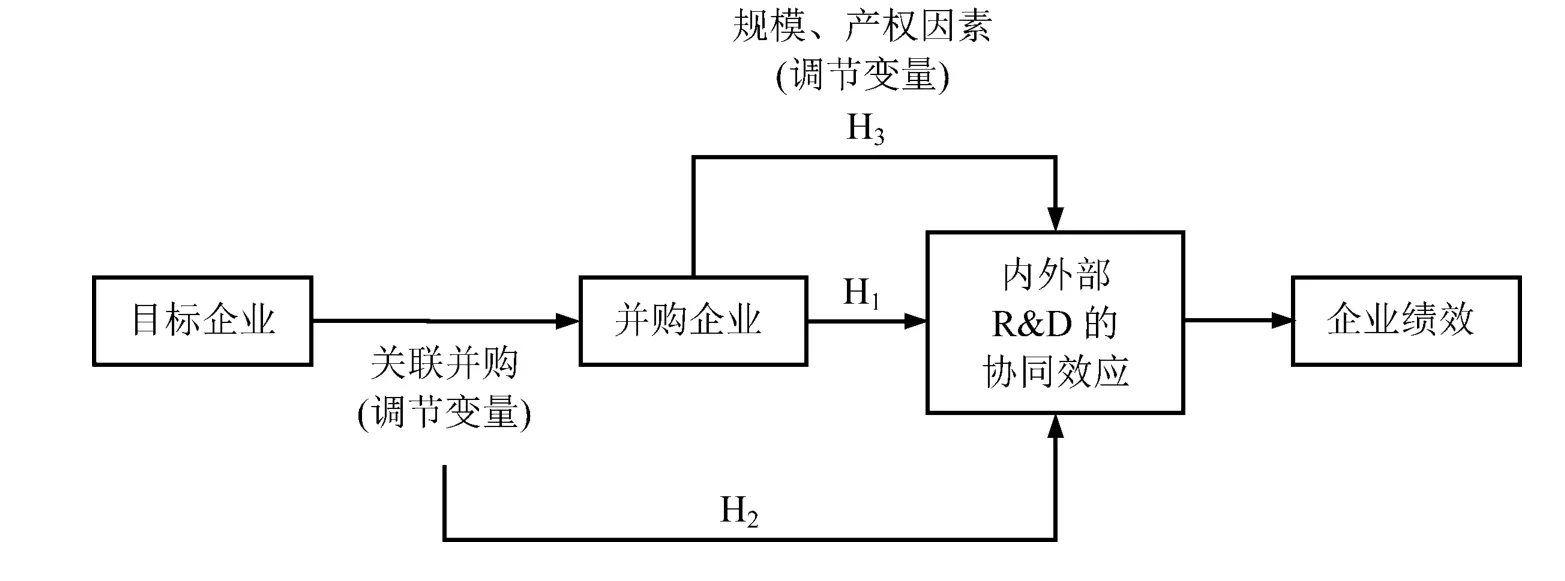

本研究3个假设的逻辑图见图2,水平线描述了本研究的主要逻辑结构,企业通过并购从外部获取R&D,与内部R&D 结合发挥协同效应,表现为对企业绩效的提升。按照这一逻辑,H1为主要假设。在此基础上,关注获取外部R&D的方式(是否关联并购)对协同效应的影响,提出H2;关注企业追求创新能力提升的动机和能力,通过规模和产权两个方面来反映,提出H3。具体到研究设计,在H1的基础上,H2和H3分别引入关联并购、规模和产权因素作为3个调节变量。综合上述3个假设,本研究探讨内外部R&D协同效应对企业绩效的影响。

4 研究设计

4.1 数据来源和样本选取

基于医药企业技术含量高、R&D 投入强度大、属于重点推进并购重组行业等特征[41],本研究以2002年至2010年在沪、深证券交易所上市的A 股医药行业公司为研究样本,按照证监会的分类行业代码以C8开头的所有企业,共912个观测值。选取医药行业一方面是因为这个行业具有创新活跃性,业绩与创新能力有十分紧密的关系;另一方面,药品研发高风险、高投入和周期长以及严格行政管制等特点,决定了医药企业不可能、也没有必要将所有生产和业务流程的技术研发任务都放在企业内部完成,外部R&D 广泛存在于医药行业中,近些年技术转让交易额在快速扩张,甚至出现了专门受客户委托提供研发业务的企业。

图2 假设逻辑图Figure 2 Logical Diagram of Hypotheses

技术并购和R&D的数据来自于手工搜集。本研究检索2002年至2010年医药行业所有A 股上市公司在巨潮网上披露的并购公告,以公告中披露的并购动机为依据,将旨在获取对方技术的并购归为技术并购,标的物可能是资产,如相关专利权和新产品生产线,也可能是目标公司股份,同时在公告中直接说明并购动机在于获取目标公司的技术能力。依据此标准,样本中进行外部R&D的观测值为88个;内部R&D 数据来自于巨潮网上披露的企业年报,观测值为231个;其他财务数据来自于CSMAR 数据库。企业规模的分组标准为每一年总资产的中位数,企业性质的分组标准为实际控制人性质。

4.2 模型设计和变量定义

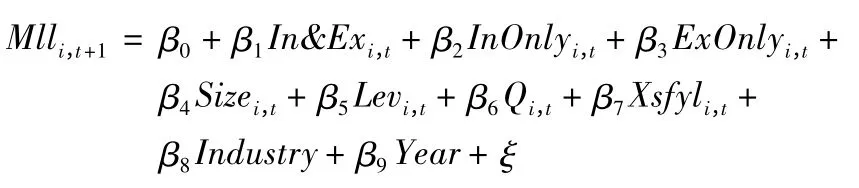

为了检验内外部R&D的协同效应以及关联交易对此的影响,本研究构建模型,即

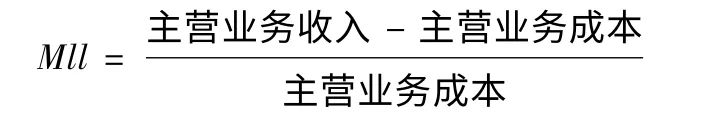

其中,t为年度;i为个体,即样本中的企业;Mll为毛利率,衡量企业的经济绩效,即

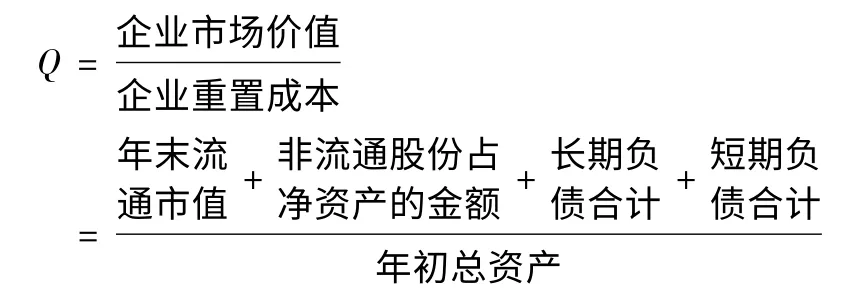

In&Ex为同时进行内外部R&D,如果当年既有内部R&D 投资又进行技术并购取值为1,否则取值为0;InOnly为仅进行内部R&D,如果当年只有内部R&D 投资而未进行技术并购取值为1,否则取值为0;ExOnly为仅进行外部R&D,如果当年没有内部R&D 投资但进行了技术并购取值为1,否则取值为0;NoIn&Ex为内外部R&D 均未进行,如果当年内部R&D投资和技术并购都没有发生取值为1,否则取值为0,此变量作为基准类不放入模型中;以上4个虚拟变量用以对比不同内外部R&D 安排对企业绩效的影响。Size为资产规模,取总资产的自然对数;Lev为资产负债率,取总负债与总资产的比值;Q为托宾Q,代表投资机会,即

Xsfyl为销售费用率,取销售费用与营业收入的比值;Industry为控制行业;Year为控制年度。β为 经 过OLS 估计的各个变量的系数;ξ为经过OLS 估计后模型的残差。β1为控制了其他因素以后同时进行内外部R&D对企业绩效的影响,根据H1,β1应当显著为正;β2为仅进行内部R&D 对企业绩效的影响;β3为仅进行外部R&D 对企业绩效的影响。

5 实证结果分析

5.1 描述性统计

表1 给出按照内外部R&D 情况分类的全部样本企业,其中第2 列中的企业当年不但进行了内部R&D投资,还通过技术并购实现了外部R&D 投资;第3 列中的企业当年仅进行了内部R&D 投资;第4 列中的企业当年仅通过技术并购实现外部R&D 投资;第5 列中的企业当年没有披露任何R&D 投资,包括内部和外部。

表1 样本企业特征Table 1 Characteristics of Sampled Enterprises

尽管没有进行R&D和技术并购的企业仍为多数,但是Panel A的结果显示中国制药企业对于R&D的投资逐年增多。In&Ex=1 与InOnly=1 两列的和是当年进行内部R&D 投资的企业数目,In&Ex=1 与ExOnly=1 两列的和是当年进行技术并购的企业数目,进行内部R&D 投资的企业由2002年的17(4+13)个增至2010年的49(9+40)个,进行技术并购的企业由2002年的8(4+4)个 增至2010年的15(9+6)个,可 见内部R&D 投资仍是企业R&D的主要来源。

Panel B 给出按照每一年度资产规模的中位数分组的情况,两组样本分布差距不大,比较突出的差异在于大型企业中只进行技术并购的样本比例略高(7.973%对比4.440%),而小型企业中两类R&D 都没有投资的比例略高(70.190%对比66.742%)。原因在于,不同于内部R&D 投资在时间上的持续性,技术并购往往在较短的时间内需要支付交易价格,大型企业对短时间大额支出的承受能力较强,这解释了与小型企业相比,大型企业中只进行技术并购的样本比例略高。小企业更多地面临生存的压力而非发展的需求,加之财务资源不足,内外部R&D 投资的能力和动机都弱于大型企业,这可能是与大型企业相比,小型企业中两类R&D 都没有投资的比例略高的原因。

Panel C中,产权按照实际控制人性质分为非国有和国有。非国有企业样本中,没有企业只进行外部R&D,也没有企业既不进行内部R&D 投资也不进行外部R&D;14.583%的样本企业同时进行了内外部R&D,高于国有企业样本中的2.206%,这为非国有企业更具有进行R&D 活动的动机、更可能实现内外部R&D 协同效应提供了初步证据。国有企业样本中,仅进行内部R&D 投资的样本为14.338%,多于仅进行技术并购的样本(6.863%),政府补贴对于国有企业的倾向性[42]可能是重要原因。针对R&D的政府补贴可分为直接补贴和间接补贴,直接补贴指政府指明了资金使用用途、有明确项目的R&D 补贴,其特点是专款专用,主要在企业专项应付款会计科目里反映;间接补贴指国家没有指明项目而对企业进行的补贴,如R&D的税收优惠政策[43]。两种补贴均未直接针对技术并购,对于内部R&D的激励效应更大,这解释了为什么受到补贴政策倾斜的国有企业更多地进行内部R&D 投资。

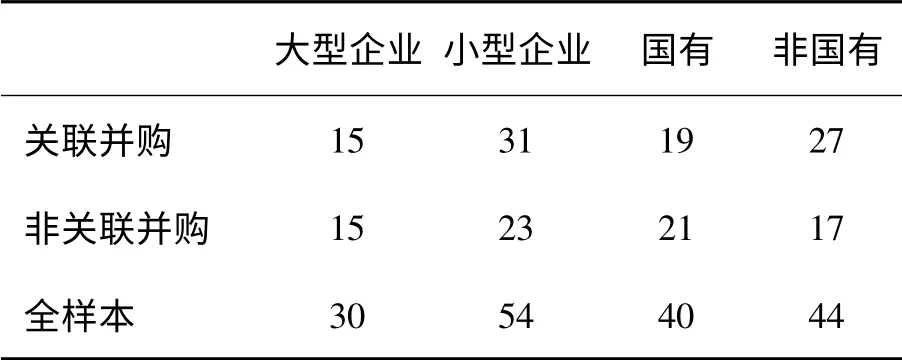

表2为关联并购的相关统计,总体而言在技术并购中关联并购和非关联并购个数相当,规模较小的企业和非国有企业进行了更多的技术型关联并购。值得注意的是,国有企业并没有完全依靠关联企业进行技术并购,关联并购和非关联并购的数目相近。

表2 关联并购的描述性统计Table 2 Descriptive Statistics of M&A with Related Party

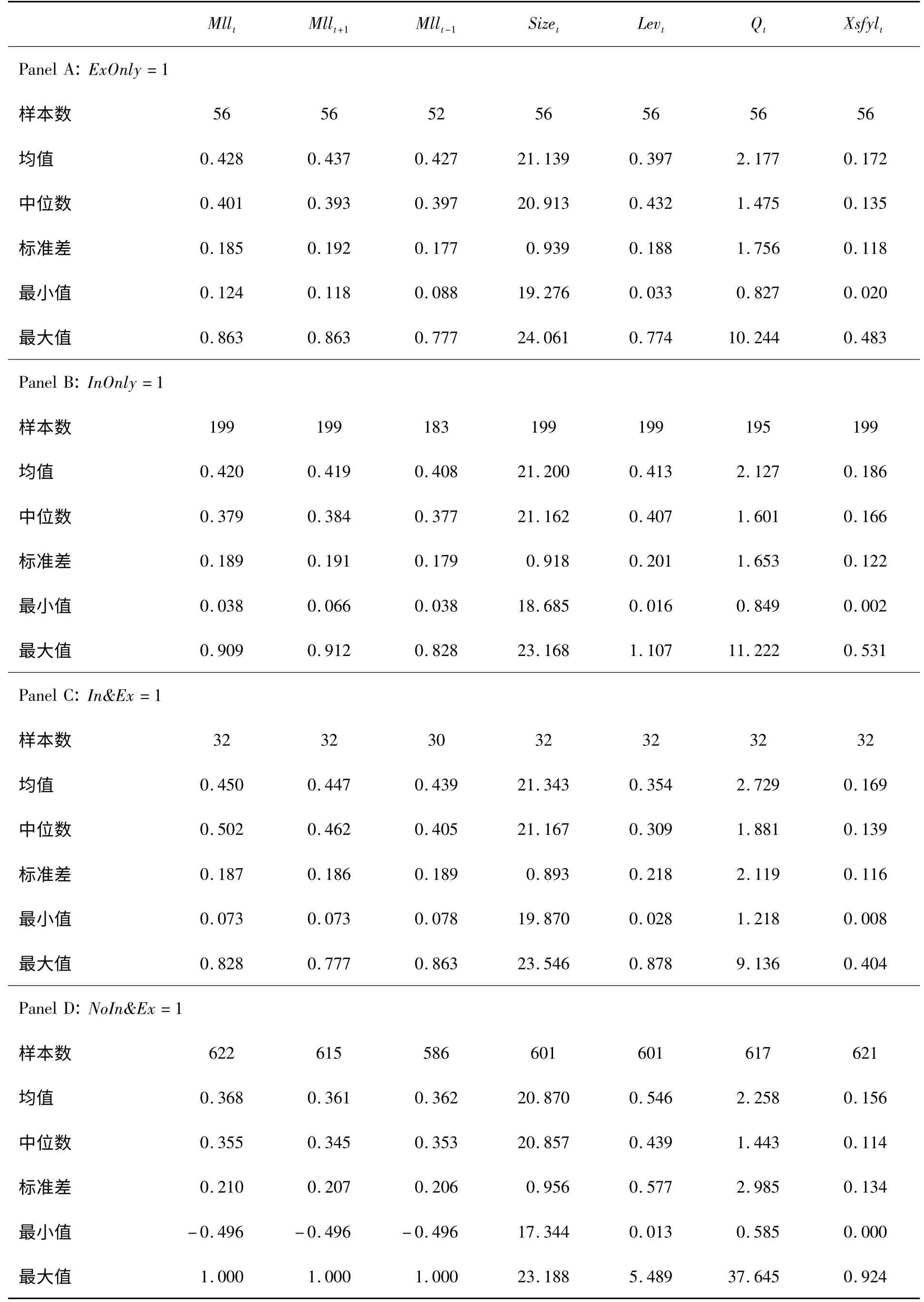

表3 给出以R&D类型分类的企业财务指标描述性统计,需要注意以下信息。①不论是当年、前一年还是后一年,NoIn&Ex=1类企业的毛利率都较低,均值分别为0.368、0.362、0.361;In&Ex=1类企业的毛 利率都较高,均值分别为0.450、0.439、0.447。暗示了企业的盈利能力可能会影响企业R&D 投资决策,即盈利能力和内外部R&D 投资的选择之间互有影响,为避免内生性,本研究在设定模型时以下一年的毛利率作为被解释变量。②NoIn&Ex=1类企业的负债水平也较高,资产负债率的均值为0.546,高于其他3类的0.397、0.413、0.354,说明负债高的企业更不愿意进行R&D 投入,不论是内部还是外部。③In&Ex=1类企业Tobin′s Q值最高,均值为2.729,高于其他3类的2.177、2.127、2.258,本研究推测正是由于这类企业面对的投资机会最大,发展能力最强,才做出了同时进行内外部R&D的创新决策。④InOnly=1类企业的销售费用率最高,均值为0.186,高于其他3类的0.172、0.169、0.156,这是因为与并购获得的相对成熟的技术和产品相比,企业自行研发的新产品会遇到更大的市场压力。

5.2 回归结果分析

(1)H1和H2的实证结果分析

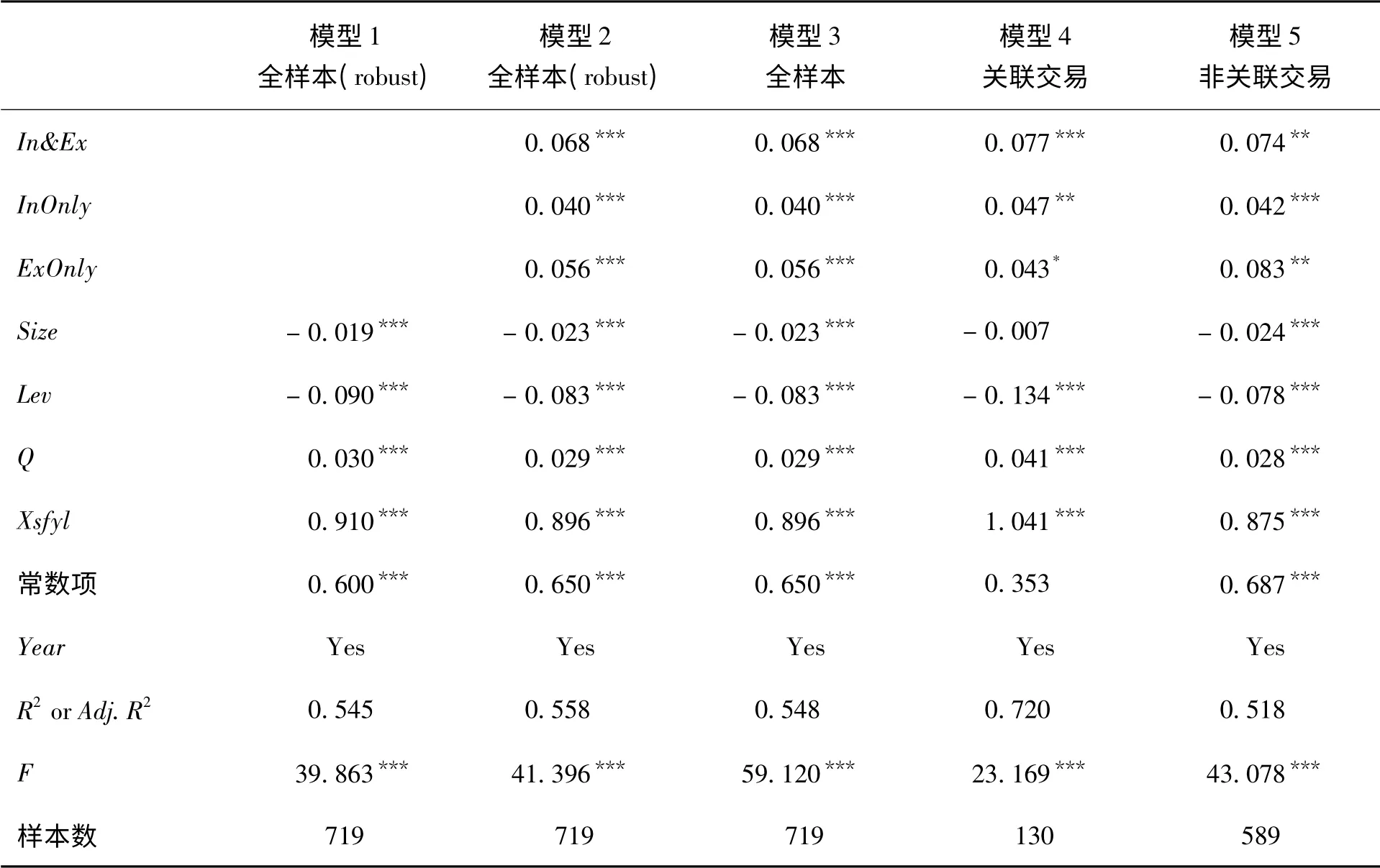

表4 给出对H1和H2的检验结果。模型1为未包含解释变量的全样本回归,模型2为包含了解释变量的全样本回归,对模型1和模型2 进行robust 处理,模型2的R2值为0.558,模型拟合较好。In&Ex的系数为0.068,InOnly的系数为0.040,ExOnly的系数为0.056,均在0.010的水平上显著,In&Ex的系数最大,说明同时进行内外部R&D 使企业下一年的毛利率处于更高的水平,H1得到验证。对比InOnly和ExOnly的系数(0.040和0.056)可知,内部R&D 对于绩效的促进作用不如直接技术并购。其原因一方面在于R&D项目需要一定的时间,尤其是基础性研究还需要较长的商业化过程,对于绩效的影响显现得较慢;另一方面,也可能由于R&D 存在高风险性,不可能保证每一个R&D项目都取得预期的效果,而技术并购由于能直接取得专利、项目成果或者技术管理经验,失败的风险较低。

模型3、模型4和模型5 用于检验H2。为了进行LR 检验,均报告了未经robust 处理的结果。模型3 给出全样本的回归结果,模型4 给出并购发生在关联方之间样本的回归结果,模型5 给出其余样本的回归结果。本研究采用似然比检验,即LR 检验,原假设为模型4和模型5 不存在结构变化,目的在于对比关联交易和非关联交易中内外部R&D的协同效果是否存在区别。LR 检验的结果为LR chi2(16)的值为42.780,在0.010 水平上显著,即两组模型在0.010 水平上存在显著差异,对比两组模型In&Ex 系数的大小,模型4为0.077,模型5为0.074,表明关联交易中内外部R&D 间的协同效应更强。模型5的结果表明,如果技术并购发生在非关联方之间,反而是仅进行外部R&D 企业的绩效更好,ExOnly的系数为0.083,在0.050水平上显 著,大 于In&Ex的系数0.074和InOnly的系数0.042,这进一步证实了上述结论。关于关联并购的第一种解释得到支持,H2得到验证。

表3 4类样本企业的财务特征Table 3 Financial Characteristics of Four Types of Sampled Enterprises

表4 内外部R&D的协同效应Table 4 Synergistic Effect of Inside & Outside R&D

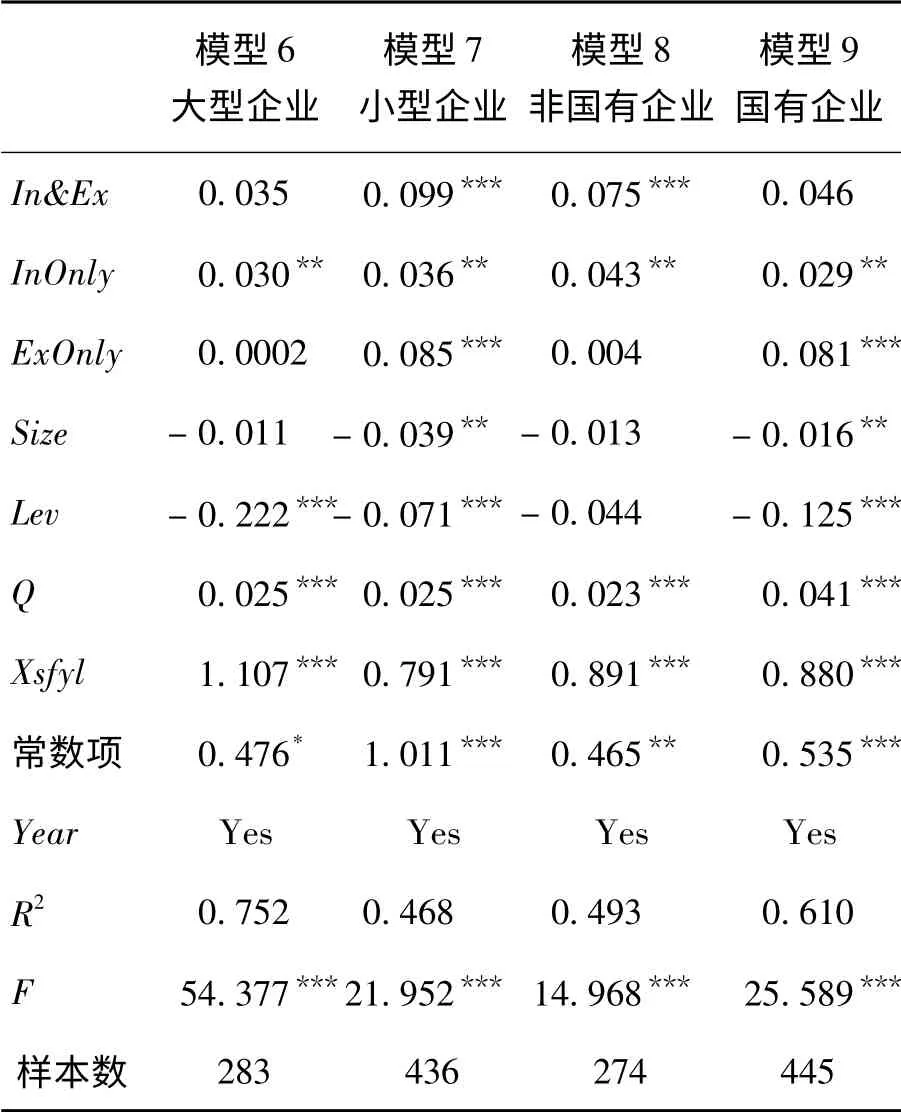

(2)H3的实证结果分析

表5 给出分别按企业规模和实际控制人性质分组的回归结果。本研究按照每一年度企业规模的中位数将样本分为大型企业和小型企业,模型6 给出大型企业组的回归结果,模型7 给出小型企业组的回归结果;按照实际控制人性质,将样本分为国有企业组和非国有企业组,模型8 给出非国有企业组的回归结果,模型9 给出国有企业组的回归结果。由模型6的结果可知,大型企业并不具有显著的协同效应优势,In&Ex的系数为0.035,但不显著,反而是仅进行内部R&D的大型企业绩效较好,InOnly的系数为0.030,且在0.050 水平上显著为正。伴随着企业规模的增大,并购过程中的代理问题增加,实现内外R&D 资源协同的交易成本增加,均不利于实现企业内外R&D的协同效应。由模型7的结果可知,小型企业中内外部R&D 资源的整合存在协同效应,In&Ex的系数为0.099,在0.010水平上显著,且比InOnly和ExOnly的系数(分别为0.036和0.085)大。小企业有着灵活的组织架构和更为通畅的信息沟通渠道,内外R&D 资源整合的交易成本较低,更容易实现内外部R&D 共享技能,有效地整合有形资源和无形资源,结果实现了更高的企业绩效。

表5 基于企业规模和实际控制人性质分组的回归结果Table 5 Subgroup Regression Results Based on Enterprises Size and Actual Controller

In&Ex的系数在非国有企业对应的模型8中显著为正(0.075,在0.010 水平上显著),在国有企业对应的模型9中则不显著(0.046),说明R&D的协同效应存在于非国有企业中,在国有企业中未发现显著的支持性证据。由于代理问题,中国国有企业难以建立起有效的长期激励机制,在企业并购过程中,对于影响企业长远发展的内外R&D 资源整合交易成本很高,并购过程更多地是凸显以构建企业帝国的方式提高自身地位和价值[44],而不是通过并购实现企业的创新能力和可持续发展。而对于非国有企业,相对容易建立企业的长期激励机制,在企业并购中更有动机追求企业的长期可持续发展,企业内外R&D资源整合过程中交易成本较低,更容易实现企业内外R&D 整合的协同效应。由此H3得到验证。

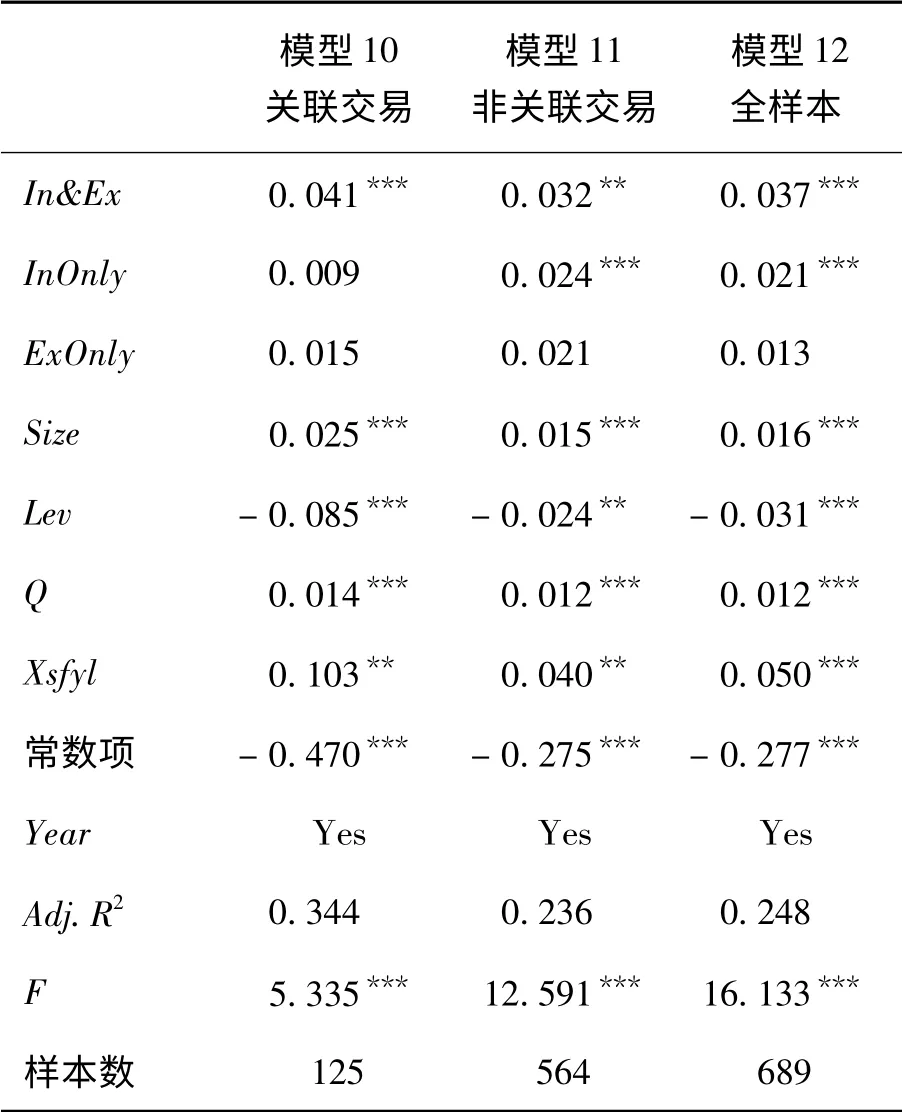

5.3 稳健性检验

为了增加结果的稳健性,本研究将下一期的净资产收益率作为被解释变量,重新检验前两个假设,结果见表6。模型10 给出并购发生在关联方之间样本的回归结果,模型11 给出并购发生在非关联方之间样本的回归结果,模型12为全样本的回归结果。由模型12的结果可知,同时进行内外部R&D的企业下一年的净资产收益率最高,系数为0.037,在0.010水平上显著,大于InOnly的系数0.021和ExOnly的系数0.013,说明如果仅依靠外部或者内部R&D,无法使企业取得高的绩效。使用这3个模型的结果进行LR 检验,LR chi2(16)的值为24.600,在0.010水平上显著。H1和H2再次得到验证,实证结果不变。

表6 稳健性检验:改变因变量Table 6 Robust Test:Altering the Dependent Variable

6 结论

本研究分别从内在机理和外部表现分析内外部R&D 间存在的协同效应,并进一步从正、反两个方面论述关联并购对协同效应的影响,得到主要研究结论如下。

(1)内外部R&D的协同效应存在于医药行业企业中。尽管自主研发能提升企业的价值,但本研究结果表明,单纯依靠内部开发或技术并购,都并非是提升中国医药企业创新绩效的最优决策。内部和外部R&D 之间通过补充机制和吸收能力的双向作用,降低了企业进行创新活动的风险,也提升了创新投入的效率,从而有利于提升企业绩效。

(2)关联并购有益于企业内外部R&D 协同效应。在中国并购市场,特别是医药行业等高科技行业的技术并购市场中,与掏空相比,关联并购更可能发挥正向作用,提高并购效率。本研究从信息优势的角度做出了解释,即关联方之间较低的信息不对称程度有利于并购企业对标的的选择和价值评估,从而实现协同效应;并且这样的信息优势具有一定的独占性,市场中其他潜在的并购企业难以模仿。

(3)内外部R&D的协同效应主要存在于小型企业和非国有企业中,这些企业是中国经济最活跃的组成部分,也是构建创新型国家的重要力量,因此能否顺利实现转型升级具有重要意义。根据本研究结果,小型企业不论是进行内部R&D 还是外部R&D,都能显著提升企业的绩效,但是同时进行内外R&D 对企业有着更显著的积极影响,这证实了小型企业中存在着R&D的协同效应。在大型企业中没有找到协同效应存在的证据,反而是仅进行内部R&D的大型企业绩效较好。可能原因在于,一方面由于本身就具有规模经济和范围经济的优势,大企业缺乏引导内外部R&D 形成协同效应的动机;另一方面,大企业在并购后的整合风险和整合成本可能高于小企业。从产权角度出发,在生产效率和创新效率都更低的国有企业中未发现支持协同效应的证据,而在更有动机追求企业的长期可持续发展的民营企业中则存在内外部R&D的协同效应。

根据本研究结论得到如下政策启示。

(1)企业需要合理配置内外部R&D 资源,实现内外部R&D的协同效应,降低内部R&D 商业化的成本和风险。具体地说,通过并购获得外部较为成熟的R&D 技术,降低企业内部R&D 在生产、管理和销售价值活动中的成本和风险,形成更高层次上的内部创新研发能力,甚至还有可能从上、下游企业中获取技术,与本企业的价值创造活动相结合,这也是企业内外部R&D 投资创造商业价值的具体过程。

(2)本研究结果表明,关联并购能有效提升企业内外部R&D的协同效应。关联并购中存在信息优势,能有效减少内外部R&D 协同效应实现过程中的信息不确定性。因此,企业在并购中需要深入了解外部R&D的具体情况,选择与内部R&D 最匹配的并购标的,才能取得更好的协同效应。尽管企业的关联交易可能是实质上的掏空行为,但在中国医药行业等高科技行业的技术并购市场中关联并购更可能发挥正向作用,有利于提高并购效率和公司绩效。

(3)依据本研究结果,内外部R&D的协同效应主要存在于小型企业和非国有企业。2013年初,工信部、发改委、国资委等12个部委联合发布《关于加快推进重点行业企业兼并重组的指导意见》,明确了医药等九大行业企业兼并重组的目标和任务,小型企业和非国有企业在其中应当发挥重要作用。因此,政府可以通过技术项目中的税收优惠和直接补贴等政策,鼓励这些企业进行内部R&D 投资,内部R&D 能力提升有助于企业开展外部R&D 活动,最终实现内外部R&D的协同效应。

本研究结果通过稳健性检验得到进一步验证。但是囿于企业披露R&D 数据的不连贯性,未对内外部R&D 协同效应的时差性进行检验,即当期的技术并购是否与前一期或者后一期企业内部R&D 投资具有协同性;此外内外部R&D 投资的时机选择也值得进一步研究。

[1]Doraszelski U,Jaumandreu J.R&D and productivity:Estimating endogenous productivity[J].Review of Economic Studies,2013,80(4):1338-1383.

[2]Berchicci L.Towards an open R&D system:Internal R&D investment,external knowledge acquisition and innovative performance[J].Research Policy,2013,42(1):117-127.

[3]Rigby D,Zook C.Open-market innovation[J].Harvard Business Review,2002,80(10):80-90.

[4]高良谋,马文甲.开放式创新:内涵、框架与中国情境[J].管理世界,2014(6):157-169.Gao Liangmou,Ma Wenjia.Open innovation:The connotation,the framework and China′ s national[J].Management World,2014(6):157-169.(in Chinese)

[5]Cassiman B,Veugelers R.In search of complementarity in innovation strategy:Internal R&D and external knowledge acquisition [J].Management Science,2006,52(1):68-82.

[6]Higgins M J,Rodriguez D.The outsourcing of R&D through acquisitions in the pharmaceutical industry[J].Journal of Financial Economics,2006,80(2):351-383.

[7]Tsai K H,Wang J C.External technology acquisition and firm performance:A longitudinal study[J].Journal of Business Venturing,2008,23(1):91-112.

[8]孙彩虹,齐建国,于辉.不对称双寡头企业半合作创新模式研究[J].系统工程理论与实践,2009,29(3):21-27.Sun Caihong,Qi Jianguo,Yu Hui.Study on asymmetric duopoly with semi-collusion[J].Systems Engineering-Theory & Practice,2009,29(3):21-27.(in Chinese)

[9]Cohen M D.Individual learning and organizational routine:Emerging connections[J].Organization Science,1991,2(1):135-139.

[10]Cohen W M,Levin R C.Empirical studies of innovation and market structure[M]∥Handbook of Industrial Organization,1989:1059-1107.

[11]Granstrand O,Sjölander S.The acquisition of technology and small firms by large firms[J].Journal of Economic Behavior & Organization,1990,13(3):367-386.

[12]Hall B H,Lerner J.The financing of R&D and innovation[M]∥Handbook of the Economics of Innovation,2009:1-55.

[13]Khanna T,Palepu K.Is group affiliation profitable in emerging markets?An analysis of diversified Indian business groups[J].The Journal of Finance,2000,55(2):867-891.

[14]郑国坚.基于效率观和掏空观的关联交易与盈余质量关系研究[J].会计研究,2009(10):68-76.Zheng Guojian.The relation between related party transactions and earning quality from both perspectives of efficiency and tunneling[J].Accounting Research,2009(10):68-76.(in Chinese)

[15]邓建平,曾勇,何佳.关联并购重组:根源与后果[J].管理学报,2011,8(8):1238-1246.Deng Jianping,Zeng Yong,He Jia.The root and the effects of relative merger and acquisition[J].Chinese Journal of Management,2011,8(8):1238-1246.(in Chinese)

[16]Itami H.Mobilizing invisible assets[M].Cambridge,MA:Harvard Uuiversity Press,1987:46-49.

[17]赫尔曼·哈肯.协同学:大自然构成的奥秘[M].上海:上海译文出版社,2013:1-12.Haken H.Synergetics:Mysteries of constitution of nature[M].Shanghai:Shanghai Translation Publishing House,2013:1-12.(in Chinese)

[18]Cohendet P,Llerena P.Learning,technical change and public policy:How to create and exploit diversity[C]∥Edquist C.Systems of Innovation:Technologies,Institutions and Organizations.London:Pinter,1997:223-241.

[19]Brown S L,Eisenhardt K M.The art of continuous change:Linking complexity theory and time-paced evolution in relentlessly shifting organizations[J].Administrative Science Quarterly,1997,42(1):1-34.

[20]Odagiri H.Transaction costs and capabilities as determinants of the R&D boundaries of the firm:A case study of the ten largest pharmaceutical firms in Japan[J].Managerial and Decision Economics,2003,24(2/3):187-211.

[21]Cohen W M,Levinthal D A.Innovation and learning:The two faces of R&D[J].The Economic Journal,1989,99(397):569-596.

[22]Stock G N,Greis N P,Fischer W A.Absorptive capacity and new product development[J].The Journal of High Technology Management Research,2001,12(1):77-91.

[23]Huang F,Rice J.The role of absorptive capacity in facilitating“open innovation”outcomes:A study of Australian SMEs in the manufacturing sector[J].International Journal of Innovation Management,2009,13(2):201-220.

[24]Rivkin J W.Imitation of complex strategies[J].Management Science,2000,46(6):824-844.

[25]Rosenbusch N,Brinckmann J,Bausch A.Is innovation always beneficial?A meta-analysis of the relationship between innovation and performance in SMEs[J].Journal of Business Venturing,2011,26(4):441-457.

[26]Kim H,Park Y.The effects of open innovation activity on performance of SMEs:The case of Korea[J].International Journal of Technology Management,2010,52(3/4):236-256.

[27]Barney J B.Strategic factor markets:Expectations,luck,and business strategy[J].Management Science,1986,32(10):1231-1241.

[28]Johnson S,Boone P,Breach A,Friedman E.Corporate governance in the Asian financial crisis[J].Journal of Financial Economics,2000,58(1/2):141-186.

[29]彭晓洁.信息不对称与非公平关联交易的透视[J].会计研究,2005(8):67-71.Peng Xiaojie.Information asymmetry and unfair related party transactions [J].Accounting Research,2005(8):67-71.(in Chinese)

[30]魏明海,黄琼宇,程敏英.家族企业关联大股东的治理角色:基于关联交易的视角[J].管理世界,2013(3):133-147,171.Wei Minghai,Huang Qiongyu,Cheng Minying.The role of related large shareholders in family firms:A study from the perspective of related party transactions[J].Management World,2013(3):133-147,171.(in Chinese)

[31]Lee S,Park G,Yoon B,Park J.Open innovation in SMEs:An intermediated network model[J].Research Policy,2010,39(2):290-300.

[32]Gronum S,Verreynne M L.Open innovation in Australian small firms:When should we collaborate?[C]∥Proceedings of the 8 th AGSE International Entrepreneurship Research Exchange.Melboume,VIC:Swinburne University of Technology,2011:1079-1091.

[33]Parida V,Westerberg M,Frishammar J.Effect of open innovation activities on SMEs innovative performance:An empirical study[C]∥The 56th Annual ICSB World Conference,2011:1-20.

[34]van de Vrande V,de Jong J P J,Vanhaverbeke W,de Rochemont M.Open innovation in SMEs:Trends,motives and management challenges[J].Technovation,2009,29(6/7):423-437.

[35]陈艳,范炳全.中小企业开放式创新能力与创新绩效的关系研究[J].研究与发展管理,2013,25(1):24-35.Chen Yan,Fan Bingquan.Research on the relationship between open innovation capability and innovation performance in small and mediun-sized enterprises[J].R&D Management,2013,25(1):24-35.(in Chinese)

[36]陈钰芬.开放式创新:提升中国企业自主创新能力[J].科学 学与科学技术管理,2009,30(4):81-86.Chen Yufen.Improving the indigenous innovation capabilities in Chinese enterprises through open innovation[J].Science of Science and Management of S.& T.,2009,30(4):81-86.(in Chinese)

[37]李文元,梅强,顾桂芳.基于技术创新服务体系的中小企业开放式创新研究[J].科技进步与对策,2011,28(16):5-8.Li Wenyuan,Mei Qiang,Gu Guifang.Research on the open innovation of SMEs based on technology innovation services system[J].Science & Technology Progress and Policy,2011,28(16):5-8.(in Chinese)

[38]Spithoven A,Clarysse B,Knockaert M.Building absorptive capacity to organise inbound open innovation in traditional industries[J].Technovation,2011,31(1):10-21.

[39]吴延兵.国有企业双重效率损失研究[J].经济研究,2012,47(3):15-27.Wu Yanbing.The dual efficiency losses in Chinese state-owned enterprises [J].Economic Research Journal,2012,47(3):15-27.(in Chinese)

[40]江诗松,龚丽敏,魏江.转型经济中后发企业的创新能力追赶路径:国有企业和民营企业的双城故事[J].管理世界,2011(12):96-115.Jiang Shisong,Gong Limin,Wei Jiang.The path to the catch-up of the innovative ability of the late comers of enterprises in the transitional economy:Comparing SOE with POE[J].Management World,2011(12):96-115.(in Chinese)

[41]Subramanian A M,Lim K,Soh P H.When birds of a feather don′t flock together:Different scientists and the roles they play in biotech R&D alliances[J].Re-search Policy,2013,42(3):595-612.

[42]孔东民,刘莎莎,王亚男.市场竞争、产权与政府补贴[J].经济研究,2013,48(2):55-67.Kong Dongmin,Liu Shasha,Wang Yanan.Market competition,ownership and government subsidy[J].Economic Research Journal,2013,48(2):55-67.(in Chinese)

[43]李万福,林斌,杜静.中国R&D 税收优惠政策的激励效应研究[J].管理世界,2013(6):174-175.Li Wanfu,Lin Bin,Du Jing.A study on the incentive effect of the preferential policy in China′s R&D tax collection[J].Management World,2013(6):174-175.(in Chinese)

[44]Jensen M C.Agency costs of free cash flow,corporate finance,and takeovers[J].American Economic Review,1986,76(2):323-329.