商业养老保险税收优惠模式的最优选择

——基于一般均衡的角度

2014-11-21黄本笑

张 晶 黄本笑

商业养老保险是我国构建社会养老保障体系的重要组成部分,其发展受相应财政、金融和税收政策等的影响。若将商业养老保险涉及税收的环节划分为缴费、基金积累和养老金领取三段,并用E表示免税(Exempt)、T 表示征税(Tax),则国际上通行的商业养老保险税收优惠政策有直接减免(TEE)和个税递延(EET)两种模式。目前,大多数国家都在尝试通过实施税收优惠政策来扩大商业养老保险的比重,但对实行什么模式的税收优惠仍有争论。我国商业养老保险实行的是TEE 模式,即缴费阶段征税,基金积累与养老金领取阶段不征税。这显然不利于我国商业养老保险业务的开展。而作为促进商业养老保险跨越式发展的重要前提,寻找适合特定背景下商业养老保险税收优惠政策的最优模式,已成为目前中国迫切需要解决的课题。据此,本文对商业养老保险税收优惠政策的一般均衡分析,探讨不同税收优惠政策及其程度对消费者购买商业养老保险行为的影响。

一、理论模型的构建

借鉴李洪心(2008)及Creedy和Guest(2008)模型的部分核心假设和研究框架,在充分考虑中国商业养老保险的特征基础上构建理论模型。

假设购买商业养老保险消费者的生命周期(或称“预期寿命”)都是为h期①主要考虑的是同质代表性消费者的相应税收优惠问题。。其中,前n期为工作期,后h-n期为养老期②考虑消费者在参加工作前主要依赖父母养育,没有购买养老保险的收入,所以在本文中被忽略。,不考虑生命的不确定性。代表性消费者在工作期工作、消费和储蓄和交纳保费购买养老保险,在养老期则依靠以前的储蓄和领取养老金来维持消费。换言之,消费者是将其工资收入在整个生命周期中进行再分配,以实现终身效用的最大化。据此,我们将代表性消费者的终身效用函数U表示为

由式(1)可知,代表性消费者的终身消费主要由私人商品消费Ct和公共物品消费CG两部分组成。μ表示公共物品消费带来的效用在个人总效用中的权重;相应的,Pt则为私人消费的效用权重。下标t表示在代表性消费者生命周期中第t期的经济变量,其中,Ct表示消费者在生命周期中第t期的消费情况。ρ为代表性消费者的时间偏好,β是边际效用弹性系数。当私人商品消费的单位价格标准化为1时,经过计算,可得到如下表示相邻两期消费关系的欧拉方程:

式(2)说明消费者在t+1期的消费决策Ct+1是在综合考虑自身行为偏好、同期利率rt+1和相应利息成本(利息税税率)τr等因素后,基于上一期(第t期)的消费做出的。为实现式(1)的最大化,消费者需在第t期满足如下预算约束:

在(3)中,wt表示代表性消费者在t期的工资水平,它随着年龄和工龄的增长而变化;χ为商业养老保险购买比率,即代表性消费者用于购买商业养老保险的资金(即税后工资)比例,其高低直接决定了可领取的养老金水平Pt,也在一定程度上反映了消费者购买商业养老保险的意愿①购买商业商业养老保险不同于交纳社会养老保障金,它属于个人自愿行为;消费者往往是按已缴税工资余额的多少来决定用于购买商业商业养老保险的资金比率,即税;ASt为当期物质财富水平,具体积累过程如后面(4)式和(5)式表示;税制均为比例税,τw表示工资税率②工资税率的高低直接影响人们的资金分配决策。,τr表示利息税率,τc表示消费税率;1{t≤n}为示性函数,我们用其来控制工资领取和养老保险发放的状态:当t≤n时,消费者处于工作期,{t≤n}=1表示有工资收入但无养老金;当n<t≤h时,消费者处于养老期,{t≤n}=0表示没有工资但可领取等额养老金Pt。另外,考虑到我国目前实施的是TEE 的税收政策,即对养老保险金不收税,所以(3)式中没有相应的表现。

式(4)是储蓄方程,表示储蓄(St)是可支配收入扣除消费支出及相应的消费税(Ctτc)后的结果。结合现实情况,由于人们在年轻阶段一般存在消费大于收入的现象,在本文中我们允许消费者在开始阶段有适当的透支消费,这也是消费者跨期平滑消费的习惯做法。式(5)表明了消费者物质财富的积累过程。假设消费者在进入时(t=1)的财富为0;随着年龄的增加,消费者在t+1期的物质财富总量是t期财富和储蓄之和。

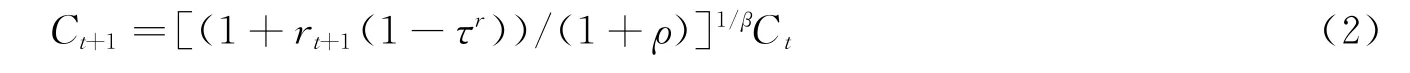

如前所述,消费者于工作期每期的期初支出χwt用于购买商业养老保险。保险公司将这笔资金记入相应的资金账户,通过资本投资运作以保证该资金的保值增值。按照保险合同约定,消费者在第n+1期起停止交纳保费,并开始领取等额养老金Pt直至寿命终止。商业养老保险账户资金累积和等额分摊原理具体表示如下:

其中,为资金的投资收益。越高,说明保险资金累积的资金越多,消费者退休后可领取养老金的基数越大。同样,如前所述,由于我国目前对商业养老保险采取的是TEE的税收政策,养老金投资收益尚未列入计税范围,政府根据征得的税收总量Tt安排公共支出,主要用于公共设施建设,以提供公共商品CG,以更好地实现代内财富平均分配。因此,政府面临的预算约束为:

其中,Tt是政府在消费者生命的第t期所征得的税收,包括工资税、利息税、消费税及与养老保险相关的税等。根据式(3)和式(6)可知,在未改变当前税收政策时,就单个消费者而言,政府在第t期可征得税收量如下:

资本和劳动力是社会任何生产顺利进行的最基本的生产要素。假设社会仅有一家厂商,该厂商仅生产一种产品,其生产函数满足Cobb-Douglas生产函数形式。该厂商在t阶段的产出Yt为:

此处A为生产效率;α代表资本的产出弹性。下标t表示第t期的经济变量,Yt表示社会总产出,Kt是社会总资本量,Lt表示社会总劳动投入量,它是各年龄段劳动力Lt(i=1,…,n)加权后的总和。为便于分析,在这里假设存在由于劳动者的年龄不同引起的工资差异,而提高劳动效率的技术进步对各年龄组劳动力的作用相同。将各年龄组劳动力效能单位统一后的社会总劳动表示为:Lt==为不同年龄组可提供的相对劳动力系数。随着i的增大,θi也相应增大,这与前面提及的消费者工资会随着年龄的增加而增加的假设相吻合。为便于分析,进一步假设=1,(i=1,…,n)。

现在考虑厂商的选择。在给定的工资率和利率价格条件下,厂商因追求利润最大化,将使得资本的边际收益率等于利率,劳动的边际收益等于工资。这意味着:决定物质资本和人力资本的需求,追求最大利润。在假定交易资本和调节雇佣数量无任何成本的前提下,我们可得到:

本经济系统是完全竞争的,其均衡是商品和要素价格及数量的集合,且所有的需求均等于供给,厂商的利润为零。同时,由于同质消费者的假定,我们可将同一时期不同年龄消费者的行为看成是同一消费者在不同时期中行为的镜像形式。据此,可得到系统内的几个主要宏观约束恒等式如下:

1.商品闭合。模型假设没有对外贸易。最终产出等于同期的所有消费加上储蓄和税收。

2.要素账户闭合。资本等于同一时期不同年龄消费者的储蓄之和,有效劳动力为同期不同年龄消费者提供的劳动力之和。

3.政府账户闭合。政府支出和转移支付与税收收入对等,随收入变化而增加/减少。

4.养老保险账户闭合。消费者领取的商业养老保险等于自己所交纳的保费及其投资收益交税后的剩余。

在基期情景均衡中,这几个宏观约束关系都是成立的。通过对CGE模型宏观约束的不同行为假设,形成平衡机制。使得当外生冲击破坏基准情景中的宏观约束关系时,各变量之间的关系能自行恢复。

二、标定参数与模拟情形设计

税收优惠政策通过对商业养老保险现金流的影响对代表性消费者和社会福利产生作用,不同税收优惠政策的影响不相同,且难以从一个有限生命的个体消费者直观看出来,需要进行仿真模拟分析。

(一)基准情景中的标定参数设计

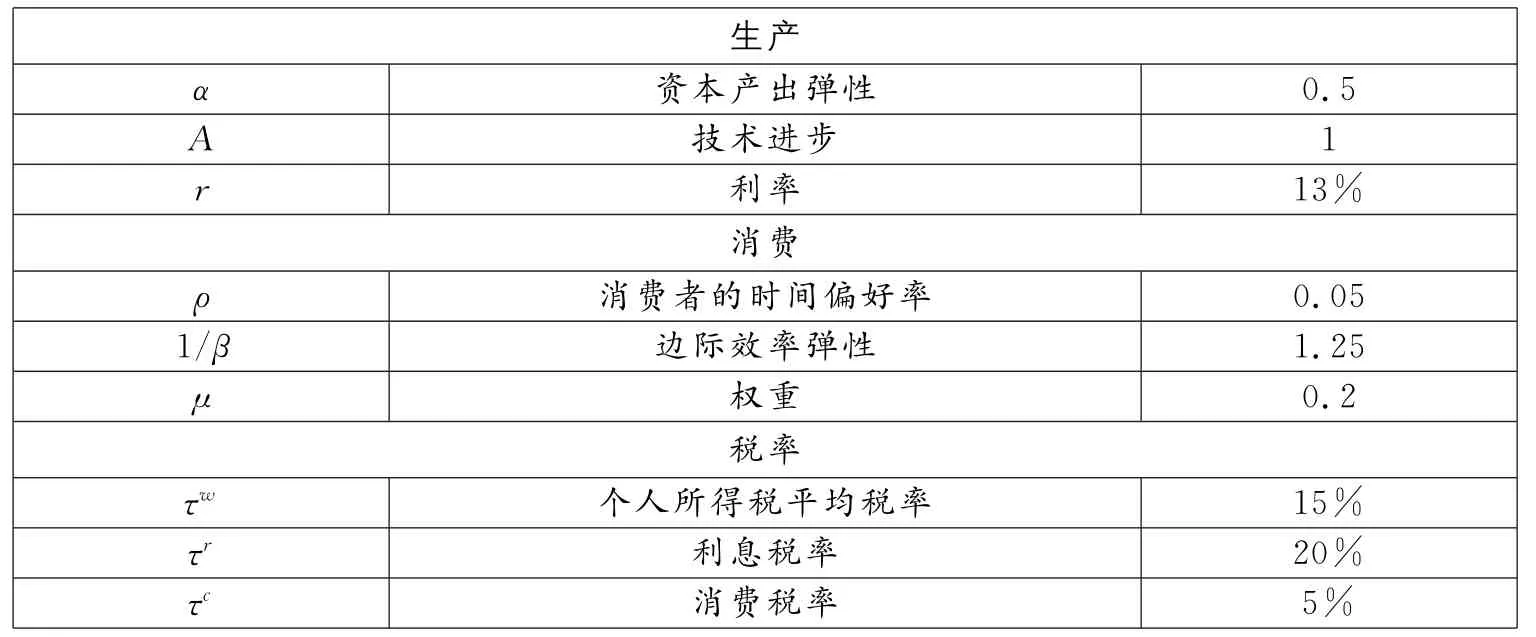

假设新生劳动力的年龄为15岁,每期时间跨度为5年,第9期期末(60岁)退休,第13期期末(79岁)寿命终止。大多相关研究都估计每一年的主观贴现率为0.99,那么本模型的主观贴现因子应该为0.9515;边际效用弹性取自Auerbach和Kotlikoff(1987)的实验值。对于我国的资本产出弹性,很多学者都进行估算,本文综合考虑了其他文献的取值情况,设定为α=0.5。在公共物品消费的效用权重μ的设定上,参照近三年我国财政收入占GDP的比重,设定μ=0.2。

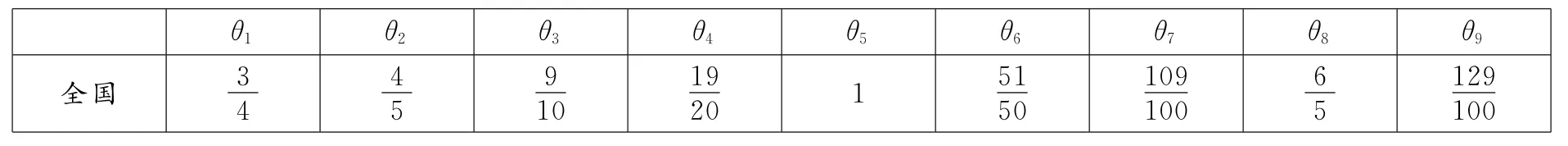

据《中国统计年鉴2011》得到全国年平均工资为36539元,计算求的年龄段平均工资为196146元。再按2.5%的一年期存款利率复利计算每5年段年末劳动者可拿到的工资总额。不过,这并不代表消费者在什么年龄段都拿等额的工资。相反,消费者的工资是综合考虑物价水平、雇主支付能力以及消费者年龄、职能等级等因素后确定的。现实中,年青人因资历浅、职位低,工资往往不高。考虑到这一差异,将相对劳动力系数视为提供劳动力多少的标准,以评判在按劳分配前提下不同年龄段的工资收入水平①当然,考虑到“镜像反映”现象,可理解成:单个消费者9个工作年龄段所提供的劳动力相当于9个不同年龄段消费者提供的劳动力,即。据所搜集数据的基本状况,我们设定中间的变量为平均水平,在此基础上得出θ=(θ1,θ2,θ3,θ4,θ5,θ6,θ7,θ8,θ9),以便于在后面将工资水平与消费者年龄动态挂钩(具体情况见表1)。

表1 相对劳动力系数表

总体而言,随着年龄的增长,消费者可提供的劳动力也会越多,相应现实生活中所得的工资收入也就越多。但从表1的具体数据来看,不同统计范围下相对劳动力系数将会有较大差异。将之绘成图形,在图2中更可直观感受到这种区别。就全国城市的普遍情况看,消费者所提供的劳动力会随着年龄的增长而平稳增加,代表了普遍的趋势。

在利率和保险金投资收益取值方面,为便于计算,我们假定各期利率及投资收益相同,即rt=r、ret=re。同时,因本文假定每期的时间跨度为5年,所以每期的利率水平和保险金投资收益大小也应是5年的累积值。按2.5%的一年期存款利率,我们复利计算得出利率r=(1+2.5%)5-1=13%。按保险企业5%的保险资金年收益率,计算得到保险金投资收益率re=(1+5%)5-1=28%。

在税收政策的方面,我国属于累进税制国家,个人按规定缴纳收入5%~32%的个人所得税。在此,本文假定初始均衡个人所得税税率为15%。另外,除极特殊商品明码标税以外,我国的消费税均隐含在所购商品中。虽然增值税和特种消费税看起来很高,但平均消费税低于消费商品价值的5%。目前,比较规范的对个人所征的税种是1999年开征的利息税。利息税是一直稳定在20%。表2列出了标定基准情景中的主要假设。

表2 标定基准情况的主要假设

(二)模拟情形设计

目前,已尝试性提出的两种税惠方案:其一是在缴费阶段给予消费者一定金额的免税优惠,但会在未来养老金领取阶段征收一定税款,这是一种典型的递延税惠模式;其二为直接在缴费阶段按投保比率给予消费者相应免税优惠,且在以后养老保险金领取阶段也不征税,这可被看成是在当前税制背景下的一种有限调整。由此可见,以上两种方案虽有所差异,但核心内容是相同的,均为通过国家让渡一定时间内的税收收入资金价值,引导个人积极购买商业养老保险,增加资金积累,达到提高个人退休收入保障水平的目的。

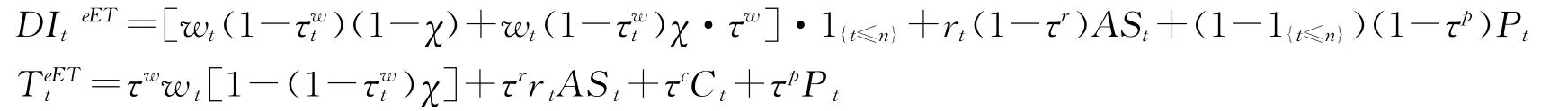

那么,采取递延税收优惠能否有助于激励商业养老保险市场发展呢? 由此引出了两个紧密相关的问题:第一,淘汰现行税制的成本有多大? 从政府的角度出发,最为合适的递延税率是多少? 第二,所建议的新税收优惠政策在效果上是否优于当前政策? 本文假设在缴费阶段按保费占工资的比例χ直接减免消费者相应所得税款,而在领取养老金阶段按税率τp征收养老金所得税,以模拟递延税收优惠对商业养老保险消费、政府税收、消费者福利效用的影响。在此假设下,得到:

同时,为保证养老金所得税税率与实际税率的动态挂钩,我们假设τp为当前所得税税率τw的一定百分比δ(0%≤δ≤100%),即τp=δ·τw。

三、模拟结果及分析

模型利用GAMS(General Algebraic Modeling System)软件,将模型定义为NLP(Non- Lined Problem),使用GAMS软件中的MINOS求解器对全国的情况求解。

(一)基准情景的结果分析

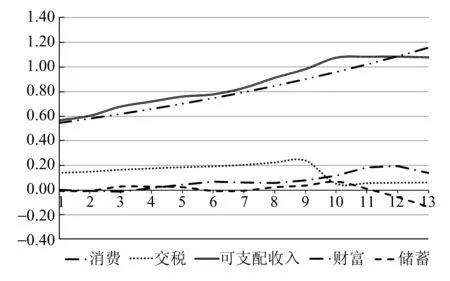

图1 基准情景下的模拟结果

基准情景的结果由图1给出。它展示了一个代表性消费者在当前税收制度背景下购买养老保险及消费安排的总体情况。模拟结果表明,随着消费者年龄的增长,工资收入增加,其个人财富也在不断增多。消费者的储蓄在起初逐步增多,但由于退休后工资收入的停止以及消费的日益增大,在第10期末积累的存款将变为负数,个人财富相应开始逐步减少。很显然,不断缩减的个人财富对消费者退休后的消费造成了很大的不便,也将给其终身效用带来负面影响。在基准情景参数环境下,消费者终身效用为36.64383个效用单位,其一生所缴纳税款的贴现值为19.6×1.010188≈19.7997万元。

此时,均衡的商业养老保险缴费比例为11.085%,该缴费比例下退休后消费者每期领取20.8624万元的养老保险金。这种养老金水平虽略高于消费者工作阶段的平均工资水平19.6万元,但可能很难满足消费者随年龄增长而日益增加的消费需求。显然,基准情景下的商业养老保险购买情况将严重抑制消费者的效用增加,也会给国家公共养老系统带来更沉重的压力。

(二)递延税收优惠政策的影响分析

1.对商业养老保险需求的激励。表3给出了免除缴费阶段保费的所得税前提下,不同养老保险金税收比例的消费者每期购买养老保险的情况。从结果可以看出,无论用哪一比例的δ都会促进商业养老保险购买率的增加,且最小增幅都在2%以上。这主要因为缴费阶段税收负担的减轻增加了消费者的可支配收入,人们也乐于将购买商业养老保险视为一条合法的避税途径。但是,不同δ所激励的保费购买增幅略有不同,且基本上随δ的增大而增大。出现这种现象,主要是因为消费者考虑到养老金领取时的税收负担,预先将其包含到养老保险的购买成本(保费)中。δ越大,养老金的所得税率τp越高,领取养老保险金时要交的税额就会越高,所以在买保险或缴保费时要准备的也就越多。根据表3的模拟结果,若政府单从推动商业养老保险需求的角度出发来制定政策,显然,采取递延税惠能起到激励的效果,且对养老金制定越高的所得税率,激励的效果也就会越明显。

表3 不同δ下保费与工资的比例

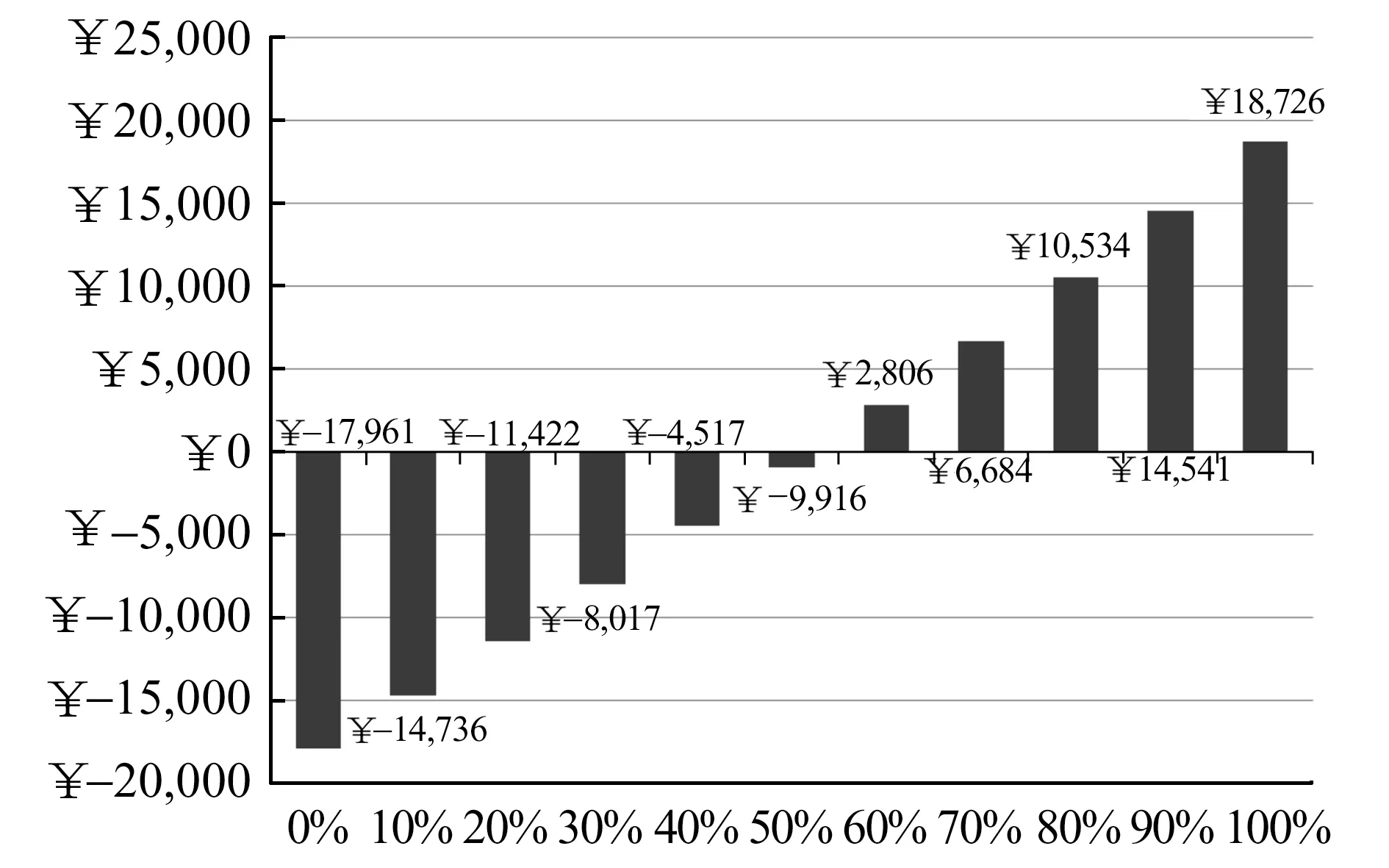

2.对政府税收的影响。此处的政府税收是指消费者终身交纳税收的总现值,即政府对单个消费者征得的税收收入。这里模拟了不同递延税收优惠比例对政府税收的影响。

如图2所示,政府的税收总额会随着δ的增加而增加。具体而言,当δ<60%时,政府的税收总额低于基准情景中的税收总额,例如,当政府完全不征收消费者有关商业养老保险的任何税时,即δ=0时,政府在单个消费者身上将少收近1.8万元的税;当δ≥60%时,政府的税收总额非但不会减少,反而还会大于基准情景中的税收总额。这说明政府采取递延税收优惠并不一定会减少税收收入,若养老金所得税的税率定得足够高,反而会因消费者购买商业养老保险的倾向增加,从养老金所得税及消费税中获得额外收益,弥补缴费阶段免税所产生税收损失。至此,结合前面模拟的对商业养老保险的需求激励结果,若从税收角度考虑,政府采取递延税惠并拟定相当于当前个人所得税税率60%及以上的养老金所得税税率,不仅不会影响到原有的税收情况,还会达到推动商业养老保险业务发展的目的,更会带来额外的税收收入。

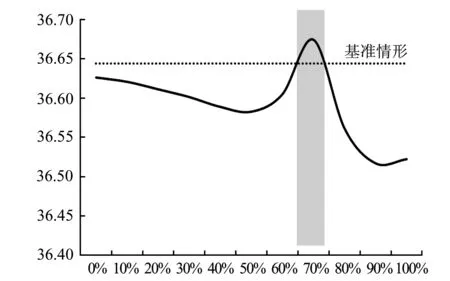

3.对消费者福利水平的影响。不同的税收优惠政策对消费者福利水平的影响也不相同,我们模拟得出了不同δ条件下消费者的终身效用绝对值,并与基准情景36.64383个单位的终身效用值进行了比较。

图3表明,就单个消费者而言,并非采取了相应税收优惠政策一定能带来更多的终身效用,或给予消费者的优惠程度越大其终身效用就越多。对于不同的优惠政策,当养老金所得税税率是个人所得税税率的70%时,递延税收优惠给消费者带来的终身效用相对最高,其值为36.674214个单位。

图2 不同δ背景下政府税收现值与基准情景之间的差距

图3 不同δ背景下消费者的终身效用

四、总结与政策建议

综上所述,相对当前情形(基准情形)而言,适当的递延税惠政策能起到激励消费者购买商业养老保险、提高消费者福利水平的效果,这也证实了目前的商业养老保险优惠政策尚有较大的改进空间。同时,由于不同程度递延税收优惠对商业养老保险、政府税收和消费者福利水平的影响各不相同,因此政府在政策选择方面需要综合考虑政府的目标以及税收优惠方式的可操作程度。

如果要在全国城市范围内实行统一的税收优惠:(1)假若仅需达到激励消费者购买商业养老保险的单一目标,则仅需要在缴费阶段给予保费比例的免税,在领取养老金阶段采取任何不超过当前个人所得税税率的税率。而且税率越高,效果越明显。(2)假若还要考虑到税收收入的影响,则需要拟定递延税惠政策中的养老金所得税税率不低于当前个人所得税税率60%。这样做不仅可以起到推动商业养老保险业务发展的效果,也可保证政府的税收收入不受损失,并可带来一定的额外税款。(3)假若政府还有提高消费者终身效用的目的,则按照模拟结果,拟定递延税惠政策中的养老金所得税税率为当前个人所得税税率60%无疑是最优的选择。当然,政府的政策目标并不局限于以上三点,因此更需要进一步权衡各种目标的重要性、税收优惠方式的可行性等因素来进行选择,但无论是何种目标,政府均应对现有的税收体系进行改革,以期更好的发展商业养老保险市场、提高政府财政收入和消费者的福利水平。

[1] 李洪心(2008).可计算的一般均衡模型——建模与仿真,北京:机械工业出版社.

[2] 王 燕、徐滇庆、王 直、翟 凡(2001),中国养老金隐性债务、转轨成本、改革方式及其影响,经济研究,5.

[3] 魏传江(2009).GAMS用户指南,中国水利水电出版社:北京.

[4] 中国保险监督管理委员会(2008).保险公司养老保险业务管理办法.

[5] 朱铭来(2008).保险税收制度经济学分析,北京:经济科学出版社.

[6] Caminada,K.and K(2005).Goudswaard,Budgetary Costs of Tax Facilities for Pension Savings:An Empirical Analysis[J].Department of Economics Research Memorandum,3.

[7] Caminada,K.and K(2008).Goudswaard,Revenue Effects of Tax Facilities for Pension Savings[J].Atlantic Economic Journal,2.

[8] Creedy,J.and R.Guest(2008).Changes in the taxation of private pensions:Macroeconomic and welfare effects[J].Journal of Policy Modeling,5.