大公司“逃离”美国

2014-11-11

2012年至今,美国共有12家公司选择把注册地迁出美国本土,并且还有8家在等待审批中,这其中包括了辉瑞制药等一批大企业。与此同时,放弃公民身份的美国人也在增加。虽然二者的绝对数值都不大,但攀升比例极为可观。在这一现象背后,正是税收这把双刃剑。

2014年7月,美国药业巨头艾伯维生物制药(AbbVie)以540亿美元巨资买下英国同行Shire PLC。通过兼并英国同行,艾伯维生物制药也成功从美国“移民”至英国,在一举实现产品多元化战略的同时,避税的经济效益也不言而喻。预计到2016年,该公司的平均税率将会从目前的22%降至13%。这是迄今为止规模最大的一宗美国公司“移民”案。

公司“移民”的本质是通过改变总部注册地来达到降低税率的目的,即改变公司国籍降低所纳费用。在高税负的利剑下,美国新一波的公司“移民”潮在2014年达到了一个前所未有的高度,震撼了整个美国政界和商界,引起了广泛的辩论和关注。

艾伯维生物制药之外,辉瑞制药(Pfizer)也计划通过兼并总部设在伦敦的阿斯利康制药公司实现“迁都”的目的,目前正在等待审核批准中。奥巴马就此事高调表示:“我的态度是,这虽然合法,但这是错的!”

“出逃”本土的美国公司

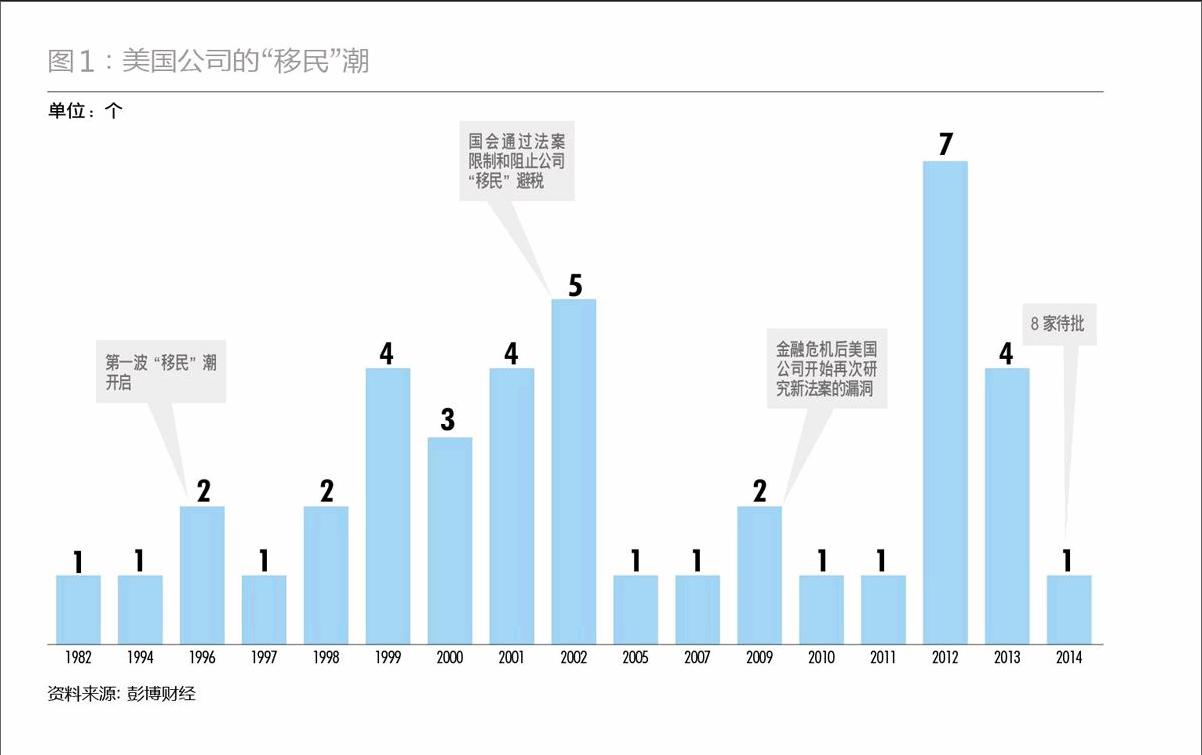

美国公司的“移民”其实并非新玩意,第一例“移民案”是1982年McDermott“迁都”巴拿马。从那以后似乎并没有更多的公司接踵而出,上世纪90年代后期才又形成一个小高潮,并导致了美国国会通过相关法案,借以阻止公司的避税“移民”,之后美国公司“移民”潮稍有收敛,直到2012年才形成第二个高潮(图1)。

纯粹从数字上来看,选择“移民”的美国公司并不多,有史以来不过49例(含尚未获批准的8例),并且很多“移民”后的公司在美国的业务不但没有缩减,反倒继续欣欣向荣,但像辉瑞制药这样大名鼎鼎的公司移民所产生的影响不可低估。双方矛盾的焦点在于,公司想要把更多的利润分给股东或是用于企业的发展,而政府则不愿意失去更多的税收。

这股美国公司“移民潮”的兴起主要有两个原因:一是全球化扩张使得它们的触角渗透到越来越多低税率的国家和地区,通常低税率的国家和地区在法规方面也相对简单和透明,对公司更加友善。当海外收入的贡献越来越大时,如果继续按照美国的公司税率来纳税显然是一笔不菲的支出,这时候迁址的诱惑就变得难以抵抗,这是来自外部的鼓励;二是奥巴马当政以来出台的很多政策都被视作是对公司“不友善”,这使得原本就是世界发达经济体中最高的美国公司税愈发令人不能忍受,这是来自内部的“反鼓励”。

与新创公司直接在低税率国家注册不同,美国大公司往往选择以兼并和收购的方式来达到倒插门的“移民”目的,艾伯维生物制药和辉瑞都采取了这一方式。这和个人移民有极其相似之处,个人与外国人结婚即可申请移民,并最终取得配偶所在国国籍的权利。

一个有意思的现象是,嗅觉灵敏的基金也捕捉到了“移民”潮的潜力,有“移民”倾向的公司受到了追捧。2014年8月初,美国药业连锁巨头Walgreen决定以150亿美元的天价买下英国同行Alliance Boots 剩余55%的股份(45%已于之前购下),不过它出乎意料地选择了爱国之路,继续保留美国总部。股民这下可不乐意了,消息传来的当天 (8月5日)股票就下跌4%,第二天的上午再跌15%。

在美国,钻法律空子少缴税曰避税,违反法律的规定少缴税则为偷税漏税。美国的跨国公司腰缠万贯,可以聘请最好的律师,因此个个都是钻法律空子的能手。公司的目的和属性就是逐利,光是让它们“爱国”似乎并不能改变它们的逐利行为。共和党最受人尊敬的里根总统与奥巴马针锋相对:“你不能向商家征税,商家不该纳税,它帮助我们收税。”事实上,在美国,员工的个人所得税和消费者的消费税以及投资者的资本收益税统统都由雇主、商店和金融机构代扣代缴,它们是联邦政府和州政府最大的税务代理。

归根到底,公司“移民”潮都是高税负惹的祸。强调小政府和低税收的共和党右派近年发起了“茶叶党运动”,借古喻今反对奥巴马的高税收,他们把“茶叶(tea)”拆字重新定义为“已经被税负压得忍无可忍(Taxed Enough Already)”的缩写。那么,究竟各国公司税的差异空间有多大,竟然能让美国公司愿意倒插门下嫁到英国和其他一些算不上是赫赫有名的国家呢(图2)?

投靠英国为哪般?

美国的国父之一本杰明·弗兰克林(Benjamin Franklin)有一句在美国家喻户晓的名言: “人生莫测,唯有死亡和税负是例外。” 240年前,英国的《茶税法(Tea Act)》点燃了美国燎原的独立战争,并最终促使1776年美利坚合众国的诞生,催生了如今这个世界最大经济体、最强军事国家。240年后的今天,美国公司却因为不堪国内的高税负,纷纷选择“移民”海外避税,而英国却成为它们的首选。

虽然美国公司并不都是“移民”到英国,但过去18个月的第二轮移民潮中,20家移民公司中有8家选择了英国,几乎占了半数。除了低税率以外,英国还有其他如语言、法律、文化以及生活方式的相近相通都对美国高管有着一定吸引力,而伦敦作为金融中心的地位无疑也是一个加分项。

其实英国成为避税天堂绝非偶然,主要归功于过去5年其所实行的减税政策。英国公司的收入所得税在2010年还高踞28%,可是到2015年就会逐步降至20%,除此之外对于知识产权的税收也相应降低,比如2013年出台的专利盒(Patent-Box)政策就以低税收鼓励外国公司在英国注册专利。

英国政府的改革初衷并不是将自己打造成避税天堂,吸引跨国公司“迁都”,当初的动机恰恰和美国政府如今面临的挑战如出一辙:诸多商业巨头面对政府增税的政策决定“移民”海外,为了安抚这些企业,一系列优惠的减税政策出台,未曾想无心插柳柳成荫,引来了莺歌燕舞好风景。

相比较之下美国的奥巴马政府就显得笨拙得多,除了指责准备迁移的公司“不爱国”以外,它还在推动立法限制美国公司“移民”。虽然共和党和民主党都反对美国公司“移民”,但是二者采取了完全不同的策略。民主党和奥巴马政府的政策是打压和刁难,目前已有两个提案旨在扭转这一“移民”潮,奥巴马甚至威胁可能用总统的特权绕过国会来达到目的。共和党则主张全面改革公司税法,走英国的道路,用“胡萝卜”而不是“大棒”把企业留在美国。而两党之争正让越来越多的公司感到迷茫和无望,这也是为什么这股美国公司“移民”浪潮愈演愈烈的原因之一。

公民的抗税“移民潮”

其实忍无可忍的还不只是美国公司,自从奥巴马当政以来,美国的个人所得税也是一升再升。一向以身为美国公民而自豪的美国人开始用放弃公民身份的方式来抗争,虽然途径和公司的“移民”潮有本质的不同,但最终的目的是一致的,即通过改换国籍实现少缴税。

2013年,放弃美国公民的人数猛增至3000人,创历史新高—2008年,申请放弃美国国籍的人不过区区230人;2009年骤增至742人,翻了三倍有余;2010年持续增长为1534人,2011年为1781人,虽然2012年降至933人,但2013年竟然冲破3000大关。

放弃公民身份的原因虽五花八门,但美国每年一度令人煎熬的纳税申报以及日益攀升的个人所得税率是一个非常重要的原因。众所周知,美国的税法要求公民为全球范围的收入缴纳所得税,所以即便是居住和工作在低税率的国家,个人收入仍然要按照美国的税率来缴税。更不用说居住在海外的美国公民同时还要在居住国报税,而且往往是比当地公民更为繁琐的手续。因为是在两个国家同时报税,一般的纳税人都不能胜任这项专业性很强的工作,不得不借助专家的帮助。笔者在加拿大工作两年,每年光是报税的开支高达8000多美元。另外,虽然一些国家和美国有避免双重征税的协议,但光是税差和双倍的报税工作量就足以让人心力交瘁。

2010年美国国会通过了《海外账户纳税法案》,并从2014年7月1日起正式执行,这是促成“抗税移民潮”形成的一个关键因素。该法案的目的非常明确:打击美国公民包括永久居民利用海外账户逃税漏税。迄今为止,已经有70多个国家和美国签署了实施该法案的合作协议,将近8万家金融机构受到这部法案的制约。中美之间的合作也在最后的磋商中,一旦签署协议,中美政府将互相提供他国公民在本国的银行账户信息。

这一招非常厉害,意味着无论在天涯海角,只要是有美国护照或绿卡,就得纳税。违反规定的外国金融机构将直接受到美国政府的起诉,比如瑞信银行2014年就因帮助美国公民利用海外账户逃税认罪并认缴罚款26亿美元。美国政府甚至还将直接起诉海外银行家的个人犯罪行为,锒铛入狱的可能性让银行家不寒而栗。此案让有海外逃税经历的美国人人心惶惶,也让所有为美国人在海外开设账户的金融机构如履薄冰。

当然《海外账户纳税法案》也遭到了许多美国人和海外金融机构的公开反对和批评,认为此举会加大金融机构的运营成本,侵犯美国公民的隐私并鼓励更隐蔽地偷税漏税。然而反对归反对,一向我行我素的美国政府已经将《海外账户纳税法案》的列车驶出了站台。

高税率这把双刃剑

美国历史上著名的政治家、最高法院大法官约翰·马歇尔(John Marshall)在200多年前就曾精辟地分析了政府征税权力的危害性:“无限的征税权力是一种摧毁的力量,因为任何机构、任何财富承担税负的能力都有其极限。”

虽然马歇尔大法官没有说明一旦突破这一极限会造成怎样的后果,但从200多年前的“茶叶税”到如今美国公司和公民的“移民潮”都证明了,税收是一把双刃剑,一旦使用不当,伤了舞剑人的可能性非常大。而英国的税务改革又给了我们一个相反的启迪:税务这把双刃剑其实本身就是国家竞争力的一个组成部分,用得好特别给力。

现如今,税收这把双刃剑已经在美国梦上留下了剑痕。其实美国梦既不是指美国人的个人梦想,也不是美国国家的梦想,而是在美国的社会氛围中,不分种族、性别、年龄和教育背景,每个人都有通过自己的努力取得成功、实现梦想的可能。

美国梦的实现常常需要个人和公司的共同努力,个人是动力,公司是载体,比如乔布斯和苹果,扎克伯格和Facebook等。但仅仅是动力和载体的结合并不能成功,就好像受精的鸡蛋未必能孵化成小鸡一样,它需要有一个社会生态环境:适当的温度、湿度、操作(在孵化期内翻蛋以确保受热均匀)和一定的时间(21天)。对于一个国家的社会和经济发展来说,把握这个尺度,营造这个生态环境是一门艺术。税收则是现代社会生态环境的一个重要组成部分。好比孵小鸡的温度一样,没有温度,鸡蛋就不会变成小鸡,但是温度并不是越高越好。欲速则不达,温度过高常常会蛋死鸡亡。

当鸟儿因生态环境的恶劣变化而迁徙远离时,愚蠢的人会剪去鸟类的翅羽或是在湖面上搭建网房来留住鸟儿们,聪明的人则会行动起来,种树招凤屋后飞,栽花引蝶庭前落。社会环境的生态同理,任何一个梦的可持续性都离不开适于人类和公司发展和繁荣的生态环境,顺其者昌,逆其者亡。

邱吉尔当年的一段话值得治理国家者细细玩味:“一个国家想要通过税收达到繁荣富强,就好像一个人站在一个大桶里,然后拎住桶把手要把自己提起来一样愚不可及。”

对于本文内容您有任何评论或欲查看其他资本圈精英评论,请扫描版权页二维码,下载并登录“新财富酷鱼”和我们互动。