服务六世家族、两千名流贝西默信托:家族MFO的典范

2014-11-11

“平衡增长”是贝西默信托投资理念的核心,

其目标是通过多元化的投资组合,降低风险,实现资本的长期增值。

21世纪初,贝西默信托因对开放另类投资持谨慎态度丢失了大量客户,

但互联网泡沫破裂及2007年金融海啸之后,

其又因并未涉足次贷等不良投资重新成为超高净值家族避险的港湾。??

高皓??刘中兴??叶嘉伟/文

投资理念:审慎而主动

如今已发展为一家全能型MFO的贝西默信托,主要业务板块分为两部分:金融投资和家族服务。它们一硬一软,不但守护着客户的金融资产,也守护他们的家族资本、人力资本和社会资本。

其家族服务团队提供包括遗产规划、税务筹划、家族治理、股权设计、家族企业咨询、保险咨询、慈善咨询、房地产咨询、金融服务及特殊服务等FO的全部相关职能;金融投资团队则包含超过80名分析师、投资经理、交易员及后台人员,他们开发了一套完整的投资流程。首先,以中立、清醒的眼光判断当前市场,并对未来走势提出合理的假设,同时不断反问:哪里的风险异常的高?哪里的潜在回报异常的高?其投资团队非常重视基础研究,并以研究、估值及风险控制为基础选择投资证券。

贝西默信托继承了亨利·菲普斯谨慎的投资风格,“平衡增长”是其投资理念的核心,其目标是通过多元化的投资组合,将风险降到最低,使客户资本实现长期增值。2000-2003年及近年的熊市里,其风险控制十分到位。21世纪初,各家私人银行及资产管理公司纷纷为所有客户开放另类投资,谨慎的贝西默信托因此丢失了大量客户。但互联网泡沫破裂及2007年金融海啸之后,投资者纷纷开始寻找可靠的资金出路,并无涉足次贷等不良投资的贝西默信托重新成为超高净值家族避险的港湾。

稳定、平缓的投资哲学,是贝西默信托吸引客户的亮点。其前资深董事总经理罗伯特·埃利奥特(Robert Elliott)回忆:在美国次贷危机爆发前,拍卖利率证券(Auction Rate Securities)因其便捷的融资方式及流动性广受欢迎。连续4个月投资于此的贝西默敏锐地发现这些以往流动性很强的短期投资工具可能难以变现,于是及时在2008年初将手中的ARS全部抛售,果断避开了危机。当时,其每位客户投资组合里的对冲基金/PE资产比例控制在10%-20%,并刻意避免新兴市场等风险较高的地区。贝西默信托因此在2008年新增了17名客户,他们带来了35亿美元的新资产。

贝西默信托的投资理念也并非一成不变。2010年以来,其对投资风格进行了微调。相比2009年现金与债券、增长型资产各占50%的配置,贝西默信托现在推荐给客户的二者配置比率是32%:68%。贝西默信托现任CEO马克·斯特恩认为,多元化的主动投资策略对于提高收益是必需的。在《财富》杂志近期的采访中,罗伯特·埃利奥特也指出,大部分投资者都在被动投资,而贝西默信托认为,近年间使用这种投资方法的基金经理都没能超越市场平均收益。他们相信,主动的资产管理能在长期带来更高的附加值。

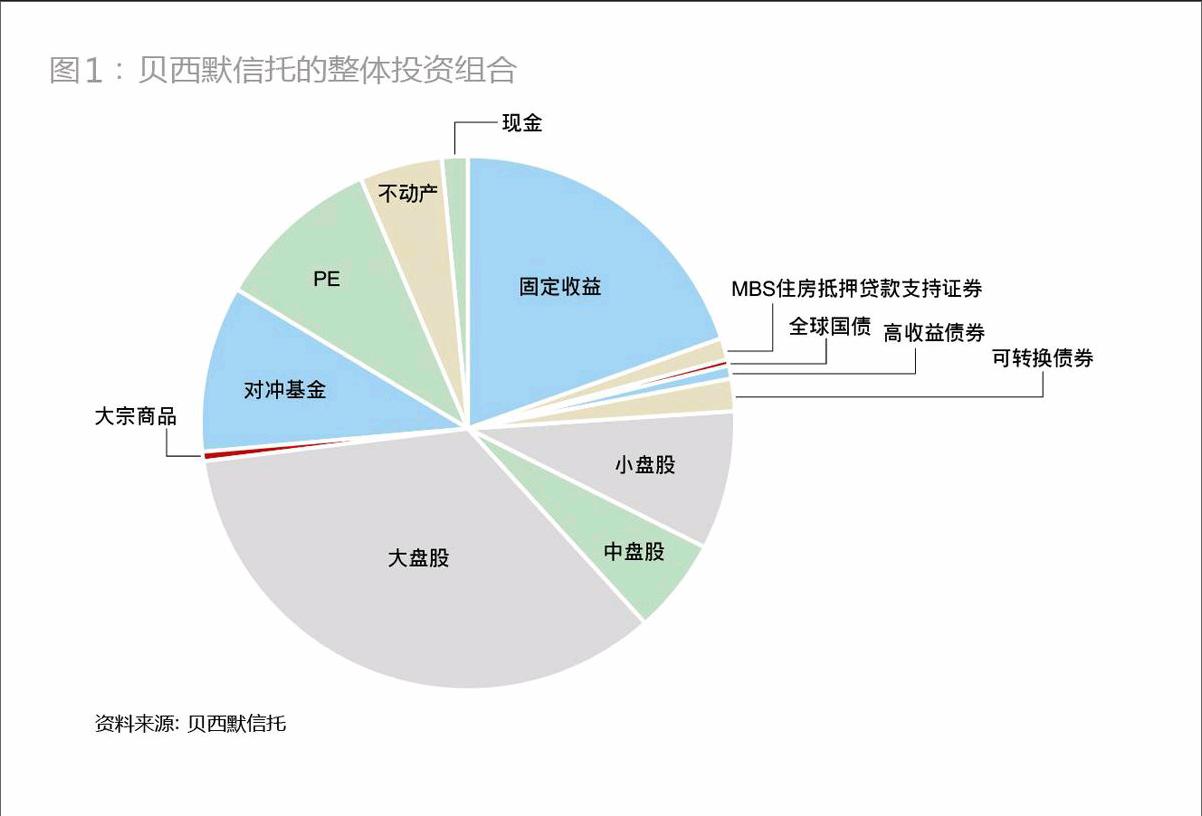

从贝西默信托2013年底的投资组合可以看出,其中近一半为上市股票,不到25%为低风险的固定收益与国债,其余25%为另类投资(不动产、PE、对冲基金),其余为风险更高的投资产品(图1)。总体来看,大盘股是贝西默信托最主要的投资方向,其主要投资于发达国家或新兴市场,以求在可控制的波动水平内达到长期资产增值;中小盘股基金则投资于世界各地的中小企业,以寻找被低估的投资机会并减少与大盘股的关联性;战略机遇基金针对范围广泛的高收益特殊投资机遇;实际收益基金专为身处高通胀地区的客户而设,以帮助他们达到实际资本增值;固定收益与地方债券投资组合提供低风险的稳定收入;PE与不动产寻找资本长期升值的机会;此外,贝西默信托还提供对冲基金与共同基金等产品。

从贝西默证券来看,1986-2006年,其总共为菲普斯家族成员分派了超过10亿美元的分红。其早期股权投资有通用电气(General Electric)、后来成为摩根大通一部分的梅隆国民银行(Mellon National Bank)、谷物交易银行(Corn Exchange Bank)及国际纸业公司(International Paper Company)等。

贝西默证券的风险投资早在20世纪60年代就已经开始,为了管理日渐庞大的风险投资业务,其分别在1977与1981年成立了贝西默证券投资合伙公司与贝西默风险合伙公司(Bessemer Venture Partners)。其投资的创业公司包括生产信号器件的Maxim、全球著名的办公用品销售商史泰博(Staples)等。Maxim与史泰博分别在1988、1989年上市。到80年代,风险投资每年为贝西默证券带来17%的年化收益率。

谈起贝西默的并购业务,罗伯特·埃利奥特举了一个案例。在20世纪90年代初期,美国建筑行业陷入低迷,住宅建设一片死寂,贝西默以9500万美元收购了发明住宅车库升降门的Overhead Door,当时它已经是美国生产升降门的龙头企业。私有化完成后,贝西默更换了管理团队,缩减成本,并收购了另一家同行业的企业Genie。最初,贝西默希望带领Overhead Door上市,但最后以3.9亿美元的价格出售给一家日本企业,这一投资年收益率为33.8%。截至目前,贝西默投资过的企业中有110家成功实现了IPO。

贝西默证券在1989年成立一间负责收购的子公司贝西默资本(Bessemer Capital Partners),聘请精品投行拉扎德公司(Lazard)前合伙人沃德·伍兹(Ward Woods)担任董事会主席与CEO。1989-2002年,贝西默总共在20家企业投资8.67亿美元,到2005年已出售其中15家,总收益达到了17.2亿美元。

备受信赖的受托人:

信托业务本源

在信托服务的老本行里,贝西默信托卓著的声誉吸引了大量顶级专业人才,包括律师、会计师及信托专家。其信托服务包括:信托管理(作为受托人或共同受托人);遗嘱管理(作为执行人或共同执行人)。

作为受托人或共同受托人,贝西默信托负责:

·维护和保护信托资产

·监督资产配置决策,及信托资产投资

·根据委托人的意愿评估并分配资产

·与受益人及相关方保持定期沟通

·处理所有保存记录

·筹备、提交报税表

贝西默信托也在管理非传统信托资产领域有着丰富的经验。作为受托人,它可以监控信托资产中的股票头寸,也可以通过家族企业咨询团队监控家族企业。贝西默提供的咨询顾问及传承服务包括:(1)战略规划,公司治理评估和传承规划;(2)估值分析与战略转型,在IPO和其他融资方案中保持家族控制权;(3)家族部分或完全减持股份、资产剥离或企业出售。

当家族规模越发庞大、家族财富与家族成员同步增长的时候,遗产规划往往变得越来越复杂,贝西默信托作为遗嘱执行人,会为家族提供清晰而全面的解读。其团队会按照遗嘱承担起去世客户的财务责任,包括确保债务及遗产税等义务结算。

作为遗嘱执行人,贝西默信托为客户家族担任私人顾问,履行下列义务:

·捍卫利益:为遗嘱提供支持,包括在出现质疑者时提供辩护;

·保护财产:保护客户不动产和个人财产,包括清点客户财产,鉴定家具、艺术品、古董和珠宝,让继承者不仅收到遗物,同时也了解它们的价值;

·出售资产:利用丰富的不动产购买、管理及销售的经验来找到最合适的买家,并协助谈判及签署协议;

·做出正确决策:统一汇集客户的金融资产,投资团队将在遗嘱及资产清算后,帮助家族做出正确决策;

·持有独特资产:帮助家族以受托人的身份保持家族企业股份;

·税务筹划:税务团队在确保客户资产完全清偿税务的同时,帮助客户合理避税。

客户管理:

复杂性和多样性

贝西默信托管理2200多个超高净值家族客户的庞大资产,而每个家族的特征和目标都迥然不同,如何服务于资产规模如此庞大、需求如此多元化的家族客户?

专注、对客户期望的透彻理解以及独特的资源管理模式,构成了其成功的关键因素。贝西默信托以集权的方式管理其投资组合,这意味着两名不同的客户可能拥有几乎相同的大盘股投资组合。客户投资组合的一致性是贝西默信托监控投资流程、承担业绩责任和达到客户需求的唯一方法。然而,这并不代表MFO提供的都是完全标准化的产品,个性化仍然是其首要考虑。超高净值家族希望能够得到机构式的管理质量,但以一种高度定制化的模式呈现出来,以满足他们的特殊需求—这正是贝西默信托试图提供的。贝西默信托的高管和客户经理会单独讨论每一位客户的目标及需求,如果某个家族拥有特定偏好,贝西默信托团队将会修改该家族的投资组合。

人事管理:

投资经理的选拔与评估

贝西默信托在全球拥有一支80人的专业投资团队,包括投资经理、分析师、量化分析师、交易员和风控人员,直至首席投资官(CIO)。其中还包含投资组合支持人员,他们专门负责检查投资策略的具体实施,确保能够反映出每位客户的投资目标与偏好。

贝西默信托认为,为每种资产类别专门设立研究团队能带来最佳效果。马克·斯特恩举例,对一名专门研究中盘股的分析师,他将与同样专注于中盘股的投资组合经理、研究总监和其他分析师共同合作。这种团队构成能让分析师对特定资产建立更深入的连接、明确工作重点、加强在该范围内的团队合作与专业性。此外,一致的薪酬结构将促使成员为团队成绩而努力,有利于团队的整体表现。

每年,贝西默信托会从1000多名候选人中筛选5-10人作为新雇员。当一名投资经理的绩效显著下滑时,贝西默信托会终止合同。平均下来,每年约有5名投资经理与贝西默信托终结工作关系。

在《私人财富》杂志的采访中,马克·斯特恩指出,贝西默信托寻找的投资专业人士除了需要拥有扎实的能力与成功的职业生涯外,还需要拥有能够推广其研究结论的能力,即说服他人的能力,同时,他愿意在团队中共享信息和公开沟通,尊重他人同时具备挑战意识,具有良好的团队精神及协作能力。

合作伙伴管理

为了更有效地管理旗下资产,贝西默信托不仅拥有内部投资经理团队,也与第三方机构合作。贝西默信托会将自己的管理层分成几组对其进行筛选,比如,由11名高管从众多对冲基金中挑选“发展型资产”,遴选委员会不仅通过基金的表现、名声或口碑来选择,也通过它们的交易对手—经纪人、会计师或律师来筛选。

对于部分低调、并不愿意透露过多信息的对冲基金,贝西默信托选择绕道而行,“当我们不能与基金经理会面时,我们会马上亮起红灯。”马克·斯特恩说道。这条谨慎而严格的铁律使他们与许多成功的投资经理擦肩而过,但也让公司不止一次远离了类似于伯纳德·麦道夫(Bernard Madoff)所设计的金融骗局。

尽管有第三方合作伙伴,贝西默信托的内部团队仍会参与日常的市场投资,马克·斯特恩认为:“如果没有不断参与市场的经验,投资经理必然要依靠量化模型来调整资产配置。虽然量化模型对建立资产组合有用处,但在贝西默,我们并不会让它成为现实中的最终仲裁者。”

对中国家族的启示

菲普斯家族只是卡内基钢铁公司的小股东,与其同一时代的很多大亨都没能将财富传承下来。安德鲁·卡内基将企业以4.8亿美元出售给摩根后,晚年致力于慈善事业,前后一共捐出3.5亿美元(约合今天的50亿美元),并在去世后将银行账户中的3000万美元也全部捐出。如果说卡内基家族财富的消失是因为卡内基所选的慈善事业,那么19世纪范德比尔特家族财富的流失则是因为没有做出正确的规划(详见本专栏2013年6月号文章《范德比尔特家族何以衰落》)。相比之下,贝西默信托却已持续服务了六代菲普斯成员,如今更为2200多名客户管理着950亿美元的资产(图2)。菲普斯家族是如何做到的?

首先,亨利在家族价值观上并没有进行死板的规定,而是建议后代随着时代的变化进行调整。反观很多亚洲家族,一代创始人希望通过家族信托等工具,将自己的理念强行绑定到家族后裔身上,却没有考虑到未来可能出现不可预见的问题,结果导致了更为严重的危机(新鸿基的郭氏三兄弟是最近的例子)。

第二,亨利并没有在5名儿女中寻找一名继承人,而是通过彻底平均分配家族各分支的控制权来维护家族的团结。这种远见奠定了家族内部的公平价值观与和谐根基。

其三,设计了信托、证券公司的双层结构,分别负责家族事务与金融投资。以MFO为顶层设计,有效地区分了家族成员与专业人士的不同职责,既使家族守护了特殊资产与价值观,又通过严苛的优胜劣汰制度遴选最有能力的投资经理,在分离治理的同时,实现彼此的配合和长短期利益的协同。

其四,在家族出售企业股权后,贝西默信托有效地承担了三大职责:家族办公室、家族新事业和家族价值观传承载体。作为新生事业的MFO将家族成员再次凝聚一起,成为家族有形财富和无形资产的保护者。

根据我们的研究与判断,由于二代不愿意或者没有能力接班,中国超过半数的家族企业事实上无法完成传承,最终家族将选择出售企业。不管对于希望出售公司控股权的家族,还是公司第二、第三大股东,贝西默信托都为其提供了一个可以效仿的发展路径:通过建立设计精良的MFO,实现家族和财富的双重传承。贝西默信托案例不仅体现出家族价值观对于管理FO的重要性,也证明了FO对家族昌盛有着长远的影响。

对于本文内容您有任何评论或欲查看其他资本圈精英评论,请扫描版权页二维码,下载并登录“新财富酷鱼”和我们互动。评论也可发送至作者邮箱gaoh@pbcsf.tsinghua.edu.cn。