中国股民的病因

2014-11-06肖磊

肖磊

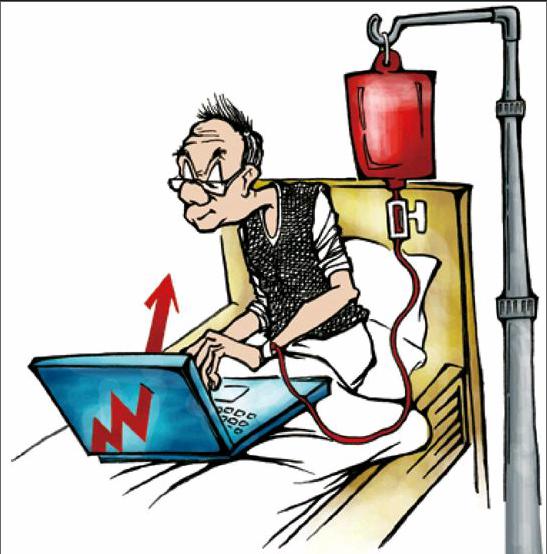

中国医师协会等几家比较权威的机构对中国股民做过一个联合调查,结果显示,中国股民中只有40%的人拥有正面情绪,60%的股民均有不同程度的疲倦、烦躁、淡漠、孤独、多疑、沮丧、自卑等情绪,其中1.7%的股民甚至有轻生念头。

不止如此,被调查者中有74%患有颈腰椎病、脂肪肝、肥胖症、心血管疾病、胃肠溃疡以及糖尿病等疾病。实际上这一调查并未引起重视,因为对于中国股民来说,情绪低落似乎是一个再普通不过的事情,在大部分股民承受着不同程度的亏损时,情绪不可能呈现正面。至于身体呈现出来的疾病,似乎都不以为然,并未认为仅仅是炒股所致。

中国资本市场已发展多年,上游提供投资产品的市场被精英占据,处于财富分配的塔尖,处于金字塔底部的投资者并未与塔尖的精英一起成长,更多的时间里处在一种附属和被利用的角色当中。炒股等投资并非一个简单的、能够自学成才的职业,到底有多少人适合直接参与这个市场呢?

基金行业的信任度还未完全建立起来,投资者将资金委托给基金等专业机构的时机似乎还不太成熟,这使得中国投资者目前依然不得不直接参与到各类投资产品当中。问题变得更加棘手,尤其是中国股民,大多不具备作为独立投资人的条件(主要是心理条件),在缺少培训、教育,没有心理辅导的环境下,长期得不到愉悦感,导致患身心疾病的风险加大,可以说是十个股民七个病。

相比有着几百年历史,经历过各种崩盘和泡沫的欧洲、美国等资本市场来说,中国缺少的是私有资本的历史和投资文化。中国大部分投资者并没有从有限的历史当中寻找出自己的时代坐标,对所坚持的投资理念时刻抱有怀疑和摒弃态度。

一个实业家用了30年建立了一家拥有10亿资产的企业,但一个资本家用了5年就超越了实业家的规模和利润。从纯投资的角度,资本市场实际上是将实业的长线回报缩短,变得更有效率。但资本市场的风险也更大,因为实业的选择是有基础的,资本的选择则只是一种对未来的思考。投资者往往会忘记这一点,认为选择本身就是一种优势;然而,选择本身是一种风险。

中国农村流传着这样一个谚语:桃三杏四梨五年,枣树当年就换钱,想吃核桃十八年。意思很简单,想吃什么样的果子,就要相应地等待与其果树匹配的成长时间。万物归宗,投资市场也是如此,随着投资产品和种类的不同,需要的策略和付出的时间成本也完全不同。

拿银行存款来说,活期利息低但灵活方便,定期3年的利息比1年的高,5年的比3年的高。储蓄者非常清楚时间与收益的关系,心理预期明确,无顾虑和压力,因为银行已经明确了存款收益与时间的关系。在这中间,实际上投资者和农民种树是一样的,对于确定的事,心安理得进行等待就好了。这在某种程度上降低了心理压力。

储蓄者很少考虑通胀的风险,因为储蓄者更愿意关注确定的收益,而忽略不确定的风险。投资和存款正好相反,选择了确定的风险,忽略了不确定的收益。表面看上去投资者的回报是不确定的,殊不知它恰恰是确定的。因为不确定的投资回报是通过对通胀的预期,对所投产品的了解程度来产生的,如果货币贬值是确定的,社会和企业的进步是确定的,那么投资者的不确定回报就是确定的,而存款者所获得的确定的回报实际上是不确定的。

如果我们仔细关注那些在投资领域取得成功的人,其实他们更在乎心理成长。这种心理成长主要是对理念的理解,对社会的认识,而非对确定事物的等待。中国有很多追逐价值投资的人,这些人未必是最赚钱的,但至少体现了很多毅力和耐心,不至于在预期总是波动的投资市场,长期处于压抑状态。这样的投资者反而更容易抓住机会,形成良性循环。

投资本身是一种积极的生活态度,注重储蓄者注定要为那些注重投资的人做出融资贡献,来分担损益。人不能因为终有一天会死去而不愿意活着。我更建议,人应该追逐那些不确定当中的确定,而不是满足于确定当中的不确定。

正因为中国大多数的投资者不知道如何追逐那些确定当中的不确定,才使得这种追逐充满了恐惧和压抑,最后走入身心俱疲的病理状态。

一些简单的投资心理问题实际上出于对投资产品周期的无知。

举例来说,对于农产品的投资,一般是一年一个周期,一年时间里足以改变农产品的供给。生姜、大蒜、绿豆、玉米等涨价,来年多种点,价格很快就降下来,这在中国市场已经得到了反复验证。如果你投资这类东西,以各种理由将回报预期拉长,认为三五年之后价格会更高,那而后带来的失望足以让你的乐观心理崩溃,因为这种产品改变供需只要一年的时间。

对于股票投资,周期回报预期更加重要。有的人愿意关注产业,有的人更关注公司,一些人则在关注股民的情绪,实际上无论是产业或是公司,还是市场的情绪,都存在周期。

很多投资者根本不知道所投的公司生产什么,靠什么盈利,主要市场在什么地方,消费模式和周期是否发生了变化等。节奏总是踏错,买完就跌,卖完就涨,其实是踏错了周期,把航空当成了金融,把券商当成了基金,把农产品当成了债券,把外汇当成了股指。

又比如说,很多投资者在互联网投资当中获得了丰硕的回报,但更多的投资者没有明白在互联网投资领域获得回报的这些人是如何做的。通常来说,他们一般同时投资十几家互联网企业,要等上五六年时间,其中八九家在这段时间里会面临倒闭,只有两三家比成功的会给他们带来几百倍的回报。互联网投的是胜率。如果你也看好互联网,但只买了一家互联网企业死等,并预期未来几十倍的回报,恐怕你注定会得“病”。

另外,中国投资者更喜欢亲力亲为,哪里有赚钱消息就往那里扎堆。但这种扎堆并没有让中国的投资者形成合作、合伙意识,投资压力没有集中,而是均分了。做一个对比,如果有两个投资者,一个将钱交给了机构,另一个亲力亲为直接参与,同样亏了50%,我认为交给机构的这个投资者患心理疾病的概率是较小的,因为主要错误不在他,情绪可以很快释放;亲力亲为的这个需要承担所有的亏损压力,会形成长期的负担,不病才怪。

这就是为什么我们看到美国发生金融危机、股市等崩盘之后,跳楼的大多是交易员和基金经理,而中国,股市等崩盘之后,选择极端方式的更多是散户。

看淡生死者往往健康长寿,而一惊一乍者往往容易生病。中国投资者之所以心理压抑,身心不健康的另一个重要原因是缺乏对投资市场的了解,无法形成有效的合作、合伙模式,从而无法看淡盈亏,自己选择了承受所有,得病和出现亏损的概率在增大,并形成了恶性循环。

为了身心的健康,投资者需要成长,需要与适合投资的人一起合作。抛开人的因素,钱和思想的互补永远是社会进步的主流模式。会挣钱的人有很多,但会投资的人不多,美国是世界上人均挣钱最多的国家之一,但80%以上的美国人还是会把钱交给专业的投资人和机构去管理。将投资当中不可避免的压抑情绪转嫁给投资心理比较成熟的专业人员去承受,挪出更多自己的时间去休息和工作,岂不更健康?

无法独立思考、无法独具慧眼、无法与时俱进、无法胸有成竹,那就学会“转嫁”及合作,这是中国投资者规避相关身心疾病的最好方法,也是趋势所在。endprint