我国房地产泡沫形成因素的实证分析

2014-11-03蔡佳范彬彬

蔡佳+范彬彬

摘要:本文从土地市场,居民收入,信贷市场等三个角度分析房地产泡沫的形成机制,通过98-12年的数据进行实证研究,表明了我国房地产市场上出现的房地产泡沫和这些影响因素之间存在着一定程度上的关系,最后提出了一些政策性的建议,用来防范和预防房地产泡沫的发生。

关键词:房地产泡沫;影响因素;政策性建议

0、引言

众所周知,近些年来,房地产事业飞速发展,在居民消费趋于平淡的同时,很大程度上的拉动了内需,促进了国民经济的持续增长,然而由于房地产市场的供给具有极强的垄断性,导致大量投机者购买需求增加,从而引起房地产价格持续上涨,而投机者所引起的增长并不是实际真实需求所带来的增加,因此这种上涨导致房价虚高,也就出现了房地产泡沫的现象。房地产市场出现了表面上的繁荣现象。其实,早在20实际80年代末,房地产泡沫就导致了日本经济的崩溃,97年亚洲金融危机,我国香港的房市一再缩水,房地产泡沫现象趋于表面化,07年美国次贷危机,再次警示我们,房地产泡沫问题与国家金融安全的稳定十分紧密,而我国鄂尔多斯的房地产事件,相信是这种现象的很好的证明。因此:了解房地产泡沫的形成机制以及影响因素,重视房地产泡沫的问题,预防与控制房地产泡沫的破裂是十分值得研究的问题,对于我国金融业的安全有着十分重要的作用。

1、文献综述

通过对有关房地产泡沫文章的通读,不难发现,之前的文章的分析方法大致可分为三类,从定义,即理性与投机角度分析;从评价方法上,如:指标测量与统计检验分析;从计量模型上入手分析。

袁志刚,樊潇彦,用均衡框架下房地产市场理性的分析,讨论了房地产市场的均衡价格的理性泡沫成分,以及泡沫的概率小[1];周京奎,用投机理论模型,对房地产泡沫进行分析,用投机度检验法,证明了各城市投机水平相当高,个别城市过于突出,结论是房地产价格的上升是投机来推动的[2]。笔者认为,两篇文章的观点过于绝对,并没有把理性和投机同时分析,只是单方面的分析,缺乏说服力。

刘琳,黄英,刘洪玉,通过对房地产泡沫测试的系数研究,提出了测试系数的概念,即q1=房地产价格增长率/实际GDP增长率,q2=住房按揭款/居民月收入,q3=房地产增长率/居民收入,三者的几何平均值作为测试系数,该系数越大,房地产泡沫程度就越大[3]。张红利,利用均衡价格理论从供给弹性和需求弹性入手,通过二者变化的程度进行相对分析,得出了房地产泡沫的生成,发展和破灭都是价格机制的作用成果[4]。笔者认为,刘琳等人的文章中有个很显然的问题,就是该方法的数据的真实性很难得到求证,查找数据十分繁琐,另外各指标之间也存在一定的相关性;而对于张红利的文章,认为缺乏一定的数据证明,只存在理论分析而没有实证作为依据,缺乏说服力。

蒲永健,陈鸿雁,利用住宅销售价格代替房地产市场价格,用居民可支配收入,以及建造成本构架价格泡沫模型,并通过上海,重庆两个城市的数据进行分析,得出来房地产市场已经出现全国范围内的价格泡沫[5]。苑德宇,宋小宁,基于35个不用大中小城市面板数据进行实证分析,才用了固定效应模型,对城市之间空间上的传染进行分析,得出了泡沫大小与房价并无必然联系[6];笔者认为,蒲永健,陈鸿雁文章中的分析方法值得学习,但是毕竟省市选择较少,并且都是直辖市,可能会以偏概全,而苑德宇,宋小宁的文章中,并没有从根本上给出各城市房价泡沫的大小,仅仅是做了相关性检验,并无详细说明。

综上可知,我国目前关于房地产泡沫的讨论以及研究,主要集中在上述的三个方面,但是很显然,从分析角度,或者指标的代表性上,都存在一定的主观性,本文在力图避免出现上述主观性的同时,对于引起房地产价格变化的显著影响因素入手,用计量模型进行分析,来对这些影响因素进行实证分析。

2、模型构建与变量选择

2.1提出假设

首先,提出一定的限制,本文研究的是单一的国内房地产市场,暂不考虑其他市场,也不考虑各城市房地产之间的相互影响;第二个,假定房地产市场有增量市场和存量市场,本文研究限于增量市场,即新房的市场,模型中将不考虑二手房以及租赁市场的影响。

2.2 模型构建

确定了研究市场之后,众所周知,房地产泡沫的形成主要表现在房价的大幅上涨,而房价本身的自身价值却相对脱离。本文选择的被解释变量即为住宅销售价格指数,用来衡量房价的变动;解释变量包括:土地价格,居民收入,银行等金融机构的信贷,选取上述变量,主要是土地价格的上涨将推动房价的上涨,土地的增长会使得开发商通过提高房价来转嫁自己的成本;其次居民收入能够很好的反应居民的购买力,增加居民的投机能力,影响房价走势,最后选择银行等金融机构的信贷是因为信贷可以是房地产商有资本去建房,同时居民可以贷款去买房,也会影响房地产的价格。因此,该模型的构建可表述为:

HI表示住宅销售价格,PI表示居民用地销售价格指数,CI表示城镇居民可支配收入,FI表示房地产开发企业国内贷款;

LnHI=c1+α1LnPI+α2LnCI+α3LnFI+μ①

选取对数模型的原因是,可以度量被解释变量与解释变量之间的弹性,能够更好的反应出二者之间比例的变动。

2.3 数据来源及说明

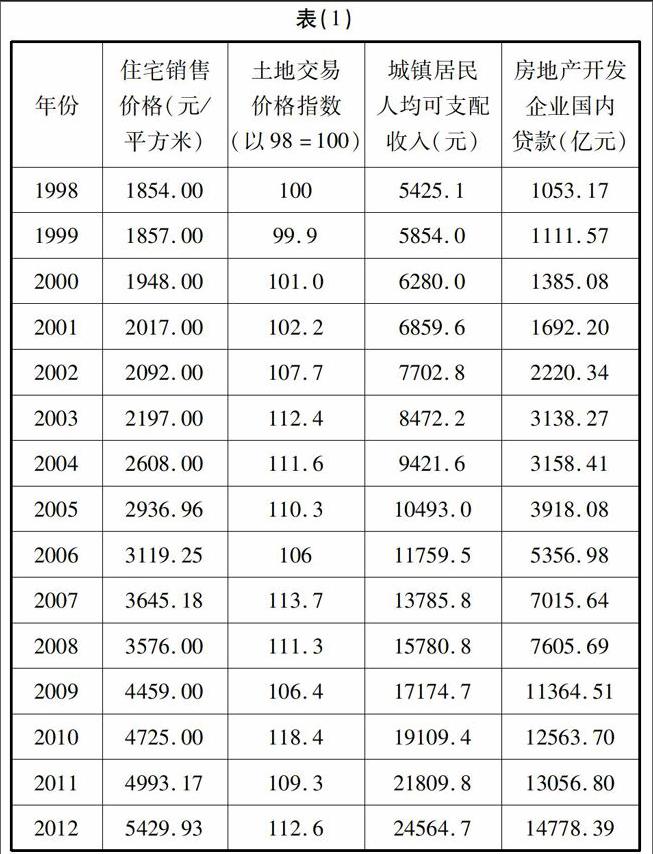

数据选取上,由于房地产的数据大多从98开始,故选取从1998-2012年,十五年的时间数据为例,数据来源于国家统计局中国统计年鉴,中国房地产统计年鉴2010,新中国60年统计资料汇编。

2.4 模型的得出与分析

LnHI=4.05-0.64LnPI+0.68LnCI+0.08LnFI+μ①

(0.451033) (0.232237) (0.121530)

其中,μ是非均衡误差项,括号内为各个变量回归检验的标准误差。该回归中R=0.98,说明拟合优度较好,由上式可知,HI与PI,CI,FI存在着长期的均衡关系。三个系数的含义:-0.64表示,在人均收入以及信贷不变的情况下,土地交易价格每增加一个百分点,房地产销售价格下降0.64个百分点,二者呈负相关;0.68表示,在土地交易价格以及信贷不变的情况下,居民收入每增加一个百分点,房地产的售价增加0.68个百分点,二者呈正相关变动;0.08表示,在土地交易价格,以及居民收入不变的情况下,银行每增加一个百分点的贷款量,房地产价格上涨0.08个百分点,二者呈正相关变动。