贫富两极分化挑战美国梦

2014-08-28朱为众

朱为众

日趋显著的贫富不均和两极分化,正成为钳制美国经济可持续健康成长的主要因素。一切是否会如当红畅销书《21世纪资本论》预言的那样:只要资本的回报大于经济增长,不平等就会迅速加剧,这必将造成经济的动荡和社会的不稳定,最终将动摇资本主义赖以生存的民主制度?

股市上扬 GDP缩水

美国投资界有一个惯例,“5月卖股票,5月去逍遥(Sell in May and go away)”,指的是投资者们通常在5月抛售股票,等到11月再重返资本市场。

2014年5月,在经历了年初几个月的起伏后,美国股市不但没跌,道琼斯指数反倒以历史新高16717.11点为5月画上了一个圆满的句号。增幅0.8% 虽然算不上惊人,但对比人们之前预计的下滑5-10%,实在是天壤之别,让众多经济学家和证券分析师再度跌破眼镜。

美股在2013年的表现已经让他们扼腕了一次。全年道琼斯指数一路飙升,一年之中连创52个新高,平均每周一次,最终以16576.66点敲响新年钟声,年涨幅高达26.5%,创自1995年以来的最高。

蹊跷的是,就在美国股市再创新高的5月,传来了美国2014年一季度GDP缩水1%的消息,这和2013年的季季有增形成了巨大反差。

一方面是股市上扬,一方面是GDP缩水,于是种种关于“熊”来了的舆论又起。当然我们都知道熊来了不必比熊跑得快,但必须比同伴跑得快,于是人人都在察颜观色,甚至不少人预言,2014年将是“6月卖股票,6月去逍遥”的一年。笔者一位在私募基金工作的朋友悄悄告知,他为7月结婚做出的最大决定就是清仓,“该赚的赚到了,不想在结婚的时候担心股市下滑,宁愿不赚钱,也要一个好心情。”他是否会错过赚钱的机会呢,眼下还不得而知,有待7月见分晓。

无论是股指还是GDP, 都不过是测量经济的指数而已。事实是,美国社会在经历了次贷危机和金融危机后悄然发生了本质变化,仅凭传统的指数越来越难清晰地诊断经济健康与否,而最大的本质变化在于贫富不均和两极分化的日趋显著。

美国社会各阶级的分析

美国社会在两极分化的过程中发生了怎样的变化,这些变化又在如何影响着美国的经济复苏呢?先来看看美国的阶层分布。

1%的巨富。自从奥巴马当政以来,这个群体被越来越多地提及。巴菲特和盖茨虽也属这1%,但其实是巨富阶级中的“巨无霸”。这个群体的年收入一般以35万美元为下限,职业范围很广,包括跨国公司高管、影视明星和政客,但基本都受过常春藤盟校的教育。他们通常已经不再是一般所说的百万富翁,而是千万甚至亿万富翁。

依笔者的观察,这个群体最大的特点就是享有“财富自由”,不但花钱随心所欲,而且财富也赋予了他们充分的人生和职场自由。例如微软刚刚退休的前任首席执行官鲍尔默出价20亿美元争购NBA洛杉矶快船队,就符合这个阶级的一个行为特征—随心所欲。

这个群体的财富很大程度上来自资本市场,他们大都依靠自己的职业赚取第一桶金,但往往也都是资本市场的最大受益者。这与近期香港前财政司司长梁锦松在与香港教育学院学生对话中的一番言论颇为一致:“没有资产的人,只能看着有资产的人越来越有钱。”言简意赅,却一语道破贫富不均的天机。

5%的富人阶级。富不富关键看有多少债,或是去掉债务后的净资产。美国有5%的家庭拥有100万美元的净资产,其中相当一部分是住房的价值,因此更准确的说法是,美国有5%的百万富户。他们既是获取了财富自由的群体,同时也是房地产市场复苏和股票市场欣欣向荣的得益者。值得一提的是,这些百万富户大多接受了大学教育—在美国财富和教育是息息相关的,美国人习惯说教育是投资,“要致富,读书不含糊”,完全就是美国版的“书中自有黄金屋”。

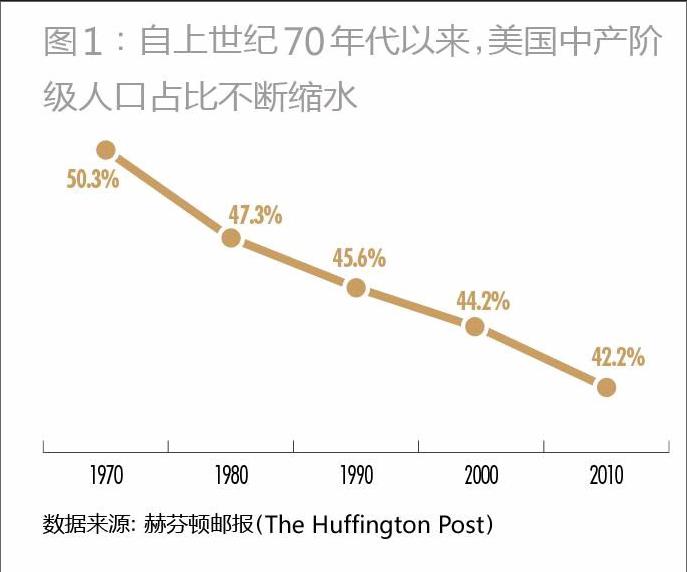

42%的中产阶级。这个群体是美国人的骄傲,美国富有的根基就在于她有一个强大的中产阶级,他们普遍受过高等教育,收入明显高于平均水平。比较典型的男性年收入在5.7万美元,女性为4万美元。然而,问题也首先出现在这个群体上,他们没有在房地产复苏和股市复苏的财富浪潮中得益,且其在人口中的占比也不断缩水。上世纪70年代,超过50%以上的家庭可以达到中间收入水平,到了金融危机后的2010年,这个数字已经逐年递减至42.2%(图1)。

40%的劳工阶级。这个群体是美国的“下中农”,也就是常说的蓝领阶层,他们的工作技术含量低,用劳力超过用脑力,是典型的“劳力者治于人”。他们大多只受过高中教育,男性的年收入一般在4万美元,女性则在2.6万美元左右。

12%的穷人。作为社会的最底层,失业大军中的很多人都属于这个群体,即使有工作的,通常也只是临时工或是低薪酬的工作,家庭年收入一般在1.8万美元左右,按照美国政府公布的2014年贫穷线标准,这部分人中很多都生活在贫穷线之下。

零售业“三国演义”

富人更富、穷人更穷、中产阶级缩水,在社会两极分化加剧的大背景之下,零售业也开始上演“三国演义”,高中低三个档次的百货公司表现各异。

在美国,零售业是和消费者短兵相接的领域,用美国人的话来说,在这里经济马车轮胎的“橡胶与公路”相碰撞,商家的定位和消费者阶级泾渭分明(图2)。

先看传统为巨富和富人阶级服务的高端百货商店和奢侈品专卖店。虽然著名的Saks和尼曼(Neiman Marcus)都先后被私募基金收购,没有公开的资料来分析它们的业绩,但或许资本大鳄们敏锐的嗅觉就意味着,这里有钱可赚。

常常被分析师当作奢侈品风向标的蒂芙尼(Tiffany)在两极分化的社会里如鱼得水,2014年一季度报表现令人瞩目:全球销售增长13%,而且历来是最重要的美国本土销售也令人鼓舞,增长8%,增长的原因主要是零售单价的增长。公司发言人踌躇满志地表示,“奢侈和时尚珠宝方面呈现出健康的增长”。重要的是“健康”两字,其净利润增长了50%。endprint

高档百货商店Nordstrom 一季度的业绩,用首席执行官的话来说是令人“喜出望外”。同店销售月月有增长,同比3.9%的增幅,是行业里当然的佼佼者;网上销售更是呈劲势,销售额增长6.6%,超过了自身预计的3.5-5.5%。在美国,提到Nordstrom,人们立刻会想到它的服务,服务已经成为它的DNA和核心竞争力,也是高档和中低档商店的重要分水岭。高档商店不光是卖更昂贵的商品,与之相匹配的是尽善尽美的服务。

传统为中产阶级服务的百货公司则是一片萧条,百年老店JC Penny、Sears和后起之秀Kohl's 都在挣扎。Kohl's一度以较低价格的知名品牌以及新颖的自主品牌赢得了消费者的青睐,在金融危机前极速增长。然而,即便这样一个后起之秀也遭遇了发展瓶颈。2014年一季度利润和销售分别下滑了15%和3.1%,而零售业最为看重的同店销售更是下降了3.4%。最近Kohl's CEO表示要重新调整知名品牌的布局,降低自主品牌的比例,但似乎也只是隔靴搔痒。

其实百货公司在挣扎一点都不奇怪,因为中产阶级自身在缩水,很多人降低档次去大众商店如沃尔玛和Target购物。Sears 2014年一季度亏损4亿多美元,销售下滑近7%,这已是其连续29个季度的销售下滑。有分析师表示:“除非是出现了不可抗拒(上帝)的力量,扭转这家公司乾坤似乎已经是完全不可能的事了!”

其实,传统百货业的颓势真实地反映了僧少粥多的供求关系。尽管商家都在拼命用经营之道求生存和求发展,但在中产阶级缩水的大环境下,种种努力显得苍白无力。唯一在百货公司领域里做得还算说得过去的仅剩下梅西百货(Macy's),这也是一家百年老店,但是它的定位一直偏高,或是迎合了富有阶级下端群体的需要,或是满足了中产阶级上端的需求。当然最主要的原因是这家公司在差异化经营方面走出了自己的道路,是业内公认的领头羊。

自称是大众零售业的巨头如沃尔玛、Target,原本以低收入的中产阶级和劳工阶级为定位,但本来作为大众的中产阶级资产一缩水,或是降级到了“下中农”,或是主动选择去大众商店购物。这样一来,倒是让大众零售店变成名副其实为中产阶级大众服务的商店了。从沃尔玛和Target 近期平平的业绩和众多麻烦, 不难发现美国中产阶级囊中羞涩的窘态。反倒是那些为穷人而生的1美元商店迎合了越来越多的需求,成为金融危机以来的新一代零售扩张者。

房地产和汽车业复苏的背后

熟悉美国零售业的人都知道,房地产和汽车销售数据都不包含在相关统计中。那么,在美国金融危机中首当其冲受到重创的二者,在两极分化的社会中是如何复苏的呢?

房地产的复苏和零售业有着惊人的相似,表面上的一片繁荣掩盖着贫富不均的两重天。美国今天百万美元级的豪宅售价比历史均价高出了一倍,而中产阶级的房产需求则萎靡不振。2014年3月的数据表明,百万美元的豪宅销量比一年前增长7.8%,可是占市场2/3的25万美元以下的中低档住房销量却下滑了12%。

前面提到股市的复苏,在美国能在资本市场投资的人多为富人,来自股市的财富很容易也很自然地被转入房地产市场,所以供求关系导致豪宅价格一路飙升。最近关于美国25个主要城市/地区的住房调查报告显示:200万美元以上的豪宅销量在2014年头两个月上升了33%—双月增长打破了自1988年以来的最高纪录。一座占地50公顷地的海景房更是创下1.2亿美元的天价。

与此同时,度假房的买卖也明显回暖,2013年的销售上升13%,创7年以来新高。在最受银行家和名流青睐的纽约著名的汉普顿(Hamptons)度假区,房产的中间价暴涨19%,高达88万美元,出手的买家大多是在股市赚得盆满钵满的富人们。需要指出的是,美国的房产中间价不过20万美元左右。

从贷款申请看,购买50万美元以上豪宅的贷款在自2014年2月持续攀升,4月,平均贷款额上升到28万美元,创1990年以来新高,而50万美元以下房屋的贷款则呈降势。天生嫌贫爱富的银行给富人的超大型房贷的利息反倒比普通老百姓的30年传统贷款利息更低。美国联邦住房管理局本来是首次买房者最大的贷款方,可是因为该局提高了借贷的费用和门槛,通过该局借贷的买房者竟然比2010年高峰时减少了38%。同期贷款的困难、薪金的停滞不涨和房价的持续上升让众多中产阶级望房兴叹。房地产的走势是最好的消费者信心和能力的晴雨表,两极分化,谁是赢家,谁是输家,一目了然。

汽车业在美国得到了比较全面的复苏,因为这个在汽车轮子上的国家离开了车子没法过。在金融危机中勒紧裤腰带过日子的美国消费者,在推迟数年后终于开始更新他们的“老爷车”。在金融危机的低谷,全美汽车销售曾经一度降低到2009年的1004万辆,但在2013年已经恢复到1560万辆。当然最明显的还是豪华车的增长,兰博基尼2013年的全球销量为2121辆跑车,其中美国销量位居第一,而同样在金融危机中受到重创的宝马、捷豹和路虎,也都从美国经济复苏中获益。整体而言,豪华车的销售增长速度是美国中产阶级和劳工阶级用作交通工具的普通中低档车的一倍。

贫富不均加剧的隐患

了解了消费者的变化后再从宏观的角度来看美国经济就要容易得多,也不会轻易被那些指数所迷惑。的确,美国人的财富(家庭收入+非盈利组织)在经过了金融危机的重创后走出低谷,屡创新高,在2013年后更是达到80.7万亿美元的历史新高。

但是,不断加剧的贫富不均是美国经济复苏的最大特点和隐患。2009-2011年间,50万美元以上净资产的富裕家庭的财富增长了21%,其余家庭的财富则缩水5%。很显然,饼虽然越做越大,但切得却越来越不均,这成为钳制美国经济可持续健康成长的重要因素。

美国经济的繁荣在很大程度上有赖于美联储的量化宽松政策在“输氧”,得益者为少数富人。而另一方面,通货膨胀已经明显地来到老百姓的生活中,有分析师评论:“唯一看不到通货膨胀的就是美联储。”

其实房价的飞涨和股市的飙升都与美联储的量化宽松政策有关,但这些房产和资本的变化并没有包含在测算通货膨胀的因素中。如果美联储给美国经济“断奶”会出现怎样的情况?股市可能出现恐慌,房地产可能出现震荡,美国的经济可能会停滞不前。但是我们丝毫不用害怕,因为美联储比我们更害怕,它绝不敢冒天下之大不韪而贸然“断奶”。

据此,笔者判断:在2014年和可预见的未来,美国经济将继续在“吸氧”的情况下持续复苏,但是贫富不均的现象将会持续甚至愈演愈烈,繁荣现象掩盖着的巨大危机好像是一枚不定时炸弹,虽然不会随时引爆,但是其隐患却越来越令人担忧。

《21世纪资本论》的启示

法国经济学家托马斯·皮凯蒂的当红畅销书《21世纪资本论》也揭示了同样一个人们不愿意面对的尴尬事实:我们面临着巨大的不平等,而且只要资本的回报大于经济增长,不平等就会迅速加剧,这将造成经济的动荡和社会的不稳定,最终动摇资本主义赖以生存的民主制度。

《21世纪资本论》以大量翔实的资料证明,第一次世界大战前,西方社会其实是由靠继承得来大量财富的寡头阶层把持的,两次世界大战无心插柳柳成荫地改变了极度贫富不均的程度,但今天的社会却正退回那种靠继承掌握大量财富的状态。此书能在短短1个月售出8万本,连续数周居亚马逊排行榜第一位,很大程度上就是因为它挑战了美国梦宣扬的一个理念:我们生活在一个公平的时代,任何人都可以靠天赋和辛勤的付出取得成功,而取得的巨额财富也都是合法合理赚来的,所以问心无愧,理所当然。

笔者经历过绝对公平导致绝对贫穷的时代,所以从心底里赞同依靠个人奋斗取得财富。但如果我们忽视了目前经济制度的不公平隐患,即越来越多人的财富不再是来自薪金的收入,而是来自继承和资本市场的回报,任凭贫富不均的两极分化发展下去,那么下次发生的危机可能将不再仅仅是次贷危机和由其引发的金融危机,更大规模和更具杀伤力的社会变动也是完全可能的。遗憾的是,人类的弱点是我们从来就不善于居安思危,未雨绸缪。希望《21世纪资本论》带来的热辩能持续下去,因为一切矛盾得到真正意义上的解决,都始于对矛盾的探讨和辩论。endprint