基于不同行业的上市公司(三种)资产对经营绩效影响的实验研究

2014-08-28赵晓秋菅元春

赵晓秋,菅元春

(1.中国建设银行股份有限公司秦皇岛分行公司业务部,河北 秦皇岛 066000;2.山东财经大学,山东 济南 250000)

0 引言

流动资产是一个企业的生命线,固定资产和无形资产代表一个企业的经营能力。三十年来,我国经济取得了举世瞩目的成就,但是还是没有从根本上改变我国的产业结构,还是进行着初级产品的代工,没有太多的核心技术和知识产权,这也就从根本上制约着我国的公司在世界上的竞争力。目前,由次贷危机引发的经济危机已经逐步影响到全球的经济实体,这也就从根本上促进了我国切实推进产业结构升级调整的步伐。首先要查找影响我国目前上市公司经营绩效的关键因素。本文正是以我国制造业为例,研究固定资产、无形资产和流动资产对公司经营绩效的影响,并从中对不同行业经营绩效影响因素进行了数据研究,以找出影响我国不同行业经营绩效的因素,并分析我国产业结构中存在的问题。

1 文献综述和研究目的

1.1 国外研究状况

国外关于无形资产的研究集中于无形资产的价值相关性问题以及无形资产对上市公司信息披露的影响。关于无形资产价值相关性问题的研究主要有 boody和Lev、Lev和 Sougiannis,他们分别从研发费用和软件开发成本的资本化处理角度,分析了资本化数额的价值相关性问题。

1999年美国学者BLAIR博士研究了数千家企业在1978-1998年间企业资产构成的变化,发现这些企业的无形资产在资产结构中的比重迅猛提升。

国外对于固定资产与企业绩效关系的研究较少,更多集中在资产结构的研究,zyzewski和Hicks(1992)搜集了28518家企业的资料,研究结果表明成功的企业具有相对高的现金资产集中度,充足的现金会产生较高的资产收益率即具有高资产收益率的企业也相应具有高现金资产比例;同时,具有高资产收益率企业的其他流动资产也占有高比例,而存货和固定资产则占有相对低的比例。

1.2 国内研究状况

国内关于无形资产的研究主要集中于对无形资产计价、确认、内容及准则等的规范研究,如宣杰、崔也光等。这些研究论断缺乏实证结论的支持,而相关的实证分析比较深入的目前仅有薛云奎、王志台和王化成。三人均对无形资产有关无形资产对企业生产经营的绩效影响和有关无形资产信息价值相关性进行了研究。王志台的研究采用无形资产的绝对量来替代其增量,王化成的研究分析了我国上市公司中无形资产对企业经营业绩的贡献以及资本市场中上市公司披露的无形资产信息对投资者的有用性。

我国学者薛云奎、王志台[1](2001)对我国1995年到1999年的上市公司数据进行了研究,得出了我国上市公司的单位无形资产对企业经营业绩所作的贡献高于固定资产的结论。

林乐芬[2](2005)研究指出企业资产运转的速度越快,表明企业资产利用的效果越好,效率越高,企业管理人员的经营能力越强、管理效率越高。在企业的各项资产中,流动资产的流动性最强,周转速度最快。

国内对于固定资产相关理论研究的文献较多,但更多的集中在对固定资产自身的研究,涉及到固定资产与企业绩效的文献较少。石席林[3](1998)中指出固定资产结构对技术结构、产品结构起基础性影响作用,固定资产在各产业的配置,也直接影响产业结构。企业投资结构对固定资产结构有着重大影响,投资结构的优化有利于优化固定资产结构,能够不同程度地克服或改善固定资产结构上存在的主要问题,对调整固定资产结构发挥了积极作用[4]。

郭学伟、薛家胜[5](2002)中指出应该对固定资产存量进行重组,即对固定资产规模,固定资产质量与配置结构,固定资产的利用效率进行优化和提高,推进整体战略发展结构目标的实现。存量固定资产的流动与重组,是企业集团优化投资结构的重要手段。在存量固定资产中,质量与技术结构的优化至关重要。通过提高固定资产的技术结构与整体运转效率,为企业整体市场竞争优势的强化奠定良好的物质基础。

倪红霞和许拯声[6](2003)认为固定资产作为企业主要的劳动工具,是企业生产力水平的重要标志,固定资产的不足将造成企业无法正常运作,生产能力的不足,而固定资产过剩又将造成资产的闲置。提出企业固定资产必须注意与流动资产匹配,提高固定资产的利用程度才能增加效益。

张开德[7](2005)中指出对固定资产的分析有助于了解目标企业的固定资产质量状况,并结合其他财务指标,如现金流量、销售增长率和销售利润率等分析企业所处的情况,把握企业未来资本活动的状况。

白喜波[8](2007)中对上市公司的资产结构与公司业绩进行实证研究,结论表明资产结构的指标中流动资产率对公司业绩有显著的影响,说明目前上市公司的业绩提升主要来自流动资产的贡献;而固定资产率和无形资产率对公司业绩没有显著影响,这说明目前上司公司的固定资产投资效率不高。上市公司应加强固定资产投资力度,提高固定资产的投资效率,确保固定资产的投资收益,应该成为上市公司未来发展的重中之重[9]。

综上所述,有关固定资产、流动资产和无形资产与公司绩效的相关性研究国内外已经取得了很大的一批成果,为国内研究打下了坚实的基础。另外,国际国内环境客观上促进了我国这方面的研究工作,因此,本文主要基于制造业的价值相关性研究,主要解决如下四个问题:(1)固定资产对公司经营绩效的相关性。(2)无形资产对公司经营绩效的相关性。(3)流动资产对公司经营绩效的相关性。(4)对无形资产、固定资产和流动资产的对不同行业经营绩效的影响。

2 研究设计

2.1 样本的选择和数据来源

笔者选取了上海证券交易所和深圳证券交易所制造产业的422个上市公司的2010年的年报数据,财务指标和财务数据来自于国泰安数据库,本文的数据处理运用eviews6.0完成。

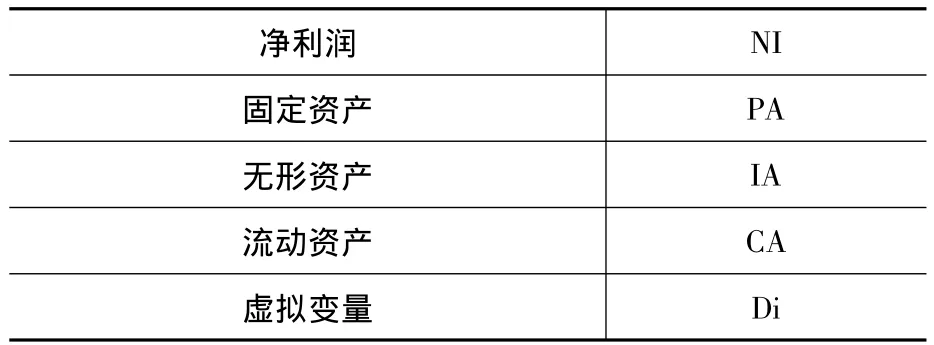

2.2 变量的界定

本文主要是基于数据的绝对量上进行研究,主要是考虑到公司规模对公司经营绩效的影响。

2.2.1 应变量的选取

本研究的因变量指标代表公司经营绩效,经营绩效指标可以分类,一类是账面价值指标,一类是市场价值指标,另外又有绝对量指标和相对量指标之分,本文主要是选取了账面价值指标中的绝对量指标,以研究公司规模对收益的影响。

2.2.2 自变量的选取

固定资产的规模用固定资产存量代表,其中固定资产用资产负债表的固定资产净值表示上市公司的规模。

流动资产的规模用流动资产存量代表,用资产负债表的流动资产总额代表上市公司流动资产的保有量,并未选择速动资产代表上市公司偿债能力强弱的原因是并不排除存货对公司偿债能力的削弱。

无形资产规模是指当年无形资产的绝对量,用以代表一定规模下上市公司的无形资产投入的多少,以反映制造产业在科技和知识产权以及人力资本方面的投入量。

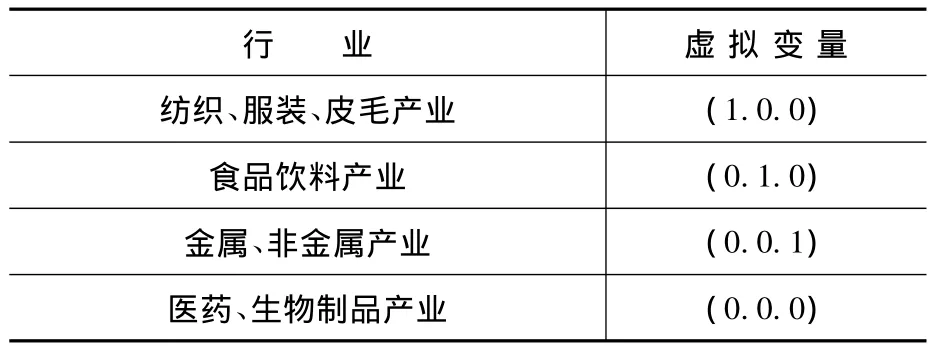

2.2.3 虚拟变量

本文中设定虚拟变量,代表的是行业虚拟变量,本文研究对象包括制造产业中有代表的的四个行业虚拟变量,其中设定:

表1 虚拟变量表

表2 变量定义一览表

2.3 假说的提出及模型的构建

2.3.1 模型的构建

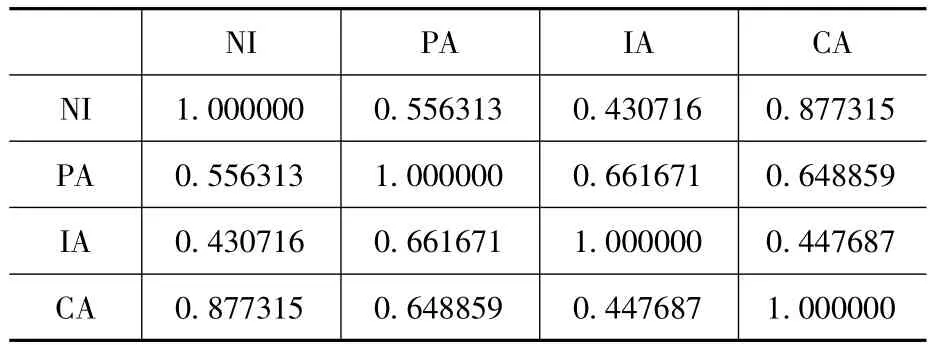

各变量相互关系可用eviews6.0求得,其关系矩阵为:

表3 各变量相互关系矩阵

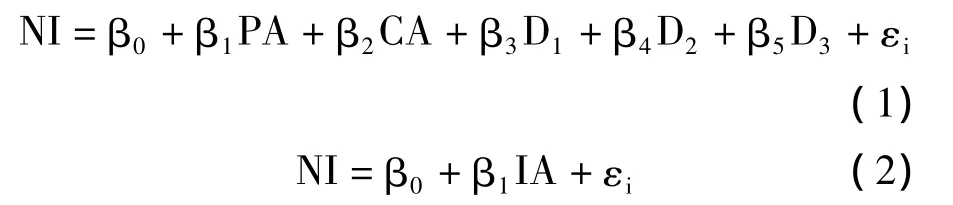

固定资产与无形资产的相关系数达到0.66具有较强的相关性,如果以三个变量构建模型,会存在多重共线性,因此,要研究固定资产、无形资产和流动资产与经营绩效的相关性,本文拟从两个角度研究问题,构建如下两个模型:

模型一检验固定资产和流动资产以及不同行业对制造业的经营绩效的关系;

模型二检验无形资产与制造业经营绩效的关系。

上述模型中各符号的意义见变量定义一览表,β0表示常数项,β1……β7表示回归方程的系数,εi表示残差项。

2.3.2 假说的提出

固定资产投资过大,如果不能充分利用固定资产,及时给企业带来效益,就会给企业造成财务上过重的负担,不利于企业的长期发展;但投资过小,不能满足企业生产的需要,同样会给企业造成损失,固定资产的投资额的多少会影响公司的长期业绩[10];流动资产的数额代表公司的偿债能力和流动性能力的强弱,流动资产越多代表公司有较充足的短期偿债能力,对上市公司的筹资和融资具有很强的促进作用,会对上市公司进一步扩大规模起进一步的作用[11];另外不同行业对固定资产和流动资产的要求是不一样的。

无形资产是一种能给企业带来超额利润的资产,因此,拥有无形资产的企业获取超额利润能力就强,经营业绩较高,随着知识经济的不断发展,无形资产在企业中所起的作用越来越大,各企业也不断地加大了对无形资产的投入与开发。

基于上述理论,提出如下假设:

假设一:固定资产、流动资产的投资额与上市公司经营绩效正相关。

假设二:无形资产的投资额与上市公司的经营绩效正相关。

3 研究结果及分析

本文在进行数据处理时应用了统计软件eviwes6.0,采用一元和多元回归的方法,对固定资产、无形资产和流动资产与经营绩效的相关性进行了实证研究,并根据前面构建的两个模型分两个部分对回归结果进行了分析:第一部分分析固定资产、流动资产和不同行业与上市公司经营绩效的相关关系;第二部分分析了无形资产与上市公司的经营绩效的相关关系。

3.1 固定资产、流动资产和不同行业对上市公司经营绩效实证检验及结果分析

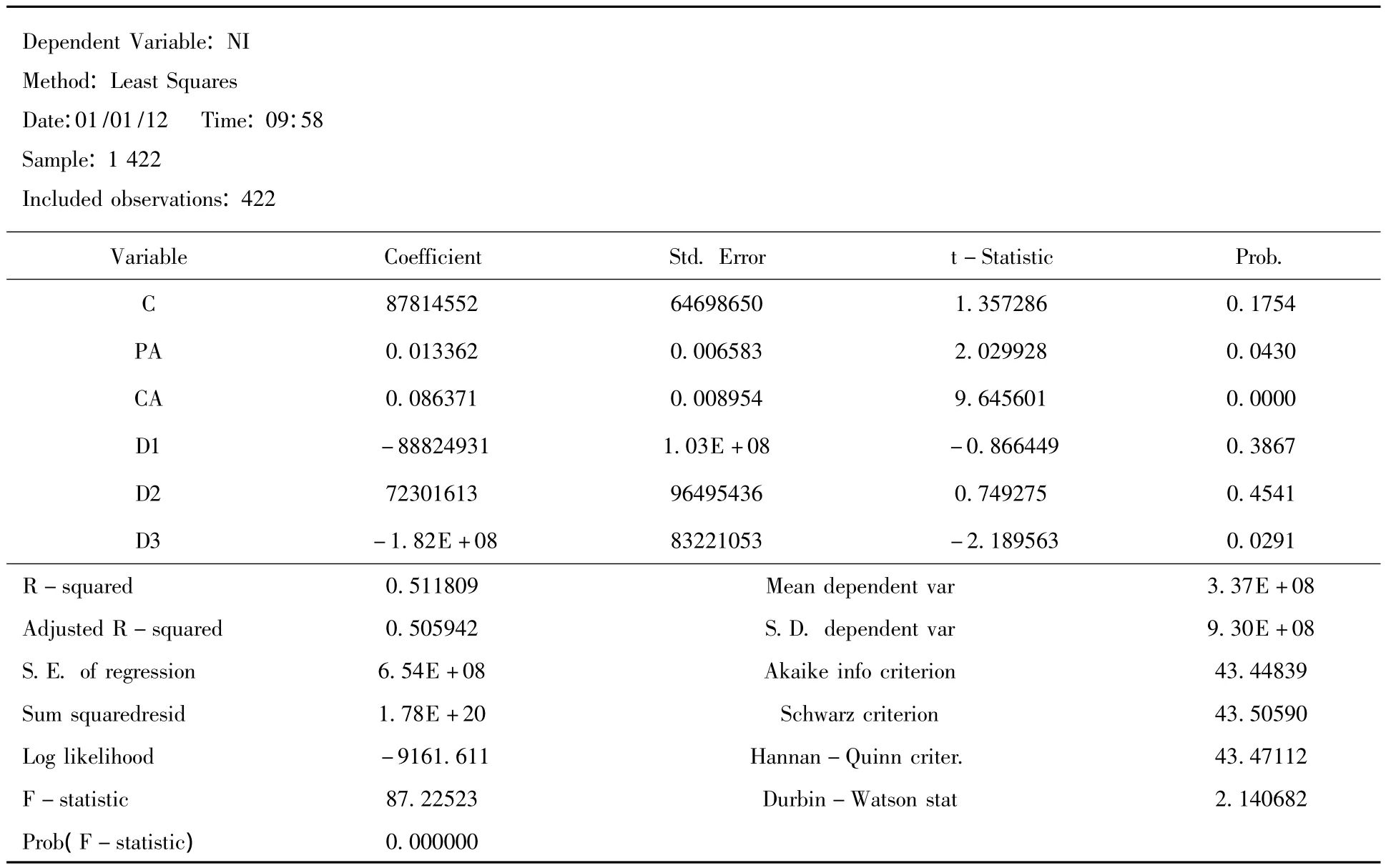

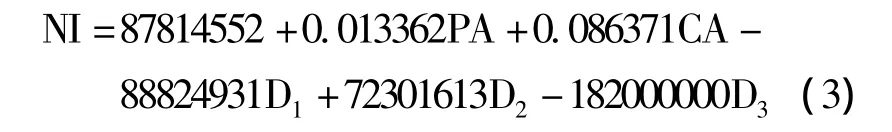

将整理好的数据输入eviews6.0得到的结果如下:

表4 固定资产、流动资产对经营绩效检验结果

从表4可以看出,模型一拟合程度较好,判定系数达到51.18%,上市公司经营绩效与固定资产(PA)、流动资产(CA)呈正相关关系,通过t检验和F检验,并且即使在0.05的显著性水平下,也将得出拒绝β为零的结论。因此,拟合的回归方程在总体中是显著的。方程如下:

3.2 无形资产对上市公司的经营绩效的实证检验及结果分析

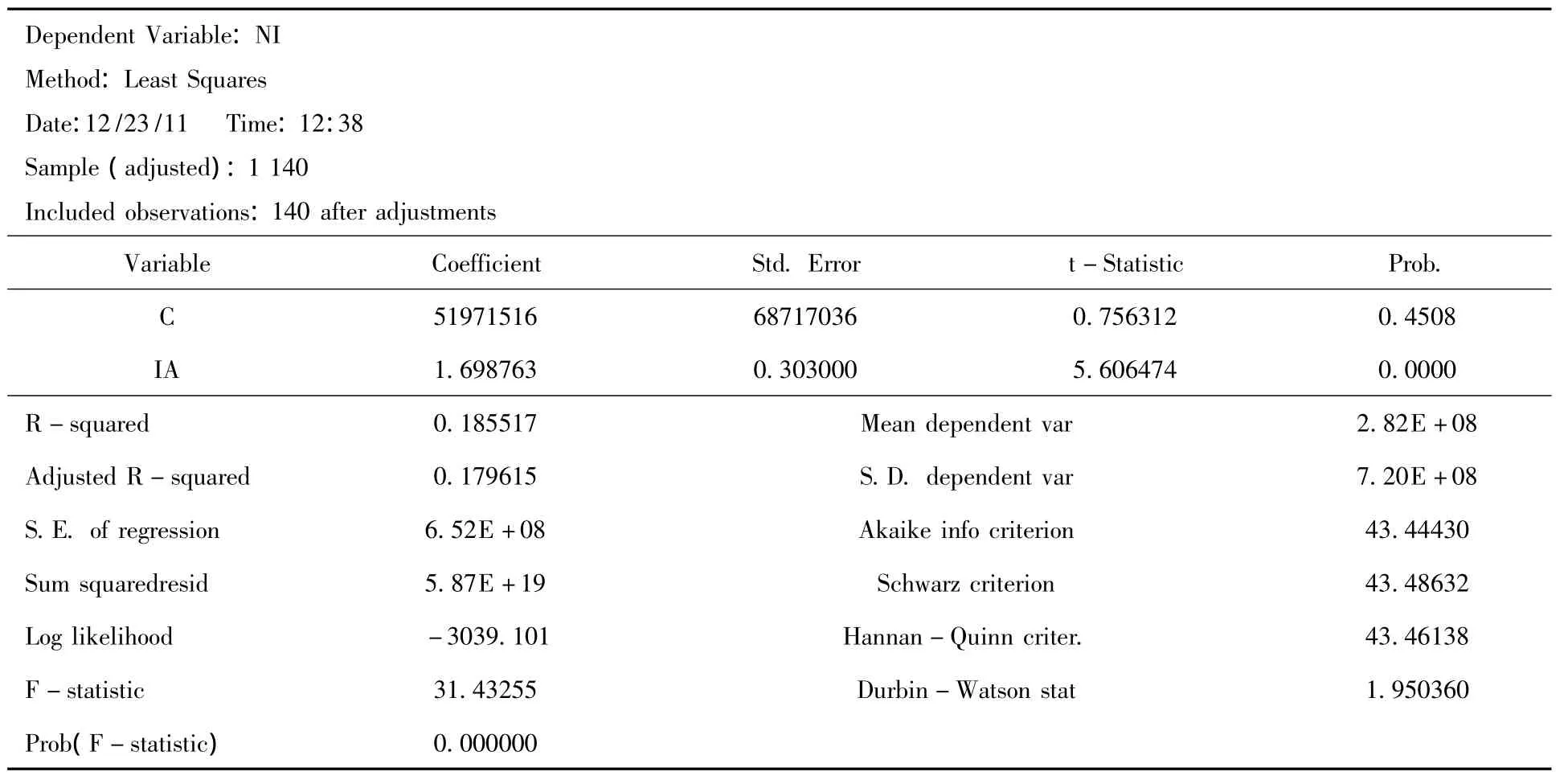

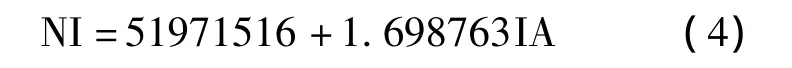

将整理的数据输入eviews6.0得出结果:

表5 无形资产对经营绩效的检验结果

从表4可以看出,模型二的拟合程度不理想,判定系数为18.55%,这说明上市公司经营绩效与无形资产保有量(IA)正相关性较弱。无形资产保有量(IA)与上市公司经营绩效相关系数为1.6987,在0.05的水平下显著性,并且通过 t检验和F检验。总体而言,拟合的回归方程在总体显著性不高。方程如下:

4 研究局限性和研究结论

4.1 研究局限性

1)本文数据只选择了制造产业上市公司的422组有关数据,大样本数据依然不全面。

2)实证结果发现在制造产业固定资产和无形资产之间存在高度的相关性,但没有进行进一步的研究。

3)只是进行了数据的绝对量研究,并未进行相对量研究,只侧重于规模研究,没有进行质量研究,这也是这篇文章的一个不足。

4.2 研究结论

我国上市公司在公司发展上侧重于规模的扩张,横向发展,经营绩效与固定资产和流动资产具有较强的相关性。固定资产是企业的主要生产工具,代表者企业的生产能力,对企业资金的使用效率和经营绩效都发挥着重要作用。固定资产投资不足,则企业无法正常运行,生产力不足;固定资产投资过剩,将会占用大量资金,降低企业资金使用效率。流动资产是企业运行的润滑剂,必要的流动资产能保障企业生产经营活动顺利进行,但流动资产创造价值能力较小,储备过多流动资产会降低投资收益率。因此,固定资产和流动资产可以对经营绩效产生促进作用,而且,由投资额可见企业都比较重视固定资产和流动资产的投资。

实证结果显示,无形资产对经营绩效存在积极影响,但作用不明显。这也反映了我国上市公司不重视无形资产投资的现状。目前我国企业正在积极进行产业升级,也是由于过去无形资产投资不足,没有核心竞争力,无法在国际市场形成竞争力。无形资产能对公司经营绩效产生巨大影响,优质无形资产创造价值的能力将远大于固定资产和流动资产。因此,首先应加大无形资产投入和开发,创建自己的品牌,品牌资产是企业的无价之宝,是高附加值无形资产。其次,增加无形资产含金量,不断开发新的技术,推出新产品满足市场需求,提高无形资产创造价值能力。

[1] 薛云奎,王志台.无形资产信息披露及其价值相关性研究[J].会计研究2001,(11):40-47.

[2] 林乐芬.农业上市公司股权集中度与公司绩效的实证分析[J].南京农业大学学报(社会科学版)2005,(3):1-6.

[3] 石席林.固定资产结构、投资结构与投资方向分析[J].石油企业管理1998,(5):29-31.

[4] 于东智.资本结构、债权治理与公司绩效[J].中国工业经济2008,(1):24-26.

[5] 郭学伟,薛家胜.固定资产存量重组策略[J].农场经济管理2002,(5):20-22.

[6] 倪红霞,许拯声.资产结构与企业经营业绩内在关系[J].技术经济与管理研究2003,(6):110-111.

[7] 张开德.企业固定资产指标分析初探[J].财会与审计2005,(4):95 -97.

[8] 白喜波.资产结构与公司业绩[J].经济学研究2007,(6):66-68.

[9] 赵帅.中国上市公司资本结构和公司绩效的实证分析[J].金融经济2010,(4):36-37.

[10] 尚敏.负债融资结构与公司价值关系的实证研究[D].硕士学位论文,2007.

[11] 张锦铭.债务融资的治理效应[J].山西财经大学学报2006(4)54-555.