我国商业银行流动性管理问题研究

2014-08-15李雨根

李雨根

摘 要:商业银行的经营包括安全性、流动性和盈利性三个重要的原则,其中流动性在商业银行的经营中占重要地位,保证商业银行经营的流动性是商业银行管理的重要任务之一。本文分析了商业银行流动性的管理现状、缺陷,提出了相应的解决措施,以期为商业银行的管理提供参考性意见。

关键词:商业银行;流动性;管理问题

0 前言

自1995年颁布的《商业银行法》明确规定商业银行的经营原则,我国商业银行在流动性管理上有了很大的进步,但是受到理论与实践的制约,仍存在较多的问题。因此加强对我国商业银行流动性管理问题的研究具有重要的意义,本文分析商业银行流动性管理现状和存在的缺陷,提出相应的措施。

1 我国商业银行流动性现状分析

对于商业银行流动性现状的分析主要从以下几个指标进行分析:

(1)存贷比

自2007年开始我国银行的存贷比呈下降趋势,到2008年底开始回升,这一趋势表明银行的流动性风险降低,同时资金的运用和资产结构的改善也提高了银行的流动性;受金融危机的影响,我国的金融市场由流动性过剩转变为流动性不足,虽然我国提出了宏观调控政策,但仍没有完全解决流动性过剩的问题。

(2)存贷差额

我国银行总体的存贷差额呈上升趋势,商业银行在存贷款业务中的主要收入来源于存贷利差,市场的发展使债券和股票的融资方法越来越简单,这给银行的贷款带来了更加激烈的竞争,增加了银行中的存贷差额,同时促进了债券和非信贷业务的发展,导致存贷比持续下降。

(3)贷款与证券投资的比重

根据我国银行业的资产结构可以得出,证券投资在银行业总资产中占比重较小,形式单一,银行业中的资产主要指流动性差的贷款。据统计我国银行业中的贷款占总资产一半以上,而国际化的大银行贷款所占的比例大部分在30%~40%。同时我国债券投资的主要是国债,但因国债的期限较长,削弱了其流动性。

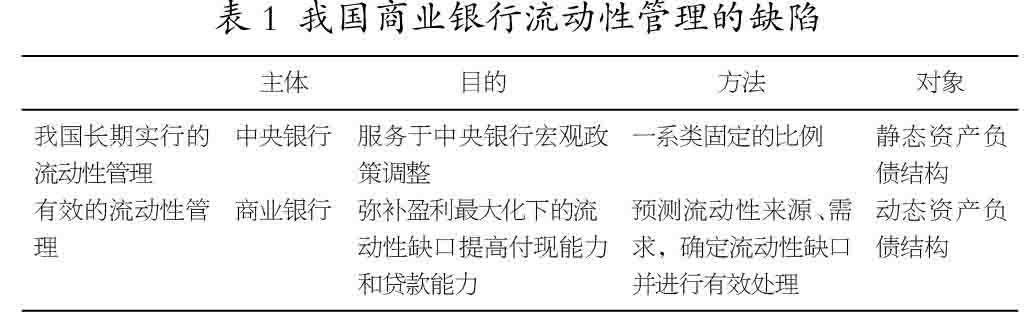

2 我国商业银行流动性管理存在的缺陷

我国商业银行流动性管理在银行业的发展中占重要的地位,但由于受到理论和实践的阻碍,我国商业银行在流动性管理上一直存在缺陷,表1直观地描述了我国商业银行流动性管理存在的不足。

(1)流动性管理工具

国际金融市场中存在多种金融工具,因金融市场与风险的不确定性,导致了银行业流动性管理的复杂性。但我国由于市场发育的不完善性阻碍了流动性管理工具与技术的发展与应用。同时由于市场规模和交易主体等问题制约了银行业的变现能力,这些都对银行的流动性管理造成一定的影响。

(2)流动性管理计划

一些银行的流动性管理计划和资金调拨计划都是根据经验进行简单的估算,没有相应健全的流动性管理计划,造成了资金管理被动化,在进行金额较大的转账和体现时,缺乏应急措施,增加了流动性风险。

(3)流动性管理指标体系

目前我国银行业的监管体系主要以静态监管为主,带来了一定的弊端,如数据相对滞后或失真。随着金融市场环境的变化,静态的流动性管理指标体系已无法满足当前的需要,同时也在一定程度上阻碍了银行流动性管理,增加了风险。

3 加强我国商业银行的流动性管理的建议

(1)对有关的法律法规进行修订

为了满足不断发展的金融市场的要求,必须修改相应的法律法规,使之适应新形势下的规律,在法律上对银行业的流动形成一定的制约,有利于降低银行业的流动性风险,同时可使其满足国际化、规范化的要求,促进银行业的安全性和盈利性的发展。

(2)加强央行对商业银行的监管

为维护银行系统的流动性,央行应对银行业的流动性进行必要的监管,保证其安全运营。主要从以下方面加强对商业银行的监管:①健全流动性指标体系,取消风险敏感性低、不合规的指标,同时考虑银行的安全性和盈利性;②合理运用货币政策工具,在再贷款、公开市场操作和再贴现等方面对银行业的流动性进行调节,保证其合理性;③充当最后贷款人,当遇到流动性风险时,央行需充当最后贷款人,缓解银行业的困难与压力。

(3)推进市场的创新和资产的证券化进程

市场的创新主要包括货币市场和资本市场的创新,其中对于货币市场,首先要发行和管理商业银行内对货币市场基金,另外也要完善货币市场体系,保证了银行的流动性和盈利性。对于资本市场需要积极发展证券和交易的产品,扩展资本市场的深度,相应调整债券的品种和数量。而对于资产的证券化进程,在我国住房抵押贷款已在全国范围内展开,这为银行的流动性管理提供了良好的工具,也增强了银行业的规避风险的能力。

4 总结

对商业银行来说,要重视对银行流动性的管理。本文分析商业银行流动性的现状和管理中存在的缺陷,同时从法律法规、央行的监管以及市场的创新和资产的证券化提出了相应的对策,希望为商业银行的流动性管理提供参考性意见。

参考文献:

[1] 姚长辉. 商业银行流动性风险的影响因素分析[J]. 经济科学,1997(4).

[2] 祁群. 商业银行经营管理[M]. 北京大学出版社,2005(7).

[3] 王文华. 商业银行流动性风险与管理策略[J]. 金融与经济,2000(5).