股权集中度、债务结构与企业绩效

——基于企业生产效率视角*

2014-08-10高睿冰

高睿冰

(中央财经大学 会计学院,北京 100081)

股权集中度、债务结构与企业绩效

——基于企业生产效率视角*

高睿冰

(中央财经大学 会计学院,北京 100081)

企业债务结构与企业生产效率之间存在相互影响的关系,具体来说,生产效率高的企业会选择更高的负债水平,债务水平越大的企业其生产效率越高,且企业存在最优的债务水平。另外,股权集中度对企业生产效率、负债结构有着显著影响,具体而言,随着股权集中度增大,其企业生产效率先增后减,表现为一个倒“U”型关系,而企业负债水平则下降。

股权集中度;债务结构;企业效率;内生性

一 引 言

早先提出的MM理论认为在市场充分有效的情况下,资本结构与企业绩效之间没有明显的关系[1]。对于这个已经相当成熟的理论实证研究,有必要结合中国市场经济企业特点(相对于发达国家,企业杠杆率较低,企业的股权集中度相对较高)进行理论与实证分析。本文研究的目的在于:估计每个企业的生产效率,把企业生产效率作为企业绩效的替代指标,然后检验杠杆率在处理委托代理问题上所起的作用。具体来说,第一,分析杠杆率对企业生产效率的直接影响,这也是代理成本模型[2]所体现的;第二,检验企业生产效率是否影响企业债务结构,即检验本文的两个竞争性假说;第三,如果企业生产效率影响债务结构,是否这种影响作用在不同的债务结构以及不同的股权集中度下仍然成立。

本文研究的方法借鉴于以往研究,不同的委托人与代理人的目标、不足动机和不完全契约来源于企业的非效率,这种非效率被定义为企业最大的潜在产出与实际产出的差。他认为企业没有达到生产或者技术的最优则被看作是技术非有效[3]。基于这一点,本文使用DEA方法设定存在某一企业处于生产最优状态,也就说这家企业是技术有效的,其他企业以这家企业为标准,计算相应的生产效率。然后,本文旨在研究债务结构是否能够成为一种有效的工具来减少代理成本,以及对提高企业绩效是否能起到一定的促进作用。为了正确评估企业债务结构的作用,本文控制了股权集中度以及所有权性质,从而使结果更具说服力。

但是,债务结构与企业绩效存在严重的逆向关系,企业绩效也影响着企业选择一定的债务结构。本文也分析了企业生产效率对债务结构的影响,提出两个竞争性假说,效率风险假说与特权价值假说。在效率风险假说下,效率越高企业越可能选择较高的杠杆率,这是由于高效率企业能够降低企业破产或者处于财务困境的成本;另一方面,在特权价值假说中,高效率的企业可能选择较低的杠杆率来保护其能获得一定的经济租金,这些租金来自于高效率公司由于较小的违约可能性所获得的潜在收入[4][5]。

本文相对以往文献的研究贡献在于以下3个方面:(1)相对于传统的企业绩效衡量指标,本文使用企业效率检验代理成本假说,企业融资决策是相当复杂的过程,现有的理论充其量只能解释某些方面的融资选择的多样性和复杂性。通过使用生产效率,而不是传统的绩效指标衡量代理成本,我们能够准确地进行代理成本理论相关研究,避免在代理成本中参杂财务绩效的噪声,结果也证实了作为代理成本衡量指标的企业生产效率是影响债务结构选择的重要变量;(2)在不同的杠杆率水平与股权集中度下,两个竞争性假说的主导地位没有发生变化;(3)对于股权集中度,债务结构以及企业绩效之间的关系提供了新的实证证据。

本文其他部分安排如下:下一部分讨论了股权集中度、债务结构与企业绩效之间关系的文献综述与相应假设提出;第三部分为本文使用模型与变量介绍;第四部分为数据来源与单变量分析;第五部分为多元回归分析与稳健性检验;第六部分为本文结论。

二 文献综述与假设提出

到目前为止,存在大量的文献研究股权结构与企业绩效的关系,股权结构与资本结构之间的关系在很大程度上没有得到充分的关注[6]。另一方面,大多数文献都认为资本结构与股权结构影响企业价值[7]。然而,在实证分析中,经常会产生一定的矛盾结论,比如说,两者关系是否线性,两者关系是否不显著等。在某种程度上,这些矛盾结果的产生一方面可能是由于研究人员在选取代理成本的替代变量上存在问题,其采取的变量包括了一些噪声,甚至超过了管理者的控制范围[5];另一方面,以往文献没有充分考虑到最近期的统计和计量经济学的进步。所以本文选择企业生产效率来替代传统的财务业绩指标。关于生产效率、股权结构以及杠杆率之间的关系已经得到了一定的关注。通过使用美国银行行业的数据估计银行利润效率替代代理成本,检验资本结构与企业绩效之间的关系[5]。然而,有些研究利用非参数距离函数计算出技术效率研究资本结构与企业绩效的关系[6][7]。在本文中,我们利用2002~2012年中国企业上市公司数据,使用DEA方法估计来回答以下问题:高杠杆率是否导致好的企业绩效?不同的股权集中度是否能够影响企业绩效?相对于传统金融指标,企业生产效率是否可以很好作为代理成本的替代指标?在不同的债务结构下,效率对于企业债务结构选择是否有一样的决定作用?在接下来的部分,我们对各个方面的文献进行简单介绍。

(一)债务结构与企业绩效

代理成本理论告诉我们,企业管理者与他们的股东不能达成完全的一致意见,当企业的所有权和控制权分离时,导致了代理问题,同时,经理人的投资选择会倾向于自身效用的最大化,而不是公司价值最大化。这种冲突的具体表现在经理人有动机改变他的部分投资策略,投资于高风险的项目,这将导致“自由现金流理论”[8]。继而引起我们思考,如果激励经理交出现金而不是投资净收益为负的项目,从而导致资本与组织低效。因此,由于破产清算的存在或者迫使使用现金流偿还一定的债务,高负债率可能作为一项工具来减少现金流的浪费[9]。在这些情况下,债务有利于提高企业的绩效。

代理成本也可能来自于债券持有人与股票持有人之间的冲突。当企业存在违约风险时,冲突会升级,同时违约风险可能导致投资不足与债务悬置问题。在这种情况下,债务与企业价值之间存在负向关系[10]。

本文将在代理成本模型下,对这一问题进行实证检验。尽管杠杆率对于企业价值存在一定的消极作用,然而在中国市场背景下,企业负债结构多以银行借款为主,据作者统计分析,银行借款占50%,商业信用占20%,非银行借款占10%,其它融资方式合计占20% 。所以,银行作为一个债权人,其存在对于管理层有着无形的压力,迫使管理层注重企业绩效。基于此背景,本文提出第一个假说:

H1:企业负债率越大,企业生产效率越高。

(二)债务结构与企业绩效的逆向关系

企业绩效也可以影响企业债务结构的选择。对于一定的债务结构,高效率的企业更有可能获得较高的回报,高回报可以作为投资风险的一个缓冲器,以致高效率的企业选择一个很好的债务水平来实现其更高的回报[5]。因此,在这种效率风险假说下,高效率企业选择高的杠杆水平,因为企业能够降低企业破产或者处于财务困境的成本。在本质上,效率风险的假说是分析上市资本结构的折衷理论,根据企业不同的效率,使企业达到一个最优的债务结构。

同样存在着另外一种可能,企业预期将来保持着高效率,将会产生更多的回报,也就会有许多的经济租金或特殊权价值,那么企业会选择较低的杠杆率来避免违约清算时经租金的丢失[5]。因此,除了以债务替代权利的影响外,企业效率与债务结构间由于收入影响的存在而可能存在其它的特征。在这种特权价值假说以及其它不变的情况下,高效率的企业将不进行债务融资,选择较低的杠杆率来保证获取未来收入以及特权价值。

然而在中国市场背景下,企业会受到一定的融资约束,无论借款来自于银行还是市场投资者,其未来绩效给其提供了隐性担保。银行更愿意贷款给国有企业、高管有政治联系的企业,除了这些因素,盈利也是其关键的指标。基于此背景,本文提出第二个假说:

H2:效率风险假说占主导地位,企业生产效率越高,企业的杠杆率越大。

(三)股权集中度与企业绩效、债务结构

较大的外部持股者能够减小代理冲突,因为他们有很强的动机去监督和惩罚管理者。机构投资者持股比例越高,那么监督管理者的动机就越强,甚至是出现强迫管理的情况[11][12]。除此之外,在低投资者保护或者是低资本市场的国家,股权集中度更可能对企业绩效有积极的影响[13]。中国上市公司数据也证实股权集中度与企业绩效之间存在显著的正向关系[14]。

相反,相关研究认为随着持股比例的提高,可能会导致隧道效应,大股东有掏空公司的动机。在存在控股股东的情况下,企业价值是否最大化依赖于隧道效应的强弱[15]。相应的实证研究得到不同的结论,股权集中度与企业价值存在正相关关系[16],还有些研究则认为两者关系是非单调递增的,或者两者之间没有关系[17-19]。

上述股权集中度的隧道效应以及激励监督效应都会影响企业的绩效。在隧道效应假说下,股权集中度与企业绩效之间的关系是负的。在激励监督效应下,股权集中度能促进企业绩效的增加。然而在中国市场背景下,在深市A股中,机构投资者持股比例达到34.23%,机构投资者已经越来越重,其监管治理能力也越来越值得关注。 基于上述分析,本文提出第三个假说:

H3:基于激励监督效应,中国企业股权集中度越大,企业的生产效率越高。

股权集中度的隧道效应以及激励监督效应都会影响企业的资本结构选择。股东有强烈的动机去减少管理者的机会主义,他们可能更愿意使用债务的治理机制来监督管理层的在职消费。这种情况下,一个企业的股权越集中,企业越可能选择较高的债务水平。另一方面,债务水平与股权集中度存在负向关系,因为大股东将会选择较低的债务水平来保护他们没有分散的人力资本和投资企业的财产[20]。另外有些文献认为两者之间存在非线性关系[21]。基于中国企业股权集中度角度,所以本文提出第四个假说:

H4:基于激励监督效应,中国企业股权集中度越大,企业的债务水平越小。

三 模型与变量解释

本文使用两个模型来检验本文的研究假设,具体模型如下所示:

(一)企业绩效模型

企业绩效的回归方程被定义为:

EFFi,t=α0+α1LEVi,t-1+

(1)

本文使用企业生产效率作为企业绩效[3]。企业的生产效率作为因债权持有人与股权持有人之间的冲突以及不同的委托代理目标下产生代理成本的替代变量。EFF表示企业的生产效率,为了进行比较,本文也选取ROE、ROA进行稳健性检验;LEV表示企业负债与总资产的比值;Z表示一系列控制变量;u为残差项,且u~iid(0,σ)。

按照代理成本假设,杠杆率(LEV)对企业绩效(EFF)的系数为正。控制变量Z包括企业的特征。具体为:成长能力、规模、资产结构、董事会规模、董事长是否兼任总经理、股权结构以及企业属性。

成长能力(GROWTH),企业的主营业务增长率,其对企业绩效的影响是积极的。企业规模(SIZE),企业资产的自然对数。这个变量的影响效率是积极的。无形资产(INTG),企业无形资产与总资产的比。本文也考虑了股权集中度与企业属性对企业绩效的影响。本文选择第一大股东持股比例(OWNC)来衡量企业的股权集中度。本文同样控制了企业属性(STATE),董事会规模(DSH),表示董事会的人数;董事长与总经理是否两职兼任(FENLI),如果两职分离,则FENLI=1,反之为零。

(二)债务结构模型

LEVi,t=β0+β1EFFi,t-1+β2Z1i,t+vi,t

(2)

在效用风险假说下,企业效率与企业杠杆率之间的系数为正。也就是β1>0;然而在特权价值假说下,企业效率与企业杠杆率之间的系数为负,也就是β1<0。这里Z1控制变量与企业效率模型中的控制变量大体一致,主要包括企业的特征。即Z1=(GROWTH,SIZE,INTG,OWNC,STATE,DSH,FENLI)。

有形资产(TANG),企业有形资产与总资产的比值,可以作为一个代理债务代理成本和财务困境成本的代理变量,本文预测有形资产与杠杆率之间的关系为正。无形资产比例(INTG)可以作为企业增长机会的替代变量。偿债能力(DEBT),企业流动资产与流动负债的比。本文同样控制了企业属性(STATE),把企业分为国有与非国有。认为由于政府隐性担保,国有企业杠杆率都较大[22]。其他变量与模型(1)中一致。

四 数据来源与单变量分析

本文共收集了1993~2012年中国沪深两市上市公司财务数据以及公司治理数据。财务数据主要来自于Wind数据库,公司治理数据来自于CSMAR数据库。对相应变量的缺失值进行处理后发现,本文研究的数据区间主要以2002~2012年为主。剔除缺失值以及对本文研究的连续进行1%的缩尾处理,最终的样本数量为13322个,数据区间为2002~2012年,行业代码取行业明细的前四位。

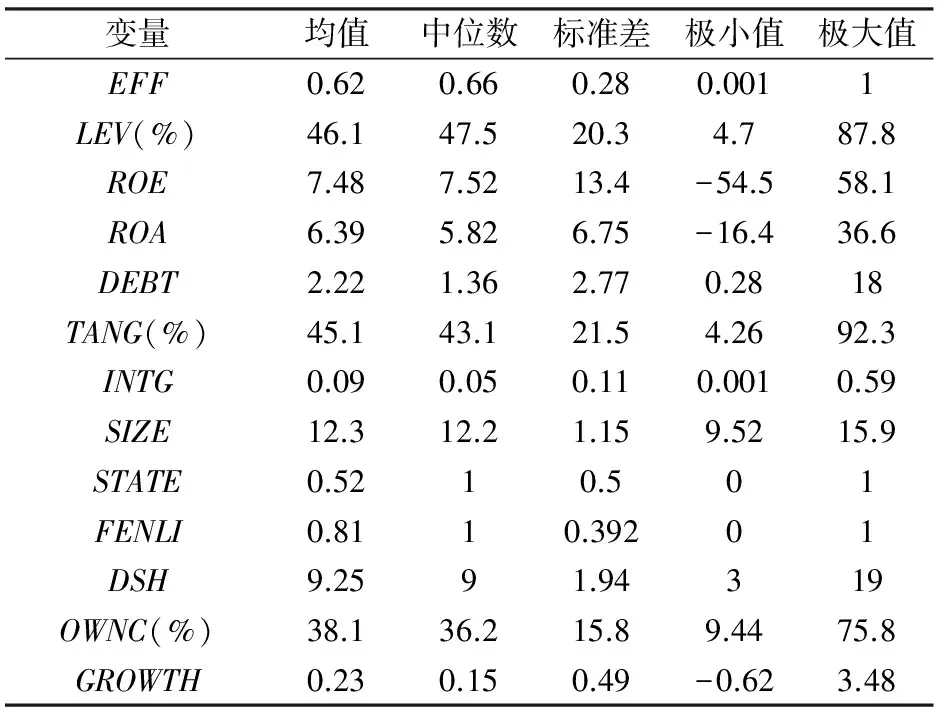

表1为本文研究变量的描述性统计。生产效率均值为0.62,其表明在中国,企业的整体生产效率还比较低,有待进一步提高。债务结构均值为46.1%,远远低于发达国家的均值(100%)。偿债能力的均值为2.22,说明企业的还债能力较强,违约可能性较小。有形资产的均值45.1,无形资产的均值为0.10,表明中国企业还处于传统粗犷型经济,而没有完全转化为节约型经济。成长能力的均值为0.23,其增长幅度较大,但极小值出现负值,说明中国企业盈利能力存在较多的负增长。第一大股东持股比例为38.1%。中位数为36.2%,说明中国近四成企业第一大股东持股比例小于30%,部分第一大股东持股比例小于10%。同时,表1也给出了传统绩效指标ROE,ROA描述性统计,本文也将用这两个指标进行结果的稳健性检验。

表1 变量的描述性统计(样本量13322)

五 多元回归分析

在本节中,我们将对第二部分提出的问题进行解答。本文研究的主题在于企业债务结构会影响企业的绩效吗?以及企业绩效是否影响企业债务结构的选择。甚至,我们想了解在不同的企业债务结构下,企业杠杆率对企业绩效以及他们之间的逆向关系是否仍然存在。本文也实证检验了股权集中度、债务结构以及企业绩效的关系。

(一)债务结构与企业生产效率

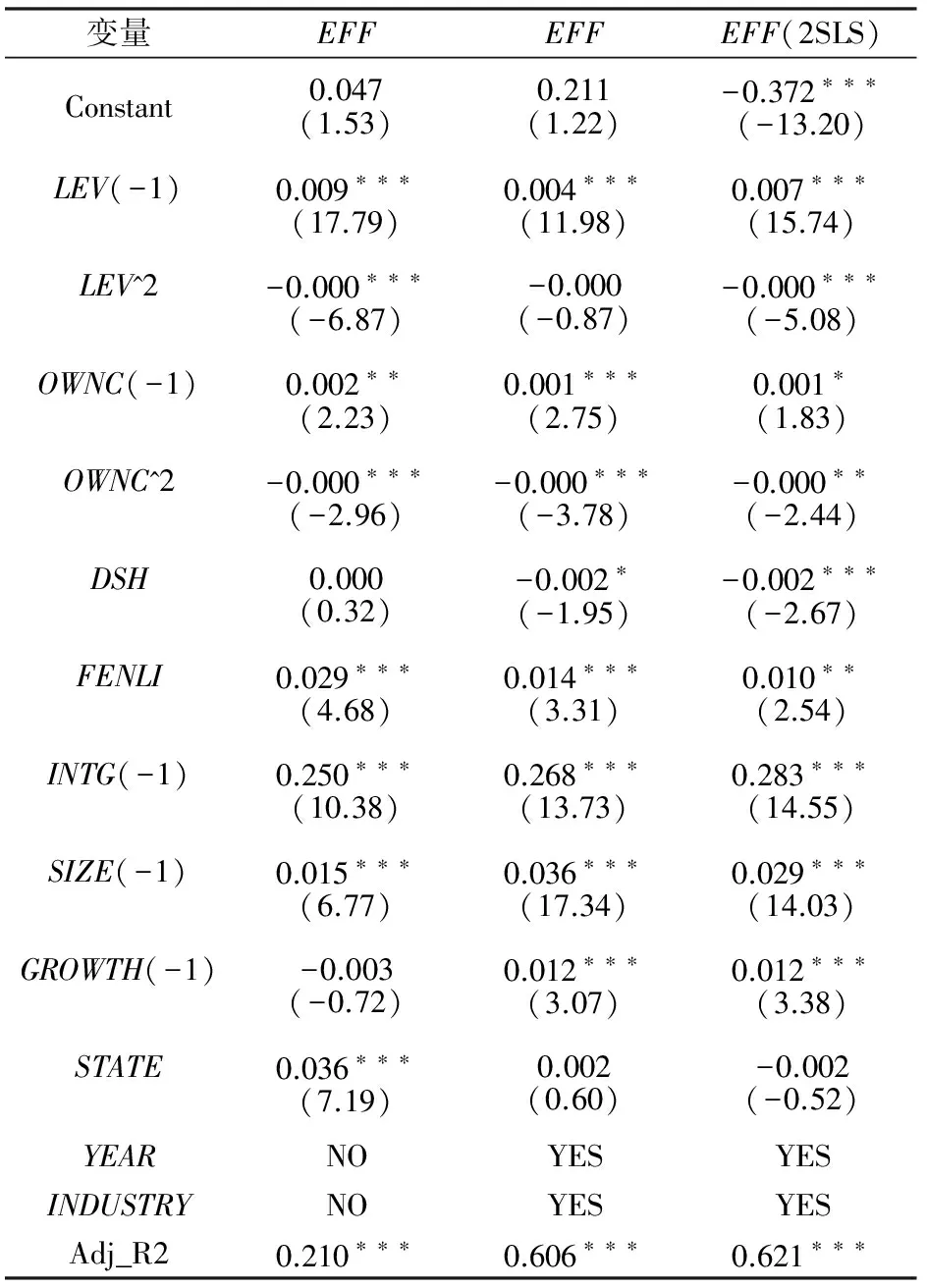

由于企业债务结构与企业生产效率存在双向的因果关系,所以本文选择2SLS对模型进行内生性处理。表3为企业绩效方程模型的回归结果,表3的第一列为没有控制行业与年份的回归结果,第二列为控制行业与年份的回归结果,第三列为使用2SLS来对结果进行内生性控制。三列结果都一致表明企业杠杆对于企业生产效率积极的影响,从而支持代理成本假说,即较高的杠杆率伴随着较高的生产效率,即假设1是成立的。同时,我们发现杠杆率的平方项系数显著为负,说明两者之间存在一定的非线性关系。这个结果告诉我们,负债率与生产效率之间存在倒“U”型关系,也就是说,存在最优的负债率使得企业生产效率最大,结果还发现,第一大股东持股比例的符号为正,且在2SLS回归方程中,系数在10%水平上显著为正,说明在均值回归方程中,第一大股东比例越高,越有可能监督管理层,从而对业绩产生积极的影响。所以,H3成立。同时,我们发现股权集中度的平方项系数显著为负,说明两者之间存在一定的非线性关系。

表2 债务结构对企业生产效率影响回归分析(样本量13322)

注:括号内为系数的t值,***,**,*分别表示在1%,5%,10%水平上显著。

从表2的第三列结果,我们继续得到如下结论,企业董事会规模越大,企业的生产效率越小,这可能是由于中国企业董事会大多处于摆设;董事长与总经理两职分离对提高企业生产效率有积极的作用;规模越大、无形资产比例越高、成长能力越强的企业,企业的生产效率越高;最后,企业的所有权属性对于企业的生产效率没有显著影响。

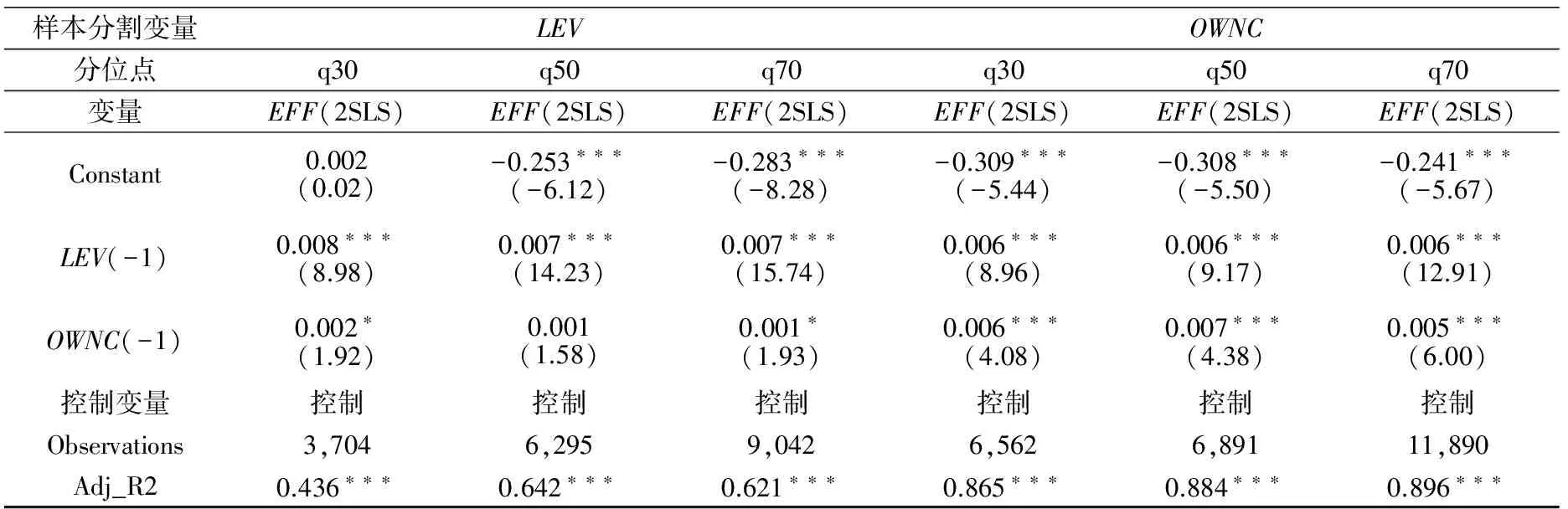

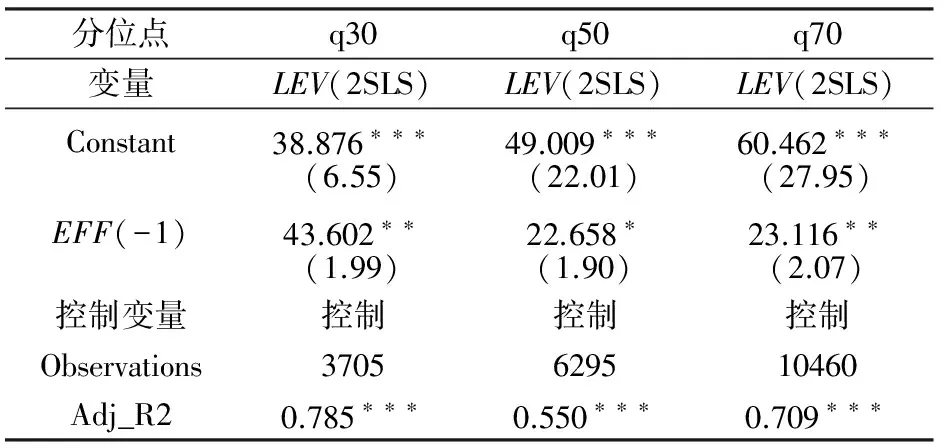

表2结果中,杠杆率与持股比例的平方项系数显著为负,说明杠杆率与企业生产效率之间存在一定的非线性关系。为了进一步分析两者之间的非线性关系,表3给出了杠杆率与第一大股东持股比例的分位数回归结果。

表3中样本分割点为LEV的回归结果表明,在债务结构小的企业,杠杆率对企业生产效率的促进作用强于在债务结构大的企业。对于样本分割点为OWNC的回归结果表明,第一大股东持股比例的系数先增大后减小,也就说两者之间存在一个倒“U”型关系。

表3 债务结构与企业生产效率的非线性回归结果

注:括号内为系数的t值,***,**,*分别表示在1%,5%,10%水平上显著。由于篇幅限制,控制变量结果也不一一列出,如需要可向作者索取。下同。

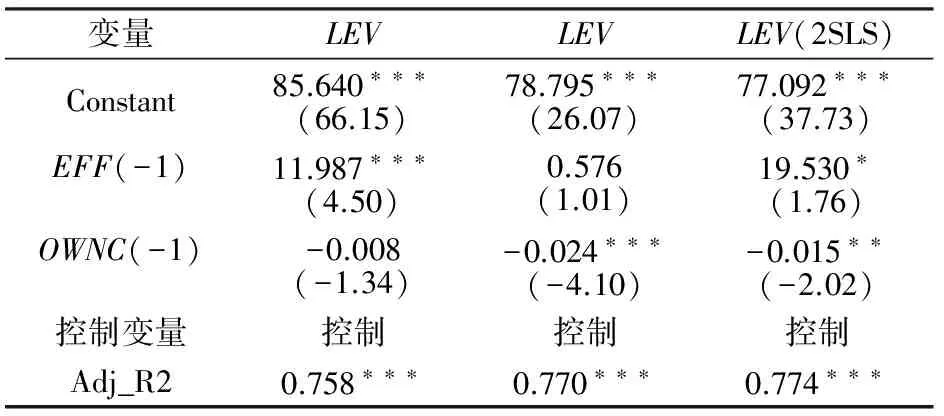

(二)企业生产效率与债务结构

表5报告了企业生产效率对债务结构影响的回归结果,结果图表呈现形式与表3一致。从均值回归结果来看,支持了效率风险假说,即生产效率越高的企业,选择较高的债务水平,因为更高的效率将会降低预期破产成本和财务困境成本;没有证据支持特权值价值假说。所以,假设H2A是成立的。对于企业第一大股东持股(OWNC)系数为负,且在5%水平上显著,说明第一大股东持股比例高,企业的债务水平越小,从而假设H4成立。同时,我们还发现拥有足够多的有形资产与无形资产,偿债能力与成长能力高的非国有企业,其企业债务水平越低。这里偿债能力与预期符号相反,可能是由于中国企业自由现金流一直较低,偿债能力提高是由于其债务减少导致。有形资产的符号也与预期不一致,可能是中国上市企业融资约束较强,很难获得银行贷款,所以固定资产越高,其清算损失越大。

表4 企业生产效率对债务结构影响回归结果(样本量13322)

注:括号内为系数的t值,***,**,*分别表示在1%,5%,10%水平上显著。

表5研究了对于不同的债务结构下,企业生产效率对债务结构的影响是否发生变化。从表5可以得到,分位数回归结果支持了效率风险假说,同时,在低杠杆水平下,效率越高的企业越可能采用较高的债务水平。

表5 企业生产效率对债务结构的分位数回归结果

注:括号内为系数的t值,***,**,*分别表示在1%,5%,10%水平上显著。

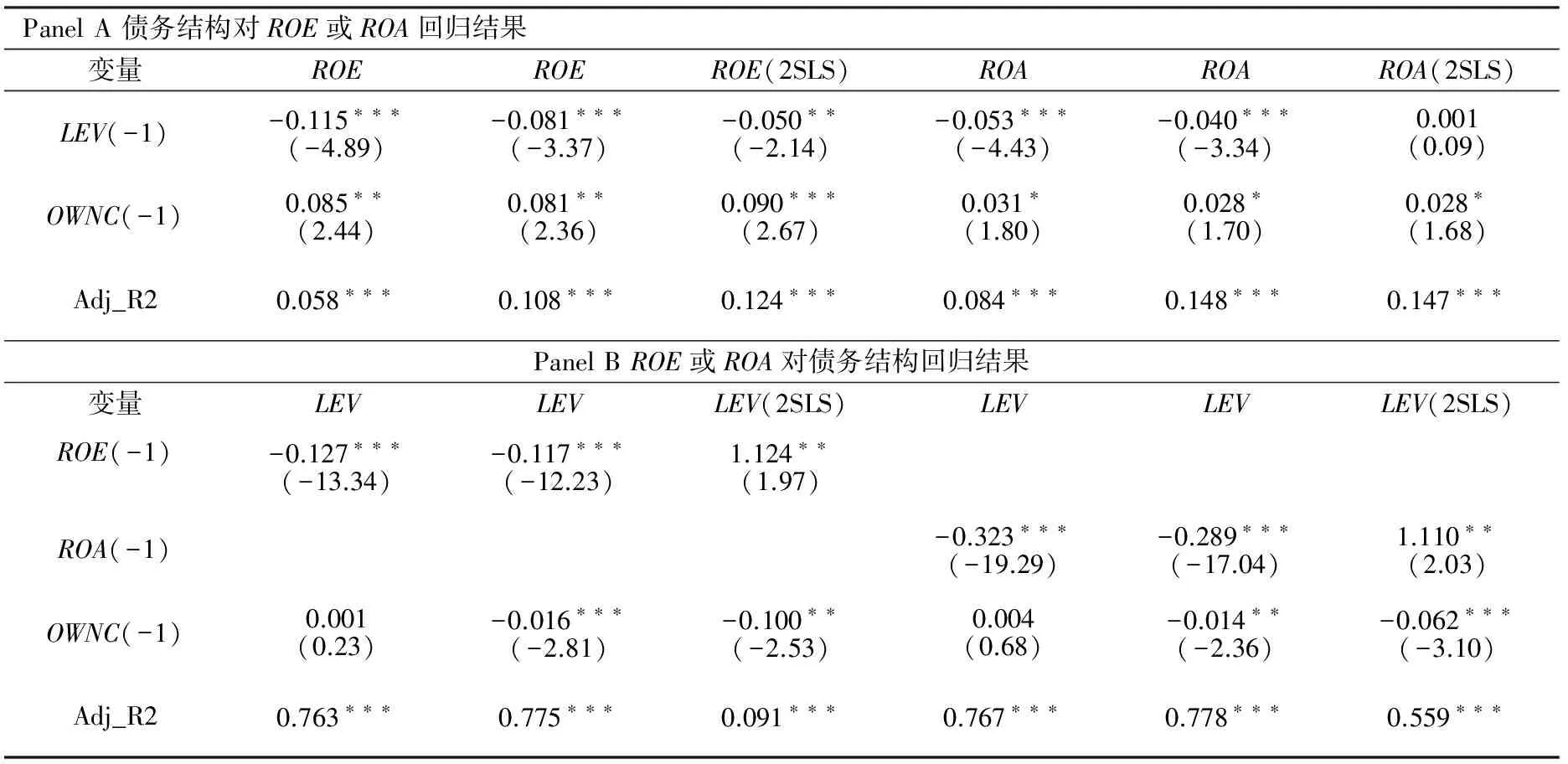

(三)稳健性检验

本文使用财务指标(ROE,ROA)作为企业绩效的替代变量。企业绩效方程与债务结构方程的部分回归结果如表6所示。表6的A部分为债务结构对企业绩效的回归结果,当用ROE作为企业绩效的替代变量时,债务结构与企业绩效之间存在显著的负相关关系;而用ROA作为企业绩效的替代变量时,债务结构与企业绩效之间不存在显著的相关关系。同时,六个回归方程的决定系数都不大于0.2,而以企业生产效率作为企业绩效替代变量时,表2中的回归方程的决定系数大于0.6。所以,从企业绩效模型来看,不管从系数的稳健性或者拟合优度看,相对于传统金融指标,企业生产效率可以很好地作为代理成本的替代指标。表3的B部分为债务结构模型回归结果,各个方程的决定系数比较高,而企业绩效的系数符号没有体现出一致性。本文使用的动态模型能够在一定程度上减小模型的内生性,所以结果在处理模型内生性前后应没有太大变化[23-24]。基于上述论述,本文认为企业生产效率是代理成本的一个合适替代变量。

表6 稳健性检验结果(样本量13322)

注:括号内为系数的t值,***,**,*分别表示在1%,5%,10%水平上显著。

六 结 论

本文利用2002~2012年中国全行业上市公司数据,使用企业生产效率作为企业代理成本的替代变量,在同时考虑负债结构对企业绩效的影响以及他们之间的逆向关系下,本文研究结果支持以往代理成本假说结论,即杠杆率大的企业伴随着更高的生产效率。在不同的杠杆水平和股权集中度下,结论仍然是成立的,但资本结构的边际效用在递减。另一方面也说明,企业存在最优的负债水平,一旦企业超过最优的债务水平,那么企业的违约风险将增大;同时证实在中国,股权集中度有很好的监督治理功能,其能直接影响企业绩效,也能间接影响企业负债进而影响企业绩效,说明三者存在一定的整体联系。相对于以往研究,本文研究企业生产效率作为企业代理成本的替代变量具有科学性与合理性。

[1] Modigliani, F., Miller, M. H.,1958. The Cost of Capital, Corporation Finance and the Theory of Investment[J], The American Economic Review 48(3), 261-297.

[2] Jensen, M., Meckling, W., 1976. Theory of the firm: Managerial behavior, agency costs and capital structure[J]. Journal of Financial Economics 3, 305-360.

[3] Leibenstein, H., 1966. Allocative efficiency vs. ‘X-efficiency’ [J]. American Economic Review 56, 392-415.

[4] Demsetz, H.Industry structure, market rivalry,and public policy[J].Journal of Law and Economics,1997,16 (1):1-9.

[5] Berger, A.N., Bonaccorsi di Patti, E., 2006. Capital structure and firm performance: a new approach to testing agency theory and an application to the banking industry[J]. Journal of Banking and Finance 30, 1065-1102.

[6] Demsetz, H., Villalonga, B., 2001. Ownership structure and corporate performance[J]. Journal of Corporate Finance 7, 209-233.

[7] Mahrt-Smith, J., 2005. The interaction of capital structure and ownership structure[J]. Journal of Business 78, 787-816.

[8] Jensen, M., 1986. Agency costs of free cash flow, corporate finance, and takeovers[J]. American Economic Review 76, 323-329.

[9] Grossman, S.J., Hart, O., 1982. Corporate financial structure and managerial incentives[J]. In: McCall, J. (Ed.), The Economics of Information and Uncertainty. University of Chicago Press, Chicago.

[10] Stulz, R., 1990. Managerial discretion and optimal financing policies[J].Journal of Financial Economics 26, 3-27.

[11] Villalonga, B., Amit, R., 2006. How do family ownership, control and management affect firm value? [J]. Journal of Financial Economics 80, 385-417.

[12] Cornett, M.M., Marcus, A.J., Saunders, A., Tehranian, H., 2007. The impact of institutional ownership on corporate operating performance[J]. Journal of Banking and Finance 31, 1771-1794.

[13] La Porta, R., Lopez de Silanes, F., Shleifer, A., Vishny, R.W., 2002. Investor protection and corporate valuation[J]. Journal of Finance 57, 1147-1170.

[14] 徐莉萍,辛宇与陈工孟,股权集中度和股权制衡及其对公司经营业绩的影响[J],经济研究,2006,(1):90-100.

[15] Fama, E., Jensen, M.Separation of ownership and control[J]. Journal of Law and Economics,1983,26 (2):301-325.

[16] Hu, Y., Zhou, X.The performance effect of managerial ownership: evidence from China[J].Journal of Banking and Finance,2008,(32):2099-2110.

[17] McConnell, J,Servaes,H.Equity ownership and the two faces of debt[J].Journal of Financial Economics,1995,(39):131-157.

[18] Demsetz, H., Lehn, K.The structure of corporate ownership: causes and consequences[J]. Journal of Political Economy,1985,93(6):1155-1177.

[19] Himmelberg, C., Hubbard, G., Palia, D.Understanding the determinants of managerial ownership and the link between ownership and performance[J].Journal of Financial Economics,1999,(53):353-384.

[20] Friend, I., Lang, L.An empirical test of the impact of managerial self-interest on corporate capital structure[J]. Journal of Finance,1988,43 (2):271-281.

[21] Brailsford, T.J., Oliver, B.R., Pua, S.L.H.On the relation between ownership structure and capital structure[J]. Accounting and Finance,2002,(42):1-26.

[22] 卢文鹏,尹晨,隐性担保、补偿替代与政府债务——兼论我国的财政风险问题[J],财贸经济,2004,(1):55-61.

[23] Margaritis, D., Psillaki, M.Capital structure, equity ownership and firm performance[J]. Journal of Banking & Finance,2010,(34):621-632.

[24] 龚光明,张柳亮.股权制衡与公司绩效关系研究——基于内外生双重视角的经验证据[J].财经理论与实践,2013,(2):64-67.

OwnershipConcentration,DebtStructureandCorporatePerformance——BasedonProductionEfficiencyPerspective

GAO Rui-bing

(School of Accountancy, Central University of Finance and Economics, Beijing 100081,China)

There are interactions between corporate debt structure and production efficiency. Specifically, corporate with high level of production efficiency will choose a higher level of debt. In turn, the higher level of debt the corporate has, the greater production efficiency it gets, and there exists an optimal level of corporate debt. In addition, ownership concentration has a significant effect on corporate production efficiency and debt structure. Specifically, with the increase of ownership concentration, corporate production efficiency firstly increased and then decreased, which is presented as an inverted “U” shaped relationship, while the level of corporate debt decreased.

ownership concentration; debt structure; enterprise efficiency; endogenous

2013-12-08

高睿冰(1973—),女,河南安阳人,中央财经大学博士研究生.研究方向:公司财务.

F276

A

1008—1763(2014)04—0036—07