内部控制缺陷和审计费用关系的实证研究

——基于内部控制缺陷细化视角

2014-07-12张红英高晟星

张红英,高晟星

(1.浙江财经大学会计学院,浙江 杭州 310018;2.杭州科技职业技术学院,浙江 杭州 311402)

内部控制缺陷和审计费用关系的实证研究

——基于内部控制缺陷细化视角

张红英1,高晟星2

(1.浙江财经大学会计学院,浙江 杭州 310018;2.杭州科技职业技术学院,浙江 杭州 311402)

本文从审计师的角度出发,将内部控制缺陷划分为会计层面内部控制缺陷和公司层面内部控制缺陷,研究内部控制缺陷本质属性及其变化对审计费用的影响。研究发现会计层面内部控制缺陷与审计费用在1%水平上显著正相关,公司层面内控缺陷与审计费用不存在显著的相关性;内部控制缺陷修正在5%水平上与审计费用负相关;内控控制缺陷披露的一致性与审计费用不相关。

内部控制缺陷;审计费用;审计风险

2002年美国国会出台了 《萨班斯一奥克斯利法案》(简称SOX法案)以应对 “安然”、“世通”等一系列财务舞弊案件所导致的公众公司信誉危机,而作为企业免疫系统的内部控制也受到史无前例的关注。SOX法案深远地影响了所有在美国上市的公司,也引发了学者对SOX法案下内部控制与审计费用关系的探讨。随着我国内部控制建设的不断完善,国内的学者也开始了相关的研究[1]。基于以上所述背景,我们进一步细化研究视角,通过内部控制缺陷的深入探讨,以小见大,从内部控制缺陷类型、内部控制缺陷修正和连续两年披露缺陷一致性的角度,研究内部控制缺陷对审计费用的影响。

一、文献综述

Raghunandan和Rama[2]以660家制造业公司作为研究样本检验了审计费用与依照SOX404条款披露的内部控制缺陷之间的关系,他们发现样本公司2004年审计费用的均值比2003年高86%,披露重大缺陷公司的审计费用比未披露重大缺陷的公司高43%。Hogan和W ilkins[3]基于审计风险模型检验了财务报告内部控制缺陷(ICFR)对审计费用的影响,发现有内部控制缺陷的公司的审计费用更高,并且审计费用随着缺陷严重程度的增加而增加。Hoitash[4]的研究也得到了相似的结论。Randal Elder[5]以萨班斯404法案为背景的研究表明,审计费用与内部控制缺陷正相关,存在内部控制缺陷的上市公司更容易被采取更严格的审计程序并且被出具非清洁审计意见的可能性更大。

张敏、朱小平[6]发现内部控制问题与审计定价之间存在显著正相关关系,揭露更多的内部控制问题将会导致来年更高的审计定价。张旺峰、张兆国、杨清香[7]认为注册会计师的审计收费与企业的内部控制质量之间存在着不显著的负相关性。张宜霞[8]以中国内地在美国上市的公司作为样本的研究发现上一年披露了财务报告内部控制重大缺陷的公司的审计收费反而低,产生了 “极反效应”。盖地等[9]利用我国A股上市公司2009年和2010年的数据,从截面和跨期两个视角检验内部控制缺陷对审计收费的影响。研究发现,上市公司存在内部控制缺陷会导致审计收费增加。

我国的内部控制建设起步较晚,制度不健全,上市公司的内部控制信息披露量明显不足。因此,制约了我国学术界对内部控制的深入研究。现阶段的研究尚存在以下问题:(1)研究结论不一致。近几年国内针对内部控制的研究呈现爆发式的增长,但尚未形成基本一致的研究结论。其表现有内部控制缺陷的分类方法众多,各有利弊;内部控制评价方法迥异,作者的主观性较强;衡量内部控制缺陷经济后果的手段不同,结论差异大,甚至相反等等。(2)研究角度问题。目前关于内部控制缺陷的文献集中于内部控制缺陷的认定、内部控制缺陷披露的影响因素,很少有进一步深入研究内部控制缺陷分类和修正的经济影响。本文认为有必要进一步研究内部控制缺陷的类型和内部控制缺陷的修正与否带来的不同经济后果以促进企业的价值,这符合内部控制价值创造导向论。

二、研究假设

(一)公司层面和会计层面内部控制缺陷对审计费用的影响

Randal Elder[5]的研究表明,审计费用与内部控制缺陷正相关。DOSS等认为公司类的内部控制层次要高于会计类内部控制并对会计类内部控制具有 “浸入效应”。从审计师的角度分析,会计层面内部控制缺陷的存在会让审计师执行更为复杂的审计程序,从而导致审计成本即委托代理成本的上升;而公司层面内部控制缺陷的存在会使审计师提高警惕,评估被审计单位的经营风险,在必要时收取一定的 “风险溢价”以弥补承担被审计单位 “转嫁”给自己的风险责任而可能造成的经济损失。由此,本文提出假设1。

假设1a:会计层面内部控制缺陷与审计费用正相关;

假设1b:公司层面内部控制缺陷与审计费用正相关。

(二)内部控制缺陷的修正对审计费用的影响

从理论上分析,如果被审计单位在当年或下一年早期就修正了存在的内部控制缺陷,即第二年没有披露内部控制缺陷,那么与内部控制缺陷依旧存在的公司相比,审计这类公司时投入的审计资源将会减少,审计师的测试程序也会相应减少,审计风险相对降低,从而审计费用也相对较低,即委托代理成本降低。因此,依据目前我国的审计状况,本文拟用2011年的数据对内部控制缺陷修正和审计费用的关系进行检验,提出了假设2。

假设2:内部控制缺陷的修正与审计费用负相关。

(三)连续两年披露内部控制缺陷对审计费用的影响

本文认为公司前后两年披露不同类型内部控制缺陷和披露相同类型的缺陷对审计费用影响的效度是不同的。例如当公司前一年度披露了会计层面内部控制缺陷,而后一年度披露了公司层面内部控制缺陷,审计师在前后两年的审计时就需要分别进入不同的风险层面,运用不同的审计手段和提升审计程序识别不同的内部控制缺陷,这就使得审计费用大幅增长;当公司前后两年披露了相同类型的内部控制缺陷,在审计师没有发生变更的前提下,审计师在后一年的审计中就可以借鉴前一年的审计经验,较快地识别出同属于一种类型的内部控制缺陷,那么审计费用就不会过多地上涨。因此,本文提出假设3。

假设3:连续两年披露不同内部控制缺陷类型公司的审计费用大于披露相同内部控制缺陷类型公司的审计费用。

三、研究设计

(一)样本选择

2010年是上市公司内部控制建设的重要转折点,本文以此为基准,选择了三项指引发布后当年及后一年的数据进行研究,即样本的选择区间为2010-2011年。据统计,截至2012年4月30日,上市公司累计披露内控自评报告1926份,深市上市企业全部披露了内控自评报告,沪市上市企业披露内控自评报告492份。说明深市内部控制建设质量优于沪市。基于数据的可获取性考虑,以我国深市上市公司作为研究样本。

本文归纳前人的研究,通过如下方式收集内部控制缺陷:

第一,上市公司发布的年度内部控制自我评价报告。内控自评报告依旧是内部控制缺陷获取的主要来源和途径。借鉴叶建芳等[10]的方法识别内部控制缺陷①在阅读内部控制自评报告时主要锁定 “问题及整改计划”一栏,若存在对内部控制否定性语句的阐述,诸如内部控制制度存在边界不够清晰、细节重复或相互冲突;尚未建立有效的考评体系和激励机制;工作流程不够规范、简洁;独立董事履职不到位,审计委员会建设不完善;会计基础工作存在缺陷等语句,认定为存在内部控制缺陷。

第二,当年度存在违规事实受到 “一会两所”的处罚。上海证券交易所、深圳证券交易所和证监会会定期或不定期对上市公司的制度建设和各种行为进行检查并出具相应的检查报告。一旦上市公司受到一会两所的处罚,说明公司的内部控制存在较为严重的问题。

第三,样本公司当年被出具了非标准审计意见。审计师出具了非标准的审计意见意味着被审计单位的财务报表及其编制环境存在问题,即内部控制存在缺陷。

第四,样本公司当年出现财务报告重述或重大会计差错更正的情况。上市公司被要求对财务报告持有高度谨慎的态度,因此如果样本公司当年出现财务报告重述或重大会计差错更正的情况,说明其内部控制存在缺陷。

按照以往的研究惯例,对2010-2011年样本公司作了如下剔除:(1)剔除没有披露内部控制自我评估报告或没有披露内部控制缺陷的公司;(2)剔除金融保险类上市公司,这类公司的经营特征与一般公司差异较大,相关会计指标所代表的意义也不尽相同;(3)剔除财务数据缺失的公司;(4)对样本数据进行1%水平上的缩尾处理。经过筛选②被ST的上市公司往往存在较为严重的内部控制缺陷,为了保持样本量,本文在筛选样本过程中没有剔除被 ST的公司,但是在模型建立时将 ST作为控制变量进行控制。,最后得到2010年152个样本,2011年150个样本,总计302个样本。

(二)内部控制缺陷的认定

SEC的一些文件和PCAOB AS5、Doss[11]及Ge和McVay[12]、南京大学课题组[13]分别按自己的方法对内部控制缺陷进行了分类。但是以上方法都存在一定局限性③SEC和PCAOB的分类方法虽然开创了内部控制缺陷分类的先河,但是该三分法评价过于复杂,南京大学课题组的分类方法相对来说信度较高,但是样本搜集过程极为复杂,需要耗费大量的人力、物力以及时间。。本文基于Doyle[14]对内部控制缺陷划分并改进,将内部控制缺陷划分为会计层面内部控制缺陷和公司层面内部控制缺陷。会计层面内部控制缺陷定义为在审计师视角下与财务报表所含科目确认和计量过程直接相关的,导致财务报告差错、虚报或舞弊的缺陷。公司层面内部控制缺陷是存在于公司整体控制环境,大多与公司治理不善相关,与财务报告确认和计量没有直接相关关系的内部控制缺陷。

为了能更好展示会计层面和公司层面缺陷的划分,本文参照李万福[15]的归纳将搜集获得的公司缺陷为例进行划分:

表1 内部控制缺陷分类

本文通过手工方式搜集内部控制自我评价报告并逐一阅读获取内部控制缺陷,其他财务数据来自于国泰安CSMAR数据库和同花顺数据库。

(三)变量设计与模型构建

本文的研究对象是内部控制缺陷类型、修正和一致性对审计费用的影响,根据前文的探讨,设计变量如下:

表2 变量说明

在选取上述变量的基础上,本文分别构建了不同的模型验证前文的假设。

(1)LNFEE=α0+α1ICW-AL+α2SUB+α3LNSIZE+α4AR+α5INV+α6LEV+α7ROE+α8LOSS +α9ST+α10OPINION+α11STATE+α12BIG10+α13LOCATE+ε

(2)LNFEE=α0+α1ICW-CL+α2SUB+α3LNSIZE+α4AR+α5INV+α6LEV+α7ROE+α8LOSS +α9ST+α10OPINION+α11STATE+α12BIG10+α13LOCATE+ε

(3)LNFEE=α0+α1REMEDY+α2SUB+α3LNSIZE+α4AR+α5INV+α6LEV+α7ROE+α8LOSS +α9ST+α10OPINION+α11STATE+α12BIG10+α13LOCATE+α14ACHANGE+ε

(4)LNFEE=α0+α1SAME+α2SUB+α3LNSIZE+α4AR+α5INV+α6LEV+α7ROE+α8LOSS+ α9ST+α10OPINION+α11STATE+α12BIG10+α13LOCATE+α14ACHANGE+ε

其中模型(1)、(2)用于验证假设1,模型(3)用于验证假设2,模型(4)验证假设3。

四、实证结果和相关分析

(一)描述性统计

为了更加直观地体现变量之间的关系,本文首先采用描述性统计法对各个样本进行分析,表 3说明了样本的分布情况。

统计表明2010年有93家上市公司披露了会计层面的内部控制缺陷,占样本总量的61.18%;83家公司披露了公司层面的缺陷,占 54.61%;同时披露两类缺陷的上市公司有 24家,占 15.79%。2011年,26.67%的上市公司披露了会计层面缺陷;37.33%披露了公司层面缺陷;10.67%披露了两种类型的缺陷。2010年披露内部控制缺陷的上市公司中有80家在2011年没有披露缺陷,即53.33%的公司修正了内部控制缺陷。2011年依旧披露内部控制缺陷的70家上市公司中有34家披露了与上一年相同类型的内部控制缺陷。

表3 样本的描述性统计

会计层面和公司层面内部控制缺陷的均值分别为0.61118和0.5461,说明样本公司存在会计层面缺陷的可能性略大于公司层面的缺陷,这也可能是会计层面的缺陷比较容易察觉而导致的;2011年修正了内部控制缺陷公司的均值为0.5333,说明还有将近一半的样本公司没有修正存在的内控缺陷或者出现了新的缺陷,这印证了迪博风险公司对我国内部控制现状的调查研究①深圳迪博企业风险管理技术有限公司发布的内部控制白皮书认为我国目前的内部控制建设还很不完善,内控水平较低。;LOSS、ST、OPINION的均值都较小,说明样本公司中亏损的公司、被ST的公司、得到非标审计意见的公司的比重小,从侧面反映出经营业绩好,财务制度相对规范的公司的内部控制建设更好,也更愿意披露内控缺陷,对自身的内控建设有充分的信心。

(二)相关性分析

考虑到各个变量之间可能存在的多重共线性问题影响,本文通过皮尔逊相关性检验进行初步分析。检验结果如表4所示②由于本文的模型较多,为了节省文章篇幅,此处仅报告了简单相关系数。。

表4 样本的相关性分析

从表可知,会计层面内部控制缺陷在0.01水平上与审计费用显著正相关,说明存在会计层面内部控制缺陷会导致审计费用的上升,公司层面内控缺陷与审计费用之间并不存在明显的显著性;内部控制缺陷修正和缺陷披露的一致性与审计费用在0.01和0.05水平上没有体现出显著性,需要在后面的实证分析中进一步检验。

(三)怀特检验

为了确保回归结果的可靠性,本文采用了 White检验分别对各年数据进行检验。模型(1)、(2)、(3)、(4)的White检验P值分别为0.2622、0.1461、0.6835、0.4438均大于临界点0.05,说明模型不存在异方差问题,回归结果可靠。

(四)普通最小二乘法回归分析

1.假设1回归结果

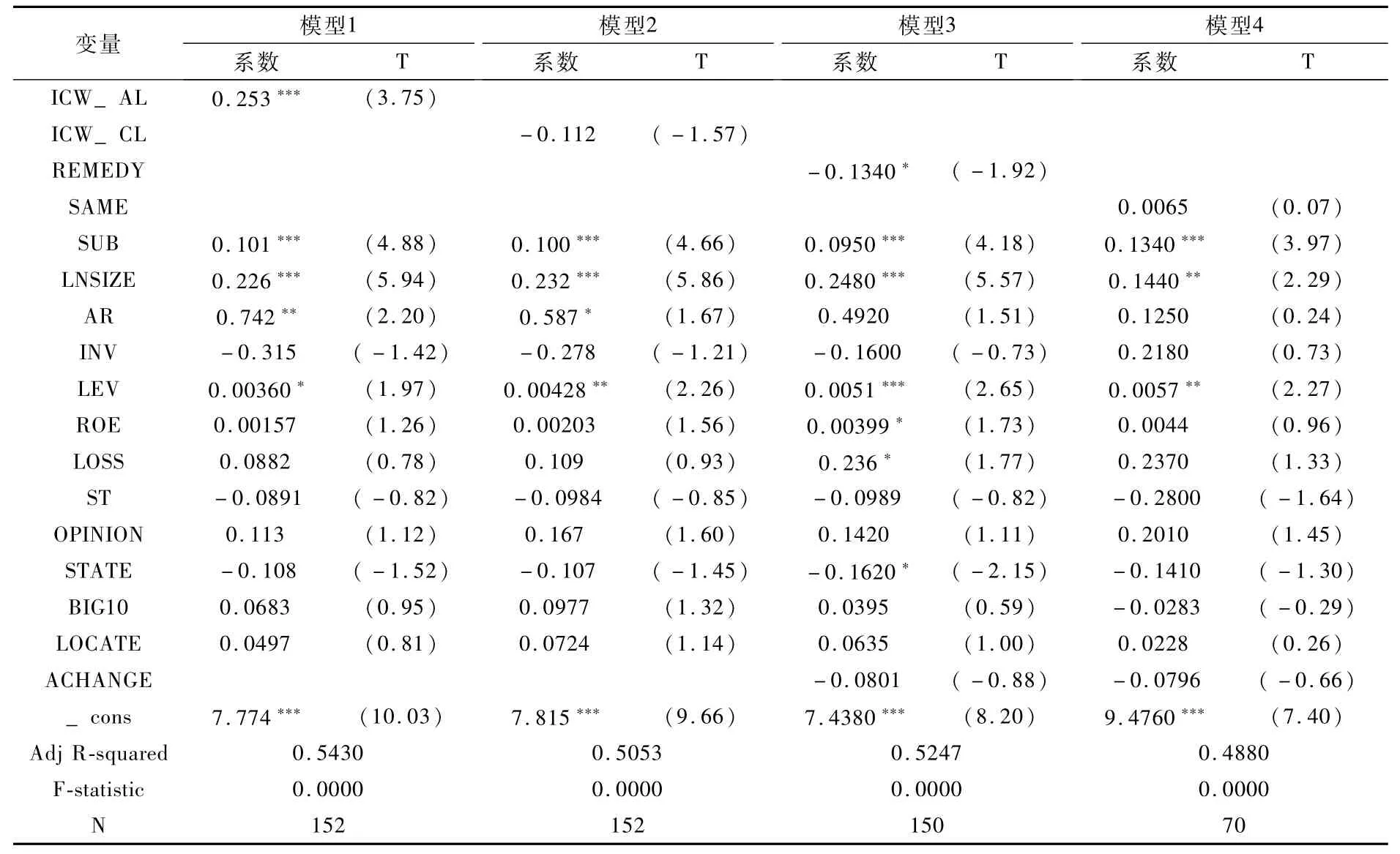

经过前期的数据筛选,最终得到152家样本公司,本文对存在会计层面内控缺陷和公司层面内控缺陷的公司分别进行回归,回归结果如表5所示。

从模型的拟合优度看,模型1和模型2调整后的R方分别为0.543和0.5053,根据以往的研究经验,本文的模型的拟合效果较为理想。模型的F值都在0.01的水平上显著,拒绝了模型各系数同时为0的原假设。综上所述,模型在整体上能够反应变量对审计费用的影响。

从回归结果看,ICW_AL(会计层面内控缺陷)在1%水平上与审计费用显著相关,且符号为正,说明存在会计层面内控缺陷的公司的审计费用要高于没有缺陷的公司,这就证明了当公司存在会计层面的内控缺陷,注册会计师在审计时必须扩大审计范围,执行更多的审计程序,收集更多的审计证据以验证存在的缺陷对公司的财务报告可信度造成的不利影响,从而导致审计成本的上升,该结果与本文的预期保持了一致。

但是,我们发现ICW_CL(公司层面内控缺陷)与审计费用的关系是不显著的,即实证结果没有支持理论分析。通过对样本公司披露的公司层面内控缺陷的分析,本文给出如下解释理由:首先,公司层面的内部控制缺陷往往与公司人员的主观意愿有关,虽然建立了完善的内部控制制度和准则,但其执行力度却大打折扣,审计师在审计时也无法明确识别;其次,从内部控制自我评价报告看,公司对披露的公司层面内控缺陷的表述是含糊不清、轻描淡写的,审计师很难根据简单的几句话就判断存在的缺陷对公司运营情况造成不良影响的程度,也无法具体判定公司面临的风险程度;最后,从现阶段的实际情况出发,目前审计师的审计工作主要围绕财务报告相关会计事项展开,限于时间、经历和能力,审计师不可能对所有的内控环节进行详细的审计,特别是公司层面的内部控制缺陷具有 “蔓延性”,审计师无法准确衡量潜在的风险。这导致了审计师在审计定价时没有或很少考虑公司层面内控缺陷这一因素。

表5 模型的回归结果

控制变量中,SUB、LNSIZE、AR和LEV的回归系数都为正,与预期符号一致,均通过显著性检验。客户资产规模越大、子公司数量越多,审计的复杂程度越高,审计师为出具审计意见需要收集的审计证据越多,审计成本也相应增加;应收账款占总资产的比率越高,说明审计的难度越大,审计师花费的时间越长,审计费用就越高;资产负债率越高,表明企业的财务风险越高,企业进行财务美化的可能性加大,审计师审计的风险加大,审计费用就越高。其他控制变量没有体现出显著的相关性。

2.假设2回归结果

REMEDY(内部控制缺陷修正)在10%水平上与审计费用显著相关,系数的符号为负,说明一旦内部控制缺陷获得修正,上市公司当年的审计费用会相对低于那些没有修正缺陷公司的审计费用。虽然Hoitash[4]的研究认为即使下一年度修正了内部控制缺陷,样本公司依旧支付了高额的审计费用,但是这部分超额的审计费用来源于审计风险而不是更多的审计测试程序。

3.假设3的回归结果

通过实证分析,没有发现SAME与LNFEE存在显著的线性关系。结合前文的假设结论和目前的内控信息披露的现实状况,对于存在的一般公司层面的内控缺陷(除非是发生了引起社会广泛关注的或对公司具有较大负面影响事件)审计师仅仅与管理层进行口头上的沟通,该类缺陷的披露是否一致不会给审计费用的变化带来明显影响;对于会计层面内控缺陷,披露相同类型的会计层面缺陷虽然可以方便审计师借鉴前一年度的审计经验快速检验缺陷,但是如果当公司连续两年披露了同一类型中的同一种内部控制缺陷,说明公司管理层没有引起足够的重视,风险漏洞较大,审计师考虑到风险转嫁而收取高额的审计费用。以上原因可能导致无法分辨内部控制缺陷披露的一致性对审计费用的影响,使假设3不成立。

五、稳健性检验

(一)处理效应模型

内部控制缺陷的存在和披露在某种程度上受到公司本身特质的影响。为了进一步解决内生性解释变量的样本自选择问题,本文引入了处理效应模型(Treatment Effect Model)重新检验假设1。企业是否存在会计层面或公司层面内控缺陷或者说内部控制质量的高低在一定程度上取决于公司本身的特质,因此本文参考Doyle(2007a)、李万福①李万福在 《内部控制在公司投资中的角色:效率促进还是抑制?》一文中将内部控制缺陷的披露设定为一系列解释变量的函数,这些变量包括:公司聘请的会计师事务所是否为四大、公司规模、第一大股东持股比例、实际控制人性质、独立董事规模等。(2011)等文献选取了CEO(董事长和总经理两职合一)、TOP(第一大股东持股比例)、IND(独立董事占董事会总人数的比重)、STATE(实际控制人性质)、LEV(资产负债率)、ROE(净资产收益率)、LNSIZE(公司规模)、BIG10(是否聘用 “十大”会计事务所)作为影响内部控制缺陷的因素,构建自选择模型:

ICW_ALICW_CL=β1+β2CEO+β3TOP+β4IND+β5STATE+β6LEV+β7ROE+β8LNSIZE +β9BIG10

根据分析结果显示②由于篇幅所限,此处未能提供相关过程,如有需要可向作者索取。,模型1的选择系数(LAMBDA=-0.3830)显著,说明使用处理效应模型是必要的,而模型2的选择系数(LAMBDA)不显著,说明考虑内生性问题没有起到作用,再者前文中模型2的回归结果本身就是不显著的,本文就不对模型2再作分析。

通过控制了内生性问题的影响之后,发现会计层面内控缺陷与审计费用的关系依旧是显著正相关的,说明控制了内生性问题后假设1的结论不变。

(二)假设2的稳健性检验

在假设2中,将内部控制缺陷的修正定义为2010年存在内控缺陷的公司在2011年没有披露任何的内控缺陷,即完全修正了内部控制缺陷。但实际情况有的上市公司只是部分修正了内控缺陷,而这部分样本审计费用的变化没有在实证分析中得到体现。因此本文将内部控制缺陷范围重新定义为上市公司2011年披露的内部控制缺陷类型的减少或2011年没有出现与2010年相同类型的缺陷,再次利用模型3进行回归检验。回归结果表明REMEDY依旧在10%水平上显著负相关。

六、研究结论及建议

本文通过运用普通OLS分别检验了上述三者对审计费用的影响,并运用处理效应模型等手段对OLS回归结论进行了稳健性检验,确保如下结论的可靠性。

第一,会计层面内部控制缺陷与审计费用在1%水平上显著正相关,公司层面内控缺陷与审计费用不存在显著的相关性。与公司层面内控缺陷相比,审计师在审计时更加注重会计层面内控缺陷。第二,内部控制缺陷修正在5%水平上与审计费用负相关。该结论表明内部控制缺陷的修正有利于减少审计费用,节约公司的运营成本。第三,内控控制缺陷披露的一致性与审计费用不相关。上述研究结论表明内部控制缺陷的披露会导致审计费用的上升,而内部控制缺陷的修正则可以降低审计费用,这意味着做好内部控制建设对公司经营成本的节约是有积极作用的。审计师在审计定价时,除了考虑影响审计成本的因素外,还要考虑影响审计风险的因素。监管部门有必要加紧出台相关的政策,进一步明确内部控制缺陷的界定以及划分,规定内部控制自我评价报告的内容和格式,增强可比性,凸显内部控制自评报告的存在意义。

[1]张艳,钟文胜.内部控制披露:争论与思考一兼对SOX内部控制强制性披露的反思 [J].财经论丛,2011,(4):93-98.

[2]K.Raghunandan,Dasaratha V.Rama.SOX Section 404 material weakness disclosures and audit fees[J].Auditing,2006,(1):99-114.

[3]Hogan,Chris E.,W ilkins,Michael S.,Evidence on the audit risk model:Do auditors increase audit fees in the presence of internal control deficiencies?[J].Contemporary Accounting Research,2008,25(1):219-242.

[4]Hoitash,R.,Hoitasn U.,Bedard J.Internal control quality and audit price under the Sarbanes-Oxley Act auditing[J].A Journal of Practice and Theory,2008,(27):105-126.

[5]Randal Elder.Internal control weaknesses and client risk management[J].Journal of Accounting,2009,(24):573-580.

[6]张敏,朱小平.中国上市公司内部控制问题与审计定价关系研究:来自中国A股上市公司的横截面数据 [J].经济管理,2010,(9):108-113.

[7]张旺峰,张兆国,杨清香.内部控制与审计定价研究:基于中国上市公司的经验证据 [J].审计研究,2011,(5):65-72.

[8]张宜霞.财务报告内部控制审计收费的影响因素——基于中国内地在美上市公司的实证研究 [J].会计研究,2011,(12):70-77.

[9]盖地,盛常艳.内部控制缺陷及其修正对审计收费的影响——来自中国A股上市公司的数据 [J].审计与经济研究,2013,(3):21-27.

[10]叶建芳,李丹蒙,章斌颖.内部控制缺陷及其修正对盈余管理的影响 [J].审计研究,2012,(6):50-59.

[11]Doss M.Section 404 reports on internal control:Impact on ratingswill depend on nature ofmaterialweaknesses reported[J].Moody's Investors Service,2004,(10):1-12.

[12]Ge,Weili,McVay,Sarah.The disclosure ofmaterial weakness in internal control after the Sarbanes-Oxley Act[J].Accounting Horizons.2005,19(3):137-158.

[13]南京大学会计与财务研究院课题组.论中国企业内部控制评价制度的实现模式 [J].会计研究,2010,(6):51-61.

[14]Jeffrey Doyle,Weili Ge,Sarah McVay.Determinants of weaknesses in internal control over financial reporting[J].Journal of Accounting and Economics,2007,44(1-2):193-223.

[15]李万福,林斌,宋璐.内部控制在公司投资中的角色:效率促进还是抑制?[J].管理世界,2011,(2):81-99.

An Em pirical Study on the Relationship betw een In ternal Con trol Deficiency and Aud it Fee——From the Perspective of C lassified Internal Control Deficiencies

ZHANG Hong-ying1,GAO Cheng-xing2

(1.School of Accounting,Zhejiang University of Finance and Econom ics,Hangzhou 310018,China;2.Hangzhou Polytechnic,Hangzhou 311402,China)

From the auditor's viewpoint,this paper classifies internal control deficiencies into accounting level internal control deficiencies and company level internal control deficiencies to analyze the nature of internal control deficiency and the influence of its changes on audit fees.The study concludes:(1)firmswith internal control deficiencies aremore likely to pay higher audit fees,which indicates that auditors in China aremostly focused on accounting events;(2)firms that have remediated previously reported internal control deficiencies have successful lowered their audit fees;(3)whether firms disclose the same deficiencies,it seems that consistency and audit fees are irrelevant statistically.

internal control deficiency;audit fee;audit risk

F239

A

1004-4892(2014)08-0051-09

(责任编辑:文 菲)

2013-03-14

张红英(1966-),女,浙江东阳人,浙江财经大学会计学院副教授;高晟星(1989-),男,浙江富阳人,杭州科技职业技术学院助教。