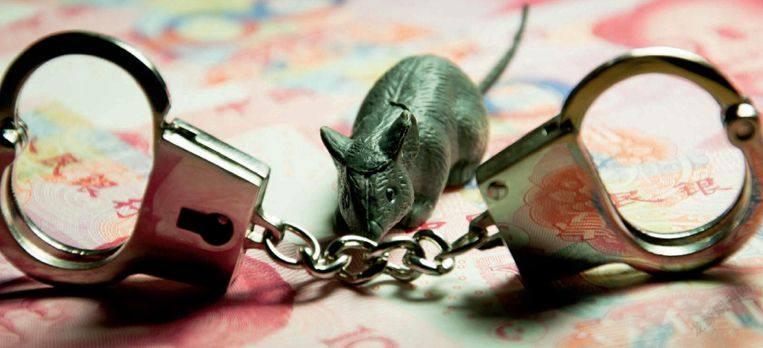

“捕鼠”风暴 基金经理害怕被翻旧债

2014-06-10叶辉

叶辉

“内幕交易稽查风暴发酵,机构自曝无心干活,导致A股走弱。”这是某知名财经媒体近日一篇报道的标题。此观点虽然颇有争议,但也可以从侧面看出这次证监会稽查队掀起的“捕鼠”风暴之剧烈,影响之大。

涉案人员越来越多

5月9日,证监会一下子通报3起涉嫌“老鼠仓”案,其中公募基金经理两位,分别有光大保德信原基金经理钱钧,先后在嘉实和上投摩根上班的原基金经理欧宝林,另外一人是平安资产管理公司原投资员张治民。3人的涉案金额均超亿元,获利合计近2000万元。

4天之后,北京警方公告破获首例保险业“老鼠仓”,某保险公司权益投资部门总经理曾某利用不公开信息交易,被检方批准逮捕。

从今年3月份曾经的公募基金冠军厉建超落马,到5月份华宝兴业原基金经理牟旭东被查,以及多名海富通最近离职基金经理被疑涉嫌“老鼠仓”,再到保险公司投资经理被抓……此次“捕鼠”风暴来得似乎比往常任何时候都要猛烈。

有一个数据很耐人寻味,过往确认姓名的涉“鼠”基金经理仅有19位,自去年以来,证监会已经披露的公募基金涉嫌“老鼠仓”案已有8起,使涉“鼠”人数迅速逼近30人。

更让投资圈人心惶惶的是,风暴还在继续,有些人不知道自己是否也会被卷入,说他们无心干活,也不是空穴来风。

证监会披露,正在调查的38条“老鼠仓”线索,涉案基金达到十几家。有消息传,此次涉及调查的将有50人之多。基金经理大面积被调查,这意味着,人数、名单还会不断被刷新。另外,值得注意的是,涉案人员已经由以往的基金经理个人,扩展到上游研究员、后台交易员,甚至下游的托管银行人员。

海富通或创纪录

毫无疑问,基金是此次调查的重灾区。上海的基金公司,则是舆论关注的焦点。

之前的2013年12月20日,证监会新闻发言人邓舸表示,新疆证监局查办了一起上海某基金经理涉嫌利用未公开信息交易的案件,目前有一名基金经理涉案。由于特指“上海某基金公司”,传言沸沸扬扬,导致上海各大基金人人自危。直到今年4月21日晚间,媒体证实被查的是华宝兴业基金管理有限公司的牟旭东。牟旭东已经承认被调查。4月23日,他向媒体记者表示,“自己情况特殊,那是七八年前做研究员时的事情,目前正在等监管层的最终认定”。不过,他坚持认为自己的情况与传统意义上的“老鼠仓”是两回事。

上海另一家基金公司海富通,则因为涉及人数最多,广受关注。自去年下半年以来,海富通共有6名基金经理离任,密集程度非常罕见。五一前后,上海传出某基金公司涉“老鼠仓”一案,协助调查基金经理多达5人,其中4人已于2013年10月至2014年3月间离职。加上海富通离职基金经理黄春雨被确认于4月18日立案,正在协助调查,该公司情况与传言惊人的契合,成为业界怀疑的重点对象。

之后,媒体报道称,海富通基金投资总监、副总经理陈洪也已经离职,也可能涉嫌“老鼠仓”。对此,海富通于5月9日在其官网发布声明,并且与包括《投资与理财》在内的各大媒体沟通,公开否认陈洪涉“老鼠仓”。不过,业内知情人士仍爆料称陈洪已经在办离职手续。陈洪在敏感时期选择离开,不管是否涉及“老鼠仓”,海富通的澄清没能消除人们的疑虑。

北京一位不愿意透露姓名的基金研究员指出,一旦传言被证实并被调查,海富通基金涉案“老鼠仓”也许创造人数纪录。

“捕鼠”由公募扩展至私募

事态还在蔓延。5月5日,华夏基金原基金经理罗泽萍被爆料涉嫌“老鼠仓”而协助调查。

私募基金也不能幸免。5月12日,华润信托人士透露,近期4名证监会稽查人员到华润信托调查泽熙担任投资顾问的产品,主要了解信托计划的情况、交易执行情况、产品持有人及交易记录等,时长约半小时。有市场人士称,这或因泽熙提前介入东方锆业重组。此前,已有多次传言称徐翔被调查。

此后,王亚伟被曝也曾经于2014年4月中旬被监管部门约谈。有报道称,王亚伟“在担任基金经理期间,嫌疑账户与基金账户70%重合,离职后重合度迅速降为20%。目前,其原助理和某银行的某部门总经理已被移送公安部经济犯罪侦查局。”

私募基金分析师陈伙铸表示,监管层近期加大对证券市场监管力度,严打并购重组过程中的内幕交易,像徐翔、王亚伟这种风格突出并偏好重组的私募,很容易成为调查对象。

根据私募排排网数据中心统计,截至2013年12月31日,全国1017家私募基金公司所管理的私募证券基金产品总规模达2700亿元,比2012年新增约700亿元;2013年结构化与非结构化阳光私募产品共发行2546只,相比前年翻了两倍。私募纳入监管,也是调查的一个重点方向之一。

也许正因为风暴来得太猛烈,基金经理的“旧债”不断被翻起,市场就像深圳一位私募基金董事长说的那样:公募、保险等主流机构人心浮动,没心思做事,市场自然就找不到热点,也没有赚钱效应。

TIPS

案情揭秘

认识一下“捕鼠神器” 博时基金马乐就栽在大数据上

针对这么多资产管理人员被调查,不少人都有这样的疑问:基金经理如果用亲朋好友的名字开户,应该不容易查到呀?更加谨慎,用一个不相干的人名字去炒股,不是更发现不了吗?

要想人不知,除非己莫为。

以往“老鼠仓”只是星星点点,到如今高频爆发,证监会发明的“捕鼠神器”功不可没。此次一众投研人员被查的线索多来自交易所的“大数据系统”。之前金融行业的“老鼠仓”事件基本都来源于举报和监管层的现场检查,比如去年杨奕案的爆出,就是由于情人反目。

深交所总经理宋丽萍曾在今年的“两会”期间公开表示,深交所有一个几十人的监控室,通过200多个指标进行分析,倘若股价偏离了大盘走势,会立即核查该上市公司是否有特殊的信息公布。如果有投资者在公司还未发布“高送转”、重组等利好消息之前,首次买入相关股票,随后该股出现异动,则深交所会立即监控到此行为,并上报证监会。

此前,博时马乐“老鼠仓”亦由监管系统挖出。当时,深圳交易所在监控时发现,有异常账户重仓的小盘股和马乐掌舵的博时精选高度重合。进一步追查发现,马乐通过操作自己控制的3个股票账户,先于或同期与其管理的博时精选基金买入相同股票76只,成交金额人民币10亿余元,获利近2000万元。

除了通过大盘监控,证监会现场检查的软件也非常先进。据说,现在去现场检查,用电脑直接能查出嫌疑人的所有电话,只要用一个U盘一样的东西,就能恢复电脑文件的数据。有参与调查的人士说:“看到这种数据恢复能力,自己都吓出一身冷汗。”

他山之石

香港证监会重罚老虎基金 拟禁止交易5年

“目前还没有一家基金公司公开表示对‘老鼠仓’事件承担责任,都是用基金经理‘个人行为’或者‘已离职’来推脱,几乎没有一家基金公司受到惩罚,也不会对受影响的投资者作出赔偿。”广东国智律师事务所谢奕思律师称,“在其他国家和地区,对内幕交易等违法行为的查处,基本都是对公司处以重罚。”

“香港近期在审理的老虎基金亚洲的内幕交易案就是很好的例子。监管部门支持投资者维权,对于公司都是处以重罚。”谢律师表示。

老虎基金亚洲去年底承认内幕交易,该案件5月8日再次在香港开审。香港证监会要求,禁止老虎基金亚洲最多5年不准在港买卖股票、期货及外汇。这也是对基金最高的惩罚。此前,香港高院已经颁令老虎基金亚洲向1800名投资者赔偿4526.6万元。