安徽新型城镇化建设与金融发展关系实证研究

2014-06-01裴磊

裴 磊

(安徽大学 经济学院,安徽 合肥 230000)

1 引言

当前中国经济存在内需不足、产能过剩、城乡二元结构、产业结构失衡问题,这些问题严重阻碍着我国经济的进一步发展,推动新型城镇化建设能够有效破除城乡二元结构、保障农民的根本利益、切实解决“三农问题”、促使经济社会得到全面快速发展,为构建社会主义和谐社会添加动力,打破目前的经济发展屏障,而金融在助推安徽新型城镇化建设过程中起到推波助澜的作用,不但包括传统意义上的资金融通,还包括提供更加全面的金融服务,可以说金融是新型城镇化建设的基础和支柱[1]。作为中部地区农业和人口大省,安徽省较为重视城镇化发展战略,依靠全省16个地市40多家开发区积极探索新型城镇化道路,安徽只有抓住机遇,因地制宜,加快实施合理有效的新型城镇化和金融发展战略,才能在新一轮的竞争中占得先机。

2 文献综述

本文是研究安徽新型城镇化发展与金融业发展的关系,咯力合肖(1955)、戈德史密斯(1969)、迈金农(1973)等学者研究得出整个经济活动的中心是金融市场,他们分别从金融布局、金融抑制、金融深化和金融自由化四方面展开了深入的研究,结论得出经济活动的核心是金融。戈德史密斯在1969年描述了各国金融发展和经济增长中存在规律性的内容,且提出衡量金融发展水平的指标“金融相关率”[2]。

国内学者的研究成果主要有:朱建华、周彦伶与刘卫柏(2010)认为,金融支持我国欠发达地区城镇化建设不够,需要建立金融发展与城镇化建设能够相互促进、协调发展的制度,使市场发挥决定性作用,在城镇化发展过程中集中经济发展所需要的生产要素,另外依据城镇化布局合理有效分配金融资源,不断创新金融助推城镇化建设的方式,激发农村地区发展活力。唐天伟(2011)利用我国中部地区1995年-2008年的省际面板数据,通过固定效应模型进行计量统计分析,得出在财政分权改革以来,中部地区的金融不能有效支持中部地区经济发展,并指出金融抑制造成了这些影响,包括政府反作用、金融体系缺陷和金融服务效率不高等。而针对安徽地区新型城镇化建设和金融业发展之间的关系的定量研究文献较少,由周二敏 (2013)利用协整理论和VAR模型,通过1980年至2011年的数据分析了安徽省农村金融支持与农村经济发展的关系,显示出安徽省农村金融支持与农村经济发展处于长期均衡状态,但金融对推进安徽农村经济的发展不够,短期内甚至阻碍了安徽地区农村经济发展。

按照新型城镇化建设的要求,特别是十八届三中全会以来对城镇化建设的总体布局,根据自身特点,将新型城镇化和金融业发展问题结合起来分别选取反应城镇化建设指标人口城镇化率UR和金融发展规模FIR和效率指标采用了定量与定性相结合的分析方法,而大多数关于安徽城镇化和金融发展研究都是进行定性的描述。本文运用计量模型对安徽金融支持城镇化发展的作用做了定量的分析,得出了与实际情况相符的结论,并提出了针对性的对策建议。

3 实证分析

3.1 指标和数据选取

按照十八大以来提出的新型城镇化思路,充分体现以人为本的思想,本文选取目前普遍采用的人口城镇化率来反映安徽省的城镇化水平,并且人口城镇化率越大,则城镇化水平越高,人口城镇化率越小,则城镇化水平越低。

本文选用两个指标来衡量安徽地区金融业发展水平,包括:(1)利用戈德史密斯提出的金融相关率(FIR)指标来衡量金融体系发展规模,由某一时期金融资产总量与国民生产总值的比值来表示,金融市场组成不但包括银行,还包括保险、证券等,但是由于目前安徽地区金融市场不是特别发达,以及金融数据的缺失,目前除了银行存、贷款业务外,证券等金融产品所占市场规模很少,所以简单地使用安徽地区正规金融机构存贷款总量来代替安徽金融资产总量,即贷款余额(L)与存款余额(D)之和再比上安徽地区当年GDP来表示FIR;(2)金融体系的重要功能是将储蓄资产转化为投资资产,金融机构是否能够顺利的把存款转化为贷款可以衡量金融体系发展的效率高低,因此金融机构贷款余额(L)与存款余额(D)的比值表示安徽省金融体系发展效率指标,记为DL。

参照安徽省统计年鉴,选取2000年至2012年的安徽地区各项经济各项指标值。

表1 变量统计性描述

3.2 变量的时间序列分析

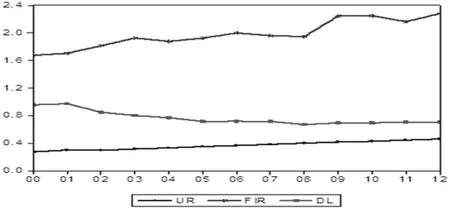

由图1的时间序列图可以看出,从2000年至2012年安徽城镇化率UR缓慢增加,总体呈上升趋势,安徽城镇化水平逐年提高。安徽金融相关率FIR随着时间的推移虽然有波动但总体呈现上升趋势,可以看出安徽的金融发展水平越来越高。金融效率指标DL近两年虽有小幅上涨,但之前11年一直在缓慢减少,这说明安徽地区金融市场将存款转化为贷款的比例在减小,其中从2000年到2010年出现逐年减少,说明金融存款未能全部用于金融贷款,出现剩余资金外流的现象,而后的两年这种现象没有得到改善。

图1 2000-2012年时间序列图

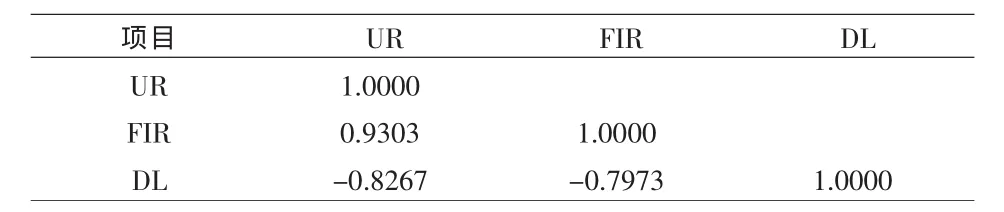

根据统计学原理,相关系数大于0.8为显著相关。根据表2所示,城镇化率(UR)与全部金融相关比率(FIR)的相关系数为0.9303,属于显著正相关,说明安徽金融市场与城镇化之间的相关性强,主要原因是金融业的发展和城镇化之间具有相互促进发展的作用,这与基本理论相一致。城镇化水平(UR)与金融效率指标(DL)的相关系数为-0.8267,具有显著的负相关,而参照以往文献,全国以及其他地区城镇化水平与金融效率大多呈现正相关的关系,这说明安徽地区的这种关系是不正常的。

表2 相关性检验

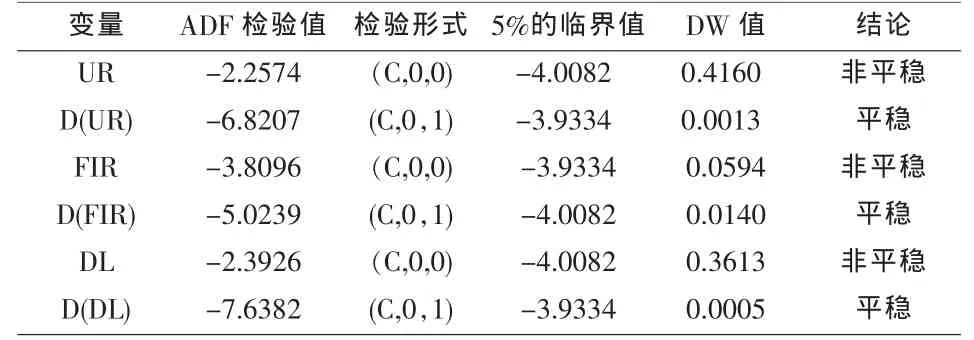

3.3 单位根检验

通过单位根检验来判断上述时间序列的平稳性,结果如表3所示。在5%的显著性水平下,三个变量的水平序列是非平稳的,做一阶差分之后的结果为平稳序列。因此,可以判断UR、FIR和DL均为一阶单整序列。

表3 ADF检验

3.4 格兰杰因果检验

为确定UR、FIR以及DL三变量间相互作用情况,本文通过格兰杰因果关系检验来判断。格兰杰因果检验需要选择最优滞后期,而根据最优滞后期判断标准,最优滞后期确定为变量达到平稳结果的差分阶数,而上述单位根检验结果得出UR对FIR和DL的最优滞后期都为1格兰杰因果检验结果如表4所示。

表4 格兰杰因果检验

由结果可知,UR是FIR的格兰杰原因,也就是说安徽省近年来城镇化的建设对安徽金融发展规模是有积极的促进作用的,而FIR不是UR的格兰杰原因,两者之间只有单向的因果关系。UR与DL之间不存在格兰杰因果关系,两者之间是相互独立的变量,这说明安徽省金融机构利用存款为城镇化建设提供的资金支持不够,安徽地区农村金融市场化程度不高,政府财政投入是安徽城镇化建设的主要推动力。

4 结论和建议

4.1 结论

通过分析安徽省2000年至2012年城镇化水平指标UR和反映安徽省金融发展水平指标金融相关率FIR、金融体系发展效率DL之间的关系得出以下结论:

(1)安徽省城镇化发展速度不断提高,然而总体水平不高。城镇化率从2000年的40.5%提高到2012年的46.5%,年均增长1.44个百分点,2002年安徽省城镇化水平低于全国平均水平8.39个百分点,2012年差距缩小到 6.1个百分点,城镇化率在中部六省中排名倒数第2位,2012年的安徽城镇化率分别是湖南的87.7%、湖北的86.9%、江苏的78.8%、浙江的73.6%。安徽省城镇化建设已经处于中期快速发展的新阶段,跨入工业化与城镇化双轮驱动的新时期。依照美国经济学家钱纳里研究得出的标准,安徽省实际人均GNP水平相对应的城镇化率应该高于50%,但实际上安徽城镇化率与这个标准还相差甚远。

(2)安徽省主要金融指标增长的速度较慢,低于我国平均水平。从金融资源是否合理化利用角度,安徽金融资源未实现充分利用。2012年,安徽金融机构贷存比为 70.91%,存贷之差为6683.02亿元,比2000年增长66.4倍,虽然安徽地区的金融资源量在不断地增长,但自2000年至2012年间贷存比却不断降低,这表明安徽金融资源的利用率持续降低。

(3)从金融结构角度,安徽省金融业的发展程度较低,金融结构分布不合理,包括金融的空间分布、金融资产结构、行业布局方面都有待完善。这些都阻碍着金融在支持安徽新型城镇化建设过程中发挥应有的重要作用[3]。从成熟经济体的发展经验可以看出,完善的金融系统需要银行业、证券业和保险业都各自占有一定比率的市场份额;金融业发展较成熟的美、英两国的金融市场中,保险分别占有40%和38%。安徽省银行业占有的市场份额在90%以上,这种不合理的金融结构使银行业面临的风险也较大,金融资源的配置效率低。

(4)研究表明,金融业合理布局和金融效率的提高都能促进城镇化发展,而过量的金融总量却抑制经济的发展[4]。所以,金融总量、金融结构和金融效率水平对城镇化建设的作用需要区别对待。安徽省的金融总量在增加,但是效率却在较低,正如相关性检验和格兰杰因果检验结果得出的安徽省金融并没有真正做到服务于城镇化发展,相反安徽金融却对城镇化建设产生抑制作用的异常现象。近年来存入农村金融机构中的资金增加了,但是资本具有逐利性,农村金融机构考虑到资本收益,多是将增加的货币量转到城市,导致农村资金大量流失,2012年安徽省农村信用社系统存款 3939.16亿元,成为安徽存款最多的金融机构,但是该年度总贷款却仅有2695.20亿元,其中很大一部分资金用于非农项目,安徽地区金融业并没有有效支持城镇化建设。

4.2 政策建议

4.2.1 加快推进安徽特色新型城镇化道路 坚持产城融合、协调发展、分类指导、生态宜居的原则和弘扬徽州文化的原则;坚持科学发展、全面转型、加速掘起、兴皖富民道路,使城镇化发展又快又好[5];创新城镇化发展体制机制,统筹城乡经济社会和区域协调发展;优化生产力布局,强化城镇综合承载力建设,引导人口合理有序迁移,促进异地城镇化;坚持一切从实际出发,推进新型工业化与新型城镇化共同发展,实现经济高效发展、资源利用合理、保护环境、以人为本、社会和谐的发展[6]。

4.2.2 提高金融服务新型城镇化建设效率 尽管目前很多银行都进行了股份制改革,但治理方面的制度性缺陷依然存在,银行内部需要建立完善的内控机制,提高安徽银行服务城镇化建设的效率,特别是国有商业银行[7];在现有基础上继续建设区域性商业银行,在推进皖江城市带发展的进程中,将农村金融机构作为改革的着重点,建设具有活力的金融机构,支持金融创新,不断优化金融服务,不断提高安徽地区金融发展水平,使安徽地区金融机构实现灵活应变,高效运作,只有这样,安徽地区才能有效实现金融支持新型城镇化建设[8]。

4.2.3 完善金融结构体系,全面发展金融业 推进安徽地区证券、保险等非银行类金融机构发展,使安徽金融体系布局合理化;安徽地区证券市场直接融资在全国还是处于较低的水平,尤其是城镇化建设过程中的证券市场直接融资,其直接融资能力还有巨大的挖掘和提高空间;城镇化建设过程中需要重视并充分利用证劵、保险在城镇化建设中的重要作用,发挥证劵、保险业在促进中小企业发展壮大过程中的重要作用[9]。

4.2.4 实现城镇金融网点全覆盖,使金融服务到位扩展金融服务安徽新型城镇化建设的广度和深度,依照新型城镇化发展趋势和要求,加快推进省内中小城市、小城镇建设,实现金融服务全省覆盖;安徽省一些地区和领域,既存在金融服务不到位又有金融服务重合问题,为此各个金融机构需要使业务边界清晰化,定位标准化,功能完善化,充分实现业务经营合理,竞争有序,资源充分利用[3];安徽省人口分布中农业人口比重最大,属于典型的农业大省,因此要彻底解决安徽地区城乡经济二元结构问题,政府应该在农村地区实行优惠政策,积极鼓励城市的金融机构向农村地区提供贷款并且放宽贷款条件,创造出能满足农村地区需求的金融投资产品,扩大投融资的渠道,防止农村金融资源的流失,商业银行需要积极参与新的经济领域,使服务的渠道更广,网点分布无遗漏,网点资源分布合理,不断拓展优化电子渠道建设并强化客户经理队伍,满足城镇居民不断提高的投资理财、消费融资、交易结算等需求,针对不同客户提供差异化服务[10]。

安徽省根据不同地区的不同情况,保证各个地区的优势得到充分发挥,加速发展特色产业,保障城镇化进程中农民的就业、教育、医疗、养老等基本问题。安徽城镇特色产业的形成需要金融各部门发挥有效的金融支持作用,积极调整金融业务结构,不断扩展金融业务渠道,使得安徽金融资源更多地利用在城镇化建设当中,实现农村金融与城镇化建设共同发展。

[1]中国农业银行湖南分行课题组.金融助推农村城镇化发展的路径选择[J].三农研究,2011(6):70-75.

[2]Jeremy Greenwood,Boyan Jovanovic.Financial Development,Growth,and the Distribution of Income[Z]//Wording Paper No.3189.Massachusett:National Bureau of Economic Resarch,1989.

[3]庞如超.农村金融发展与农民收入增长关系实证研究-以河北省为例[J].华北金融,2008(6):10-11.

[4]Kiminori Matsuyama.The Review of Economic Studies[M].London:London School of Economics and Political Science,2000:743-759.

[5]乔代富.安徽特色新型城镇化道路的思考[J].区域经济,2013(4):136-222.

[6]中国人民银行衡阳市中心支行课题组.多重视角下金融支持新型城镇化比较与启示[J].金融经济,2013(4):182-184.

[7]巩治伶.我国农村城镇化建设中的金融支持研究[D].重庆:西南财经大学,2012(3):11-13.

[8]吴义达.刍议安徽城镇化进程中的金融支持[J].安徽发展研究,2011(6):25-28.

[9]中国人民银行衡阳市中心支行课题组.多重视角下金融支持新型城镇化比较与启示[J].金融经济,2013(4):182-184.

[10]邢军.安徽城镇化发展现状和路径选择[J].安徽发展研究,2013(4):1-2.