金融危机史(一)危机铸就金融

2014-05-15关照

关照

人类最伟大的发明是什么?你要问这个问题,多半人会告诉你是诸如印刷术或是电这样的技术。大家都忽略了这么一个显赫的发明:金融合同。尽管肮脏无比且倍遭嫌弃,但它依然在人类近7000年的发展史中扮演着不可或缺的角色。

金融的核心无外乎两件事情。其一,它可以扮演经济的时间穿梭机,将当下的收入传送到未来,或者将未来的收益预支给当下的借贷者。其二,它也可以扮演一张保险网,预防洪水、火灾或是疾病带来的灾害。通过提供这两项服务,一个运行良好的金融体系可以抚平民众生活的各种旦夕祸福和不测风云,让不确定的世界变得更具预期性。此外,当投资者找到有好点子的人和公司时,金融又扮演着经济增长的引擎的角色。

不过,金融也会露出其狰狞的一面。当泡沫破裂,市场崩溃,构筑多年的未来计划跟着破产。2008年次贷危机留下的只有失业和债务,故此有问:如果对金融取其精华,去其糟粕,那又会怎样呢?

以史为镜,可以觅真知。从1792年美国的首次崩溃开始算起,到1929年全球最大的一次经济危机,五次毁灭性的的经济大衰退突出了金融发展的两大趋势。其一,确保民众经济生命线的机构,比如央行、存款保险体系以及股票交易所,并非是在头脑冷静时精心设计出来的产品,而是在经济下行触及财政悬崖底部时拼凑出来的东西。经济危机后通常作为疗伤的补丁,最后都变成了整个体系的永久性系统功能。从历史来看,当下做出来的决定将会影响未来几十年。

这使得第二个趋势更加麻烦。危机的应对遵循一个老套的模式。首先批判一番。金融体系中的新生物就是替罪羊,无论是新兴银行、新投资者、还是新资产,都会成为罪人,然后被禁止或遭监管。之后以巩固公共资产,支持私募市场而告终。其他被认为必要的金融机制则得到更多的政府支持。这似乎正是一个明智而又令人安心的法子。

不过它还是有腐蚀性。1860-1877年《经济学人》主编沃尔特·白芝浩就认为当公众的“盲目资本”涌入不明智的投机性投资时,金融恐慌就会发生。而出于善意的改革则会让问题变得更糟糕。英国人将钱存入冰岛的银行,只要存款达到3.5万磅,其安全就由英国政府来保障,要是活着看到这一幕,白芝浩估计得急坏了。专业投资者可以背靠政府的事实真的会让老白吐一口老血。

这五次危机都揭示了现代金融巨头——纽约股票交易所、美国联邦储备委员会、英国大银行的来历。但是五次危机也凸显出后来的金融改革都趋向于让投资者规避风险,因此它们也为监管者在当前的后危机时代提供了可资借鉴的经验。

1792年:现代金融之基

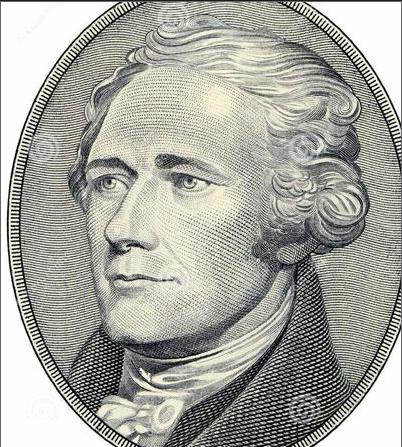

如果要评选现代金融才智与恐惧的双料鼻祖,此人非美国首任财长亚历山大·汉密尔顿莫属。建国之初,美国的金融一片空白。然而在《独立宣言》发表仅14年后的1790年,美国便拥有了5家银行和几个保险公司。汉密尔顿希望仿效英国或荷兰,在美国建立最先进的金融体系,这就需要把全美各州的债务集中到一起,组成联邦债务。美国的新债券将在公开市场上发售交易,这就让政府能够低息募集到资金。美国同样也需要一家央行,公有的美国第一银行便承担起这个职责。

新的银行就意味着一个令人兴奋的新的投资机会。美国第一银行拥有1000万美元的全股,其中有800万是向公众发行募集。1791年7月的首次拍卖中,债券在一个小时内被认购一空。这对汉密尔顿来说可真是好消息,因为他的金融体系中的两大支柱——银行和债务本身就是相互支持的。要想持有400美元的美国第一银行的股份,投资者先得买每股发行价为25美元的股票或是“临时凭证”,剩余部分的四分之三还得用购买联邦债券的方式购入,而非现金。这一计划也刺激了市场对政府公债的需求,同时也为银行的安全资产提供了一个健康的楔形。这笔买卖堪称伟大,仅仅一个月,股票的价格从发行价一股25美元飙升到300多美元。银行也在同年12月开张。

有两件事为汉密尔顿的计划埋下隐患。其一便是他的老朋友威廉·杜尔使了坏。这个诡计多端的伊顿生成了在美国金融危机中第一个遭到指责的英国人,不过他可不是最后一个。杜尔和他的同伙们了解到投资者需要联邦债券来支付美国第一银行的股资,所以他们囤积居奇。为了搞成这个事儿,杜尔通过向富人朋友们借款,并发行个人债券,筹到了资金。他甚至挪用了自己所在公司的公款。

另一个问题便出在美国第一银行本身。开业第一天它就让美国其他领导人相形见绌。银行本身盘子就大,之后很快膨胀起来,在开业后两个月便赚到270万美元的新贷款。随着信用泛滥,宾夕法尼亚州和纽约州的居民都陷入到投机狂潮之中,卖空和期货合约市场如雨后春笋般涌现,单是两地往返套现的火车一周就有多达20节车厢。

1792年3月,恐慌开始蔓延。支撑美国第一银行发行纸币的硬通货开始走低。正如其扩张时一样,美国第一银行也在很短时间里降低了自己的信贷供应。从1792年1月底到3月,该行的信贷降低了25%。当信贷收紧时,一直用新债务来偿还旧债务的杜尔和他的同犯开始感到吃紧。

杜尔遇到麻烦的流言,以及美国第一银行收紧信贷的事实,将美国市场推向深渊。政府债务、第一银行的股票以及部分其他上市公司的股票在两周内跳水25%。3月23日,杜尔进了监狱。但这依然无法阻止危机蔓延,企业开始倒闭。伴随危机蔓延的,还有民众的愤怒。一群愤怒的投资者向收押杜尔的纽约监狱投掷石块。

其中的利害攸关汉密尔顿还是清楚的。作为一个学过金融史的学生,汉密尔顿当然知道1720年法国的崩溃对其金融体系的巨大打击。他还知道,托马斯·杰弗逊正翘首以待,准备把他一手建立的整个体系彻底清除干净。据2007年由纽约大学的理查德·塞拉发表的一篇论文所指,汉密尔顿的对策是把整个第一银行拖出泥潭。汉密尔顿多线出击,他用公共资金购买联邦债券,借此来提振债券价格,进而保护第一银行和在涨价时购入债券的投机者。他为陷入困境的银行提供大量资金,接着又为有抵押品的银行提供足够多的贷款,违约金利率高达7%(这在当时是高利贷利率的上限)。endprint

即便汉密尔顿的措施起效了,但关于如何阻止未来重蹈覆辙的争论却才刚开始。每个人都认为金融已经变得太泡沫化了。为了找到保护天真的业余投资者规避风险性投资的方法,国会议员们祭出彻底的禁令,1792年4月,国会在纽约通过了取缔公共期货交易的法案。出于对这个咄咄逼人的监管法案的回应,24名交易员在华尔街相聚,故事也正好从华尔街的一棵梧桐树下开始,他们搞了一个自己的私募资本交易俱乐部。而这群人正是纽约证券交易所的先行者。

汉密尔顿的“打捞”措施实在高明。伴随着投资者信心的回升,金融又开始涌动起来。在半个世纪内,纽约变成一个金融中心。这里的银行和交易市场遍地开花,美国的GDP也跟着直线上升。但是汉密尔顿的“打捞”产生的效果不止这些。“打捞”整个银行体系也让汉密尔顿开了一个先例:那就是解决随后的金融危机都愈发需要政府的支持。

1825年:新兴市场危机

危机总是以新希望的面目降临世间。19世纪20年代,从西班牙殖民统治中独立的拉丁美洲诸国洋溢着兴奋的情绪。当时兴旺繁荣,出口茂盛的大英帝国的投资者们敏锐地捕捉到了商机。当时生产生铁的威尔士每年要消耗掉300万吨煤,并将这些生铁出口到全球各地;曼彻斯特则是世界第一工业城市,他们加工原料,造出诸如化工产品和机器等高附加值产品。在1820-1825年间,英国工业总产值增长了34%。

工业大发展的结果便是腰包鼓起来的英国人需要把大把的资金投出去。拿破仑战争为英国政府的债券铆足了资金。然而随着战争结束,风险降低,财政部便降低了债券的利率。1822年政府公债收益率为5%,到1824年就跌到了3.3%。由于1820-1825年间的通胀率徘徊在1%附近,英国政府发行的这种金边债券回报率只能算是差强人意。这种公债收益稳定,但实在难言可观。

幸运的是,投资者有了来自国外的新选项。19世纪20年代,伦敦取代阿姆斯特丹,成为全欧洲的主要金融中心,并迅速成为外国政府募集资金的地方。新兴的全球债券市场以令人难以置信的速度崛起,到1826年,债券市场达到23个。俄罗斯、普鲁士和丹麦发行的债券收益不菲,一放出来就被一抢而空。

不过真正令人兴奋的投资还是在那些新兴世界。西班牙殖民帝国的倒台让殖民地变成了独立的国家。从1822年到1825年,哥伦比亚、智利、秘鲁、墨西哥、危地马拉成功在伦敦卖出总价值达2100万英镑的债券(按现价折算约合28亿英镑)。除此之外,还有其他的圈钱方式,当时在新世界探矿的英国采矿公司的股票也颇受欢迎。这些公司中的一家——盎格鲁墨西哥人公司,其股价在一个月内从每股33英镑飙升到158英镑。

这一切最大的问题便是距离。往返南美一趟,要走6个月,这还是在一切顺风顺水的前提下。所以交易都是在模糊的信息基础上达成的。最典型的一个案例便是格雷戈尔·麦克雷格尔一手制造的“波亚斯”案。出生在苏格兰的格雷戈尔·麦克雷格尔16岁参军,在委内瑞拉作战期间,他凭空变出了个虚构的中美洲国家波亚斯。他自称是那里的统治者,并向投资者兜售虚假的政府债券,并向打算在那儿当殖民者的人出卖土地主权。一系列的诉讼都未能阻止他用各种形式来重复自己的骗局,他最终全身而退,留在了委内瑞拉。

这个令人震惊的诈骗案折射出金融市场更深层次的腐烂。投资者们并没有对投资品做出足够的检查,关于拉美新国家的信息大部分都来自于收钱推销这些国家的记者的报道。储户们只要留点心,就能问出端倪:墨西哥和哥伦比亚的确是真实存在的国家,但是这两个国家只有基本的税收制度,所以它们根本不可能搞到钱来偿还新债券的利息。

把钱砸在债券和采矿公司上的英国银行损失惨重。储户们开始抢兑现金,1825年12月,有银行遭到储户挤兑。英格兰银行(即英国央行)赶忙为摇摇欲坠的银行和公司贷款,以求拯救整个金融体系。而这个模式后来也被白芝浩称为“救难央行”模式。尽管如此,许多银行依然扛不住储户的挤兑。1826年,在英格兰及威尔士,超过10%的银行倒闭停业。而英国在应对这场危机中的反应也改变了整个银行业的状态。

1825年危机中最引人注目的一点便是补救措施的显著分歧。一些人谴责投资者的不谨慎,因为他们向根本不了解的国家投资,或是把钱砸在去根本没有矿藏的国家寻矿的矿业公司身上。对这次新兴市场危机的自然反应便是要求投资者在搞风险投资时记得要进行适当的检查。

不过包括英格兰银行在内的英国的财务主管们则把矛头对准银行。一些类似于今天的私募投资公司的小型私募合伙人公司也被指责滥发贷款,助长了此次的投机泡沫。当时的银行法规定,银行合伙人最高限为6个人,这样才可以发行股票,这就让当时的银行遍地开花,但普遍规模都不大。业内观点认为,如果银行变得更大,那么它们就能免于破产,生存下来。

仔细考虑过该做些什么之后,威斯敏斯特(英国议会所在地)的委员会以及针线街(英格兰银行所在地)的大佬们把目光投向北方,投向了苏格兰。苏格兰的银行采用“合股制”,只要银行发行的股票有人买,银行的合伙人要几个有几个。在此次危机中,苏格兰的银行表现得更好。于是,议会在1826年通过了一部新的银行法案,此法案直接复制了苏格兰的做法。英格兰当时已经是全球债券中心。而随着所有权限制的解除,诸如国民地方银行(其后来部分成为苏格兰皇家银行的前身)这样的银行就开始兼并业内对手,这一过程一直延续到今天。

银行的股份制转向可真是英国金融史上一个喜忧参半的事件。它的好处很明显:现代大银行的鼻祖就此诞生,英国在继债券业之后又在银行业做了龙头老大。但它触发的兼并长链也造就了全球最大的银行——苏格兰皇家银行。而在2009年,这家巨无霸倒闭关门。如今,英国四大银行持有全国75%的存款,它们中任何一家倒闭,都会对经济构成系统性风险。

1857年:全球性恐慌

到19世纪中叶,世界对金融危机已经司空见惯。英国似乎陷入到十年一次危机的怪圈。1825-1826年危机之后,英国又在1837年和1847年来了两次危机。英国人已经对这种周期开始习惯了,仿如1857年的危机也会不过如此。不过1857年这一次可真的不一样了。一桩发生在美国中西部的惊闻传遍全美,并从纽约传到利物浦和格拉斯哥,直至伦敦,之后引发了巴黎、汉堡、哥本哈根和维也纳的危机。金融破产已突破常规,变成全球性灾难。endprint

表面上看,英国在19世纪50年代状况良好。对外出口贸易繁荣兴盛,而随着澳大利亚的金矿被发现,英国资源也开始迅速增长。然而繁荣的背后正发生着两大变化。正如《经济学人》在1857年所说的那样,这两大变化构筑出“比以往任何一次都要更严重,影响更为广泛的危机”。

第一个大变化便是新的经济联系网已经形成。某种程度上来说,这是一张贸易网。到1857年,美国经常性项目赤字规模为2500万美元,英国及其殖民地是美国主要的贸易伙伴。美国对外贸易处于入超地位,而英国则以购买美国资产的形式来为美国提供资金,这种做法和当下的中国如出一辙。到19世纪50年代中期,英国已持有8000万美元市值的美国股票和债券。

投资铁路公司在当时很流行。诸如伊利诺伊斯中央公司和宾夕法尼亚及雷丁合资公司这些有英国人出任董事的美国铁路公司的股票备受英国投资者青睐。尽管股东的收益并没有达到股票的价值,但这不要紧,因为大家都着眼于未来。

第二个大变化便是金融创新的大爆发。随着咄咄逼人的英国股份制银行不断收购兼并,从1847到1857的十年间,英国的存款增长了近乎400%。由此一种新的银行模式在伦敦如雨后春笋般冒了出来,这种银行便是贴现银行。这些机构一开始都只是扮演中间人的角色,为投资者和需要现金的公司牵线搭桥。不过随着它的快速崛起,贴现行便掌控了这批投资者委托的可以随时抽调的资金,并借此寻找可以借贷的公司。简而言之,除了名字之外,它们和银行别无二致。

与此同时,美国出现了铁路投资热。俄亥俄人寿保险公司经理爱德华多·拉德劳也卷入到这场铁路投资热中。相比于许多投资者砸入重金,拉德劳则是投入全部身家,他将俄亥俄人寿全部480万美元的资产中的300万投进了铁路公司。其中单是从克利夫兰到匹兹堡的铁路线的投资一项,就占到了整个保险公司总资本的四分之一。

1857年暮春,铁路股市开始走低。大幅举债且过度曝光的俄亥俄人寿也跟着倒霉,8月24日这家公司倒闭。哥伦比亚大学的查尔斯·卡罗米里斯以及戴顿大学的拉里·斯韦卡特的研究表明,问题开始向东蔓延,并连累到投资铁路的股票经纪人。当银行抛售股票时,股价开始狂跌,进而加剧了损失。到10月13日,华尔街挤满了要求还钱的储户,而银行则拒绝兑款。美国金融体系开始崩塌。

作为俄亥俄人寿保险公司的老板,拉德劳拿出公司近60%的资产投到铁路股票上去。不过他是否借此来侵吞了部分资本,这个不得而知。不管如何,他还是“荣获”一项尴尬的荣誉:在首次全球性金融危机中,通过他之手,出现了第一家倒闭的银行。

金融的多米诺骨牌还在不断被推倒。第一批被波及的英国城市包括格拉斯哥和利物浦。与美国公司有贸易往来的曼彻斯特公司也在10月份接连倒闭。有直接金融往来的银行也跟着遭殃。在利物浦、格拉斯哥、纽约和新奥尔良都有分行的美国丹尼斯顿银行在11月7日关门倒闭,顺带着把苏格兰西部银行也拖下了水。这使得英国出现系统性危机,毕竟苏格兰西部银行拥有98家分行,总存款额高达500万英镑。危机带来的“普遍性恐慌”已经让人们疯狂到得靠军队才能弹压住。

贴现行放大了整个危机。它们已经成为公司企业的重要信贷来源,但投资者对于它们的资产负债状况持有怀疑。投资者的怀疑是有道理的,一家据报道拥有1万英镑资本的贴现行,其风险贷款高达90万英镑,这个杠杆比例放在今天也够吓人的。随着贴现行的倒闭,传统公司也跟着遭殃。在1857年最后三个月,一共有135家银行破产,4200万英镑的投资资本灰飞烟灭。而绵延深远的英国的经济及金融触须必然会波及整个欧洲。

1857年危机除了首次波及全球,还创造了另一个第一:它让人们认识到金融安全网络会助长过度冒险。贴现行的表现就是如此,它们手里只有少部分的流动资产和资本缓冲,因为它们知道自己总能从英格兰银行借到钱。不满于此,英格兰银行在1858年改变了自己的政策。贴现行不能再随意贷款。英格兰银行不再为其担保,贴现行必须得留足现金储备以求自保。1857年危机的这一马后炮举措体现了国家尝试不为金融风险埋单,这可谓极其罕见。这也表明削减补贴这种事情得有多不受待见。

英格兰银行彼时看上去无法摆脱靠它兜底的贴现行的“纠缠”,所以它必须得一鼓作气改革下去。在《经济学人》看来,不加区别地收紧借贷并不合适,贷款的决定应该基于个案的具体情况,而非一棒子打死。有人认为英国央行缺少信用,因为它绝不会让一家大型贴现行倒闭。这种说法可不正确。1866年,当时一家大银行奥弗伦&格尼银行亟需资金,而英格兰银行却拒绝出手相助,令其股东希望破灭。这之后,英国金融界享受了50年的清净,史学家们认为这要归功于银行业对道德风险的审慎态度。endprint