金融危机预警指标体系及其结构方程模型构建

2014-05-08马威肖帅

马威,肖帅

(湖南大学金融与统计学院,湖南长沙,410079)

金融危机预警指标体系及其结构方程模型构建

马威,肖帅

(湖南大学金融与统计学院,湖南长沙,410079)

金融危机预警指标体系的构建是研究金融危机预警的一个重要环节。对于一个国家或者地区,不同部门之间资金流动的大小和方向反映了金融风险的大小。本研究在建立了金融危机预警指标体系的构建原则后,从数据的统计口径出发,基于资金流动的大小和方向,统筹考虑政府、金融、企业和对外等四个部门之间的关联性,利用结构方程模型,构造了金融危机预警指标体系。最后,通过自回归模型进行指标时滞性分析。

金融危机预警;指标体系;部门关联;资金流;SEM模型;时滞性

2007年以来,在当前金融全球化和市场化的背景下,由美国次贷危机引起的金融危机逐渐演变成了全球性的金融危机。在很短的时间内,又衍生出了包括冰岛经济危机和希腊债务危机等在内的一系列主权债务危机。这场金融危机引发了各国经济不同程度上的衰退。经验表明,每一次经济危机的爆发,都直接或间接地跟金融危机有着紧密的联系。对金融危机预警的研究能够为国内相关部门提供应对金融风险的理论基础,缓和经济波动的冲击。本文通过对国内大量经济指标的分析,筛选出可用于我国金融危机预警的显著性指标,不仅为设计中国金融风险防范体系提供了比较全面的参考标本,也做出了相应的基础研究工作。

关于金融危机预警的研究,引起了国内外学术界的广泛关注。国外研究以 KLR信号预警分析方法和FR模型为代表,分别从全面性和关键性两个方向研究金融危机预警指标体系的建立,将指标体系与预警模型相结合,根据模型的预警效果考察指标的有效性。Ozlale和 Metin Ozcan[1]在已有研究的基础上,总结了金融危机预警指标体系的发展历程,提出了指标与模型相结合既能提高金融危机预警效果,也可以作为指标筛选的新方法。国内研究多是建立在信号法和已有风险监测体系的基础上,指标体系建立与模型应用独立研究。闵亮等在着重关注中国特殊制度因素基础上,利用KLR 信号分析法筛选出了有效的预警指标[2]。刘志强设计了一套金融危机预警指标体系,并说明其应用范围,同时对其预警作用进行了理论解释[3]。万义平等在阐述了建立国际金融危机指标体系重要意义的基础上,在符合科学性、实用性和可操作性的原则下,建立了一套符合逻辑的指标体系,并对每一个指标进行了详细的阐释[4]。

总结现有文献研究,一方面发现在指标选择过程中很少考虑指标之间的相关性、时滞性,忽视资金流在各部门之间的关联特征,导致经济运行的本质规律没有得到实质性的考虑,而且没有体现金融危机受相关指标随着经济环境变化引致的危机内在规律和驱动力的改变。另一方面,对于建立的指标体系缺少固定的指标评价标准和完善的方法体系。本文将根据国民核算体系中资金流动的本质特征建立起具有关联特征的指标体系,依据自回归模型考察指标时滞性,并利用结构方程模型筛选和判断指标的科学性。

一、金融危机预警指标体系的设计原则

合理选择评价指标是进行综合预警的基础。孙亚静[5]对构建我国宏观金融安全监测指标体系进行了研究,提出了针对国家风险、外汇风险、利率风险和外部金融环境风险等涉及到大量指标的四个监测体系的建立原则。苏冬蔚[6]对建立货币危机预警指标体系的必要性和可行性进行论证阐述,根据已有的研究成果和指导原则构建了一套包括 10个指标的预警指标体系,并对金融危机预警指标体系的构建理论依据提出了完善的建议。在综合部分文献的基础上,本文提出金融危机经济预警指标体系全面性、针对性、统计上的可获得性、一致性、平滑性和及时性等6大原则。

一是全面性。金融危机的发生可以说是国内外经济金融状况综合变化的结果,各种因素都可能在危机前发生一定程度的变化。因此,预警指标的选定要具有全面性,既要包括外部均衡方面的指标,又要包括内部经济基础脆弱性方面的指标。为了把握金融市场运行变动的全貌,要选择那些能反映金融资本供需、金融资产价格波动性和市场活跃程度的经济指标以及主要领域中最具代表意义的指标。

二是针对性。即指并非所有相关指标一概纳入预警指标体系,而是选择关系密切的、重要的、在造成影响和后果的过程中所起的作用将在各种相关因素中占据相当大的比重的那些指标。

三是统计上的可获得性。即指数据必须通过可靠的方式收集和运算,必须具备如误差小等必要的统计条件,包括季节调整的需要。

四是一致性。这要求指标序列的变动必须同金融运行周期相符。在金融经济景气波动发生变化时,指标的波动状况要发生相应的变化,或提前、或延迟一段时间表现出来,并且能以稳定的时滞发生这种变化。

五是平滑性。要求数据月变化需达到较稳定的状态,即月变化的误差要尽可能小。因为不规则波动因素较少的指标更能满足预测的要求。

六是及时性。要求数据的公布必须合理及时,所选指标能够在要求的时限内取得。对于金融系统运行情况进行监测时,时间单位以月度数据为基础。

二、金融危机预警指标体系的结构方程模型构建

(一) 金融危机预警备选指标

国民经济运行状况的衡量指标具有内在联系的特征,政府部门、企业部门、金融部门和对外部门各指标之间的联系通过内部资金流动实现。整个经济运行过程不断出现资金的汇聚和分流,成为各经济部门指标变动的内在原因。所以本文对金融危机预警指标选择过程中将涉及经济各领域的重要指标作为考察样本,在预警中某一部门指标的波动反映了该部门内部资金流动的障碍或异常,根据预警结果采取针对性的预防措施可以降低危机应对成本,起到对症下药的效果。根据上述指标选择的原则及要求,本文从机构部门的资金来源和去路,基于数据的统计口径,选取的金融危机预警指标体系备选指标如表1所示。

表1 金融危机预警指标体系备选指标

政府部门指标体现了政府调控导致的金融风险的暴露程度,尤其是以政府负债为主的存款型公司对政府债权,货币当局对政府债权以及政府财政收入和赤字额等政府资金流出入指标反映了政府财政风险的量化程度。金融部门除了选取体现金融体系的资产负债状况指标外,还选取了反应市场利率波动的指标,例如同业拆借、债券质押回购利率;最后将反应证券市场波动的主要指标包括A股市盈率、上证综合指数以及股票市值和成交额等也纳入金融部门指标。固定资产投资总额、非金融部门债权和工业增加值等指标代表了企业部门资金流动的主要衡量指标,是企业部门风险测量的重要标准。对外部门中进出口额、外汇储备和汇率能够在资金量和资金价格两个方面体现我国金融风险在对外部门的表现。

(二) 结构方程模型的构建

结构方程模型(structural equation modeling,SEM)是近30年来统计学领域发展最为迅速的一个分支。它的一大特点是可以对隐变量进行分析,多元回归分析、因子分析和路径分析等方法都可以看成是结构方程模型的一种特例。[7]所谓隐变量即不可观测变量,在金融危机预警分析中,政府部门、金融部门、企业部门、对外部门等影响因素都是潜变量。这些变量都是抽象的用以反映金融危机发生的原因变量,其指标数据不能直接测量,需要通过其他具体的可测量指标即显变量进行量化。显变量即可以直接测量的变量,金融危机预警指标体系中的指标均为显变量,如社会融资规模、政府收入、外汇储备、非金融部门债权等。

结构方程模型作为多元回归分析、因子分析和路径分析等方法的综合,不仅可以通过其变量间的结构关系,还可以通过结构方程模型的建立过程分析各变量的显著性,也就是传统的R2分析法。[8]传统的R2分析法就是用整体模型拟合优度来评价模型与数据的拟合程度,主要包括绝对拟合度、简约拟合度和增值拟合度。其中绝对拟合度用来确定模型可以预测协方差阵和相关矩阵的程度,包括χ2,χ2/df,GFI,RMR,RMSEA五个指标。简约拟合度用来评价模型的简约程度,包括PNFI,PGFI两个指标。增值拟合度用于理论模型与虚无模型的比较,包括NFI,TFI,CFI三个指标。以上各个指标通过与临界值比较来确定所取样本指标的显著性。结构方程模型是一种非常通用的、主要的线形统计建模技术,广泛应用于心理学、经济学、社会学、行为科学等领域的研究。实际上,它是计量经济学、计量社会学与计量心理学等领域的统计分析方法的综合。多元回归、因子分析和路径分析等方法都只是结构方程模型中的一种特例。尽管结构方程模型仍然存在例如不能解决定类变量的处理问题等缺陷,但是作为以协方差为基础的验证性统计模型,其与现实世界较强的同构性仍然可以帮助我们解决一些经济问题。

(三) 基于结构方程模型的各部门指标显著性分析

由于结构方程模型是一种基于变量协方差矩阵来分析潜变量与显变量之间关系的统计方法,因此也称为协方差结构分析。本文将对各部门潜变量与显变量之间的关系进行分析,利用R2检验各可观测变量的显著性,从计量角度显著性检验可以整体检验各观测变量对金融危机各影响因素的作用情况。[9]本文数据主要来源于中国人民银行官方网站、中经网统计数据库、国家外汇管理局等。采用的软件是AMOS17.0,利用上述原理,根据各部门可观测指标拟合结构方程模型,可以得出各部门指标对应的R2值,结果如表2。

表2 各部门结构方程模型拟合指标R2对应结果

如表2所示,当某一指标对应的R2较小时,说明该指标对其相应部门所构成的金融危机影响因素的贡献度较小,则该指标对金融危机预警的作用不大。根据这一标准,本文去除掉对应R2较小的指标,如政府部门去除货币当局国外负债、政府赤字额度、国债每手成交金融、政府支出/工业增加值、政府财政收入/工业增加值,金融部门去除金融机构对国际金融机构负债、银行间同业拆借利率30天数据、银行间债券质押式回购利率30天数据、同业拆借市场加权平均利率变动度、债券质押式回购加权平均利率变动度、贷款总额/存款总额、上证A股平均市盈率、股票市值/工业增加值、上证收盘综合指数、股票成交额,非金融部门去除工业企业增加值增速、股票境内筹资额合计,对外指标去除外汇储备增长率。

根据去除后剩余的指标,对照其分部门拟合结构方程模型,综合考量各部门指标的显著性情况。由于本文采用结构方程模型筛选指标的目的在于准确找到能够较为真实地反映金融系统运行情况的显著性指标,所以在对初步去除部分指标后分部门整体拟合结构方程模型、综合考量各部门指标的显著性情况时,没有考虑潜变量的误差项影响。通过对模型进行拟合优度检验才能判断模型对指标数据的解释程度,从而判断所选指标对金融系统运行状况的整体解释程度。表3是对模型拟合优度检验的一些拟合指数情况。

表3 结构方程模型的拟合情况

从表3可以看出,绝对拟合指数χ2/df,RMSEA,GFI都在参照范围之内,其中χ2/df的值为26.54,因为样本量较大,所以其值大于5,由其参考范围可知,该值是可以接受的;近似误差均方根(RMSEA)的值为0.442,其取值范围为 0~0.627,虽然从评价标准来看该值应越小越好,但由于该值在可接受范围之内,也就是说从RMAEA来看,该结构方程模型拟合较好。相对拟合指数——本特勒的比较拟合指数(CFI)的值为0.547,该值的取值范围介于0~1,越接近于1越好,该值也在接受域中。简约拟合指数PNFI和PCFI两个指数的值分别为0.492和0.500,该值大于0.5或接近于0.5较好,因此该值在允许范围内。从三个拟合指数来看,模型的拟合结果是比较理想的。

由于模型拟合效果较好,因此可以根据模型拟合的显著性研究验证所筛选指标是否是显著的,并进一步根据结构方程的拟合结果判定各个指标对金融运行稳定性影响的作用情况,进而可以确定所选取的对于金融稳定性具有显著性监测效果的指标,见表4。

三、基于自回归模型的各部门指标时滞性分析

(一) 指标时滞测算模型

时滞的测算可以采用多种方法,但这些方法依赖于研究目标。当研究两者相关关系时,其时滞测算通常采用动态相关系数等;而当研究目标是考察变量对系统的影响时,可以采用 VAR模型等确定滞后期数[10]。为了考察已选具有显著性指标的时滞特征,分析指标的系统影响,需要把各个指标反映的时间状态不是同一时点的变量放在同一点上进行汇总,因此,目标是寻找这些指标的自回归的滞后差值。基于此,文章采用自回归模型,通过自回归模型的识别,确定各个指标的滞后期。

自回归模型即为AR(P)模型,是平稳时间序列线性模型ARMA(p,q)在q值取零时退化得到,AR(P)模型不必考虑白噪声序列,所以使用简便,只需要进行线性方程组求解[5]。比较适合服从平稳性、正态性和零均值特征的时间序列的模拟分析[11]。

表4 金融危机预警模型指标

AR(P)模型的表达式:

式(1)中:参数c是常数;φ1,φ2,… ,φp是自回归模型系数;p为自回归模型阶数(一般小于等于4);εt是均值为0,方差为σ2的白噪声序列。

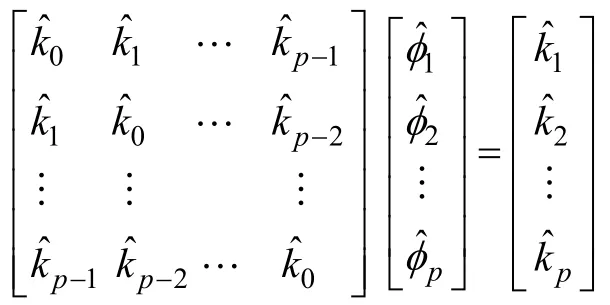

本文通过建立 AR(P)模型,进而识别其阶数p,确定相应的滞后期。阶数p可以通过指定一个阶数建立建模多次检验确定,也可以通过AIC等判阶准则、偏相关函数判阶或模型偏差比较判阶等方法确定阶数p。当然,确定p值过程中,对各个参数的估计通常利用 Yule-Walker方程求回归系数φ1,φ2,… ,φp的估计值[11]:

最终得到 AR(P)模型方程:。

(二) 指标时滞测算结果与分析

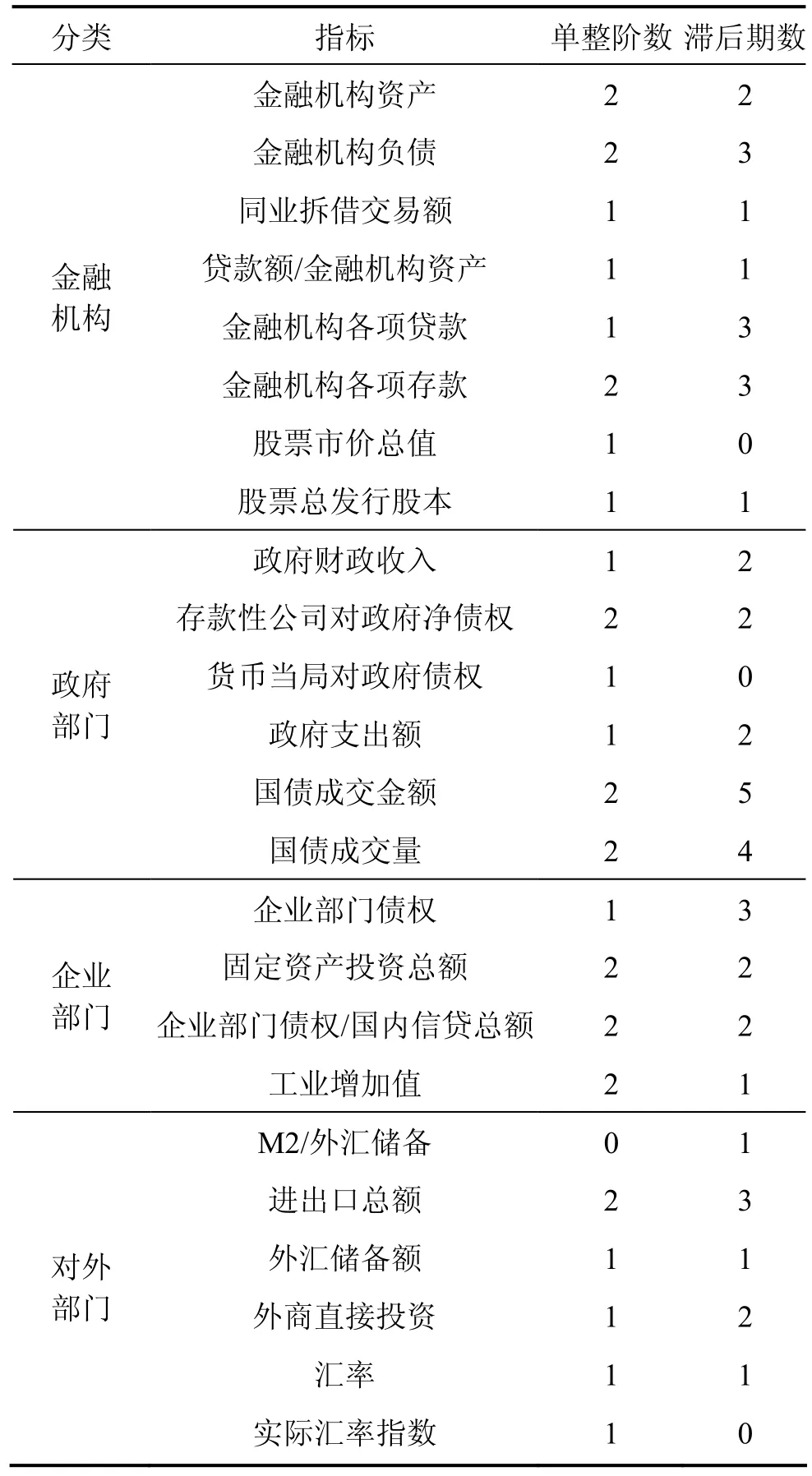

通过 AR(p)模型识别技术,对本文筛选得到的指标进行时滞测算,得到结果如表5所示。

根据表2可知,滞后期的最大期数为5期,而大部分指标滞后期数在1、2、3期,其中滞后1和2期的均为7个指标,滞后3期的为5个指标,滞后4、5期的均为1个指标。有三个指标为即期指标,即不反应存在滞后期。时滞测算结果发现与国债有关的指标滞后时滞期最大,与我国国债期限较长的现实相符合。另外,反应市场价格与增量的指标时滞期较小,反应规模与累计值的指标时滞较长,而且股票总市值、实际汇率指数与货币当局对政府债权等每一部门的关键指标往往具有较低的时滞效应。关键指标本身具有的市场参考重要性使得这类指标能够产生较敏感的市场反应,因此具有更短的时滞效应。另外,本文时滞测算结果表明,我国政府部门、金融部门、企业部门和对外部门并不存在明显的时滞影响效果差异,积极方面说明国内经济整体联动性较高,资金流动传导机制相对完善;消极分析则预示着国内一旦发生金融危机等突发事件,风险传导将会更容易。因此,时滞分析对于我国考察指标时滞特征有助于提高金融危机预警科学性,能够反映金融危机演化特征的内部因素,考察金融危机影响因子对预警体系影响的时滞特征。

表5 原始指标时滞测算结果

四、结论和建议

金融危机预警的首要问题是设计出合理的预警指标体系。本文建立的金融危机预警指标体系是以国民经济部门分类为基础、以资金流为内在联动本质的具有全面性和深层次特征的新的金融危机预警指标体系。政府部门、金融部门、企业部门和对外部门的不同指标囊括了经济发展在行政调节、上层资金运作、下层资金流动和开放性四个方面上的重要特性。这种研究方法不仅考虑到金融风险外在指标表象,更重视内在风险驱动本质,为全面测量金融风险提供了一个新途径。

本文筛选并设计的指标体系经过结构方程模型的量化处理,是根据最新数据分析得出的能够代表我国经济波动显著性的指标。全面性是本文指标体系的突出特征,相关部门能够在本文研究的基础上设计出针对性更强的各领域指标体系并做深入分析。例如建立政府部门风险考察指标体系,可以参考本文已选政府部门指标,将各指标进行处理得出相应的增量指标(增长率),也可以根据指标之间的联系设计出相对指标。更深入的研究如可以根据本文指标体系设计出能够反映我国金融风险状况的金融危机综合指标,有利于国内风险预警操作便捷化的研究。本文涉及到的各经济指标能够反映最近几年我国金融风险状况,客观的数据来源以及结构方程模型本身的性质一定程度上保证了指标体系的科学性。而指标时滞性的分析能够使金融危机预警研究考察到危机影响因子的时变特征和滞后影响特征。然而,无论预警指标体系的设计多么科学精细,预测结果往往都会有偏差。因为经济运行过程本身是一个很复杂的系统,另一方面预警所依据的统计数据本身存在一定误差,而更多偏重于指标体系的全面性忽视了在实际应用过程中的针对性,所以,预警结果通常不会达到理想状态。但是,如果把定性分析和定量分析结合起来,将会使预警系统更加科学。

[1]Ozlale,Metin Ozcan.An alternative method to measure the likelihood of a financial crisis in an emerging market [J].Elsevier,2013(7): 329-337.

[2]闵亮,等.构建符合国情的我国金融危机预警指标体系[J].现代经济探讨,2008,10(7): 34-48.

[3]刘志强.金融危机预警指标体系研究[J].世界经济, 1999,06(4): 12-21

[4]万义平,等.国际金融危机预警指标体系的构建[J]. 统计与决策,2010(14): 8-10.

[5]孙亚静.构建我国宏观金融安全监测指标体系的思考[J].当代经济研究,2006(7): 70-72.

[6]苏冬蔚,肖志兴.基于亚洲六国宏观数据的我国金融危机预警系统研究[J].国际金融研究,2011(6): 57-69.

[7]何晓群.多元统计分析(第三版)[M].北京: 中国人民大学出版社,2012.

[8]周涛,鲁耀斌.结构方程模型及其在实证分析中的应用[J].工业工程与管理,2006(5): 99-102.

[9]Blasehke,Jones,etc.Testing of financial systems: an overview of issues,methodologies,and fsap experiences [J].International Monetary Fund,2001(6): 1-56.

[10]王艺馨,周勇.极端情况下对我国股市风险的实证研究[J].中国管理科学,2012,20(3): 20-27 .

[11]吕江林,赖娟.我国金融系统性风险预警指标体系的构建与应用[J].江西财经大学学报,2011(2): 5-11.

Construction of index system of financial crisis early warning model based on SEM Model

MA Wei,XIAO Shuai

(College of Finance and Statistics,Hunan University,Changsha 410079,China)

The construction of the index system of financial crisis early warning model is an important link in study of financial crisis early warning.This paper discusses the screening principles in Chinese concrete conditions.The authors put into an overall consideration of the government,financial institution,enterprises and foreign departments based on statistical caliber of data so as to create an index system of financial crisis early warning with SEM Model.At last,the paper also analyses the index time delay through the autoregressive model.

financial crisis early warning;index system;association sector;capital flow;SEM model;delay

F831.59

:A

:1672-3104(2014)04-0047-06

[编辑: 苏慧]

2014-03-31;

:2014-07-08

湖南省自然科学基金项目(12JJ5039);湖南省科技厅软科学项目(2011ZK2012)

马威(1979-),女,吉林长春人,湖南大学金融与统计学院助教,主要研究方向:国际金融实务与理论;肖帅(1989-),男,河南商丘人,湖南大学金融与统计学院助教,主要研究方向:国家金融实务与理论