利用代理网点解决农村基础金融服务问题的探讨

2014-03-07刘洋

刘 洋

(中国人民银行天津分行, 天津市 300040)

利用代理网点解决农村基础金融服务问题的探讨

刘 洋

(中国人民银行天津分行, 天津市 300040)

随着农村金融机构网点撤并,基层农民最基本的金融需求难以得到满足,利用代理网点模式推进银行卡助农取款服务建设对改善农村地区支付环境、提升农村金融服务水平具有重要意义,本文就利用代理网点开展银行卡助农金融服务建设的可行性及存在的困难进行了分析和探讨,并提出了相应的对策建议。

农村金融;金融服务;委托代理

一、利用代理网点开展银行卡助农金融服务的背景

随着县域经济快速发展,城乡一体化战略实施使农村经济呈现出农业工业化、农村城镇化和农民非农化的演进趋势。从统计数据看,基层农村金融服务与经济增长相比明显不足,全国县域以下地区农村人口约占全国县域人口的85%,而农村金融机构网点数和从业人数占比仅为65%和40%,而且还有下降趋势。农村金融机构网点数量少、服务范围广、从业人员人均服务客户数量多是当前县域以下农村地区的特点,也是农村金融服务质量难以提高的重要因素。我国平均每个乡镇只有2.13个金融网点,平均一个营业网点要服务近2万人,农村支付结算的需求矛盾较为突出。针对上述情况,中国人民银行发布了《中国人民银行关于推广银行卡助农取款服务的通知》(银发〔2011〕177号),积极推动实现助农取款在全国农村乡镇、行政村的基本覆盖,满足偏远农村地区各项支农补贴资金、日常小额取现、余额查询等基本金融需求。农业银行、农村信用社和邮政储蓄银行等银行业金融机构积极开展了银行卡助农取款服务工作,并取得了一定的成效,对改善农村地区支付环境、提升农村金融服务水平具有重要意义。

二、代理网点制解决农村金融服务不足的可行性分析

(一)金融机构网点代理制度的基本模式

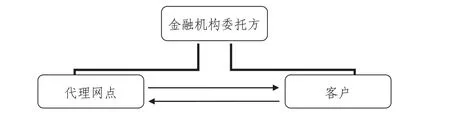

采用金融机构代理网点制解决基层农村金融空白问题,就是金融机构借助代理机构广泛分布的网点,由代理网点向基层农村的客户及金融机构设置的机具提供协助使用和基本维护服务。不同于金融机构直接设立网点向客户提供服务的模式,通过代理机构以及金融机构设置的机具向客户提供服务,使代理机构作为受托方与金融机构客户之间不形成直接的债权债务关系,其只依据代理协议向客户提供协助及金融机构机具保养维护服务,不承担业务产生的法律后果。其核心是银行卡助农服务,是指金融机构通过银行机构在农村乡镇、村的指定特约服务商户布放银行卡受理终端,向借记卡持卡人提供小额存取款、转账和余额查询业务的服务。

通过金融机构代理网点制度可以实现基层农村金融的“三赢”——金融机构不仅为基层农村提供了基础金融服务,而且也吸收了当地的存款;代理网点通过提供代理服务获得了金融机构委托方的酬金;当地农民的基础金融服务需求也得到满足。

(二)利用代理网点解决我国农村基本金融需求的可行性

1.满足基层农村经济主体的基本金融需求。随着农村青壮年和学龄儿童外出规模增加,基层农村“经济空心化”现象日益明显,留守在基层农村的居民主要是老人,金融需求以存取款为主,对其他金融服务需求较少。在农村通过代理网点提供金融服务虽然在形式上不同于金融机构直接设立网点,但可以有效延伸金融服务,为偏远地区农民提供的最基本的存贷款服务,有效解决当前基层农村基本金融需求无法满足的问题,而且也有利于将农村资金“化零为整”,提高闲散资金的使用效率。

2.代理网点可以节约金融机构直接设立网点的固定成本。农信社设立网点的一般成本保守估计在50万元,5-6人的储蓄所每年的运营成本在20万元左右,由金融机构直接设立网点实现农村金融网点的全覆盖的成本极高。基层农村“经济空心化”导致经济规模无法满足金融机构市场化运作要求,而采用代理网点方法可以为金融机构节约大量的投资成本,提高经营收益的目的。委托方只需根据代理网点的业务量提供相应酬金及机具配套服务,设置机具的网络通畅、环境安全等基本维护由代理网点负责,既实现了服务渠道的延伸,又节省了巨额的金融机构设点成本。

3.电信业的发展为金融机构代理网点提供了网络基础。代理网点应该具有广覆盖的特点,银行零售商户网点的发展为金融机构网点代理制度的实施奠定了基础。随着农村消费市场的开发,零售商业在农村得以快速发展,实现了农村区域全覆盖的销售网络。在广泛分布的银行零售商户的基础上,金融机构可以同具有一定规模和信誉的商户签订代理协议,将其作为金融机构在基层农村的网点延伸,委托其进行代理服务。

三、需要解决的问题

金融机构通过代理网点延伸金融服务的方式,虽然符合各方利益,有助于解决农村基础金融服务问题,但在实施过程中还有一些需要注意解决的问题。

(一)安全管理问题

服务点安全设施存在隐患。由于农村地区店铺普遍采取敞开式服务,门窗、墙体等也仅满足民居建造标准,报警设施和出警条件相对较差,服务点商户安全顾虑较重,日常安全监管困难。

业务管理方面存在风险隐患。代理网点在代理业务管理方面不如金融机构,一般没有设立相应业务登记簿及时逐笔登记,一旦发生纠纷,无据可查;另外,助农取款服务点人员没有经过反假币培训,缺乏假币鉴别知识,容易引发纠纷。

(二)缺乏专项扶持资金

由于缺乏专项资金支持,办理银行卡助农取款服务等代理业务时,持卡人一般需按取款金额的0.8%支付手续费,最高8元。虽然比坐车消耗时间去周边银行网点取现方便快捷,但对于人均收入不高的农民来说,许多农民仍为节省手续费而到县市金融机构的营业网点办理。对于签约商户而言,流转资金不是主要问题,商户主要担心出现纠纷等意外情况,再加上业务量不足,手续费收益少,商户代理意愿不强。例如,邮储银行未规定对助农取款服务点商户给予补偿的条款,只是结合业务发展情况,于年终一次性以其他方式补偿,这种做法让商户对办理助农取款服务收益产生不确定性,从而引发抵触心理。

(三)农村地区广大农民对助农取款服务认知度较低

一是农民支付结算知识匮乏,观念保守,偏远地区的一些农民群体对现代金融服务工具概念模糊,对银行服务的认识还仅停留在传统的“存、汇、贷”上,农民群众对POS机、ATM机、IC卡等新型结算工具缺乏了解,对金融理财等相关知识更是相对生疏。二是农民对银行卡知识了解欠缺。农村地区居民对银行卡等非现金支付工具存在一定的排斥心理,尤其年龄较大者,只认可银行柜台,不放心取款点服务,银行卡在农村的普及率远低于城镇。

(四)取款额度偏低

按照有关规定,每张借记卡每日最高只能取现1000元。随着经济的发展,农民面临子女上学、房屋装修、婚丧嫁娶、购买农药、化肥、种子、机具等多种大额需求,1000元的取现额度过低,不能满足实际需要。

四、对策建议

(一)严格准入、退出管理

在选定签约商户时,严格准入条件,全面考核其各类证照的合法合规性及征信信息的诚信度等,确保信誉良好、运作规范、遵纪守法的商户从事该业务。金融机构作为委托方要规范合同管理,保证合同内容完整、要素齐全、规范留存;同时,加强与签约代理网点的日常沟通,及时发现并纠正各类问题,对因条件变化或严重违约违规不再符合签约条件的签约网点,及时果断予以清退,有效保证代理网点服务质量。

(二)规范服务操作

代理网点提供金融服务的质量直接影响农民金融需求能否有效得到满足,因此,金融机构应着力加强对代理网点和相关人员的知识技能培训指导,对业务流程、金融机具及操作系统的使用、票证单据的登记保管等工作进行实地培训,提高代理网点工作人员的业务素质,使代理网点树立合法合规的审慎经营理念。

(三)加强监督检查

金融机构委托代理机构提供服务,应确保代理机构提供服务的水平和质量,定期或不定期对代理机构进行现场检查,针对代理网点标识、服务内容的可见性、协助客户划账、存取款服务的规范性、历史记录数据方面的可靠性及时监督管理,与代理网点共同解决代理服务中存在的问题。不仅要通过加强管理提高代理网点的服务水平,进一步满足农民基础金融需求,而且要增强各类风险的可控性。

(四)强化风险防范

强化安保措施,安装必要的安防器具,在确保代理网点硬件安全设施过关的基础之上,进一步加强代理网点的安全防范制度建设工作,制定相应安保规定及应急预案,确保资金、票据、机具安全。加强人民币、银行卡、票据等方面的反假意识和技能培训,避免因各类纠纷而造成的经济风险。

(五)加大资金扶持力度

一是金融机构按一定比例向代理网点商户支付手续费,提高商户服务积极性,逐步取消从客户手中扣除手续费的作法,减少农民支付负担。二是由政府部门在政策导向上对金融机构、代理网点商户等给予专项资金扶持。三是建议设置助农取款MCC码,手续费低于0.8%,在扣率上优惠最好设置在0.2%左右;并通过业务和机具的全面合作,提升农信社助农取款服务网点的功能,开通取款、转账、查询、缴费、充值等一站式服务,以提高商户的安装兴趣。四是在手续费利润分配上,将金融机构分得的利润全部让利于代理网点,并对其进行适当的补贴,提高其服务的积极性。

(六)加大宣传力度

联合各涉农银行机构,大力开展银行卡助农取款宣传活动,对助农取款政策意义、基本知识、操作流程、优惠措施、安全保障、功能延伸等知识进行普及。在借助电视、报纸等主流媒体进行舆论造势和银行网点及服务点窗口宣传外,要结合农村信息传递的特殊环境,进行长效宣传。如针对村民每日浏览村委宣传栏、收听村镇广播的习惯,在行政村宣传栏窗、村道墙体投放助农取款广告,借助有线广播和电视台滚动播放助农取款知识,做到助农宣传“时时有、处处见”。引导持卡人树立风险意识,妥善保管好本人身份信息、银行卡信息和密码,切实防范欺诈、套现、假币、窃取信息等不法行为,严防操作风险和声誉风险;加大助农取款服务城乡结合处助农取款服务网点的宣传。

(七)适当提高取款额度

随着农村经济的发展,农民各种支出需求不断增加,1000元的取现额度已不能满足实际需要,建议将银行卡助农服务每张借记卡每日最高取现1000元的额度增至3000-4000元,以便更好满足农民金融需求。

[1]周曙伟.银行卡助农取款业务发展现状及对策建议[J].财经界(学术版).2014.2.

[2]高辰.我国农村金融服务现状及发展对策[J].对外经贸,2013.3.

[3]邓建军,陈勇,舒春浪.当前银行卡助农取款服务的实践障碍与完善策略[J].金融会计,2013.1.

[4]郑冬蔚.农村地区银行卡助农取款服务风险分析[J].吉林金融研究,2013.3.

To Explore the Use of Agent Network to Solve the Rural Financial Services based Problems

LIU Yang

With the development of rural financial institutions network merging, grassroots farmers the most basic financial demand is difficult to be satisfied, the use of proxy dot pattern to promote the bank card to help farmers withdrawals construction is of important significance to enhance the level of financial services in rural areas to improve the rural area payment environment, this paper carried out, using proxy network bank card the feasibility of construction of agricultural fi nancial services and diffi culties are analyzed and discussed, and put forward corresponding countermeasures and suggestions.

Rural Finance; Financial Services; Principal Agent

F592.7

A

1009 - 3109(2014)10-0059-04

(责任编辑:何昆烨)

刘 洋,男,汉族,硕士,中国人民银行天津分行,经济师。