基金打新能力榜揭秘

2014-03-07常阳

常阳

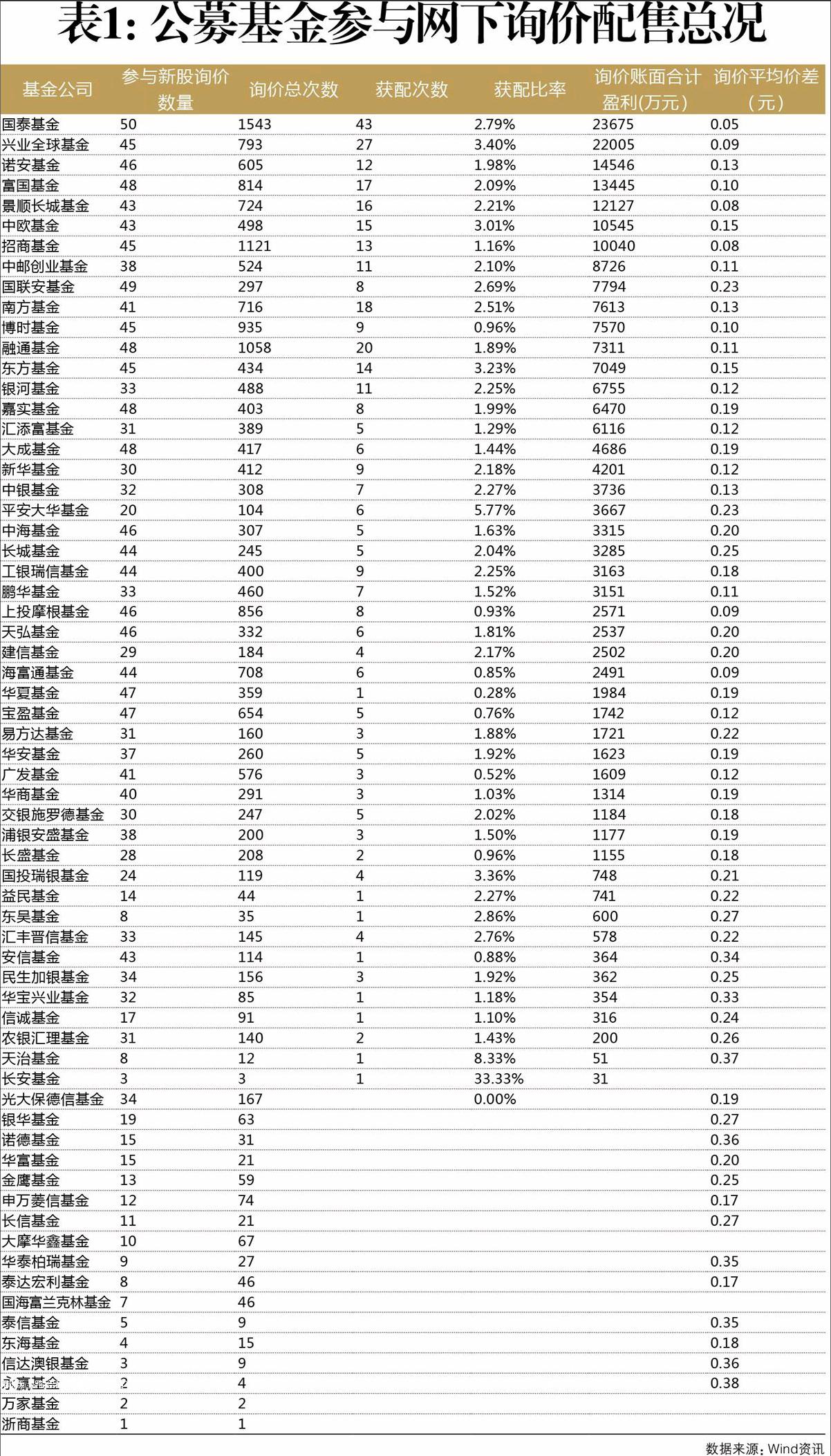

从证监会宣布IPO重启、宣布将会有市值配售开始,股市上的老江湖就知道:一二级市场间无风险盈利的好日子又回来了。果不其然,新年后新股陆续上市,首日平均涨幅43%,让网下获配者、网上中签者喜不自禁。网上中签拼的是运气和资金,网下询价落在主承销商确定的有效询价区间内,获得配售,则有一定技术含量。参与网下询价的基金公司有65家,国泰基金、兴全基金脱颖而出,将其他对手远远甩在身后,账面盈利两亿有余,有何窍门?

《投资者报》统计发现,国泰兴全胜出的主要原因有两个,一是尽可能应用产品数量多的优势,多报价,每个机构报满3次;二是尽可能不做被剔除的10%,在自己认为可能的区间内重点布防,密集报价,大鱼小鱼一起抓。

截至2月21日,IPO重启后,50只新股网下询价,发布询价结果并上市交易48只。机构参与网下询价4.5万只次,获得网下配售887只次。《投资者报》数据研究部将繁琐的数据归类统计,结果显示,公募基金是网下询价主力,新股上市首日平均涨幅43%,只要获配,就等着数钱,合计浮盈23亿元,自然是满心欢喜。具体到各公司,国泰基金管理的产品报价次数、获配次数最多,报价1543只次、获配43次、浮盈收益2.37亿元;兴全基金命中率最高,报价793只次、获配27次,浮盈2.2亿元。

几家欢乐时,也有多家愁。多家公司获配只有一次,有16家基金被剃光头更为悲催。劳而无功的公司,要好好研究国泰、兴全基金网下询价获配的诀窍,这正是本文的目的所在。

国泰询价最积极 兴全命中率最高

成功的第一步,是态度要积极。通过网下询价获配盈利,各家基金公司态度显然不同。行业内第一梯队的大公司如华安、建信,虽然旗下基金众多,却只有部分基金参与新股询价,总次数并不多。

询价最积极的3家公司分别是国泰、招商、融通,分别是1543次、1121次、1058次,3家合计占到了全部基金公司合计值的18%,与新股询价次数最少的37家公司合计值接近。这也提示那些今后将网下询价发行的公司,路演时,可以重点到国泰、招商、融通3家公司试试,毕竟人家还是比较捧场。招商、融通又都在深圳,一家演完后到另一家也近。(表1:公募基金参与网下询价配售总况)

国泰参与了所有50只新股的网下询价。按照管理产品数量对比,国泰基金公司在行业内不算太大,公募基金只有44只,只有行业内领军公司管理产品的八成,但新股询价中,参与数量却是最多,加上国泰旗下管理的社保111组合、112组合、409组合、陕西煤化工企业年金、建设银行年金等,共51只,发动一切可以利用的品种,全员参与询价。

询价次数最多的前10个机构中,4个是国泰管理的品种。除了逢新必询外,还多次报价,充分利用询价规则,提高获配可能。(表2:国泰基金管理产品获配及报价明细)同样询价次数多、表现积极的公司还有融通、招商,其中,融通参与48只、招商45只。

国泰、兴业全球、融通3家获配次数最多,分别是43次、27次、20次,3家公司合计获配次数占到所有公司合计值的1/4。兴业全球询价45只新股,累计报价793次,获配27次,以获配次数除以报价次数来比较,兴全最高,是3.4%。(表3:兴业全球基金管理产品获配及报价明细)这些新股上市之后,首日平均上涨43%,是对参与询价工作最好的回报。参与新股询价最积极的国泰、命中率最高的兴业全球,浮盈都在两亿元以上。浮盈最多的10家公司中,上海基金公司占据一半,足见上海人的精明在新股询价中也占到优势。

国泰、兴全是通过怎样的报价技巧,提高了获配几率?

国泰参与600次

充分利用规则勤撒网

只有积极参与询价,才有可能获得配售。获配,必须先参与询价,基金公司中研究员众多,利用各种模型给询价新股报价,同一机构对同一股票,可以报3个不同价格,最高价与最低价不超过120%就是有效申报。基金公司可以充分应用这个规则,将管理的基金、社保、企业年金,每个产品给出3档报价,东方不亮西方亮,总有一网捞到鱼。询价时不要求申购资金到账,只是当报价落在定价区间内才需要缴款,也给询价机构留出准备资金的时间。

国泰是唯一参与所有50只新股询价的机构,询价产品次数也最多,达590次,每次可以给出3个报价,国泰充分利用专业的机会询价,多报不加钱,不报白不报。“一个机构询价3次”,对品种多、规模小的公司有利。假如一只基金100亿,只能询价3次。如果将100亿规模拆分成10只基金,可以询价30次,后者可能获配高于前者。某些基金公司询价次数过少,要么是看不上打新的这点收益,或是对自己的报价信心不足,干脆不报。

东方基金公司也充分利用了可以3次报价的规则。旗下基金只有12只,累计申报了145回、434次,平均每只产品申报达2.99次,几乎是将3次全都用满了。结果也让人满意,与管理产品数量接近的公司对比,居于前列。东方基金获配14次,账面浮盈7049万元。

大成基金旗下管理基金品种比东方多了3倍有余,申报次数也和东方基金接近,但每一只产品申报次数只有1.5次左右,比东方基金少一半,相当于东方基金每网撒3次,大成基金才撒一次。结果大成只获配6次,不及东方一半,账面浮盈比东方少三分之一。(表4:东方基金管理产品获配及报价明细)

不做被剔除的10%

在希望最大的地方密集布网

获配高的第二个技巧,是瞄着有鱼的地方撒网,否则,即使撒网面积再大,也捞不到鱼。询价新规中,总要剔除报价最高的10%,堵住为了获配而随意给价的漏洞。但问题随之而至,无论怎样报价,总会有报价最高的10%。这是一个淘汰赛,只要出价在最高的10%范围内,就会被直接咔嚓了,报价时要力争使自己不被砍掉,要去猜别人可能出的高价位置,比别人低一点点,这样的报价才能接近最后发行价。

不知是对新股估值总是过高,还是故意堵枪眼,相当多的报价处于被剔除范围。广东某基金公司的询价中,被剔除次数占总报价次数的38%,其所有报价中,38%的报价压根就没有进入主承销商的选择范围,直接被剔除。这样的报价,再多也无意义,给其他机构做嫁衣裳。就像在沙漠中撒网,即使撒网次数再多,也捞不到鱼。虽然这家公司处于行业第一梯队,但被剔除的次数较多,尽管参与次数在第一梯队,但实际获配同样较少。国泰被剔除的比例是16%,兴业全球更低只有11%,在同行业内有效报价比例处于中上游水平。

获配高的第三个窍门,报价的价差小,且密集报价。主承销商确定发行价,是“综合考虑公司基本面、募集资金需求总量、可比上市公司估值水平和同行业上市公司二级市场平均市盈率、市场环境、承销风险以及单一投资者持股比例限制等因素,协商一致确定发行的发行价格”,最接近且高于发行价以上的价格,是有效申报,给予网下配售资格。这意味着,尽管报价多,并都是有效报价,但也要在最接近发行价上方的价格内,才能最终获配。

另外,报价时,同一公司旗下管理的产品,如果报价相邻两个价格之间距离小,获配的概率就会增加。《投资者报》数据研究部统计所有基金管理产品询价的最高最低价差,除以报价次数,得出平均价差区间。有些公司平均差价超过0.2元。如果按照捞鱼网眼来比喻,报价区间小,相当于网眼密,大鱼小鱼全捞。而差价大,则是网眼稀疏,很多变成漏网之鱼。

诺德基金公司询价31次,获配却为零,被剃光头,相邻报价差距大是主因。诺德的报价平均相差0.35元,比其他公司多出七八倍有余,比如相对东方基金公司的平均价差0.15元,诺德0.35元的步幅实在是太大了。最明显的例子如诺德基金报价麦趣尔(002719)共3个报价,分别是22元、27.22元、27.63元,最低最高价相差5.63元,实际发行价是25.38元,3个报价全部没能获配。东方基金公司对麦趣尔有六个报价,东方精选、东方保本各报3个,最低价24.1元,最高价26.55元,相差价格区间远小于诺德基金公司,其中有一档25.55元的报价落在了获配区间内,获得了配售123万股,上市首日账面浮盈过千万元。

国泰报价步幅只有0.05元,天赐材料(002709)中有5只产品获配。报价时, 29个产品报价区间从11.98元到14.05元。尤其从13.64元到14.66元,三分钱的区间内,有17只产品申报,在最终发行价13.66元处给出报价的产品有11个,按照申报时间优先排队,其中5个产品获配。在希望最大的地方重点布网,获得的是众多产品集体获配,所谓万紫千红总是春。

新股询价是个技术活,报高了被剔除、报低了进入不了询价区间,这就要求机构尽可能应用产品数量多的优势,多报价,每个机构报满3次,尽可能在自己认为可能的区间内重点布防,才有可能增加获配机会,进而多多盈利。

这些招法,没有多少基金公司了如指掌,更没有谁愿意为外人道。在打新能力榜上一马当先,绝不是靠撞大运那么简单。个中妙处,颇值得玩味和借鉴。