我国甲醇产能严重过剩

2014-02-26齐玉琴

□ 齐玉琴

我国甲醇开工率一直在60%以下,产能过剩的局面短期内仍将存在,但产能盲目扩张的势头已经开始放缓,甲醇替代石化原料将成为甲醇消费重要的发展方向。

我国是世界甲醇大国,产能、产量、消费量均居世界第一,产能超过世界的50%。以甲醇为基础的下游产业众多,产品覆盖面广,特别是甲醇制烯烃和甲醇燃料等新兴下游产品的应用开发,为甲醇开拓了更为广阔的应用前景。但目前国内甲醇产能过剩严重,正在进行一次行业大洗牌,结构调整、转型升级成为当务之急。

产能过剩加剧

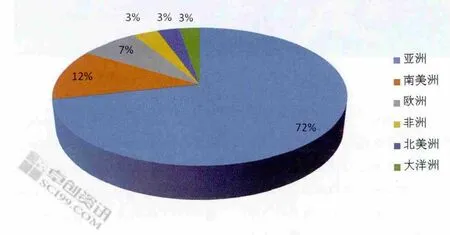

本世纪以来,全球甲醇供应量和需求量均呈现较明显的增长态势,产能年均增速超过10%,需求量年均增长接近5%。而近年来全球甲醇产能快速增长的主要贡献力量则来自亚洲的中国。2013年全球甲醇产能在1.04亿吨,其中亚洲产能在7477万吨,占到全球总产能的71.89%,而中国占到全球总产能的51.82%;其次是南美洲,占到全球总产能的12.11%。

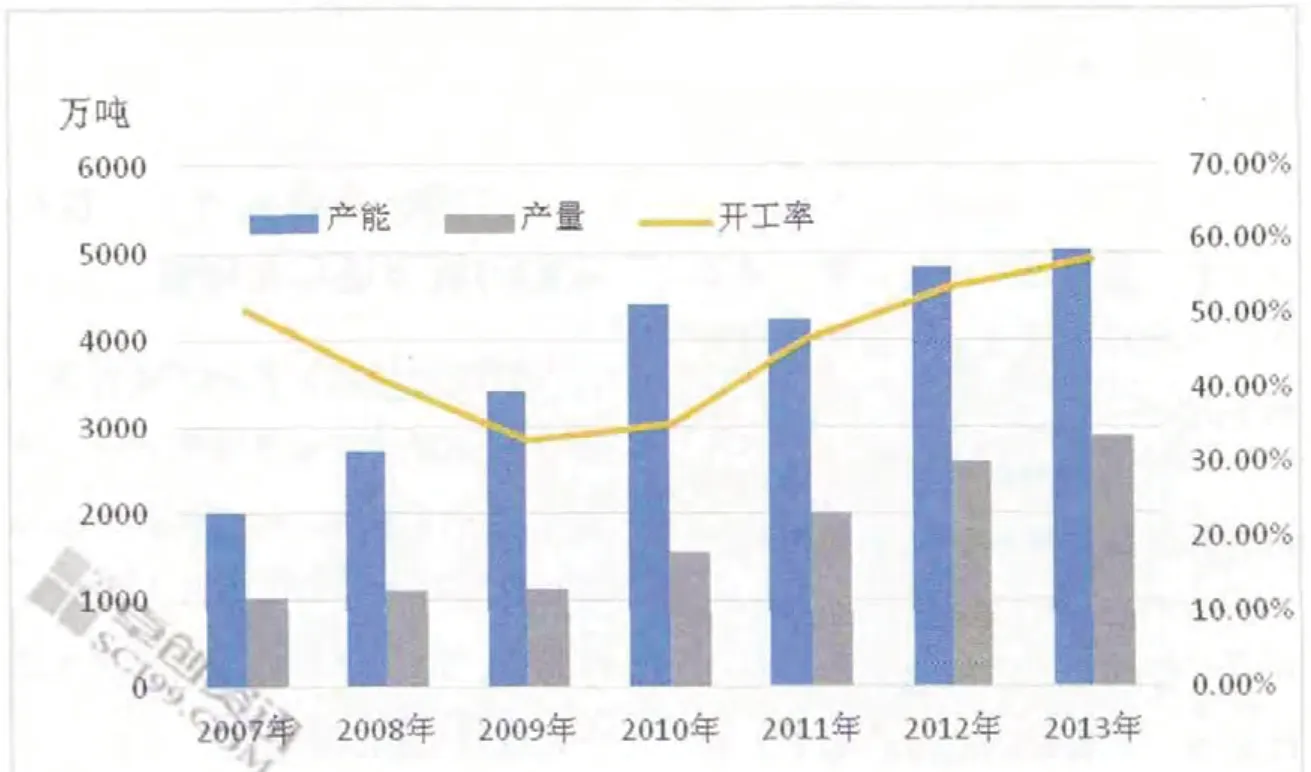

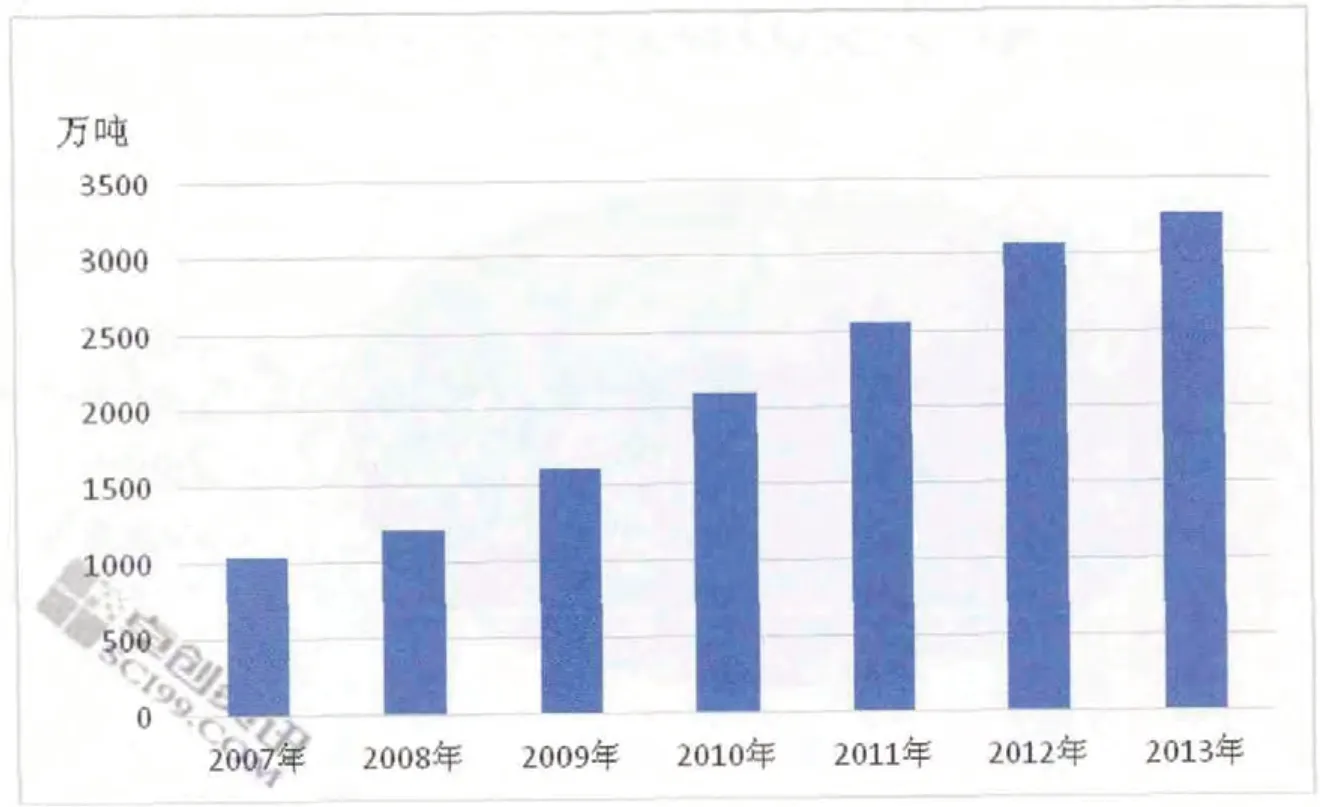

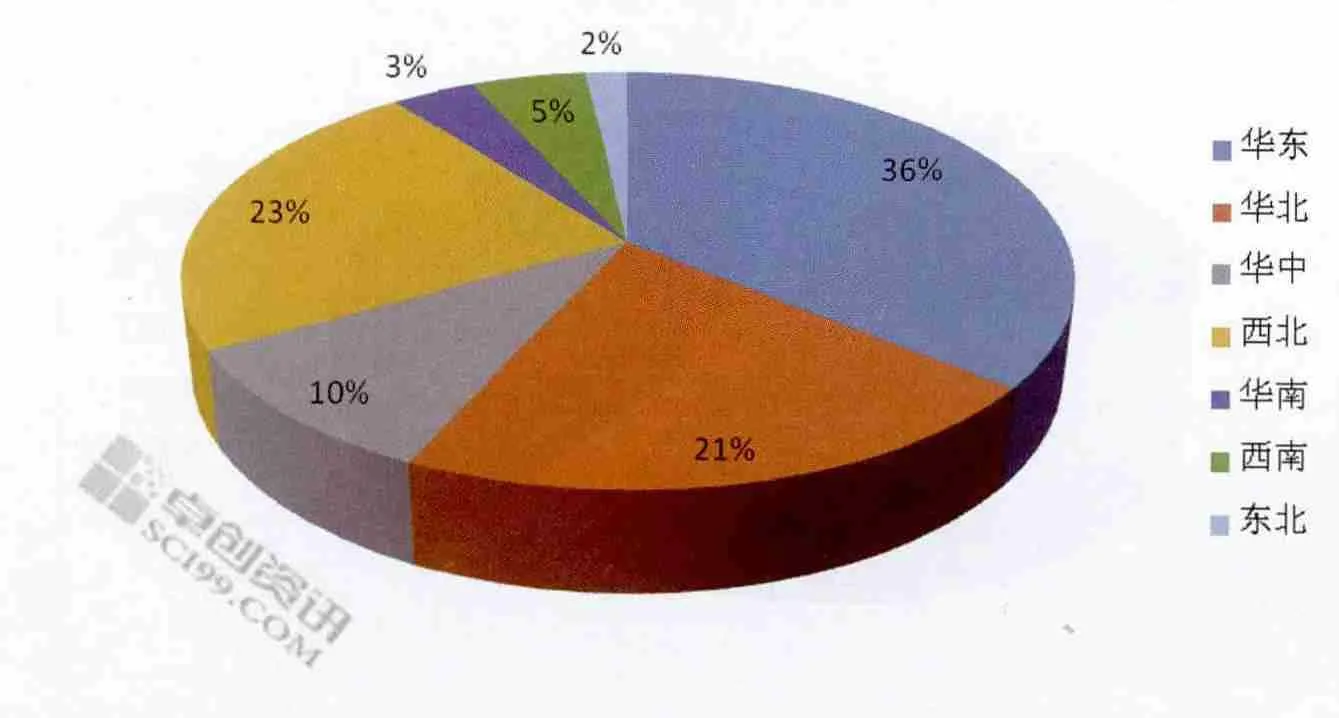

由于前几年甲醇价格处于高位,我国甲醇行业掀起扩能大潮,国内供应量快速上升。尤其在2007~2010年间,年均增长率高达30%左右。之后产能扩张势头虽有放缓,但2007~2013年年均复合增长率依然保持在26.54%的水平。从区域布局来看,甲醇市场的供应格局为西多东少、北多南少状态。2013年,西北、华东、华北地区产能占国内总产能的70%以上,占比分别在40%、19%、14%,西北地区产能在国内占有绝对优势。

图1 2013年全球甲醇产能分布比例

图2 2007-2013年国内甲醇供应形势变化

然而产能快速扩张也给我国甲醇行业带来投资过热、产能过剩等问题。伴随着甲醇装置的大量上马,而配套的下游需求增长速度较慢,国内甲醇行业过剩形势愈发严峻,2014年上半年表现尤为明显。新增产能陆续释放,而市场一直看好的烯烃项目却未能如期投产,市场供应压力逐渐增大,价格自然承压下行。

根据国际经验,产能利用率保持在81%~82%之间是衡量工业产能是否过剩的临界点。从近年来国内甲醇行业平均开工率数据来看,我国甲醇开工率一直在60%以下,2013年甲醇平均开工率为57.13%,处于严重过剩的状态,造成严重的资源浪费。

西北成为生产重地

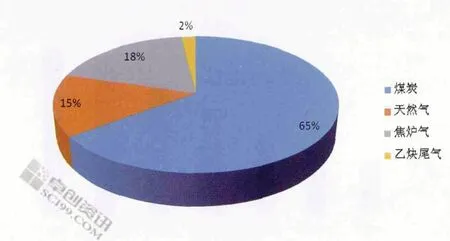

在国外,90%以上为天然气制甲醇,而我国“富煤、贫油、少气”的资源禀赋决定了以煤为消费主体的能源格局,我国甲醇的主要生产原料也是煤炭,占国内甲醇产能的一半以上。焦炉气甲醇作为焦化行业资源综合利用、循环经济产业,近年来发展也比较快,但开工容易受到焦化行业的影响。

天然气甲醇受原料供应和价格上涨的影响,多年来产能利用率一直不高。未来,天然气供应和价格上涨因素的影响将更显著,开工率将呈下降趋势,预计部分天然气甲醇装置将面临关停或进行原料结构调整的局面。据卓创资讯了解,目前已有个别西南天然气制甲醇生产商开始考虑转为煤原料路线的可行性。尽管我国有丰富的页岩气资源,但勘探技术仍显薄弱,因此短期看发展页岩气制甲醇仍存在较大的困难和障碍。

从产能地区分布比例看,有丰富油气、煤炭等资源的西北地区,自然吸引了众多大企业的涌入,近两年包括神华、国电在内的各个领域的能源巨头纷纷抢滩西上。在丰富的能源资源支撑下,以石油化工、煤化工为主的能源化工已成为西北地区的特色和优势产业。西北产能自然占据国内甲醇产能的首位,占比高达40%,并且产能较大的装置也多分布在西北地区。华北地区多数为焦炉气制甲醇,占据第三位。西南地区多数为天然气制甲醇,因为天然气限气,当地整体开工负荷较低,产量相对较低。

图3 2013年国内甲醇按照生产原料分布对比

产销严重分离成为行业发展瓶颈

虽然我国甲醇产能过剩的局面在加剧,但甲醇装置规模和产业集中度也在进一步提升,目前已经形成神华、兖矿、中海油、内蒙古博源、新疆广汇等多家百万吨级以上规模甲醇生产企业。2013年,我国排名前30位的甲醇生产企业产能约占总产能的48.51%,体现了较高的产业集中度,但也同时意味着,剩余100多家企业只占到全国产能的一半左右。总体上看,我国中小型甲醇生产企业依然众多,主要分布在山西、河南、河北等地。甲醇生产主要集中在中西部地区,但当地市场容量非常有限,消费市场则以沿海地区为主,产销严重分离成为行业发展的瓶颈。

甲醇属于危化品,运输必须使用专用槽车,不仅高温季节不适宜大量储存,而且长距离运输存在安全隐患。近两年与甲醇有关的交通事故频发,屡酿惨剧,“延安8·26特大交通事故”至今记忆犹新。各地检查力度也不断加大,西北外发甲醇限装、限行导致运费不断上涨,物流成本越来越高,增加产品销售成本,进而削弱内地甲醇到达沿海市场的竞争力。

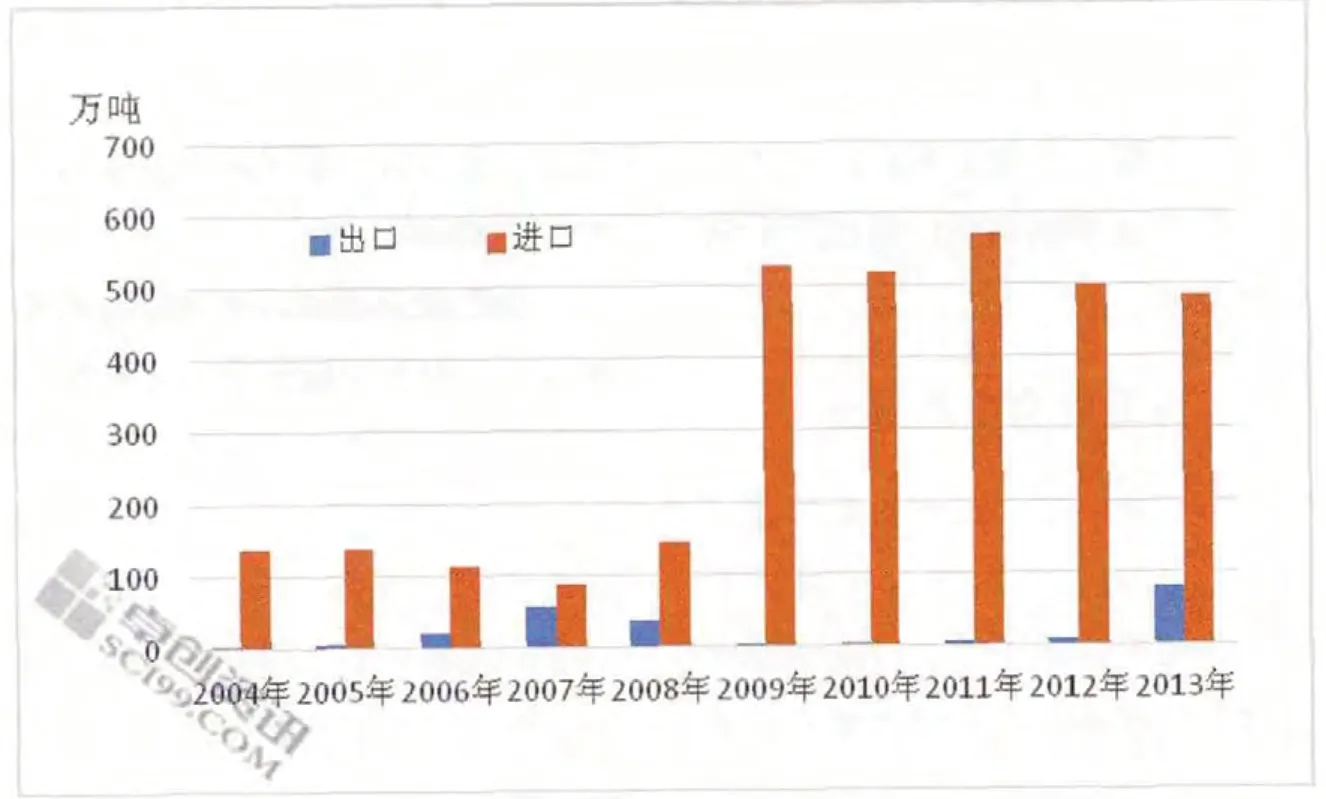

进口货源依然大有市场

我国是甲醇净进口国,进口甲醇在国内甲醇市场供应中占有较大的比重,尤其是2009年开始,我国甲醇进口量出现大幅增长。其主要原因是国外多为天然气制甲醇,金融危机爆发之后国际天然气价格大幅下降,导致国外甲醇成本低廉,而国内甲醇生产企业主要集中在西北地区,存在着物流运输等诸多问题。和西北货源相比,部分近海货源的到港显得更为便利,从而吸引了大量沿海生产企业及中间商对进口货源的采购。另外,近两年沿海地区新增的甲醇制烯烃装置也对港口地区需求起到较大的拉动作用。

近年来国内甲醇进口量一直维持高位,而出口则因成本优势不明显而处于低位。值得一提的是,2013年下半年,受国外多套甲醇装置集中停车影响,进口货源大幅减少,同时欧洲地区市场价格因货源短缺而大幅攀升,打开了中国和欧洲地区的套利窗口,出口量明显反弹。

图4 2004-2013年我国甲醇进出口数据对比

图5 2007-2013年我国甲醇表观消费量走势

扩张速度开始放缓

针对国内甲醇行业发展状况,在2009年以来国家发布的有关文件中,甲醇成为重点调控对象之一。尤其是2011年国家发改委发布的《关于规范煤化工产业有序发展的通知》,进一步严格了甲醇项目的审批管理,禁止建设年产50万吨及以下煤经甲醇制烯烃项目,年产100万吨及以下煤制甲醇项目。

据卓创资讯统计,2014年国内甲醇产能将达到6361.5万吨,其中2014年新投产甲醇产能在932万吨。西北新增产能640万吨,华东新增产能130万吨,华北新增产能112万吨,西南新增产能50万吨,国内甲醇供应格局整体变动不大,依旧以西北占据主导,东北地区供应仍较少。

甲醇产能过剩的局面短期内仍将存在,但产能盲目扩张的势头已经开始放缓。未来单纯扩大产能的商品甲醇项目产能增长有限,甲醇产能增长主要来自于煤经甲醇制烯烃项目。根据目前国内甲醇拟在建项目进展情况,并考虑部分落后产能逐渐关停,预计2015年国内甲醇产能将控制在6500万吨/年左右。

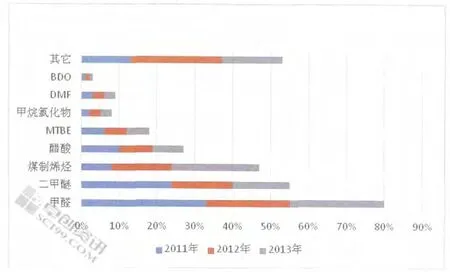

新兴领域是未来拉动甲醇需求的主要增长点

在产能产量快速增长的同时,我国甲醇消费量也经历了快速增长。据卓创资讯统计数据,2013年我国甲醇表观消费量为3287.11万吨,接近2003年的8倍。拉动我国甲醇消费快速增长的主要因素除甲醛、醋酸、甲烷氯化物等传统领域保持稳定增长外,醇醚燃料、替代石化原料(甲醇制烯烃)等新兴领域发展更为迅速。

图6 2011-2013年国内甲醇下游消费结构变化

图7 2014年国内甲醇需求格局预测

以煤为原料经甲醇生产乙烯、丙烯等低碳烯烃的生产工艺技术(简称MTP/MTO)是近年来中国煤化工发展的热点。2011年以来,我国煤制烯烃示范项目运行负荷逐渐提高,在当前油煤比价下,煤制烯烃经济效益较好。2014年即将投产的甲醇制烯烃装置初步统计有7家,总的甲醇制烯烃装置产能增加360万吨,部分装置是在2014年底投产。除去几套自配原料甲醇的大型装置以外,计划年内投产且需外采甲醇的烯烃装置对甲醇拉动量接近300万吨,加上两套甲醇制芳烃装置,甲醇需求量将增加近380万吨。

目前醋酸等部分传统下游需求领域已经处于产能过剩和市场饱和状态,后期需求增速也将放缓,对于需求格局影响不大。未来2~3年间,甲醇制烯烃将成为甲醇下游领域的重要发展方向。此外,2013年初甲醇制芳烃中试装置也顺利试车成功,预示着我国甲醇替代石化原料将成为甲醇消费重要的发展方向。

从大区消耗情况来看,需求增量较多的地区是在西北地区和华东地区,预计2014年华东地区需求量依旧占据首位,西北地区受甲醇制烯烃消耗量增多影响,整体甲醇需求量将超过华北地区,占据第二位,东北地区需求量处于偏少状态。

明年是“十二五”规划的最后一年,《甲醇行业“十二五”发展规划》中明确提出,“十二五”期间,甲醇行业将按照园区化、集约化和循环经济发展模式,加快发展方式转变,不断提高产业集中度,优化产业布局和产品结构。当前国内长期粗放型发展模式积累的矛盾和问题仍旧比较突出,传统资源利用效率低以及低价竞争激烈等问题导致行业整体竞争力偏弱。随着煤制烯烃项目的陆续投产,将很大程度带动煤制甲醇开工率的提高。此外,在甲醇行业淘汰落后、技术升级、结构调整措施到位,甲醇竞争力得以显著提升的前提下,甲醇行业开工率水平将进一步提升,产能阶段性过剩的矛盾也将得到缓解。