对上市公司股权质押信托融资项目现状的调查与思考

2013-11-10胡思奇

胡思奇

(中国人民大学财政金融学院,北京 100872)

一、引言

虽然A股股权质押信托早已不算新鲜事,但近一年多来的扩容速度仍让人惊叹不已。一方面,股权质押信托成为上市公司股东融资等资本运作的重要手段;另一方面,上市公司购买信托产品、信托参与公司上市渐趋潮流。资本市场变幻莫测,上市公司与信托如今陷入了“热恋”。

二、现状

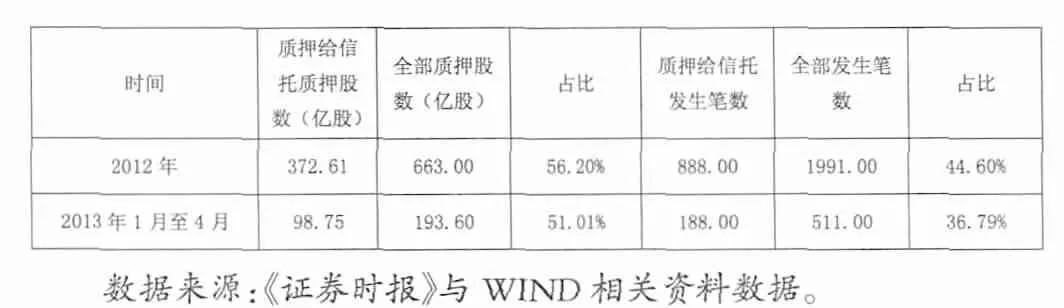

根据《证券时报》相关资料数据整理显示,2012年全年上市公司股东通过股权质押方式融资的共有1991笔,其中,质押给信托公司通过信托融资的为888笔,占比44.6%。质押股数合计663亿股,质押给信托的股份的总数约为372.61亿股,占比56.2%。

根据WIND数据统计发现,2013年1月至4月间,上市公司股东通过股权质押方式融资的共有511笔,质押给信托公司通过信托融资的为188笔,占比36.79%。上市公司共质押股份193.6亿股,其中,质押给信托公司98.75亿股,占比51%。

具体情况,如下表:

?

2007年时,上市公司股东质押股份的承接方几乎都是银行,质押于信托公司几乎没有。然而,由上述数据可知,上市公司通过股权质押向信托公司寻求融资成为了上市公司融资的主要途径,占比份额越来越大,信托作为后起之秀仅是近年开始发力,已经占据市场的一定份额,同时,此类项目所带来的处置问题及对策,是值得大家关注及思考的。

三、风险问题

至目前为止,上市公司与信托合作最多的项目仍是股权质押。不过,近段时间,万福生科(300268.SZ)、联发股份(002394.SZ)、ST超日(002506.SZ)等接连曝出股权信托计划兑付危机,则给这项看似和谐的业务敲响警钟。

(一)处置操作程序复杂易受阻

1.股权质押信托融资项目中的《股权质押融资协议》中会明确股价的警戒线、补仓线和止损线,股价一旦跌至警戒线甚至是补仓线,信托公司会要求融资方追加质押物或者资金,若股价跌破止损线,那么担保品可能会被强行平仓。然而,在实际项目操作中,就会存在受阻的情况。例如,浙江永强今年1月从中泰信托所购的另一份信托产品,远东控股以持有的三普药业股票2557.54万股作为质押担保,公司为该项投资的质押物设置了股价警戒线6.36元/股。截至6月25日收盘,三普药业连续三个交易日平均收盘价已经触及合作协议设定的警戒线。浙江永强日前已联系中泰信托,要求对方尽快与远东控股联系,履行相关文件约定的追加保证金或质押品的义务。而远东控股回复称,计划于7月31日提前结束股权质押并归还全部本息。三普药业最新股价报收于6.26元/股,仍然低于6.36元/股的警戒线水平。事实上,在股权质押融资被广泛应用后,与之相关的风险控制就被市场所关注,但碍于信息披露等原因,其中发生的或者是潜在的危机并不为人所知。

2.目前,虽然股票质押信托融资项目的结构安排一般是若股价跌破止损线,那么担保品可能会被强行平仓。然而,质押并非把股票过户给信托公司,强行平仓操作起来并不容易,在真正处置时存在一些问题,需要履行一定法律程序。因为股权质押并非过户,而是在中登公司办理质押,如果质押股票跌破清仓线,强制平仓质押股票不像操作自己账户那样简单,而是需要一定的法律程序才能卖出,在此过程中股价很可能进一步下跌。此外,融资方不愿意自己质押的股票被强制平仓,因此会百般阻挠。

(二)接盘方实力问题与限售股流动性问题

动辄上万手的股票抛售不是短期内能完成的,需要考虑买盘承接力。大笔股票集中抛出,会导致股价下跌,毕竟不是卖几手,而是几万手甚至更多,可能砸了几个跌停都没卖完质押股。从信托公司的角度出发,他们也不愿走到这一步,理论上来说可以强制平仓,但很多股票交投非常冷清,如果是限售股更麻烦。限售股由于有解禁期限要求,在未解禁前不能通过公开市场进行交易,为处置过程加大了难度。

(三)信托公司恶性竞争

仔细辨识多重风控措施此前,股权质押一直被视为价格相对透明、风险较小的质押标的,为何会出现较大风险?市场人士表示,这与信托公司恶性竞争导致风控放松有关。通常情况下,股权质押信托的风险在于质押的股权出现贬值,为控制风险,信托公司对于股权质押率的要求一般是主板5折以下、中小板4折以下、创业板3折以下,并在协议中设置警戒线和平仓线。但随着信托公司大力拓展股权质押项目,很多信托产品的风险偏好越来越高,在设计结构上不断超过行业共识的风险线。如很多产品的股权质押率高达6折甚至以上,且质押时没有考虑到补充质押能力,而质押人的补充质押能力正是信托产品风险评估报告中必不可少的环节,一般体现在现金流和手中股权质押的比例上。由此,如果质押率和补充质押能力的风控打了“折扣”,一旦发生质押股票估值大幅下跌,产品的风险隐患就将完全暴露。此前几款出现兑付危机的股权类信托,或多或少就存在这些问题。

四、规避风险的对策

(一)如何挑选质押股票

业内专家指出,投资者需关注质押股票的基本面、质押率及信托公司设置的预警线和平仓线。一般来说,上市时间较长、行业地位突出、业绩增长稳定的蓝筹股是较优的质押物。此外,质押率、警戒线和平仓线可体现产品的风控能力。目前,信托公司多以质押价格为基础设置预警线和平仓线,在股价跌至预警线时,融资方需追加保证金或增加质押股票的数量;如果跌至平仓线,信托公司会强制清仓提前结束信托合同。若信托公司不能及时平仓,可能导致股价低于抵押价格,使投资者的本金出现亏损。

此外,要关注所质押的股票是限售股还是流通股。一般来说,流通股更加方便,而限售股由于有一个更长的限售期限,所以要关注信托产品的期限是否能覆盖整个限售期,其中是否有提前终止条款。

业内人士表示,一般建议优先选择的股权投资类型为(按优先程度):上市公司流通股,建议为主板和中小板,创业板不考虑;上市公司限售股,同样建议为主板和中小板的优质公司,限售期越短越好;优质非上市公司的股权,如规模800亿元以上的大型城市商业银行股权,大型国有企业股权等,要求质押率要低;要求有额外不同行业的收入来源及资产作为保障,不能接受简单的股权质押的企业应尽量规避。

(二)避免信托公司恶性竞争的监管措施

信托公司何时重启上市,也是证券市场与信托领域较为关注的话题。此前有公开信息披露,中海信托IPO申请已进入初审阶段,但目前尚无回音。日期,有专业人士指出,证监会曾不认可信托公司通过上市募集资本金的举动。但其认为,上市对信托公司发展有重要意义,可有效缓解信托公司资本金压力,对厘清股权结构、建立有效绩效激励约束机制,更好地防范和应对风险也有帮助。

五、结束语

与一般公司股权质押相比,上市公司股权质押具有两个明显优势,一方面是股权估值,由于有证券市场作背景,上市公司股权价值可以通过市场表现灵活调整,且对股权价值走向有较明确的预期,价值较为公允。另一方面,流动性或者说变现能力较强。由于有证券二级市场作保障,质押的上市公司股权可以较快地实现转让或变现,尤其是流通股质押,可以直接通过二级市场进行转让和交易,而限售股由于有解禁期限要求,在未解禁前尽管不能通过公开市场进行交易,但市场公允的价值估值相对于一般公司的股权交易转让还是便利和快捷许多。然而,股权质押所带来的风险也是我们不可忽视的,股权质押信托融资业务在结构安排、风险保障、处置安排上还是值得进一步思考研究的。

[1]张伟霖.上市公司股权质押融资市场三分天下:券商凶猛抢食银行及信托份额来源[N].证券时报,2013-4-26.

[2]阎天怀.论股权质押[J].中国法学,1998.1:69.

[3]吴伟民.借口担保法律课堂[M].北京:中国法制出版社,2008.1:42.

[4]杨庆和.周期性与长期一致性抉择:信贷集中及其政策含义[J].金融研究,2001(9).

[5]徐进前.非均衡条件下信贷资源配置选择[J].财贸经济,2002(12).

[6]陈刚,陈振业,谢录云.对“套牢”之下信贷集中问题的剖析[J].济南金融,2003(l).

[7]孙敬水.市场结构与市场绩效的测度方法研究[J].统计研究,2002(5).

[8]张铁涛.贷款多元化与商业银行经营状况的实证研究——基于上市银行经营风险和收益的研究[J].财经研究,2004(7).

[9]高辉,刘灿.转轨过程中我国银行业市场结构与绩效的实证分析[J].财经科学,2004(5).