中国和泰国间双边贸易分析与展望

2013-10-11沈利生

○沈利生

(1.华侨大学泰国研究所,福建厦门361021;2.中国社会科学院数量经济与技术经济研究所,中国北京100732)

一 中泰间双边贸易的发展

中国与泰国同属发展中国家,两国都在致力于加速发展本国经济,在全球经济一体化的大趋势下,两国之间的经贸往来日益密切。根据中华人民共和国驻泰王国经济商务参赞处的报告 ,2010年,中国是泰国第二大贸易伙伴,仅次于日本,是泰国第一大出口市场和第二大进口来源地;泰国则是中国第十五大贸易伙伴。

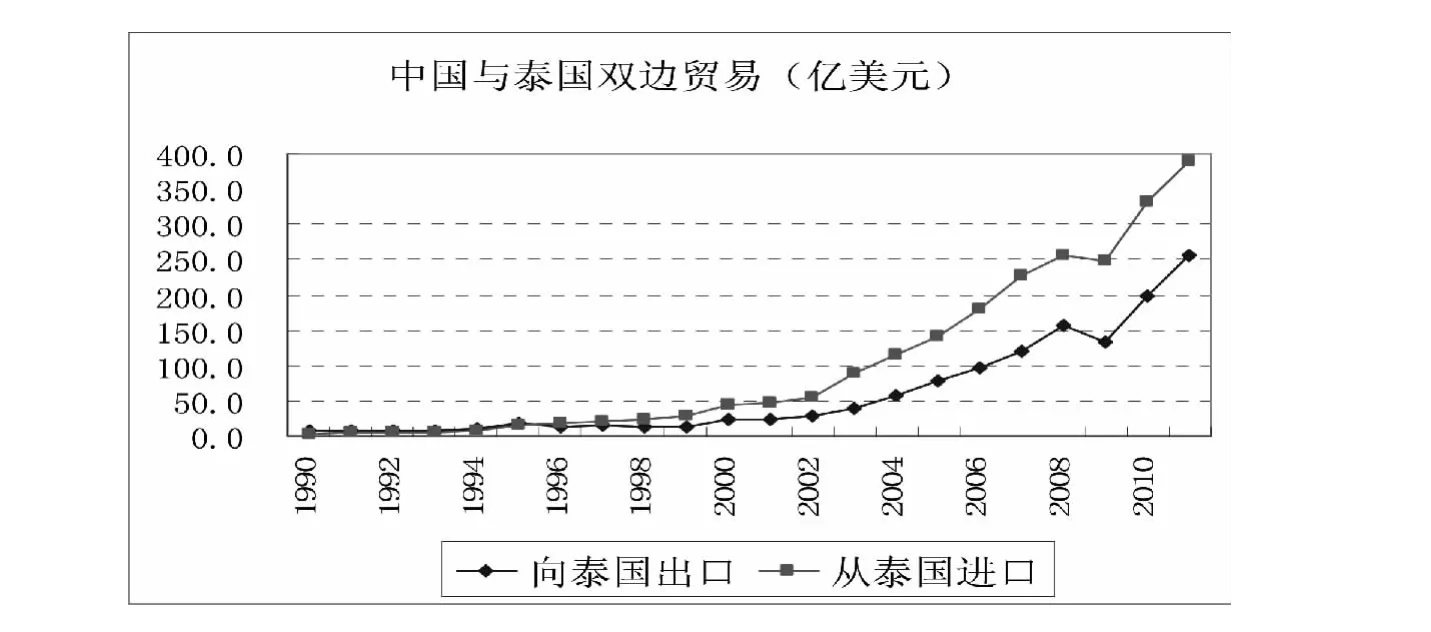

图1所示为1990-2011年中国和泰国间的货物贸易情况。其中,1990-1999年两国间的贸易量很小,总量只有40多亿美元。2000年以后、特别是2001年中国加入世界贸易组织(WTO),2002年签署中国与东盟全面经济合作框架协议以来,两国间的贸易出现了快速增长,2000-2011年平均增速达到了26.7%,只有2009年是个例外,由于受到全球金融危机的影响,增速为负。2011年中泰双边货物贸易额达到了647.37亿美元。

2010年,中国—东盟自由贸易区 (China and ASEAN Free Trade Area,CAFTA)正式成立,这将极大地促进中国—泰国的双边贸易。2011年12月,中国国家副主席习近平访问泰国,与泰国总理英拉 (Yingluck)会谈时提出,争取到2015年双边贸易额实现1000亿美元目标。这就意味着,在2011-2015年间年均增长率要达到20%。本文通过经济计量模型测算的结果是,这个目标有可能提前实现。

图1 1990-2010年中泰双边贸易(数据来自中国海关统计)

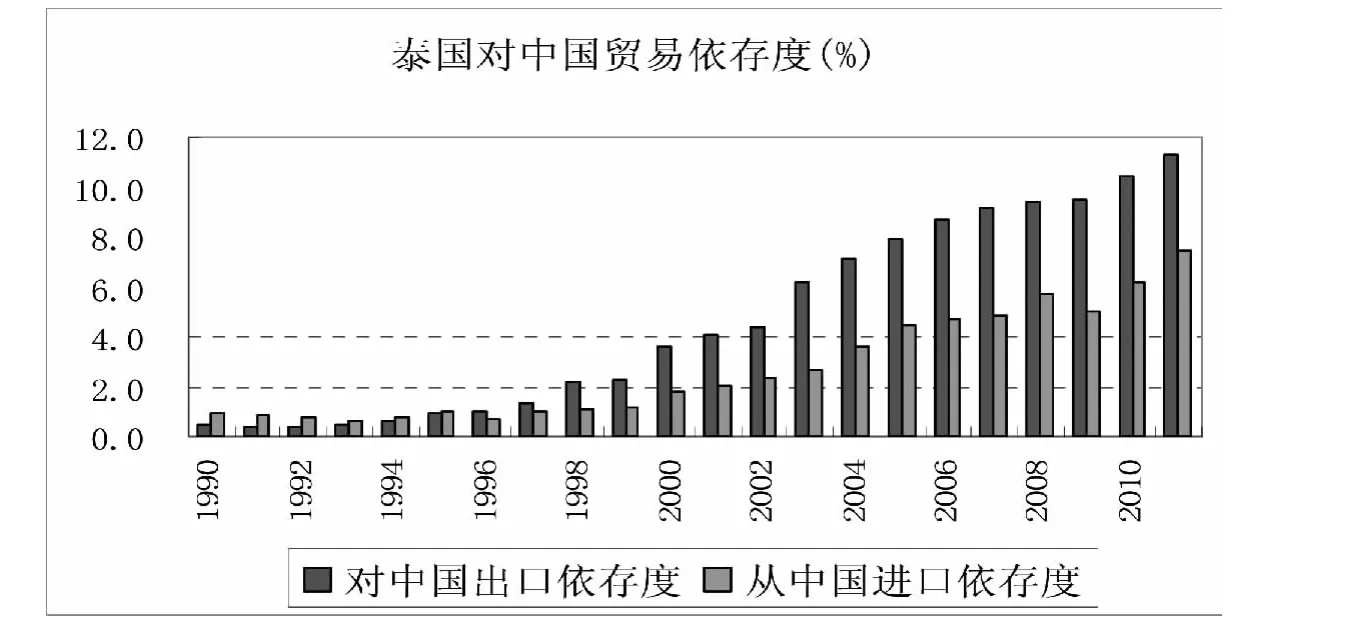

中泰两国间的贸易依存度变化也反映了两国之间的经济联系越来越密切。图2所示是泰国对中国贸易的依存度。贸易依存度公式为:出口依存度=出口总额/本国GDP,进口依存度=进口总额/本国GDP。在2000年以前,泰国对中国贸易的出口、进口依存度都比较低,分别低于4%和2%。自从2001年中国正式加入世界贸易组织以后,泰国对中国的贸易增长迅速,2011年出口、进口依存度分别上升到11.3%和7.4%。此外,从图2中还可以看到,泰国对中国的贸易是出口大于进口,为贸易顺差 (根据中国海关统计)。

图2 泰国对中国的贸易依存度

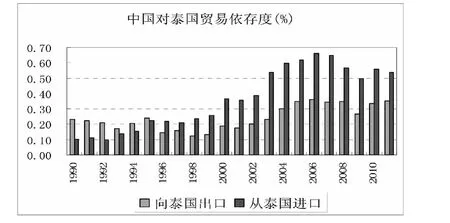

图3所示是中国对泰国贸易的依存度。中国对泰国的出口依存度多年保持在0.2%上下,2000年以后有了明显上升;对泰国的进口依存度更是上升明显。2011年,中国对泰国的出口、进口依存度分别达到了0.35%和0.53%。中国的贸易依存度比泰国低一个数量级,这是由于中国的GDP比泰国高一个数量级的缘故。

图3 中国对泰国的贸易依存度

本文将对中泰双边贸易的竞争性与互补性进行分析,指出加强互补的方向,为相关贸易决策部门提供参考,以便更好地增进两国贸易,促进两国经济的发展。

二中泰双边贸易的竞争性与互补性分析

从目前已经发表的文献中,可以搜索到若干篇分析中泰贸易的论文。黄金贞 (泰国泰京银行高级分析师)、卢光盛[1]75-80通过分析泰中贸易的发展历程、现状和特点,探讨了泰中贸易关系中存在的问题,如产品结构趋同、贸易发展不均衡等。陈庶平[2]137-140对中泰两国进出口的主要商品构成进行了实证分析,认为两国间基于自然禀赋的传统产品的贸易互补性依然突出,并将持续较长时期。两国在主要商品构成上出现趋同化,也存在互补—竞争性。薛铭铭[3]170-171分析了中泰贸易的逆差问题及对策。谢国娥、李亮[4]47-53利用贸易竞争力指数 (或称贸易分工指数)、显示性比较优势指数、显示性竞争优势指数分析了中泰两国农产品在世界市场上的贸易竞争力及其关系以及中泰两国间的双边贸易关系。结果表明:在世界农产品市场上,泰国农产品整体竞争力强于中国,而且两国农产品差异性很大,竞争程度低;从双边贸易看,中泰两国间农产品以贸易竞争为主,贸易互补为辅。

本文与已有文献的不同之处是:在参考传统的贸易竞争力显性比较优势公式和贸易互补指数公式的基础上,提出并设计了双边贸易竞争—互补指数公式,并用于分析中泰双边贸易。

在分析贸易竞争力时,通常采用显性比较优势 (Revealed Comparative Advantage,RCA),国家i的出口产品k的显性比较优势由该种产品占该国家总出口的比重相对于在世界出口中的比重来衡量,用公式表示就是:

其中:X代表出口,W代表世界出口 (或进口);i代表国家,k代表产品分类。显性比较优势RCA指数不仅考虑了一国某类产品的出口,同时也考虑了该类产品的世界市场份额,也就是考虑了一国出口的总体规模。

为了衡量一个国家或地区与其他国家贸易关系的紧密程度,可以用贸易互补性指数 (Trade Complementarity Index,TCI)来衡量。其计算公式为:

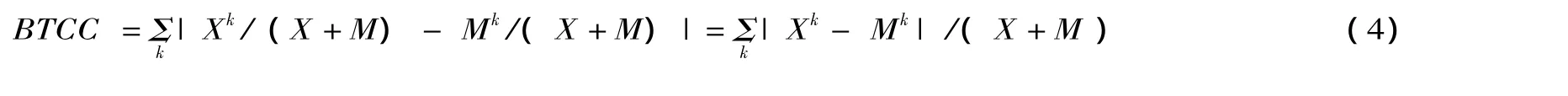

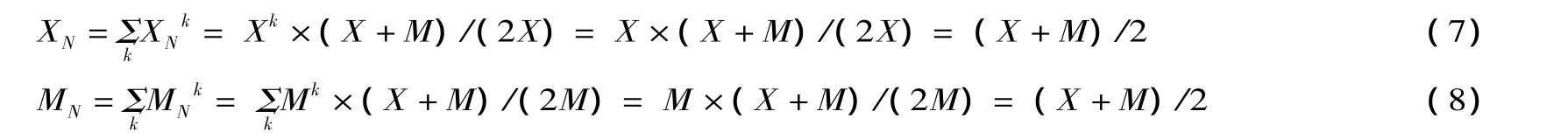

上面两个公式分别用于任意两国间的竞争和互补分析,其共同点是把任意一国的贸易放到世界贸易的范围内来考虑。由于本文仅考虑两国间的贸易竞争性与互补性,可不必考虑双方在世界贸易中的份额。本文设计了一个公式,既反映两国间的互补关系,又反映两国间的竞争关系,称为双边贸易互补—竞争指数BTCC(Bilateral Trade Complementary and Competitive Index),计算公式为:

上式中,Xk/(X+M)是k类出口产品比重,Mk/(X+M)是k类进口产品 (即另一国出口产品)比重,分别反映了两国贸易产品的结构。假设A、B两国间共有n类贸易产品,A国向B国只出口前一半种类的产品,B国向A国只出口后一半种类的产品,两国的出口产品不存在相同种类,BTCC公式的分子|Xk-Mk|中没有抵销的部分,则分子等于分母,BTCC等于100%,两国的贸易就是完全互补型。如果两国间的贸易产品有相同的种类,两国间的贸易就有竞争,BTCC公式的分子|Xk-Mk|中被抵销了一部分,分子小于分母,BTCC小于100%。抵销的部分越大,分子越小,BTCC也越小。在极端的情况下,两国贸易平衡,各类出口产品的比重完全相同,BTCC正好等于0,两国间的贸易关系就是完全竞争型。完全互补型或完全竞争型都极为罕见,更多的情形是介于两者之间。于是可以依据双边贸易互补竞争指数的大小来判断:该指数越接近1,越是互补;越接近0,越是竞争。

当两国的贸易不平衡而存在贸易差额时,BTCC公式中的分子就不是0,其最小值等于净出口,则BTCC的最小值正好等于净出品比重,而不是0。完全竞争时的指数不等于0不便于判断两国贸易的竞争程度,一个可行的解决办法是调整双边贸易额,使得双边贸易互补竞争指数BTCC的取值仍然处于100%和0之间。为此设定3个调整原则:(1)双边贸易总额不变,(2)贸易差额等于0,(3)各类进出口产品在本国贸易总额中的比重 (即结构)不变。显然,当出口总额或进口总额都调整为等于双边贸易额的一半 (即算术平均值)时,就满足了原则 (1)和原则 (2)。原则 (3)涉及产品的调整,也很简单,只需把k类出口产品 (或进口产品)放大(或缩小)相同的倍数。用公式表示就是:

故有XN=MN,XN– MN=0,满足原则 (1)和原则 (2)。

采用调整后的进出口,写出双边贸易互补竞争指数公式,这是本文的正式计算公式:

需要注意的一点是要考虑外贸产品的分类。外贸产品通常分为若干类产业,每个产业再细分为若干种产品。双边贸易既有产业间的互补与竞争,又有产业内的互补与竞争。只考虑产业间关系,忽略了产业内的关系,有可能使计算结果偏低。产品分类越细,计算结果越正确。本文计算时用到了中国海关统计中的类章总值表 (总共22类98章)。

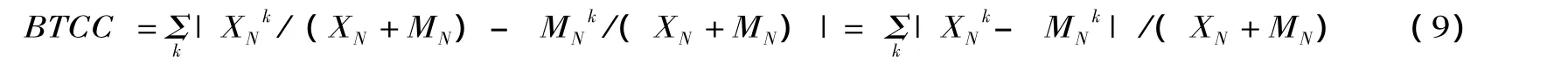

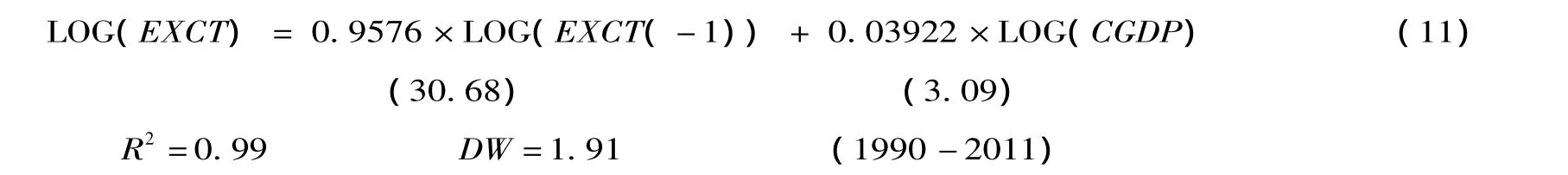

表1列出了2010年中泰双边贸易额。两国贸易不平衡,中国为逆差,先对双边贸易额进行调整,再计算得到中泰双边贸易互补竞争指数BTCC为40.2%,这是根据98章产品的双边贸易统计计算得到的。由此可得出结论,中泰双边贸易既存在互补性,又存在竞争性,且竞争性稍强于互补性。顺便说一下,如果只考虑产业间互补,即只计算22类产品,不考虑产业内互补,计算结果就只有37.5%,稍低于40.2%。这表明,中泰贸易的互补性主要体现在产业间,产业内的互补性比较小。

中国出口额超过10亿美元的产品共有6类,分别6、11、15、16、18、20类;从泰国进口超过10亿美元的有5类,分别是2、5、6、7、16类。其中类别相同的是竞争性产品,居首位的是第16类“机电、音像设备及其零件、附件”,出口进口比重分别为19.8%和26.2%;其次是第6类“化学工业及其相关工业的产品”,出口进口比重分别为5.3%和3.0%。

中泰双边贸易的互补性主要体现在第7类“塑料及其制品,橡胶及其制品”,这是从泰国进口的第一大类商品,出口、进口比重分别为1.8%、10.6%;其次是第2类“植物产品”,出口进口比重分别为1.87%、3.03%;第5类“矿产品”,出口、进口比重分别为0.68%和2.34%;第15类“贱金属及其制品”,出口、进口比重分别为5.6%、0.4%,第11类“纤维素浆,废纸,纸、纸板及其制品”,出口、进口比重分别为3.8%、0.75%。第20类“杂项制品”,出口、进口比重分别是2.71%和0.08%。第18类“光学、医疗等仪器,钟表,乐器”,出口、进口比重分别是2.86%和0.87%。显然,加强互补性产品的双边贸易将使双方都从贸易中获益,有利于双方经济的发展,应是双方贸易部门的努力方向。

表1 2010年中泰双边贸易和贸易互补竞争指数

数据来源:中国海关统计资讯网http:∥www.chinacustomsstat.com/。注:表1最右栏阴影部分数字大于出口进口比重差的绝对值,显示了产业内的互补。

三 2012-2015年间中泰双边货物贸易预测

双边货物贸易额是货物出口与货物进口的总和,这里分别考虑中国向泰国的出口 (也即泰国从中国的进口)和泰国向中国的出口 (也即中国从泰国的进口)。一国出口量的多少,主要取决于出口目的地国的经济发展情况,同时也与上年的出口量有关,此处用这两个变量作为出口的解释变量。根据1990-2011年相应的统计资料 (见文后附表),利用经济计量软件EViews,分别计算得到计量模型方程如下:

中国向泰国的出口方程:

式中,EXCT是中国向泰国的出口总额 (亿美元),TGDP是泰国GDP(亿美元),D98是虚拟变量 (1997年以前为0,1998年以后为1,以反映东亚金融危机的影响。以下其他虚拟变量的定义方式相同)。

上式表明,在 (中国向泰国的出口也即)泰国从中国的进口中,上年进口对本年进口的弹性为0.6369,泰国本国GDP对进口的弹性为0.7763。

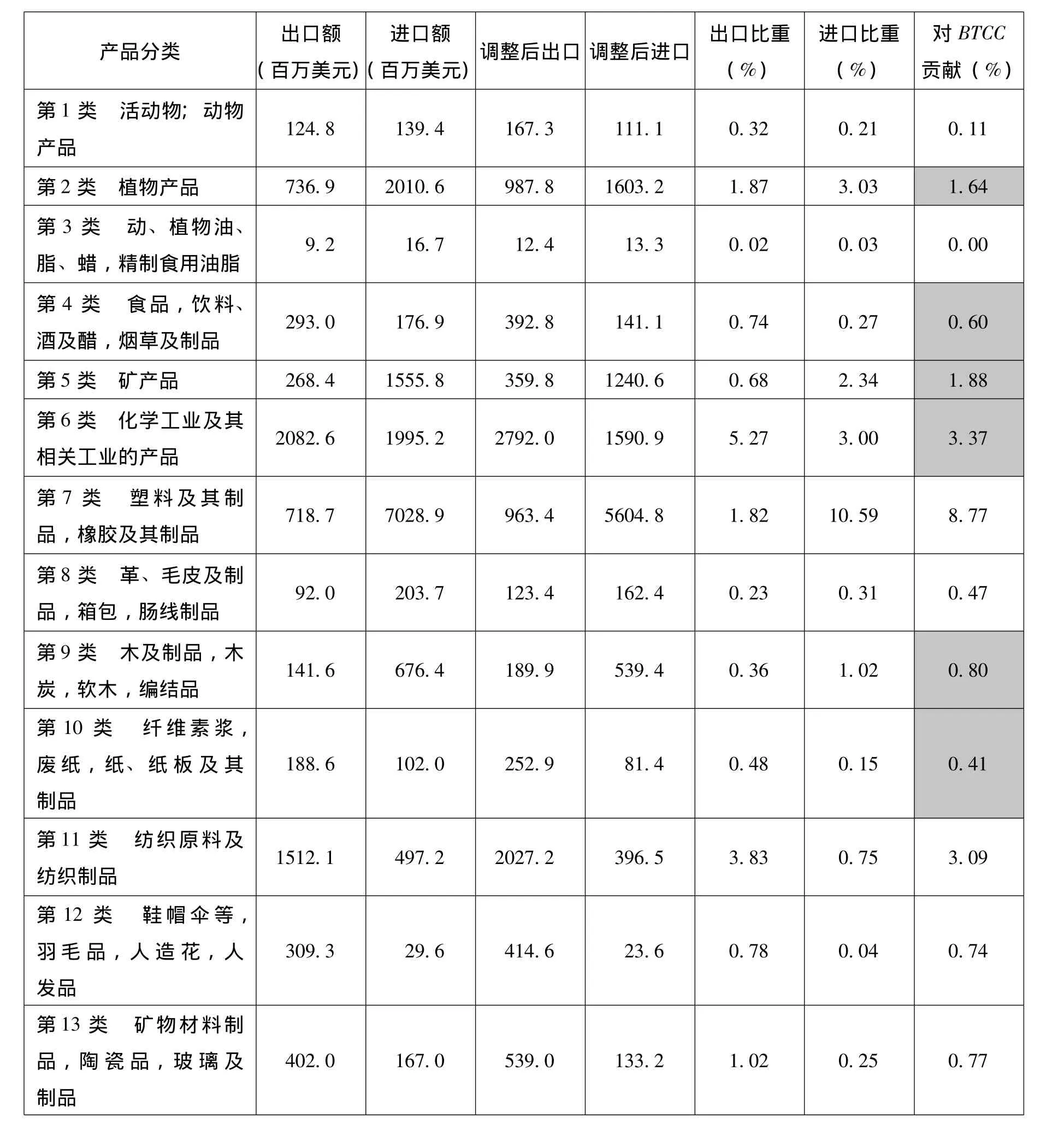

泰国向中国的出口方程:

式中,EXTC是泰国向中国的出口总额 (亿美元),CGDP是中国GDP(亿美元)。在 (泰国向中国的出口也即)中国从泰国的进口中,上年进口对本年进口的弹性高达0.9576,是一个非常高的惯性,中国GDP对泰国向中国出口的弹性 (或中国从泰国进口的弹性)为0.03922,此弹性较小。

利用上面两个计量方程,分别预测未来年份两国从对方的进口总额,还需要先对两个外生变量赋值:TGDP(泰国GDP)和CGDP(中国GDP)。这里采用了趋势外推方法,或者说分别建立了两个趋势预测方程。

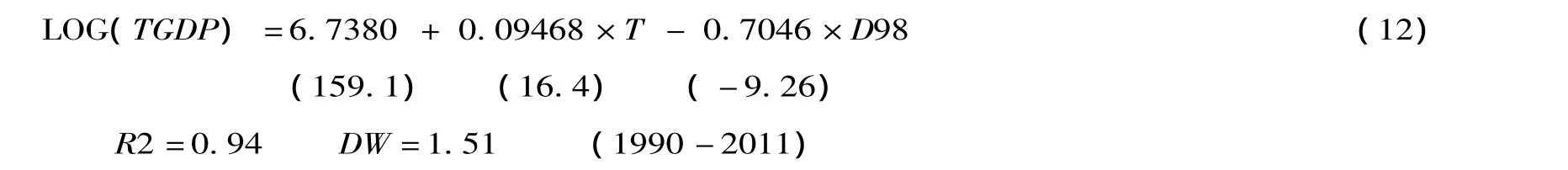

泰国GDP趋势方程:

式中,TGDP是泰国GDP,T是时间趋势,D98是虚拟变量。从变量T前面的系数0.09468可知,泰国GDP的年增长率在9.5%左右 (以美元计的名义增长率)。

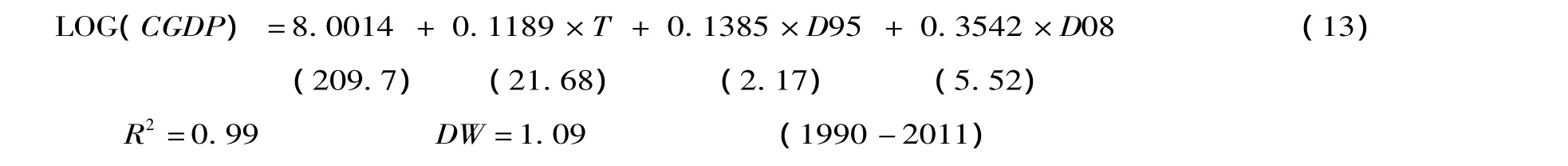

中国GDP趋势方程:

式中,CGDP是中国GDP,T是时间趋势,D95、D08是虚拟变量。从变量T前面的系数为0.1189可知,中国GDP的年增长率在12%左右 (以美元计的名义增长率)。

把四个经济计量方程放到一起组成中泰贸易联立方程模型,就可以作预测了。本文预测2012-2015年,预测结果见表2。从2011-2015年,中国向泰国的出口将由257.0亿美元增加到586.1亿美元,年均增长率为22.2%;泰国向中国的出口将从404.8亿美元增加到864.3亿美元,年均增长率为21.1%;两国贸易总额从648.6亿美元增加到1402亿美元,年均增长率为21.6%。

表2 2012-2015年中泰双边贸易预测

中国对泰国贸易一直是逆差,且逐年有所扩大。值得注意的一点是,2014年中泰两国的贸易总额为1165.6亿美元,这表明可以提前一年实现两国贸易总额达到1000亿美元的目标。顺便需要说明的一点是,这里的经济计量模型总结了过去的发展规律,并用于预测。这是在原有发展基础上的外推,是趋势预测,其中隐含了这样的假设:在未来的经济发展中不发生会对双方经济产生重大影响的事件,如东亚金融危机、美国次贷危机引发的全球金融危机等。

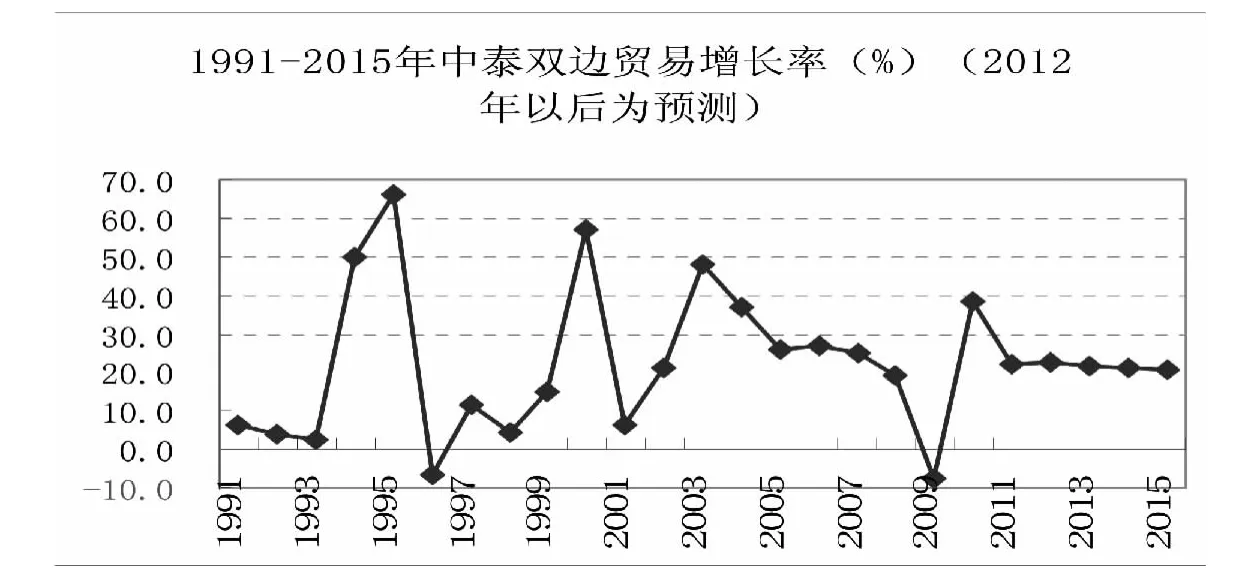

从中泰两国双边贸易历年的增长率变化情况来分析也很有说服力。图4所示为1991-2015年中泰双边贸易总额的年增长率情况。从图中可以看到,历史上各年的增长率变动较大,这与当时两国的经济发展情况以及世界经济发展情况有一定的关系,例如1997年的东亚金融危机和2008年的全球金融危机,都使双边贸易额受到较大影响。再从平均的角度来分析,1991-2010年的总体年均增长率是22.6%,其中1991-2000年的年均增长率是21%,2001-2010年的年均增长率是24.1%。现在预测2011-2015年的年均增长率是21.6%,虽然低于前10年的平均增长率,但延续了近年来的增长趋势。由此看来,本文的预测完全有可能实现。

图4 中泰双边贸易年增长率 (2012年以后为预测)

四结论

中泰双边贸易既存在竞争性,也存在互补性,目前的态势是竞争性略强于互补性。这表明,双方在增强互补性上有着很大的提升空间,也为双边贸易的继续快速增长提供了强有力的基础。根据经济计量模型的趋势预测,到2015年中泰双边贸易可望实现1000亿美元的目标,这将对双方经济的发展起到相应的促进作用。

附表 中国、泰国双边贸易数据 (2012年以后为预测)单位:亿美元

2004 19316.4 1613.4 58.0 115.4 173.4 -57.4 2005 22569.0 1763.5 78.2 139.9 218.1 -61.7 2006 27129.5 2070.9 97.6 179.6 277.3 -82.0 2007 34940.6 2469.8 119.7 226.7 346.4 -106.9 2008 45218.3 2725.8 156.4 256.6 412.9 -100.2 2009 49912.6 2635.1 132.9 249.1 381.9 -116.2 2010 59266.1 3185.2 197.4 332.0 529.4 -134.6 2011 73011.1 3456.5 257.0 390.4 647.4 -133.4 2012 82250.7 3789.1 319.7 472.6 792.3 -152.9 2013 91750.5 4154.8 393.3 569.8 963.2 -176.5 2014 102449.7 4556.8 480.9 684.7 1165.6 -203.7 2015 114499.6 4998.7 586.1 819.8 1405.9 -233.8

[1] 黄金贞,卢光盛.泰中贸易的现状、问题及前景分析——泰国的视角 [J].东南亚纵横,2011,(9).

[2] 陈庶平.中泰贸易的主要进出口商品构成研究 [J].经济研究导刊,2010,(14).

[3] 薛铭铭,中泰贸易逆差问题及对策分析 [J].经济研究导刊,2011,(19).

[4] 谢国娥,李 亮.中泰两国农产品贸易竞争力及其关系研究 [J].华东理工大学学报:社会科学版,2008,(3).

猜你喜欢

-- Китай" --" --верный шагк углублению энергетического сотрудничества