差别存款准备金动态调整机制实践问题与对策建议

2013-09-17秦绪红

秦绪红

(中国人民银行日照市中心支行,山东 日照 276826)

一、差别调控政策的实践成效

从2011年初开始,为应对流动性不断充裕和通胀压力显著加大等挑战,增强宏观调控的灵活性、针对性和有效性,人民银行将货币信贷和流动性管理的总量调节与逆周期的宏观审慎监管框架有机结合起来,创造性地引入了差别准备金动态调整工具。差别准备金动态调整以资本充足率为核心指标,基于社会融资总量、银行信贷投放与社会经济主要发展目标的偏离程度及具体金融机构对整体偏离的影响,在综合考虑金融机构的系统重要性和各机构的稳健状况及信贷政策执行情况等的基础上,引导金融机构合理、适度、平稳进行信贷投放。与传统的信贷规模控制相比,差别存款准备金工具为金融机构提供了一个可预期、公开、透明的实施规则。各金融机构能够根据规则自主测算出比较适当的贷款增速,激励金融机构自主调整信贷行为,从提高资本水平和改善资产质量两个方面来不断增强风险防范能力,尽早达到宏观审慎要求。

从辖区两年多的实践来看,差别存款准备金动态调整机制的引入,有效丰富了基层央行实施宏观调控的手段,有效遏制了法人金融机构的无序放贷冲动,基本达到了信贷调控目标。一是信贷投放均衡适度增长。至2013年6月末,辖区法人金融机构新增贷款39.04亿元,占全年合意贷款的60.5%,基本控制在年初核定的合意贷款范围内,分别较2011年6月末、2012年6月末少增1.16亿元和2.57亿元。二是抗风险能力增强。至2013年6月末,辖区主要法人金融机构资本充足率、拨备覆盖率、不良贷款率等主要监管指标均有不同程度改善。三是信贷结构调整优化,对“三农”和小微企业的支持力度加大。至2013年6月末,辖区法人金融机构涉农贷款余额240.44亿元,分别较2011年6月末、2012年6月末增加80.41亿元、47.04亿元;小微企业贷款余额214.73亿元,分别较2011年6月末、2012年6月末增加63.25亿元、39.2亿元。

二、政策实施中存在的问题

(一)与现有政策存在冲突

1.与对县域法人金融机构的考核政策存在冲突。《中国人民银行 中国银行业监督管理委员会<关于印发关于鼓励县域法人金融机构将新增存款一定比例用于当地贷款的考核办法>的通知》(银发[2010]262号)规定了新增贷款占新增可贷资金比例大于70的考核标准,达标的可享受较低存款准备金率、再贷款、新机构新业务准入及财政支持等方面的优惠,这与差别调控政策的相关要求存在冲突。以辖区X联社为例,截至2013年6月末该联社新增存款17.52亿元,新增贷款4.46亿元,新增存贷比25.26%,要达到考核要求还需新增贷款7.84亿元,而该联社全年合意贷款仅为6.8亿元。

2.与银监部门的政策不够协调。以村镇银行为例,目前银监部门允许村镇银行在成立五年以内逐步达到存贷比考核要求,另外对开业已满五年且上年末农户和小微企业贷款占比90%以上、监管评级3级及以上的村镇银行,下一年度可继续放宽存贷比限制。对使用支农再贷款、同业存放资金发放的农户和小微企业贷款,可不计入村镇银行存贷比。以辖区X村镇银行为例,该行2011年12月成立,注册资本5000万元。至2013年6月末,该行各项存款余额6.61亿元、各项贷款余额4.09亿元,新增贷款1.27亿元,存贷比61.88%,按照75%的存贷比监管要求,尚有0.87亿元的信贷投放空间,但是按照差别调控要求年内需压降0.27亿元。

(二)模型设计与实践操作存在缺陷

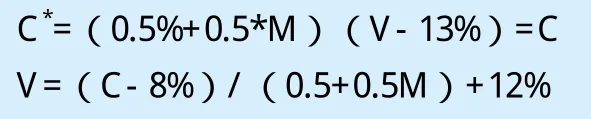

差别存款准备金的测算公式为:R=αC*-C。R指金融机构应执行的差别准备金率;α指金融机构的稳健性调整参数;C*指金融机构按照宏观审慎要求测算出的资本充足率;C指金融机构的实际资本充足率。将测算公式作为一个以金融机构贷款增速、实际资本充足率、资产规模等为变量的方程,设金融机构贷款增速为V、实际资本充足率为C、资产规模(自身资产规模/最大行资产规模)为M。

当R=0时,即为αC*=C 假定α=1,则C*=C

=最低资本充足率要求+系统重要性附加资本+资本缓冲要求

=最低资本充足率要求+[0.5%+(1%-0.5%)×某行资产规模/最大行资产规模]+β[贷款增速-(目标GDP增速+目标CPI)]+留存资本缓冲(暂定为0)

=最低资本充足率要求+[0.5%+(1%- 0.5%)×某行资产规模/最大行资产规模]+[0.5+(1- 0.5)×该行资产规模/最大行资产规模]×宏观经济热度参数[贷款增速-(目标GDP增速+目标CPI)]+留存资本缓冲(暂定为0)

假定最低资本充足率要求为8%、宏观经济热度参数为1、目标GDP增速为10%、目标CPI为4%,代入公式可得

整理可得

理论上看, V与C呈正向变动关系,资本充足率C的提高会带来合意贷款增速V的提高,反之C降低会带来V的降低。同理,其它条件不变的情况下,V与C呈反向变动关系,当M提高、则V降低,M降低、则V提高。这样差别存款准备金动态调整机制能够有效限制金融机构的信贷扩张,督促其保持合理的资产规模,保持贷款的均衡、适度投放。但从实践效果来看,模型设计和实际操作还存在多方面的问题:

1.α相对固定,对金融机构改善资产质量和优化信贷结构的激励约束不足。现有模型设计中与金融机构资产质量相关的指标是稳健性调整参数α,但实际操作过程中,α没有明确具体的测算方法,在总行设定α的取值后,分支行一般不做变动,导致α实际上为固定值,无法起到引导金融机构提升资产质量的作用,也无法激励金融机构加大对“三农”和中小微企业的信贷投放,与政策初衷相悖。

2.宏观经济热度指数取值单一,未能体现区域发展差异。现有模型中,作为对整体信贷顺周期贡献度参数β的重要影响因素,宏观经济热度指数一般由总行设定(基准值为1,允许分支行在基准值上适度提高,但上限为2),实际操作中分支行一般不进行调整。由于指数的取值设定层级较少,且没有给出详细的计算公式,没有充分考虑不同区域经济发展速度和通货膨胀水平,取值过于单一、科学性不够。

3.选用GDP预期增速无法充分反映实际经济运行中的资金需求。当前差别存款准备金测算中,用平滑后的贷款增速与GDP和CPI增速之和的差值来表征金融机构的信贷偏离程度。实际操作中,由于无法预知当年GDP实际增速,测算中选取了政府公布的GDP预期增速目标来代替,而从经验数据来看,地方层面GDP预期增速与实际增速间的差距往往较大,导致对合意贷款的测算偏差较大。

(三)产生了较大的负面效应

1.影响了地方法人金融机构经营战略的实现。目前,按地市合意贷款总量和机构合意贷款相结合的调控方式,在很大程度上制约了地方法人金融机构的快速发展壮大。以辖区城商行为例,该行整体经营稳健、经营效益良好,正处于快速发展阶段。2013年新设临沂分行、即墨支行、济阳支行、涛雒支行等5家分支机构,年内还将设立潍坊分行,预计全年新增贷款需求60亿元,而其年度合意贷款仅为31亿元,二者相差29亿元。从村镇银行情况看,辖内有2家村镇银行年内拟设立三家支行,预计每家支行新增信贷需求3000-5000万元,而其全年合意贷款仅为2亿元。

2.不利于地方法人金融机构与其他机构进行公平竞争。一般来说,地方法人金融机构资本规模偏小,规模经济效应不强,既不具备大型银行在地区间挑肥拣瘦的优势,也不具备与大型银行相抗衡的业务创新能力,业务结构和客户结构难以实现有效的分散,缺少资产腾挪和风险分散的空间,面临的差别调控的压力更大。从辖区情况看,上半年辖区整体信贷需求旺盛,非法人银行金融机构贷款增长13.5%,而地方法人银行机构受差别调控政策影响,贷款增长仅为8.29%。

3.造成了地方法人金融机构优质客户资源的流失。由于地方法人金融机构年度合意贷款规模普遍较小,按月实行合意贷款控制导致部分法人金融机构无法统筹进行资金安排以满足资金需求量大的优质客户的需要,导致与优质客户的合作关系出现松动,部分优质客户流失。以7月份为例,差别调控要求为各机构新增贷款掌握在全年合意贷款的66%以内(6月份为60%),这样辖区四家农联社合意贷款最多的也仅为6000万元,甚至无法满足一家优质大客户的贷款需求。

三、对完善差别调控政策的建议

(一)加强对稳健性调整参数α设置的研究,探索建立具体的测算方法

结合央行信贷政策调控需要和金融机构经营指标情况,按照“有限调整”原则、“定性和定量相结合”原则以及“注重可操作性”原则,探索建立α的具体计算公式。可考虑将稳健性调整参数α划分为基础分(总行设定)、稳健性评估参数(由分支行结合对具体机构的现场评估确定,最大值0.2)、信贷政策执行参数(分支行设定,最大值0.1)三部分,以增强α设置的针对性、灵活性和可操作性,更好地发挥差别调控政策在宏观审慎管理框架中的正向激励作用。

(二)在模型中适当考虑存贷比、信贷结构等因素

鉴于地方法人金融机构规模相对较小,抗风险能力较弱,实施差别调控时应根据各机构特点区别对待、灵活执行。一是在模型中适当提高信贷结构因素的权重。实践中可结合信贷政策导向效果评估,对新增贷款主要投向“三农”特别是现代农业和小微企业的地方法人金融机构,可适当设置容忍度参数,允许其在合意贷款的基础上有所突破。二是适当考虑存贷比指标因素。对存贷比明显偏低的法人金融机构,在测算合意贷款时可适当倾斜,对存贷比偏高的法人金融机构,可适当调整其稳健性调整参数。对表外业务占比较高的法人金融机构,可考虑将表外业务发展情况纳入稳健性参数调整的范畴。三是对新设金融机构给予一定的调控容忍期限,督促其根据差别准备金动态调整政策的要求,自行熨平其信贷投放大起大落的行为。

(三)完善系统重要性附加资本C*的测算方法

仅考虑金融机构资产规模并不能全面反映单家机构的系统重要性程度,建议借鉴巴塞尔银行监管委员会对全球系统重要性银行的评价标准予以完善。适当增加宏观经济热度参数的设置层数,针对不同区域的经济运行状态取不同的值,动态调增(减)金融机构的合意贷款增速,约束金融机构的信贷投放水平,体现因地、因时制宜,实现将差别准备金动态调整更好的“锚定”经济运行中的通货膨胀水平。以前五年的实际GDP平均增速加20%的上下浮动区间为“锁定锚”,调整公式中选用的GDP预期增速,更好地反映经济发展的实际水平和长期趋势。

(四)开发设计差别存款准备金动态调整工具管理信息系统

差别存款准备金动态调整工具涉及的数据范围较广,而数据的真实性和及时性决定了计算公式的准确及时,是有效指导金融机构调整信贷投放规模和节奏的基础。建议开发包括对金融机构资本充足率、稳定性状况、信用评级、支付状况等涉及差别调控信息的管理系统。系统可分不同的模块,分别进行基础数据导入、参数设置、统计分析、预警提示等,提高差别调控工作的准确性和有效性,为信贷政策制定提供参考。

[1]朱锦.差别准备金动态调整工具的差异化运用与管理——基于完善地方法人金融机构信贷调控机制的视角[J].武汉金融,2012(12).