金融危机背景下我国中小企业融资难的原因及实现路径

2013-09-05贾海峰

贾海峰

安徽工商职业学院会计系,安徽合肥,231131

金融危机背景下我国中小企业融资难的原因及实现路径

贾海峰

安徽工商职业学院会计系,安徽合肥,231131

中小企业概念的界定:既要坚持地域、时间和行业相对性三原则,又要参考资产总额、销售总额、从业人员、生产能力等参数。目前造成中小企业融资难的原因有内源性融资、外源性融资和支持其融资的外部环境三个方面,具体来说,金融危机带来中小企业利润空间压缩,资金来源减少,资金链收紧等;中小企业发行公司债券难,中小金融机构发展滞后,中小企业资信水平低、资产质量不佳、负债率高、担保品数量不足等影响金融机构投资积极性,金融危机导致银行和民间借贷利率上升;支持中小企业融资的政策法律不健全等。最后提出了加强政府政策支持,创建行业担保融资模式,强化正规金融机构支持,推进资本市场建设等解决中小企融资难的重要途径。

金融危机;中小企业;融资;原因;对策

改革开放以来,我国的中小企业得到了长足发展,对我国的经济社会发展作出了突出贡献。据统计,目前中小企业占据了我国企业总数的99%,我国GDP的 60%、税收的 50%以上由中小企业贡献;中小企业提供了 75%以上的城镇就业岗位,为缓解我国的就业压力发挥了重要作用。50%以上的国有企业下岗人员、70%以上的新增就业人员和农村转移劳动力在中小企业供职[1]。发展中小企业对繁荣经济、促进增长、扩大就业、推动创新等方面具有重要作用,是实现 2012年中央经济工作会议提出的“保增长,扩内需,调结构”目标的重要保证。但是,中小企业的发展过程中一直伴随着融资难的问题。特别是全球金融危机爆发以来,中小企业融资更是雪上加霜,解决这一中小企业发展中的瓶颈问题,促进实体经济的发展,已成为当前政府及金融界关注的热点,引起社会各界的关注。

1 中小企业的概念界定及我国中小企业的划分标准

1.1 中小企业的界定原则及方法

中小企业是个相对的概念,是相对大型企业而言的,其界定标准受一个国家的历史条件、自然资源、产业结构、经济发展水平影响。对其概念的界定必须坚持“三个相对性”:一是地域相对性。即由于历史文化背景、经济和社会发展所处的阶段、企业的构成不同,在不同地区对中小企业的界定标准也往往不同。二是时间相对性。即同一地区随着经济社会发展的不断变化,企业对生产技术及资本投入水平的要求不断提高,在不同时间对中小企业的界定标准也不相同。三是行业相对性。即因为行业的不同,对生产技术条件、企业规模和要素密集度的要求均不同。因此,即使处于同一时期,同一地区的不同行业对中小企业的界定标准也各不相同。

对中小企业的划分,通常坚持定性和定量相结合的方法。资产总额、销售总额、从业人员、生产能力等是对中小企业进行定量分析的重要参数。通常有两种划分方法:一是参考中小企业资产总额、销售总额、从业人员数三要素划分法;二是任选资产总额、销售总额、从业人员数其中一个要素单独进行划分。另外,在进行定量划分的同时,通常还结合企业的经济特性、控制方式等要素进行定性分析[2]。

1.2 目前我国中小企业的划分标准

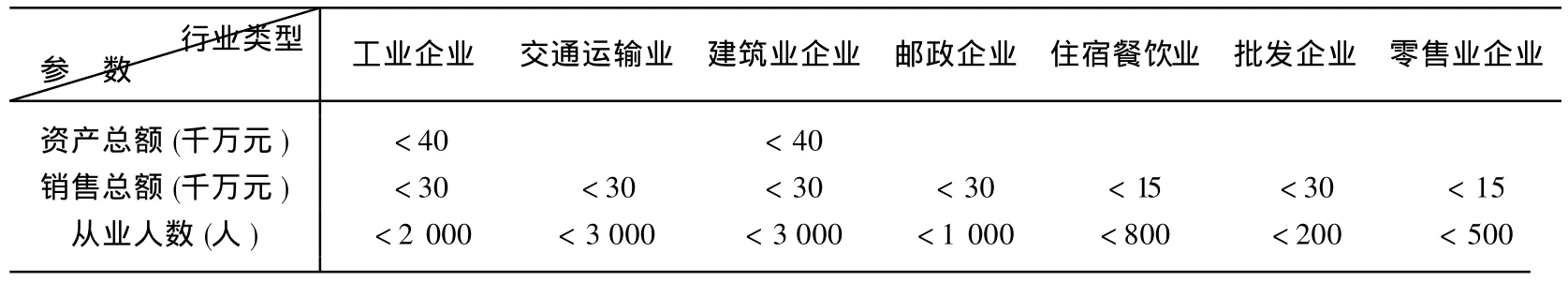

建国以来,我国根据经济社会发展水平和企业总体发展状况,对中小企业的划分标准经历了几次调整。 2003年2月,国家计委、国家经贸委、国家统计局、财政部发布了《中小企业标准暂行规定》《统计大中小型企业划分办法(暂行)》和《部分非工业企业大中小型划分补充标准》。结合行业特点,参考企业销售额、职工人数、资产总额等参数,对不同行业中小企业进行了标准界定。工业企业等 7个行业中小企业必须满足以下条件之一,具体划分标准如表 1。

表1 我国工业企业大中小型企业划分标准一览表

2 金融危机背景下我国中小企业融资难的成因分析

内源融资和外源融资是中小企业的两个重要融资渠道。一方面,企业可以通过自身经济活动取得资金,满足企业的融资需求。另一方面,企业可通过借款或投资者筹集资金等金融中介来筹集资金[3]。2008年国际金融危机的爆发,对我国的实体经济产生了深刻的影响,企业的融资结构发生了变化,也一定程度上改变了中小企业的内外融资环境,使得我国中小企业面临更加严峻的融资困境。

从内源性融资渠道来看,一是金融危机带给我国中小企业利润空间的压缩,减少了其融资的资金来源。相比大型企业,我国中小企业规模小、固定资产所占比例低、抗击市场经营风险能力弱。金融危机爆发后,国内外市场总需求下降,中小企业出口急剧减少,而原材料、能源和劳动力等生产要素的成本上升,中小企业特别是出口型中小企业面临盈利能力下降、利润空间压缩、而生产成本不断提高的不利局面,中小企业内源融资能力大大降低[4]。二是金融危机造成企业普遍资金紧缩,中小企业资金链收紧。金融危机导致国际经济下滑、企业资金紧张,一些原材料生产企业只能现金交易,不接受延期兑现,一定程度上影响到企业流动资金的正常周转,抑制了企业的长期投资需求,很多中小企业资金链断裂。

从外源性融资渠道来看,一是我国公司债券的发行控制严格,中小企业发行公司债券难度大。自身资信水平低,发行公司债券难度大。在我国,企业发行债券的资格由中国证监会审查,债券的品种和交易期限由人民银行负责监管,公司债券的发行数量、规模受到严格限制。上市公司和国有大型企业几乎垄断了债券发行这一直接融资方式,且股票市场的主要服务对象也是国有大中型企业。中小企业受自身资信水平限制,发行公司债券难度较大,也很难获得金融机构长期债务融资服务。二是严格的金融市场准入制度限制了中小金融机构的发展。成立中小型金融机构是国外为中小企业提供融资,解决中小企业融资难的普遍做法。但我国为防范金融风险,严格限制中小金融机构的市场准入,制约了中小企业这一重要融资供体的发展。三是中小企业资信水平低,从金融机构贷款难度大。我国中小企业的显著特点是规模偏小、绩效不稳、科技含量不高、业务性质不确定、抗风险能力低、企业寿命不长。统计显示,中国集团公司的平均寿命为7~ 8岁,中小企业平均寿命只有 2.9岁[5]。财务管理不规范、财务制度不健全、财务档案不完备、财务信息不透明,尤其在金融危机的背景下,其抗击市场的脆弱性更加显现,信用风险加大。据统计,在此次金融危机中,倒闭了40%左右的中小企业,40%的企业发展举步维艰,只有20%的企业受到的影响甚微[6]。同时,创业期的中小企业往往资产质量不佳、负债率高,银行要求的担保品数量不足。为降低自身风险,商业银行在具体操作过程中往往给中小企业设置较高的贷款门槛,现实的放贷额度也在下降。四是金融危机导致人民币出现升值,银行贷款利率上升,民间借贷规模减小,借贷利率提高,这些都使得中小企业的外源融资更加困难[7]。

从中小企业融资外部支持环境来看,政府部门对其发展的扶持力度不够,还没有形成财政、税收、金融、外贸等相互配套促进中小企业发展的优惠政策,与其对经济和社会的贡献相比,中小企业还没有引起社会特别是政府的高度重视。支持中小企业融资的法律政策不完善、不配套,现有的政策在实际操作中也未得到很好地落实。我国的担保制度还不够成熟,担保的风险补偿机制还没有很好地建立,现行信用担保体系还不完善,担保公司发育还不成熟,现有的担保机构普遍实力弱、成本高、风险大,担保条件苛刻,担保方式单一,这些都制约了中小企业融资的顺利实现。

3 我国中小企业融资的实现路径

3.1 政府应为中小企业融资营造政策环境

众所周知,中小企业的内源性融资主要取决于市场机会,而外源性融资则需要第三方担保。为了摆脱中小企业融资困境,政府可以充当桥梁和纽带,成立中小企业信用担保机构,督促地方财政建立为中小企业担保的基金;制定相关政策,实施中小企业税收减免和财政补贴;鼓励国有银行为中小企业提供贷款,以缓解中小企业借款难、融资难的问题。

3.2 建立中小企业信用担保融资模式

行业担保融资模式是一种比较适宜中小企业的融资模式。行业内的各中小企业相互了解彼此的经营风险、财务信息、资信状况,有利于担保对象的准确甄别和目标企业获得贷款后的资金使用监管。同时,通过企业承担互保责任,也可有效约束道德风险的发生。我国的中小企业产业结构层次不高,主要以劳动密集型和资金密集型为主,行业内企业通过社会化分工、专业化协作,集中生产相似类型的产品。行业协会在其经济活动过程中发挥着一定的作用,具有实施行业担保融资模式的良好基础。要发挥这一融资模式的作用,行业协会必须充分发挥监管职能,做好行业内各企业的征信记录,增进企业间的相互了解,配合银行对企业进行资信情况的调查,减少银企双方在贷款过程中的额外成本,做好与政府间的沟通联系,用政府的公信力促进担保融资模式职能的实现。

3.3 强化正规金融机构对中小企业的金融支持

我国的金融机构发展不平衡,大块头的金融机构如国有大型银行体系健全、实力雄厚,而小型金融机构严重不足。应借鉴美国等市场经济比较成熟的国家经验,建立大型金融机构与中小型金融机构分工协作的银行体系,当前,要重点建设以小微金融机构为主的金融体系。大银行主要对大型企业贷款,中小银行、信用社、社区投资公司以及信贷协会等为中小企业提供金融服务。一方面,要“抓大”。引导大型国有和股份银行设立小微企业金融服务的专营机构,鼓励城市和农村股份商业银行、商业银行通过设立分支、开展跨域经营、兼营小微型金融业务等[8],提高大型银行对中小企业融资的贡献度。另一方面,要“放小”。要适度放开金融管制,发展新型小微型银行和其他小金融机构。同时,要“搞活”。为小额贷款公司、村镇银行、资金互助社发展提供政策和资金支持,鼓励农村信用社、邮政储蓄所坚持面向农村、面向基层的服务导向,为小微型企业提供金融支持[9]。参照国外做法,增加供应链融资、产业集群融资以及动产质押融资等新的授信方式,化解中小企业抵押难的问题。

3.4 发挥资本市场在中小企业融资中的作用

目前,我国中小企业上市公司的数量非常少,从资本市场上直接融资难度大,是造成我国中小企业融资难的重要原因。要解决这一问题,首先,必须促进中小企业从资本市场上直接融资。因此,适当降低中小企业上市门槛,增加企业规模和盈利能力的标准弹性,调整股票再融资政策,让更多中小企业取得通过股票发行融资的机会[10]。其次,积极推进企业债券市场化改革,调整债券融资工具,丰富融资手段。目前,我国债券发行不到美国的1/4,债券市场还有很大的发展空间。可通过适当降低债券发行的标准和要求,改善债券发行制度,帮助中小企业贷到所需的资金。第三,中小企业有创新性和风险性,符合风险投资的运作特点,也可将风险投资作为中小企业融资的重要手段。

[1]温镇西.金融危机中中小企业融资难题的新特点及应对策略 [J].新经济,2009(4):64-66

[2]尹丹莉.我国中小企业融资问题研究 [D].天津:天津财经大学经济学院,2009:13-15

[3]陈茂国.中小企业直接融资法律制度探究 [J].江汉论坛,2011(2):138-141

[4]金融危机时中小企业会出现什么样的融资问题 [EB/O L].(2012-02-28).[2013-08-20].http://www.smegx.gov.cn

[5]卞华舵,吴云海.中国企业活不长的五个原因 [J].新经济导刊,2006(23):17-18

[6]汪蕊.40%中小企业危机中倒闭 [N].东方早报,2009-06-12(A39)

[7]陈艳,张明瑞.金融危机背景下我国中小企业融资问题的实证研究[J].东北财经大学学报,2011(3):22-30

[8]郭芳,程祥.小微企业脱贫不易 [J].中国经济周刊 ,2013(12):50-52

[9]孟冰.温州中小企业融资问题研究[D].郑州:郑州大学数学与统计学院,2012:34-36

[10]蓝碧海.我国中小企业融资问题与对策分析.现代经济信息 [J].代经济信息,2013(5):249

F276.3

A

1673-2006(2013)12-0023-03

10.3969/j.issn.1673-2006.2013.12.007

2013-10-16

安徽高校省级社会科学研究项目“安徽省区域性银行支持中小企业融资研究”(sk2013b068)。作者简介:贾海峰(1973-),女 ,安徽霍邱人,硕士 ,副教授、会计师,主要研究方向:会计基本理论。

(责任编辑:周博)