基于Credit Metrics模型的CDS定价研究

2013-08-06华南农业大学李灏铭刘力其

华南农业大学 李灏铭 刘力其

信用违约互换是指信用风险承担者,每隔一定时期支付一定费用,为了根据信用事件获得信用违约保护。在合同期间,在规定的期限内,买方可信用违约互换,卖方支付合同金额,这相当于一个信用保险购买;信用合同中还对各方权益进行了规定,根据合同的规定,如果互换合约并不触发约定的信用事件,那么卖方对于买方的信用损失便不需要赔付。CDS使得银行可以将信用风险进行定向转移,转移给那些愿意接受风险的人,这样银行既可以对CDS进行购买,又可以对CDS进行出售,以此来成为商业银行转移信用风险的手段,同时,当其他机构购买此商业银行的CDS合约时,商业银行就可以进行溢价收益,以次来作为重要的投资手段之一。

一、Credit Metrics模型的基本原理

J.P.摩根推出的Credit Metrics模型是利用债务人信用状况和信用等级的变迁,模拟企业投、融资和盈利的各项能力体现出其履约能力。通过对借款人通过下一计算期内在各水平的研究价值和信用评级,我们可以获得的与贷款价值相关性的分布图,并对风险的变种得到贷款组合中的价值应用范围的广泛性进行考虑,且其中考虑资产的多项相关性问题,如信用违约率等,是该综合模型的优点所在。而它的缺点就是无法预料宏观调控的强大波动性对其中概率的干涉,影响其准确性的违约率会有非固定波动。

二、CDS的合同定价

(一)单笔贷款的情况下使用CDS合约定价信用风险度量模型探讨单笔贷款的CDS合约价格的具体步骤如下

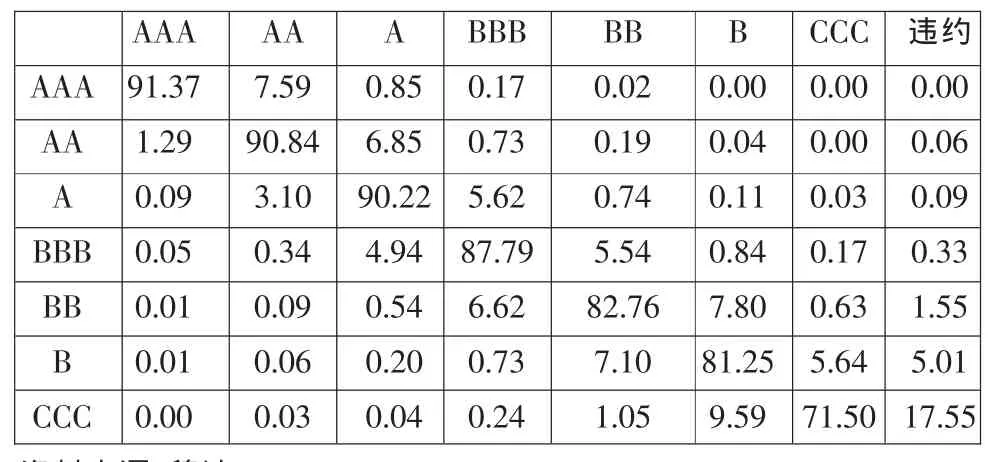

1、第一步,计算借款人的最终信用等级转移概率

这里有8个层次的借款人的信用可能,在一年的时间,从最初的信用评级的信用到下一个评级的概率被称为信用等级转移概率。所有可能的概率矩阵形式组成不同级别的初始转移概率矩阵。转移概率的概率转移矩阵的每个借款人的每个元素在表1所示。

2、第二步,在不同等级的未来贷款长期价值估计

信用评级的变化时,贷款的理论价值也提。当信用评级下降,信贷违约风险将在未来上升期间,总和的贴现现金流在秋季;同样,当信用水平的提高,规模较小的信用利差,贷款的价值增加。贷款在一年后的现值:

P=R+n-1i=1/(1+Ri+Si)i+R+F/(1+RN+SN)n (i=1,2,……,n)

其中,R,F,N,RI,SI分别表示固定年利率,贷款金额,贷款剩余寿命,信用风险价差我每年我无风险利率和信用贷款的具体表现。如果用来表示的信用评级,明年我长期贴现率是RI(见表2),然后:

Ri=(ri+si)

当违约事件发生时商业银行可以对一部分价值进行回收。资产的回收价值等于资产总额与资产回收率ε的乘积,即:(如表2所示)

W 余=εW 总(0<ε<1)

3、第三步,贷款的VaR值

首先,计算平均值的贷款,贷款将V值等于Vi和不同等级贷款转移概率PI和产品未来的平均值,即:

V=Ni=1∑vipini=1

σπ=

然后,对贷款计算值的标准偏差,贷款第在我结束值的方差公式:

σI2=8J=1∑PJ*(vj-v)2(i=1,……,

我们可以通过计算假设贷款价值正态分布图,并查阅信用等级迁移概率表,从而估算价值。

4、第四步,CDS合同的定价研究

从以上的分析表明,一定置信水平下的最小值,最后I年贷款下:

VI=VI(VAR)I

在这部分银行贷款结束时,我的期望值:

VI′=V0×(1R)I

因此,在信用的最大损失,银行可能会面临相应的:

vlost=VI的 VI=V0×(1R IVI)

如果银行风险指数 (银行每年都能接受的合同授予出售的最大风险补偿率,不同的银行或银行在不同阶段的比例大小不同)的ξI,它可以接受支付合同出售方德平是成本最高。

PI′=(V*(1+R)IVI)I*。

相应的金额如果保险公司出售一段M(M≤N)CDS合约价格为m×P,即每年的固定费用的支付,银行可以比较两种价格是购房合同的选择,具体研究结果如下:

p>1mmi=1 Σpi′; 拒绝购买合约

p=1mmi=1 Σpi′; 同意拒绝均可

p<1mmi=1 Σpi′; 同意购买合约

(二)CDS合约定价的多笔贷款

在贷款条件,如果银行试图计算所有借款人转移矩阵,数据处理工作量会非常大。我们能进行方差和标准偏差估计组合贷款的解决方案。所以,为了达到这一目的,我们就可以只计算包含两个亚组合风险的投资组合。

σi2=ni=1 Σσ2(Xi)+2n-1i=1 Σ nj=i+1 Σcov(Xi,Xj)

从统计学的角度:

σ2=σ(xi+XJ)2(XI)+σ2(XJ)+2cov(Xi,Xj)

它可以通过调整:

σN=n-1i=1Σnj=I+1Σσ2(xi+XJ)-(n-2)N∑i=σ2(Xi)

然后应用VaR和相关的计算,发现N贷款组合的VaR组合贷款可以作为一个单一的贷款处理,最后根据决策分析单笔贷款的方法。因此,笔者仅以一个为期一年的合同定价的CdS单笔贷款作为一个例子来说明的方法。

三、例——分析

如果商业银行为企业提供的年利率AA信用评级为6%,总金额为10000000元,5年期2008一月至2013一月不能提前偿还贷款。光盘10000000元的合同和保险公司B每年卖出标的资产的价格是150000元,和20%年的风险指数。我们可以计算贷款用CreditMetrics模型和VaR值的CDS定价。如果违约发生,是表3中规定的恢复恢复显示现金流量率。

按照贷款,银行固定每年的利息:

6%x 1000=60(万元)

现在,我们以截至日期为2009年的1月份为例,贷款人的信用评级将从AAA一直到CCC,估算其贷款价值:

当其信用等级为最高级时,由给出的条件可知:

V1=60+601+0.036+60(1+0.0417)2+60(1+0.0473)3+1060(1+0.0512)4=1096.529(万元)

当其信用等级为次一级时,由给出的条件可知:

V2=60+601+0.0365+60 (1+0.0422)2+60 (1+0.0478)3+1060(1+0.0517)4=1091.724(万元)

当其信用等级为A级时,由给出的条件可知:

v3=60+601+0.0372+60 (1+0.0432)2+60 (1+0.0493)3+1060(1+0.0532)4=1086.430(万元)

当其信用等级为BBB级时,由给出的条件可知:

V4=60+601+0.0410+60 (1+0.0467)2+60 (1+0.0525)3+1060(1+0.0563)4=1075.310(万元)

当其信用等级为BB级时,由给出的条件可知:

V5=60+601+0.0555+60(1+0.06022+60(1+0.0678)3+1060(1+0.0727)4=1020.064(万元)

当其信用等级为B级时,由给出的条件可知:

V6=60+601+0.0605+60(1+0.07022+60(1+0.0803)3+1060(1+0.0852)4=980.860(百万)

当其信用等级为CCC级时,由给出的条件可知:

v7=60+601+0.1505+60 (1+0.1502)2+60 (1+0.1403)3+1060(1+0.1352)4=836.257(万元)

在此种条件下,如果出现违约情况,可以得出:

V8=1000×77%=770(万元)

计算出所有情况的平均值:

V=1096.529*0.0129+1091.724*0.9084+1086.430*0.0685+1075.310*0.0073+1020.064*0.0019+980.860*0.0004+836.257*0+770*0.0006=1090.930(万元)

计算出各种情况的价值方差:

σ2=8J=1∑PJ* (vj-v)2=0.0129×31.34880.9084×0.6304+20.25+0.0685×0.0073×243.9844+0.0019×5022+0.0004×12115.4+0.0006×102996.65=80.33090

σ=σ2=20.8832=839628(万元)

在 99%的置信水平下,VaR=2.33×σ=8.9628×2.33=20.8832(万元)

同样的方法可以得到当其他情况下借款人的初始评级(1,6,......7),为AA值相同的水平,从表4中的总体情况可知。

尺度感和VAR分析结果表明:当初始信用贷款业务AAA,第一年底的贷款会使贷款损失99%的机会不超过5.2038(万元),第一年末贷款贴现值的范围(1090.82321101.2308)。

当初始信用评级的借款人,AA,第一年底的贷款会使贷款损失99%的机会不超过20.8832(万元),第一年末贷款贴现值的范围(1070.0468,1101.2308)。

当初始信用评级的借款人,第一年底的贷款会使贷款损失99%的机会不超过40.9585(万元),第一年末贷款贴现值的范围(1043.8725,1101.2308)。

当初始信用评级的借款人,最低限额,在第一年年底的贷款会使贷款损失99%的机会不超过84.0119(万元),第一年末贷款贴现值的范围(985.8541,1101.2308)。

表1 平均一年评级转移率统计:1920-2007(%)

表2 不同信用等级下一年远期零息利率(%)

表3 贷款不同等级回收率表(%)

当初始信用评级的借款人,BB,第一年底的贷款会使贷款损失99%的机会不超过217.3237(万元),第一年末贷款贴现值的范围,(844.7273,1101.2308)。

当初始信用评级的借款人,B,第一年底的贷款会使贷款损失99%的机会不超过329.7392(万元),第一年末贷款贴现值的范围(615.1168,1101.2308)。

假设一个对贷款购买B CDS合同的信用风险的转移,一个不需要签订借款合同,购买CDS合约,和信用评级变化考虑可能的情况造成的具体变化,借款人贷款的贴现值来作出决定。M(M≤5)年的商业银行在每年年初支付固定成本B CDS合约,当贷款违约或提前终止合同时,合同结束,否则合同将在年底到期的贷款。

根据贷款协议,理想情况下一年可获得600000元的利息收入,所以概率如果第一年可以有99%赚了600000元,一个前不需购买CDS合同。总结:

当借款人的信用等级为AAA的初期,在第一年的收入最终最小值可能有99%的超过600000元,所以不需要购买一个临时的CDS合约。

当借款人的初始信用等级AA,在第一年的收入最终最小值可能有99%的超过600000元,所以不需要购买一个临时的CDS合约。

当借款人的初始信用评级是一个,在第一年的收入最终最小值可能有99%的超过438725元,如果考虑购买B与CdS为期一年的合同,

20%×(1060-1043.8725)=3.2255(元)<15(万元)

在这个时候,一个应当拒绝购买一年期合同。

同样,当借款人的初始信用评级为BBB:

20%×(1060-985.8541)=14.8292(元)<15(万元)

在这个时候,一个应当拒绝购买一年期合同。

当借款人的初始信用评级BB:

20%×(1060-844.7273)=43.05454(元)>15(万元)

在这个时候,一个应当购买一年的合同,信用风险转移贷款。

当借款人的初始信用评级是B:

20%×(1060-615.1186)=88.9763(元)>15(万元)

在这个时候,一个应当拒绝购买一年期合同。

当初始信用评级的借款人,CCC,信用风险比较大,因为CDS合同只能转移和降低信贷风险,即使银行将贷款风险转移到销售合同,风险太大,银行也可能面临CDS合约的交易对手风险。银行应采取提高贷款利率,抵押或担保贷款减少和防范贷款风险。

四、结论分析

信用风险是我国商业银行的主要风险,要承担国有银行不良贷款问题首当其冲,特别是。CreditMetrics模型对中国金融业的信用风险管理更准确,更活跃。CdS在商业银行信贷风险管理中发挥的重要作用已被证明在亚洲金融危机和俄罗斯债务危机,但在次贷危机的负面作用是不可忽视的。随着金融界进一步整合的过程中,面临更为严峻的挑战将是在中国的银行业金融机构,金融机构如何管理光盘的竞争中的信用风险管理,增强自身的竞争力,将具有十分重要的意义。CDS的使用在国内商业银行的风险管理势在必行,本文用CreditMetrics模型进行研究,希望对中国金融风险管理的CDS合约定价有一些贡献。

[1]章彰.商业银行信用风险管理[M].北京:中国人民大学出版社,2002

[2]梁兆平.商业银行信用风险度量及管理研究[D].南京:河海大学,2003

[3]范希文,孙健.信用衍生品理论与实践[M].北京:中国经济出版社,2010

[4]尹灼.信用衍生工具与风险管理[M].北京:社会科学文献出版社,2004

[5]窦文章,刘西.基于Credit Metrics模型评估银行信贷的信用风险[J].改革与战略,2008(10)