高质量内部控制能够改善公司价值创造效果吗?——基于沪市A股上市公司的实证研究

2013-08-04池国华

池国华,杨 金

(东北财经大学 会计学院/中国内部控制研究中心,辽宁 大连 116025)

一、引 言

公司价值最大化是现代企业所追求的目标,因此,能否持续改善公司价值创造效果也成为衡量一家公司成功与否的标志。然而,由于现代企业天然的股东—管理层代理冲突[1-2],再加上资本市场存在的信息不对称现象[3-4],从而给公司价值创造带来了消极影响。对中国上市公司而言,除了股东与管理层之间的第一类代理问题外,股权结构相对集中的特点使得大股东与中小股东之间的第二类代理问题更加突出,而欠成熟的资本市场又加剧了信息不对称,这导致如何提升上市公司价值这一问题更具挑战性和迫切性。

自安然事件曝光以来,国内外监管机构相继出台的一系列关于内部控制的政策规范表明,强化内部控制制度建设已经成为世界各国特别是发达国家企业规避风险、提升价值和实现可持续增长的重要手段。而我国也在2008年和2010年分别颁布了《企业内部控制基本规范》及其配套指引 (以下简称“企业内部控制规范指引”),并要求上市公司自2010年起开始实施,其目的也是为了提高公司的经营管理水平和风险防范能力,促进公司价值提升和可持续发展。然而,在中国新兴加转轨市场的特殊制度背景下,企业内部控制规范指引的实施是否取得了预期的效果呢?高质量的内部控制确实可以改善公司的价值创造效果吗?其内在的机理是什么?从现有的研究来看,有关内部控制经济后果的研究主要集中在审计定价、盈余管理、融资成本等方面,较少直接关注对公司价值的影响,且已有的研究结果还存在分歧。可见,对于实施内部控制与公司价值创造这一重要问题,目前既缺乏理论上的系统梳理和深入探索,也缺乏来自实践的经验证据支持,急需开展进一步研究。

本文拟立足以上现实问题,运用规范研究的方法从理论上阐述内部控制质量影响公司价值创造的机理,并在此基础上,以2011年沪市A股上市公司作为研究样本,实证检验内部控制质量与公司价值创造效果的关系。

二、文献综述

内部控制对公司价值创造的影响可归属于内部控制的经济后果。国外对于内部控制经济后果的研究目前主要集中在盈余质量、融资成本等方面,直接研究内部控制对公司价值影响的文献较少,且研究结论存在较大分歧。一种观点认为内部控制对公司价值能够产生积极作用,如Rezaee和Jain[5]、Li等[6]认为实施内部控制有助于提升公司价值,他们发现在萨班斯法案实施后公司股价做出了积极反应。而另一种观点认为内部控制对公司价值带来消极作用,如Zhang[7]认为内部控制相关法律的颁布,会给公司带来负担或不利影响,导致市场产生消极反应,造成公司价值的下降;同时Engel等[8]也从公司成本角度表明内部控制的实施,会因造成公司成本的增加而直接导致公司价值的减少。此外,还有一些学者认为内部控制对公司价值并无显著影响,如Beneish等[9]研究发现内部控制缺陷披露并未影响公司股价、分析师预测或资本成本等;Ogneva等[10]的研究结果也表明在控制公司特征和分析师预测偏差后,公司资本成本并没有因内部控制缺陷存在与否而产生显著差异,因此,内部控制的实施对公司价值并无显著影响。

国内学者的研究鲜有直接涉及内部控制与公司价值,仅有的研究结果表明内部控制有助于提高公司价值。然而,林钟高等[11]的研究设计存在一些局限性,从而影响了结论的可靠性:其一,直接以托宾Q值表示公司价值,正如作者所言运用托宾Q进行企业价值判断,得到的价值估计往往与实际出入较大;其二,所选初始样本是2005年底前在沪深两市公开发行的300家上市公司,众所周知,内部控制规范的正式实施始于2010年,因此,其结论不足以全面反映企业内部控制规范指引的实施对上市公司内部控制质量与价值创造的影响。

三、研究假设

内部控制与公司价值创造究竟是一种什么样的关系?抑或说内部控制是通过什么样的传导机制影响公司价值创造活动的?我们认为这需要从公司价值的影响因素和内部控制的功能作用出发进行分析。尽管影响公司价值的因素较多,但从衡量公司价值最具有科学性与代表性的收益法模型来看,一个公司的价值创造主要取决于三大关键要素:增长、盈利与风险。换言之,一个公司只有在管理增长、追求盈利和控制风险三者之间实现平衡,才能走得更稳、更远,其价值目标才能直接得以保证[12]。因此,研究内部控制对公司价值创造活动的影响,实际上就是分析内部控制是如何影响公司的增长、盈利与风险这些关键价值驱动因素的。

管理增长要求公司价值创造应着眼于可持续性,既要确保必须的战略增长速度,又要防范超速发展引发的“速度陷阱”,而如何保持适度的增长取决于公司的投资活动及其效率。然而公司普遍存在的投资过度和投资不足两种非效率投资行为,阻碍了公司价值的创造。影响非效率投资的最普遍和最重要的因素是信息不对称以及由此产生的代理问题。而内部控制被认为是抑制非效率投资的重要途径之一,这是因为内部控制产生的本源就是代理问题,同时内部控制要解决的核心问题就是信息不对称,内部控制通过一系列制衡和监督的制度安排可以防止逆向选择和道德风险的发生[13]。具体途径包括:(1)缓解资本市场信息不对称所带来的投资不足。首先,内部控制评价信息的强制性披露制度有利于公司向资本市场传递风险信号,提高公司的透明度。其次,内部控制中的信息与沟通要素要求确保信息传递准确及时。有证据表明高质量的内部控制有助于提高财务报告的质量[14]-[16],这增强了投资者对信息的信赖程度,减少预计风险,从而抑制投资不足。(2)缓解股东与管理层之间的第一类代理问题导致的非效率投资。实践中,有许多投资不足或投资过度的案例都与管理层不合理的决策行为相关,如“一言堂”、“一哥文化”的现象严重,而内部控制作为企业运行的一种内在制度安排,通过明确契约各方的职责与权利,以及制定相关的游戏规则[17],例如实行重大决策集体审批制度,可以在最大程度上避免某位经理人出于私利而凌驾于整体管理层之上,从而提高公司的决策水平和效率,防止投资不足或投资过度。(3)缓解大股东与中小股东之间的第二类代理问题导致的非效率投资。内部控制制度规范的实施加强了对关联交易信息的及时真实完整披露,同时通过制衡和监督的制度安排,有助于预防和及时发现不规范的关联交易,防止控股股东的资金占用或利益输送,避免由此类行为引发的投资不足或投资过度。

追求盈利是公司创造价值的源泉,不断增强的盈利能力是一个公司持续生存和不断发展的必要条件。内部控制目标之一就是提高经营效率和效果,因此有效的内部控制有助于提高公司的盈利水平,而合理保证财务报告及相关信息真实完整这一内部控制目标则表明有效的内部控制有助于改善公司的盈利质量。盈利水平和盈利质量的提高无疑有助于公司价值的提升。相关的实证文献也提供了这方面的证据,如Niemeier[18]的研究发现内部控制质量的改善确实能产生真实且可衡量的收益,而内部控制缺陷的存在会导致盈利质量和应计质量的下降。Altamuro和Beatty[19]研究发现联邦存款保险公司对法案中有关内部控制条款的改进,使得受约束公司贷款损失准备金的有效性、盈余持续性和现金流量的稳定性都有所提高,减少了扭亏为盈的操纵。国内的研究也支持了上述结论,如钟玮和杨天化[20]、张晓岚等[21]的研究发现内部控制水平的提高有利于改善上市公司的业绩,即内部控制质量越高的公司,其经营业绩越好,反之亦然。

风险多数时候给公司价值创造带来的是负面影响,这是因为风险事件的发生往往会给企业造成损失,包括有形的财产损失和无形的形象损失。有效的风险控制增加了公司营运的安全性,为公司价值创造活动提供有利条件。风险可以用资本成本来衡量,一般而言企业的风险越大,资本成本越高;反之亦然。因此,企业可以通过降低资本成本来提升自己的价值[22]。而内部控制有利于降低公司的资本成本,这是因为内部控制正是以提高企业风险防范能力为宗旨,通过内部控制的有效实施可以有效地规避和控制风险。随着研究的深入,学者们发现高质量的内部控制的确能够降低企业的资本成本[14-15-19-23-24]。

基于以上讨论分析,我们推测内部控制质量的提高将有助于提高公司价值创造活动的效率和改善其效果。具体而言,本文提出以下两个假设:

H1:内部控制质量与公司价值创造效果正相关,内部控制质量越高,公司的价值创造效果越好。

H2:内部控制质量与公司价值创造效率正相关,内部控制质量越高,公司的价值创造效率越高。

四、研究设计

(一)变量度量

1.内部控制质量的度量

在内部控制质量的度量方面,国外主要是基于“缺陷观”的视角,利用内部控制缺陷的有无与多少进行反映,易于理解,操作简便,但无法对内部控制质量进行定量反映,且在中国绝大多数上市公司不披露内部控制缺陷的情况下可能无法采用。国内目前主要通过评价指数模型的构建,包括“目标观”[25-26]和“要素观”[11-27]两种思路。而“要素观”的数据也主要基于内控信息的披露,因此其可靠性较弱。为此,本文以我国企业内部控制规范指引为依据,以内部控制五目标为导向,整合“目标观”、“要素观”与“缺陷观”构建了一套内部控制质量评价指标体系 (如表1所示)。

本文根据以上指标体系,采用主成分分析法得到评价指标体系的综合得分 (以ICQ表示),作为对内部控制质量的度量,综合得分越高则内部控制质量越高。

2.公司价值创造的度量

为更全面地揭示内部控制质量对公司价值创造的作用,本文考虑从效果和效率两个方面来度量公司的价值创造。本文以EVA来表示公司价值创造效果,亦即公司价值的增值量。EVA指标吸收了经济利润和剩余收益的理念,考虑了对股东投入资本成本的补偿,同时通过会计调整消除了会计信息规则性失真,因此相对于其他指标能够更加真实地反映公司价值创造的结果。进一步地,本文以EVAA(EVA/年末总资产×100%)衡量公司价值创造效率,亦即公司单位资产所创造的价值。

表1 内部控制质量评价指标体系

对于EVA的计算,本文采用国务院国资委2009年规定的计算方法,并对资本成本率做适度调整,主要原因在于:其一,国资委在保留EVA合理成分的基础上,结合中国制度背景进行了本土化改造,更符合中国企业的实际。其二,不同行业、不同资本结构的各公司之间资本成本率存在较大差异,采用统一的资本成本率缺乏合理性,故本文以Wind数据库中的WACC(加权平均资本成本率)来代替。由此,本文EVA计算公式的确定如下:

EVA=税后净营业利润-资本成本=税后净营业利润-调整后资本×WACC

税后净营业利润=净利润+(利息支出+研究开发费用调整项-非经常性收益调整项)×(1-25%)

调整后资本=平均所有者权益+平均负债合计-平均无息流动负债-平均在建工程

(二)模型构建

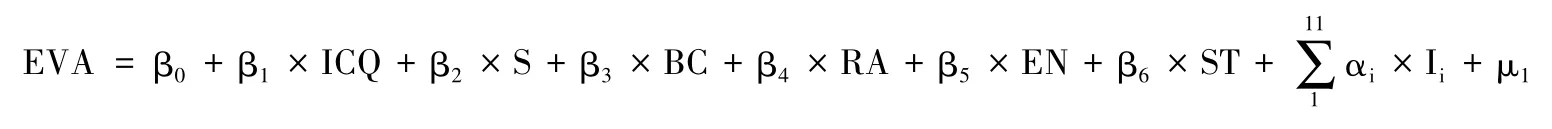

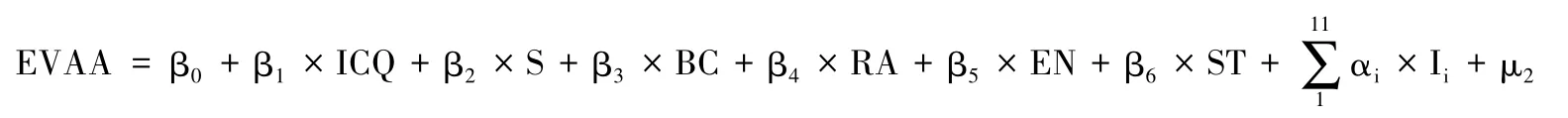

基于上述分析,本文分别构建模型1和模型2来检验假设H1和假设H2。

模型1:

模型2:

本文在参考相关文献[28-29]的基础上,分析可能影响内部控制与公司价值关系的其他外生变量,筛选出六个主要控制变量,如表2所示。

表2 主要变量定义

(三)样本选择与数据来源

本文选取2011年沪市A股的上市公司为初始研究样本,在剔除金融行业公司样本、数据缺失样本及异常值后,共获得753个有效样本。本文的数据来源于Wind数据库和巨潮网,社会责任的履行情况、财务重述、内部控制自我评价报告、应收关联方款项和业务的复杂性这些指标的数据均来自手工收集。

五、实证检验

(一)描述性统计

本文运用SPSS统计软件对解释变量、被解释变量以及控制变量进行了描述性统计分析,分析结果如表3所示。

表3 模型中主要变量的描述性统计

从表3中统计结果可以发现:EVA及EVAA的均值和中位数均为负值,显示如何提升公司价值创造能力已成为我国多数上市公司所面临的现实问题。ICQ的均值和中位数都远低于极大值,说明我国上市公司整体内部控制质量仍然偏低。在所选取的样本中,公司规模、业务复杂性差异不大,其中国有性质公司占多数,ST公司约占7%。

另外,本文亦通过计算简单相关系数,对各变量之间的相关关系做出初步判断。结果显示,ICQ与EVA和EVAA均存在正向关系,初步验证了我们的假设。而S、BC与EVA相关系数为负,与EVAA相关系数为正,这在一定程度上反映了规模扩张带来的积极影响和消极影响的共存性。此外,各外生变量之间相关系数均小于0.5,亦说明各外生变量之间不存在严重共线性。

(二)回归分析

我们依次对H1和H2进行了回归检验,得到回归结果如表4及表5所示。从回归结果来看,首先,F值分别为12.900和17.581,这说明模型1和模型2整体上都是显著的,亦即本文选取的解释变量是合适的,在整体上对EVA和EVAA具有一定的解释能力。其次,VIF值均小于10且DW值均接近2,这表明模型1和模型2均不存在严重多重共线性及自相关问题,因此采用OLS进行回归是合理的。

在表4中,ICQ的回归系数为4.343E8,并且通过了显著性检验,这说明内部控制质量对EVA有显著的正向影响,内部控制质量越高,公司价值创造效果越好,这验证了本文的H1。

表4 对EVA的回归性分析

在表5中,ICQ的回归系数为4.274,亦通过了显著性检验,这说明内部控制质量对EVAA同样具有显著的正向影响,内部控制质量越高,公司价值创造效率也越高,即验证了本文H2。

表5 对EVAA的回归性分析

(三)稳健性检验

为验证上文回归结果的可靠性,本文进行了一系列稳健性检验。我们用2012年样本数据替换原样本数据,回归结果依然支持本文假设H1和假设H2。另外,我们用边际Q代替EVAA,重新对模型进行检验,发现结论没有改变。按照Gugler等[30]的解释,边际Q是公司市场价值改变量与引起其市场价值改变的总资产改变量 (投资)之比,是一种边际增量,体现了企业的价值创造能力。为了控制篇幅,我们未报告这些回归的结果。

六、结 论

本文研究结果表明:上市公司的内部控制质量与公司价值创造效果及效率均呈现显著正相关关系,即内部控制质量越高,公司的价值创造效果越好,价值创造效率越高,反之亦相反。因此,高质量的内部控制能够改善公司价值创造效果。

本文的贡献主要在于:首先,本文以我国企业内部控制制度为依据,整合“目标观”、“要素观”与“缺陷观”的合理成分,构建了内部控制质量的评价指标体系,并得到内部控制质量指数,为在中国特殊制度背景下如何可靠地衡量内部控制质量提供了一个重要而有益的视角。其次,本文通过阐述内部控制质量对公司价值创造的具体作用途径,揭示了内部控制影响公司价值创造的内在机理,丰富了实施企业内部控制规范指引的经济后果和公司价值创造方面的文献。最后,本文采用EVA而非现有国内外文献常用的股价、托宾Q值等指标作为公司价值创造的替代变量,构建多元回归模型实证检验了中国新兴加转轨市场中上市公司内部控制质量与价值创造的关系,从实证角度指出加强内部控制建设是改善公司价值创造效果的重要途径,同时也为监管部门和上市公司进一步落实企业内部控制规范指引提供了经验证据。

[1]Jensen,M.C.Agency Costs of Free Cash Flow,Corporate Finance,and Takeovers[J].The American Economic Review,1986,76(2):323-329.

[2]Holmstrom,B.,Weiss,L.Managerial Incentives,Investment and Aggregate Implications:Scale Effects[J].Review of Economic Studies,1985,52(3):403-425.

[3]Fazzari,S.M.,Hubbard,R.G.,Petersen,B.C.Financial Constraints and Corporate Investment[J].Brookings Papers on Economic Activity,1988,(1):141-195.

[4]Kanodia,C.,Lee,D.Investment and Disclosure:The Disciplinary Role of Periodic Performance Reports[J].Journal of Accounting Research,1998,36(1):33-55.

[5]Rezaee,Z.,Jain,P.K.The Sarbanes-Oxley Act of 2002 and Capital-Market Behavior:Early Evidence[J].Contemporary Accounting Research,2006,23(3):629-654.

[6]Li,H.,Pincus,M.,Rego,S.Market Reaction to Events Surrounding the Sarbanes-Oxley Act of 2002 and Earnings Management[J].Journal of Law and Economics,2008,51(1):111-134.

[7]Zhang,I.X.Economic Consequences of the Sarbanes-Oxley Act of 2002[J].Journal of Accounting and Economics,2007,44(1):74-115.

[8]Engel,E.,Hayes,R.M.,Wang,X.The Sarbanes-Oxley Act and Firms’Going-Private Decisions[J].Journal of Accounting and Economics,2007,44(1-2):116-145.

[9]Beneish,M.D.,Billings,M.B.,Hodder,L.D.Internal Control Weaknesses and Information Uncertainty[J].The Accounting Review,2008,83(3):665-704.

[10]Ogneva,M.,Raghunandan,K.,Subramanyam,K.R.Internal Control Weakness and Cost of Equity:Evidence from SOX Section 404 Disclosures[J].The Accounting Review,2007,82(5):1255-1297.

[11]林钟高,郑军,王书珍.内部控制与公司价值研究——来自沪深两市A股的经验分析[J].财贸经济,2007,(4):132-143.

[12]汤谷良.VBM框架下财务管理理论体系重构[M].北京:中国财政经济出版社,2007.217.

[13]谢志华.内部控制:本质与结构[J].会计研究,2009,(12):70-75.

[14]Doyle,J.,Ge,W.,McVay,S.Determinants of Weaknesses in Internal Control over Financial Reporting[J].Journal of Accounting and Economics,2007,44(1):193-223.

[15]Ashbaugh-Skaife,H.,Collins,D.W.,Kinney,W.R.,LaFond,R.The Effect of SOX Internal Control Deficiencies and Their Remediation on Accrual Quality[J].The Accounting Review,2008,83(1):217-250.

[16]李青原,陈超,赵曌.最终控制人性质、会计信息质量与公司投资效率——来自中国上市公司的经验证据[J].经济评论,2010,(2):81-93.

[17]李万福,林斌,宋璐.内部控制在公司投资中的角色:效率促进还是抑制?[J].管理世界,2011,(2):81-99.

[18]Niemeier,C.Remarks before the National Association of State Boards of Accountancy[DB/OL].Atlanta,GA.www.pcaobus.org,2006.

[19]Altamuro,J.,Beatty,A.How does Internal Control Regulation Affect Financial Reporting?[J].Journal of Accounting and Economics,2010,49(1):58-74.

[20]钟玮,杨天化.资本结构、内部控制与公司绩效——基于中国银行类上市公司的实证研究[J].经济与管理研究,2010,(5):93-100.

[21]张晓岚,沈豪杰,杨默.内部控制信息披露质量与公司经营状况——基于面板数据的实证研究[J].审计与经济研究,2012,(2):64-73.

[22]阿斯沃斯·达莫达兰.驾驭风险[M].时启亮等译,北京:中国人民大学出版社,2010.280.

[23]Dhaliwal,D.S.,Khurana,I.K.,Pereira,R.Firm Disclosure Policy and the Choice between Private and Public Debt[J].Contemporary Accounting Research,2011,28(1):293-330.

[24]Gordon,L.A.,Wilford,A.L.An Analysis of Multiple Consecutive Years of Material in Internal Control[J].The Accounting Review,2012,7(6):27-60.

[25]张先治,戴文涛.中国企业内部控制评价系统研究[J].审计研究,2011,(1):69-78.

[26]中国上市公司内部控制指数研究课题组.中国上市公司内部控制指数研究[J].会计研究,2011,(12):20-24.

[27]陈汉文.建立适合我国国情的内部控制评价体系[N].证券时报,2010-06-11.

[28]魏素艳,张红.高新技术企业价值影响因素的实证分析——来自沪深两市电子信息技术行业的经验数据[J].北京理工大学学报,2006,(10):60-64.

[29]罗婷,朱青,李丹.解析R&D投入和公司价值之间的关系[J].金融研究,2009,(6):100-110.

[30]Gugler,K.,Mueller,D.C.,Yurtoglu,B.B.Governance and the Returns on Investment[J].Journal of Law &Economics,2004,47(2):589-633.