63年变迁背景下中国糖料与食糖市场的发展特点

2013-07-26刘晓雪陈如凯郑传芳

刘晓雪,陈如凯,郑传芳

(1.北京工商大学,北京 100048;2.福建农林大学,福州 350002)

自1949年建国至今63年来,我国糖料与甘蔗制糖业是在较为薄弱的基础上发展壮大起来的,由1949年的12.4万hm2(283.2万t)糖料发展到2011年的168.8万hm2(12008.49万t),种植面积增长了12.6倍,糖料产量增长了41.4倍。甘蔗作为糖料的主要代表,其与糖料、食糖产业的发展密不可分,63年间尽管种植面积略有波动,但甘蔗产量占糖料总产量的80%以上,种植面积和糖料产量分别增长了13.66倍和40.93倍。

1 我国糖料与食糖生产63年间的发展历程

回顾历史,我国糖料与食糖生产的发展历程经历了1949—1978年起步阶段、1979—2001年改革开放后较快发展阶段以及2002—2012年入世后高起点波动发展阶段。

(1)1949—1978年低起点平稳发展阶段

首先,从新中国成立到1978年。这一时期,糖料种植面积从12.4万hm2(甘蔗10.8万hm2)扩大到1978年的87.9万hm2(甘蔗54.9万hm2),糖料产量先后跃上1000万t、1500万 t、2000万t 3个台阶,由1949年的283.2万t增长到1978年的2381.9万t,增长7.41倍,其中甘蔗由264.2万t增长到2111.6万t,增长7倍 。食糖产量 (精炼糖原糖值)由1962年的131.44万t增长到299.70万t,人均食糖占有量由1.56kg增长到3.11kg,人均拥有食糖产量水平明显偏低。

(2)1979—2001年较快速度发展阶段

随着农村联产承包责任制和技术要素的效果初步显现,糖料面积、糖料与食糖产量出现较快增长。糖料面积由1979年的83.7万hm2增至2001年的138.2万hm2,糖料产量由3739.84万t增长至2001年的8655.13万t;食糖产量由334.52万t增长至2001年的849.7万t;人均食糖占有量由3.43kg增长到6.66kg。

(3)2002—2012年较高水平波动中增长阶段

入世后我国糖料和食糖种植面积与食糖产量呈波动中增长态势。种植面积由2002年的144.5万hm2增长到2011年的181.1万hm2,食糖产量由1063.70万t增长至2011年的1151.75万t,人均食糖占有量由8.28kg增长到8.4kg。这一时期,随着肥沃土地更多用于粮食生产,甘蔗种植更多向中等、贫瘠土地、坡地转移,糖料产业中优良品种、田间管理、肥料、农药等科技要素同时跟进,糖料与食糖产量才能保持了增长势头,尽管期间出现年度间波动。

从3个发展阶段来看,不同阶段推动糖料和食糖生产发展的主要驱动力是有差异的。1949—1978年主要是粗放式发展为主,即通过扩大面积来提高产量;1979—2001年主要是通过家庭联产承包责任制、食糖流通体制改革理顺了体制、搞活了机制,提高单产的同时扩大面积提高了产量;2002—2012年主要是对内改革、对外开放、依靠科技提高产量。在第三个发展阶段中,我国仅靠通过规模扩张、搞活机制的方式已经难以明显提高单产,而是主要通过科技提高单产,基本保证了食糖和糖料的供给。

2 中国糖料与食糖市场发展特点

2.1 糖料与食糖产量波动中增长

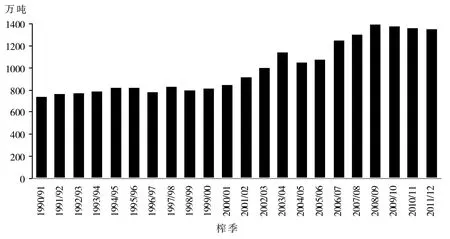

我国糖料和甘蔗种植面积、糖料与食糖产量呈波动中增长态势。糖料种植面积由2002/2003榨季的144.5万hm2增至 2011/2012榨季的 181.1万 hm2。食糖产量由2002/2003榨季1063.70万t增至 2007/2008榨季的 1484.02万 t,后连续3年减产,2011/2012榨季恢复增长到1151.75万t。且近5年蔗糖占比一直在91%以上,2011/2012榨季蔗糖产量为1051.015万t,占食糖总量的91.25%,甜菜糖产量占8.75%。

糖料与食糖产量的波动呈现明显的周期性,往往是2~3年增产、2~3年的减产、呈现每5~6年一个周期的变动(简称“增 3年、减 3年”),而且每轮增产后的产量水平高于上次增产时的产量高位。2002/2003榨季至2011/2012榨季期间,2002/2003榨季到2007/2008榨季为一个周期,呈先减后增的发展规律,之后2008/2009榨季至今尚未完成一个完整周期,先3年减产,在2011/2012榨季出现恢复性增长。

从区域布局来看,我国糖料生产呈现两种变化:一是“蔗多甜少”,甘蔗产量占糖料的比例和蔗糖占食糖产业的比例均在90%以上;二是呈现“东蔗西移”、糖料生产向优势区域集中的变化趋势,随着传统种蔗大省广东、福建劳动力、土地成本不断提高,甘蔗生产已通过“东蔗西移”完成向西南优势区域的集中,甘蔗生产形成了桂中南、滇西南、粤西琼北3个优势产区,三大产区产糖量占蔗糖量的89%,占食糖总量的81%以上(图3)。2011/2012榨季,广西、云南产糖量已分别占全国的60.3%和16.5%。

2.2 食糖消费持续稳定增长

中国食糖消费量总体呈稳定增长态势,大致经历了较快上涨—稳中有增—较快上涨略有波动的发展历程。1961—1991年是较快增长时期,全国食糖消费量由1961年的125.79万t增长到1991年的761.5万t;1992—2000年是稳中有增的阶段,消费量基本维持在800万t左右,约占世界食糖消费量的6.2%;2001—2011年食糖消费量较快增长并略有波动,由915万t增长到2008/2009榨季的1390万t,2009/2010榨季至2010/2011榨季因高糖价制约以及淀粉糖、果浆糖等替代品的发展,食糖消费量略有减少,分别为1379万t和1358万t,2011/2012榨季基本与2010/2011榨季持平。

我国人均食糖消费量由1961年的1kg增加到2009年的10.41kg,2011年我国人均食糖消费水平约为10.03kg,这一水平为全球平均水平(24kg)的42%,也明显低于亚洲国家12.75kg的平均水平。即使在这种消费水平下,我国已成为食糖的第三大消费国。考虑到膳食文化、饮食习惯,随着我国经济的持续快速发展,人均可支配收入的提高和城镇化进程的加快,居民消费结构升级会带动食糖人均消费需求持续扩大。我国食糖消费水平将进一步保持增长态势。

从我国食糖消费结构来看,食糖既可直接食用,也可添加到含糖食品和制药工业中作为不可或缺的原料。按照食糖是工业消费还是直接进入家庭食用消费进行分析,1988/1989年我国食糖工业消费占60%;2000—2005年,食糖消费结构呈“工业消费约占食糖消费的70%以上”的格局,榨季间略有波动;2006—2010年工业消费占64%。工业消费加工出来的大多数食品、酵母等最终还是会以各种形式进入家庭消费领域。实际上,近年工业消费的稳定增长是我国食糖消费增长的主要动力,这主要归结于含糖食品工业的快速发展,近几年我国食品工业用糖平均以17%的速度在增加。

图4 1990/1991至2011/2012榨季中国食糖消费量变化

2.3 食糖供需维持紧平衡,进口量显著提高

近10年来,除2002/2003榨季和2007/2008榨季外,其余年份食糖市场供给和需求之间均存在明显的缺口,即我国食糖市场供需维持紧平衡已成为常态,而且,国内食糖供需缺口将长期存在。从近3年来看,我国食糖自2008/2009榨季连续3年减产后2011/2012榨季出现恢复性增长,且食糖消费量基本保持稳定,市场供需维持紧平衡,并且供需缺口由146.88万t增加到312.58万t。

为补充日益扩大的国内市场供需缺口,自2008年起我国食糖进口急剧增加,进口量由2008年的77.99万t增加到2010年的176.61万t,2011年进一步增加到291.94万t,成为入世以来进口规模最高的年份,并首次超过关税配额进口了97.44万t食糖。2012年食糖进口量更高,1—11月份进口347.88万t,同比增长43.46%。进口食糖数量是该年进口关税配额的1.79倍,同比增加54个百分点。

食糖供需缺口的存在和进口的急剧快速增加,使得食糖自给率水平近年显著下降,由2008年94%降低到2009年的92.35%,2010年降低到87.19%,2011年进一步降低到78.5%。

从食糖进口来源国来看,2011年中国食糖进口主要来自巴西(68.17%)、古巴(13.84%)、泰国(9.41%)、韩国(6.55%)等国家;2012年1—8月份,中国食糖进口主要来自巴西(50.5%)、泰国(26.8%)、古巴(12.2%)、韩国(5.4%)。1—11月我国进口甘蔗68.6万t,同比增长21.3%;进口甜菜种子846.5t,同比下降7.0%。

图5 2001—2011年我国食糖供需缺口变动

2.4 食糖价格波动频繁,大起大落

近年,异常气候对于食糖市场的影响日益加剧。因为气候或国际市场等因素影响食糖供需状况,1991—2012年出现了4次上涨 (1994—1995年,1999年底—2001年中,2004—2006年初,2008年底至2011年8月初)和5次下跌(1992—1993年,1998—1999年,2001年中—2003年,2006年初—2008年底,2011年8月中至今)。从近4年来看,受国际宏观形势、国内外市场供需形势的多重影响,食糖价格的影响因素日益复杂和多元化,我国食糖价格与往年相比呈现波动频率加大、波动幅度增加、与国际市场联动加强等特点。

2.5 食糖产业链各环节逐步实现转型升级

一是糖农规模化生产程度有所提升。根据资源禀赋、市场区位、产业规模和基础、发展潜力,随着农业部《优势农产品区域布局规划》(2003—2007)、《全国优势农产品区域布局规划(2008—2015年)》和全国糖料高产创建活动在糖料产业的开展推动,广西、云南、广东等地糖料优势进一步凸显。2007年,桂中南、滇西南和粤西三大甘蔗区的面积和产量已占全国的一半以上,平均每公顷的甘蔗产量达到了76.05t,提高了0.22t。糖料优势产区和全国高产创建活动的示范效应和食糖价格的比较效益带动了一批蔗农进行规模化种植。基于甘蔗产业体系试验站调查结果表明,2009年,13.3hm2以上蔗农种植面积为17467hm2,最大种植户种植133.3hm2;2010年,13.3hm2以上蔗农种植面积为18867hm2,最大种植户种植191.8hm2,多出现在广西崇左、来宾、柳州等地。随着农民经营规模的扩大,部分农民已开始逐步转换理念,逐步关注科技、经济效益与成本之间的关系。

二是企业整合加快、集团化规模持续扩大。2000年以来,我国糖业进行了大力度的结构调整,国家拿出120多亿资金关闭破产150家制糖企业,并以发展规模制糖为重点,以资产为纽带和项目联合为基础,通过兼并联合、股份制改造、中外合资等方式,引导大型制糖企业实行强强联合,组建糖业大型集团,提高产业集中度,大大加快了制糖工业的发展。结果是:首先,通过整合,制糖企业数量减少,规模有所扩大。截至2011年9月,全国共有制糖企业(集团)47家(较上榨季减少2家),开工糖厂271家(较上榨季减少5家)。其中,甜菜糖生产企业(集团)5家,糖厂36家;甘蔗糖生产企业(集团)42家,糖厂235家;另有炼糖企业11家;产量超过40万t的企业集团已经发展到10家,占全国产糖量的67%;其次,生产能力扩容,销售收入增长。以广西为例,糖厂的甘蔗日榨能力已从2000/2001榨季的27.6万t增加到2010/2011榨季的65.7万t,全行业销售收入也增至444.15亿元;再次,市场集中度进一步提高,海南和广东制糖企业已完成改制,8家制糖企业(集团)完全控制了占广东产量80%的湛江食糖生产;广西产糖超过10万t的17家糖企产糖量占全区产糖量的91%。

三是糖蔗价格联动机制在主产区基本建立。我国糖料主产区均采取“糖蔗联动、二次结算”的价格政策,即糖料收购价格与食糖销售价格挂钩联动、糖料款二次结算的办法,建立糖料生产者与制糖企业利益共享、风险同担的机制,一旦低价卖蔗后糖价大幅上涨时,就起到有效维护蔗农利益的目的。

四是电子批发市场涌现,交易方式不断更新。自1992年我国食糖流通体制改革以来,食糖流通领域市场化程度不断提高,多元、开放、顺畅的食糖流通新格局已经形成,主要表现为:食糖流通主体实现了多元化,社会投资介入食糖流通,非国有食糖流通企业比例为95%;食糖流通渠道日益丰富,形成食糖现货市场、电子批发市场、期货市场三者相互促进、相互补充的市场体系。广西糖网、昆商糖网、中国食糖网等食糖电子批发市场逐步建立健全,白糖期货交易于2006年在郑州商品交易所上市并成功运行,这些流通渠道在我国食糖流通中发挥着重要的作用;形成现货交易、远期交易、期货交易等多元交易方式;建立了中央和地方政府食糖储备制度,储备糖管理部门可通过收储或放储的方式,影响市场的即期供求关系,调节食糖价格变化,避免和减轻价格大幅波动给经济与行业发展造成的负面影响。这些措施极大促进了食糖和糖料生产的发展。

3 主要结论与启示

在体制理顺、机制创新、科技提升以及气候因素的共同作用下,我国糖料与食糖产业供需状况如下:

3.1 糖料种植面积、糖料产量与食糖产量大体呈增长态势,且食糖产量基本呈“增3年、减3年”的周期性变化规律,2011/2012榨季食糖产量为1151.75万t,是在3年减产后增产周期的第一年,2012/2013榨季增产预期较强。

3.2 糖料与食糖产业发展结构呈现“蔗多甜少”、“东蔗西移”的变化,向优势产区集中的效果显著。

3.3 食糖消费呈稳步增长的发展态势,近两年受到食糖高价和淀粉糖等替代品的影响稳定在1350万t的水平,食糖人均消费量是全球水平的42%,也明显低于亚洲国家人均食糖消费水平,随着未来人口增长、消费结构升级和城镇化进程的加快,长远来看食糖消费稳步增长的态势仍会持续。

3.4 国内食糖供需维持紧平衡状态且供需缺口长期存在,食糖进口大幅增加。2011年食糖进口量达291.94万t,2012年1—11月份为347.88万t。而且,受供需变动、进口量变动等因素的影响,食糖价格波动剧烈且幅度较大,国内外市场联动加强。

3.5 我国食糖产业链各环节逐步实现转型升级,糖农规模化生产程度有所提升,糖蔗价格联动机制在主产区已基本建立,糖企整合加快、集团化规模持续扩大,制糖产业集中度日益提高,形成了一批有影响力的制糖企业和食品加工企业;电子批发市场涌现,交易方式不断更新,信息化程度日益提高,形成了现货市场、电子交易市场、期货市场在内的现代市场体系,价格形成机制日益健全。