基于纳税人行为的企业税收筹划风险博弈分析

2013-07-22周洲

周洲

(安徽财经大学财政与公共管理学院,安徽蚌埠233041)

基于纳税人行为的企业税收筹划风险博弈分析

周洲

(安徽财经大学财政与公共管理学院,安徽蚌埠233041)

风险是客观存在的,行为是产生风险的重要前提,制度又影响着行为,行为将在博弈中得到经济利益体现,此时,风险就蕴含在博弈之中.税收筹划可以理解为有效率的纳税遵从,效率性体现了税收筹划“优化税后收益”的原则,纳税遵从体现了税收筹划“不违法性”的原则.税收筹划的发展具有历史性,是国家课税与人的趋利性相结合的产物.税收筹划是一个行为过程,该行为在正式和非正式制度的约束和激励下形成,同时存在于市场经济这个大环境之中,根据行为产生风险的思路,本文通过对纳税人与纳税人之间的博弈行为分析,可以推出存在许多风险因素影响税收筹划行为、税收筹划风险的产生及其风险程度大小.

税收筹划风险;纳税人;博弈

对于一个打算采用税收筹划的企业来说,一个有效的税收方案是重点,那么聘请、雇佣或者咨询经验丰富的税收筹划者(或称税收筹划主体,以下简称为主体)是关键,而企业这个税收筹划行为的受益者(或称税收筹划客体,以下简称客体).因此,纳税人之间的行为博弈将以主体和客体为重点研究对象对税收筹划风险进行分析,由于主体与客体之间是一种双赢和协调性质的关系,本文将这种博弈行为称为“协调博弈”.对于该博弈模型,本文首先进行简单的纯战略博弈分析,求解其混合战略纳什均衡解,最后引入混合战略博弈的好处在于将风险的不确定性带入博弈分析,从而突出税收筹划的风险性.

1 基本假设

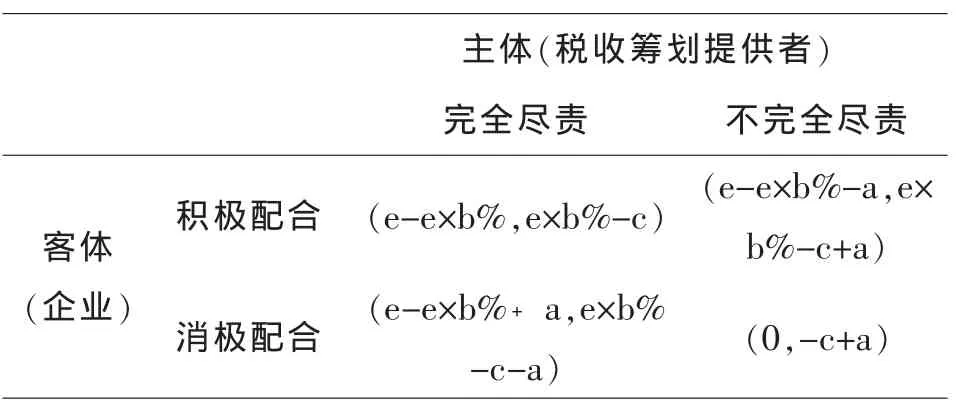

协调博弈的参与人包括主体(税务筹划提供者)与客体(企业).对主体而言,其纯战略行为选择的是完全尽责或不完全尽责向客体提供能有效实施的税收筹划方案;对客体来说,其纯战略行为选择的是积极或消极配合主体实行税收筹划.

1.假设企业决定将税收筹划收益e(earning)的b%作为主体的报酬;

2.c(cost)表示主体完全尽责提供税收筹划服务的成本;

3.客体积极配合下的税收筹划成本已经包括在主体的报酬e×b%中;

4.a(additional cost)表示主体或客体一方不完全尽责或消极配合,另外一方为了实现原预期,采用积极配合或完全尽责而产生的额外成本;

5.并且满足条件a﹤c和e-a﹥e×b%﹥a+c.需要注意的是,(消极配合,不完全尽责)组合下的支付为(0,-c+e),因为在此种情况下,税收筹划行为将失败,或者协调的交易费用过大而使企业的税收筹划收益被抵消,而为简化问题,企业直接以0赋值,而税收筹划提供者由于没有了激励性报酬,赋值就是-c+e<0.

2 建立模型

根据基本假设,协调博弈可以用下表来表示:

协调博弈

3 模型求解

从协调博弈模型中,可以看出:

3.1 此模型中存在两个纯战略博弈纳什均衡解,即(积极配合,不完全尽责)和(消极配合,完全尽责),从这两个纳什均衡解可以看出参与该协调博弈的参与者税务筹划提供者和企业是相机抉择的协调关系,主体和客体的战略变化,相互影响、相互制约,一方的战略变化诱发另一方的战略变化,而另一方的战略变化又构成了对方的战略变化条件.

3.2 该博弈还有一个混合战略博弈纳什均衡解.用?表示企业采取积极配合的概率,用α表示税务筹划的提供者采取完全尽责的概率.若给定,税务筹划提供者采取完全尽责的概率β,那么企业采取积极配合(α=1)或消极配合(α=0)的期望收益?分别为:

(1)当α=1时,

π(1,β)=β×(e-e×b%)+(1-β)×(e-e×b%-a)

=e-e×b%-a+β×a

=e(1-b%)-a+β×a

(2)当α=0时,

π(0,β)=β×(e-e×b%+a)+(1-β)×0

=β×e(1-b%)+β×a

解等式π(1,β)=π(0,β)

即:e(1-b%)-a+β×a=β×e(1-b%)+β×a

综上所述,可知混合战略博弈纳什均衡解是:

4 均衡解含义

4.2.1 参量a对概率的影响.从混合战略纳什均衡解中可以看出,无论是企业积极配合的概率β还是税务筹划提供者完全尽责的概率α都与a成负相关.

根据之前对a的定义,我们实际上可以把a理解为外部效应,如当企业积极配合而税务筹划提供者不完全尽责时,企业承担了因税务筹划提供者不完全尽责而产生的额外费用,同时税务筹划提供者却享受了因企业积极配合而带来了的搭便车收益;当企业消极配合而税务筹划提供者完全尽责时,情况正好相反;而当企业积极配合,同时税务筹划专家完全尽责时,他们的外部效应a刚好相互抵消,因此不产生费用或收益a.这就说明在搭便车中,一方所得就是另一方所失,于是,当a变大时,税收筹划提供者就会选择增加不完全尽责的概率,企业就会选择增加消极配合的概率.因此,从企业税收筹划风险角度来看,不完全对称信息下,外部效应或者搭便车将是企业税收筹划的一个风险因素.

4.2.2 参量e对概率的影响.从混合战略纳什均衡解中可以看出,企业积极配合的概率和税务筹划提供者完全尽责的概率都是税收筹划期望收益e的增函数.对企业而言,说明e值越大,企业就会越重视税务筹划提供者实施的税收筹划方案,从而在行为选择上更加倾向于积极配合;对税务筹划提供者而言,在b的比例给定的前提下,e值越大,其得到的服务报酬就会越大,于是在行为选择上会更偏好于完全尽责.

4.2.3 参量b对概率的影响

(1)企业积极配合的概率与比例b成正相关,意味着当支付比例b变大时,则企业自身的税收筹划收益就会变少,从而企业会更倾向于积极配合以使筹划收益足额实现,从而保证其剩余收益;

(2)税务筹划提供者完全尽责的概率与比例a成负相关,意味着当激励比例b变大时,税务筹划提供者可能会倾向与不完全尽责,这也告诉我们企业在实行激励的同时,也必须加以必要的约束,以有效控制税务筹划提供者税务专家因个人主义倾向和收入效应而给税收筹划带来的风险.

〔1〕范里安.微观经济学:现代观点[M].上海:上海三联书店,上海人民出版社,2003.

〔2〕张维迎.博弈论与信息经济学[M].上海人民出版社,2004.

〔3〕威尔逊(Wilson,1971)证明.几乎所有有限博弈都有有限奇数个纳什均衡,亦称为奇数定理.

〔4〕(意大利)克里斯蒂安·戈利耶,风险与时间经济学[M].中信出版社/辽宁教育出版社,2003.

〔5〕(美)弗兰克·H·奈特.风险、不确定性与利润,[M].商务印书馆,2006/2.

〔6〕(美)迈伦·斯科尔斯,等.税收与企业战略(第2版)[M].北京:中国财政经济出版社,2004/1.

〔7〕佚名.税务风险控制浅谈.润博财税网,http://www.runbotax.com/htMl/zhshk/lilun/2007/0111/4523.htMl.2010/1/11.

〔8〕朱传霞.我国企业税收筹划的研究[D].中国海洋大学硕士学位论文,2006.

F275

A

1673-260X(2013)07-0051-02