交易所与银行间市场国债利率先导性研究

2012-12-13张颖

张 颖

(1.江苏紫金农村商业银行,江苏南京 210019;2.南京大学商学院,江苏南京 210093)

交易所与银行间市场国债利率先导性研究

张 颖1,2

(1.江苏紫金农村商业银行,江苏南京 210019;2.南京大学商学院,江苏南京 210093)

我国国债存在两个主要交易市场——银行间市场与交易所市场,由于相互割裂且各具特点,所得到的收益率曲线具有一定的差异。为了分辨出更有效的收益率曲线,采用Granger检验、方差分析等方法对上证所市场和银行间市场国债6个月、1年期、3年期、5年期、7年期收益率时间序列进行了研究。研究发现,两个市场收益率具有较大的相关性,但是交易所市场收益率期限结构较为陡峭,而银行间市场收益率期限结构较平坦。交易所国债收益率时间序列与银行间国债收益率时间序列在期限较短时相互影响、互为因果,但银行间收益率变化单向领先于交易所收益率变化更为显著。同时,通过方差分析发现,银行间收益率波动对交易所收益率波动的影响较大,这一点在期限较长的收益率曲线中表现尤其明显。

交易所市场;银行间市场;国债收益率;先导性

在资本市场产品定价中,基准利率往往起着重要作用。因此,基准利率的选择也成为了资本市场产品定价研究的关键问题。国债具有数量多、交易持续、偿还风险较低等特点。因此,与其他利率相比,国债收益率能够形成较为完整的无风险利率曲线。国债收益率曲线常常被视作市场基础利率曲线,被广泛运用于资本市场产品定价中。

目前在我国,能够持续交易、形成连续的利率期限结构的国债交易市场有两个:交易所市场与银行间市场。交易所市场与银行间市场是国债发行和交易的两个最主要的市场,两个市场有着千丝万缕的联系,但又相对独立,各具特点。由于两个市场在交易机制、交易主体上的不同,导致了两个市场有着不同的收益率曲线。同为国债收益率曲线,哪个市场的无风险收益率曲线更具代表性,能够作为资本市场产品定价的基础利率曲线,是一个非常值得研究的问题。由于两个市场的国债收益率曲线是相互影响的,所以,本文试图通过统计学的方法,分析两个市场国债收益率曲线变化的先导性,并分析某一市场对另一市场波动的影响力,将变化领先、影响力大的收益率曲线作为最适合的资本市场定价基础利率曲线。

一、交易所与银行间市场比较及相关文献综述

1990年,上海证券交易所成立,国债从零散的流通转让试点转向了交易所场内交易阶段,投资者在交易所开户后可进行记账式债券交易。1997年,商业银行退出上海和深圳交易所的债券市场,并于同年在中国外汇交易中心基础上建立了银行间债券市场,从此形成了交易所市场与银行间市场分立的格局。虽然此后建立了柜台市场,但是交易所市场与银行间市场一直是债券市场的两大支柱。同样是对国债进行交易,交易所国债市场与银行间国债市场在交易机制、交易主体、交易品种、流动性上都存在不同。

从交易机制上来看。银行间国债市场采用报价驱动机制,由交易成员通过双方自主谈判,逐笔成交,通过公开报价、对话报价、小额报价、匿名报价方式询价后达成交易,市场效率依赖于交易成员的定价水平。而交易所国债市场借助股票交易竞价系统进行交易,采用的是竞价机制,市场效率依赖于市场整体预期。从交易主体上来看,银行间市场会员包括了商业银行、保险公司、证券公司、基金公司以及一些非金融机构法人等。其中商业银行在交易量上占绝对优势。交易所国债市场参与者包括了证券公司、基金公司等机构投资者,同时也有相当数量的个人投资者,虽然证券公司等部分机构投资者可以跨市场交易,但跨市场交易效果并不明显。从交易品种上来看,银行间市场国债从发行数量和总面值两方面都高于交易所市场,但是有部分国债是跨市场发行的。从流动性上来看,银行间市场净成交额远大于交易所市场净成交额,但是由于两个市场参与者的不同,银行间市场主要进行大宗交易,而交易所市场单笔交易量较小,因此,银行间市场交易频率并不一定高于交易所市场。正因为两个市场存在多方面差异,相同产品在不同市场中的交易相对独立,有助于比较研究不同价格机制的价格形成效率。

对交易所市场与银行间市场关系的探讨由来已久,自银行间国债市场建立开始,就不断有学者从收益率、波动性、指数等方面对两者的关联性或者替代性进行比较分析。黄玮强等[1]通过对交易所国债与银行间国债指数的关联性进行分析,认为两者具有短期相关关系,但不存在协整关系,市场间分割性较强。朱鲁秀等[2]对银行间债券市场与交易所债券市场之间国债的价格差异进行了研究,认为该差异主要是流动性带来的。以上研究均认为各市场的价格是与其市场特征相对应的,并未做出哪个市场利率更适合作为定价基础的判断。在此基础上,一部分研究认为,交易所市场与银行间市场各有优势。戴国强等[3]通过对银行间债券回购利率和交易所债券回购利率进行比较,发现交易所市场在债券交易频率和连续性上强于银行间市场,而银行间市场在交易规模和交易量上强于交易所市场。刘薇等[4]的研究发现,上交所市场的回购利率的长期均衡水平高于银行间市场,而银行间市场价格波动的利率敏感性较大。潘婉彬等[5]同样分析了2002年第15期国债价格和交易量在两个不同市场的关系,认为交易所市场在价格方面起着先导作用,而银行间市场在交易量上起着先导作用。而另一部分研究结果比较偏向于交易所市场居于领先地位。袁东[6]选用基点价格值、久期与凸性等指标对上海证券交易所与银行间市场国债价格的波动性进行测度。其结果表明交易所市场具有较强的功能和效率。李裕等[7]以2002年第15期国债为例,对交易所国债与银行间国债的双向因果关系进行分析,得出了交易所价格对银行间价格具有较强的解释能力的结论。杨斌[8]从流动性的角度分析,认为交易所国债利率更具代表性。杨艳林[9]从资产配置的角度认为银行间市场国债利率具有更强的价格发现功能。但是,以上研究由于在样本选择上的局限性,其结果无法推广到交易所国债市场与银行间国债市场的整体情况以及整个国债期限结构。因此,本文采用Granger因果检验与VAR模型,对交易所国债市场与银行间国债市场6个月、1年、3年、5年、7年期利率走势进行分析,样本覆盖了整个债券市场以及关键期限利率,以期通过分析各个期限国债收益率的领先滞后关系,以及相互影响力,找出最适合作为资本市场产品定价基础利率的利率曲线。

二、数据来源与统计描述

本文选择了2009年11月23日至2011年11月23日的上海证券交易所(以下简称上交所)、银行间市场6个月、1年、3年、5年、7年国债收益率日数据作为研究样本,数据源自WIND数据库。在剔除了只有上交所或银行间存在交易的日期后,各期限样本分别剩余488个数据。

上交所与银行间各期限国债收益率时间序列的描述性统计见表1。

表1 国债收益率时间序列描述性统计

从表1可以看出,上交所国债收益率走势与银行间国债利率走势有着很高的相关性,相关性普遍在0.95以上,说明两者在大的趋势上是相同的。但是,在其他方面,两个市场的数据仍有区别。首先,从均值上来看,银行间国债6月、1年期利率的均值要高于上交所均值,而3年、5年、7年期上交所国债利率均值高于银行间均值,这说明上交所国债利率期限结构较为陡峭,而银行间国债利率期限结构较平坦。从标准差方面来看,各个期限银行间国债利率标准差都小于或等于上交所国债收益率。即,对于同一期限的收益率曲线,银行间曲线的波动性要小于上交所收益率曲线。以上两点同样在最大值、最小值这两栏得以体现。从峰度一栏来看,在期限较短时,收益率在最小值与最大值之间分布较为分散,随着期限的增加,收益率分布逐渐集中,这一点在银行间市场国债收益率上体现得尤为明显。

三、实证检验与结果分析

在对样本进行分析之前,首先应对样本进行单位根检验,考察样本的平稳性,经实证检验发现上交所与银行间的6个月、1年、3年、5年、7年的国债样本序列单位根检验结果均显平稳。

通过对样本序列进行单位根检验,发现本文所选择的样本时间序列全部平稳,可以不经协整检验直接进行Granger因果检验。

1.Granger因果检验及结果

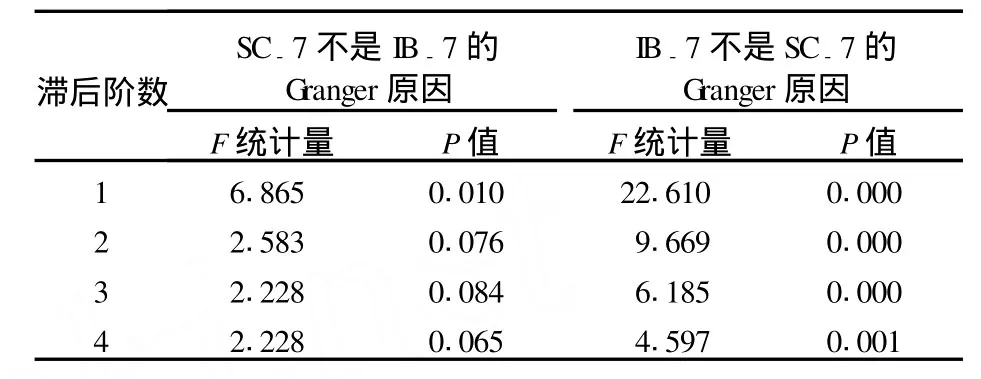

Granger提出了线性因果关系模型:

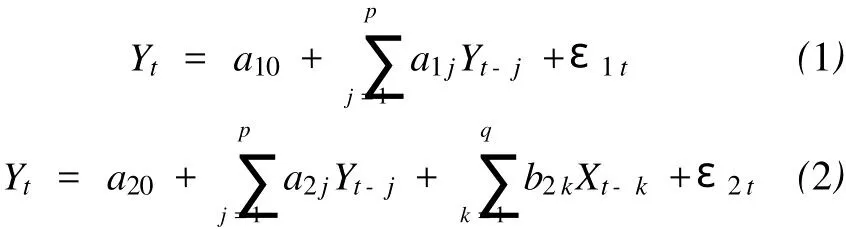

式中:Y为因变量,X为自变量,t代表时间点,a10,a20为常数项,a1j,a2j,b2k分别为相应时间点的影响系数,p,q分别为Y和X的滞后阶数,ε为白噪声序列。

检验X对Y的因果关系,即检验Xt-k前的系数是否为0,检验统计量为F统计量。F=,其中EES0为(1)式的残差平方和,EES1为(2)式的残差平方和。F统计量大于临界值,则X不是Y变化的原因的概率越小,即P值越小。检验结果见表2~表6。

表2 两市场间国债收益率(6个月)Granger因果检验结果

表3 两市场间国债收益率(1年)Granger因果检验结果

表4 两市场间国债收益率(3年)Granger因果检验结果

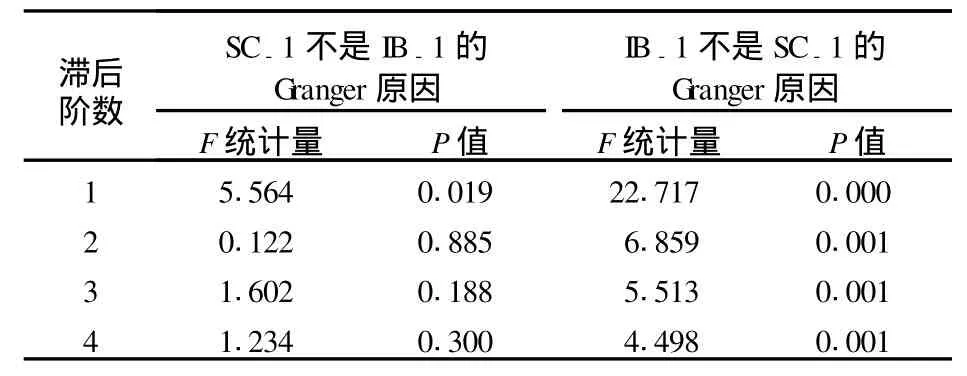

表5 两市场间国债收益率(5年)Granger因果检验结果

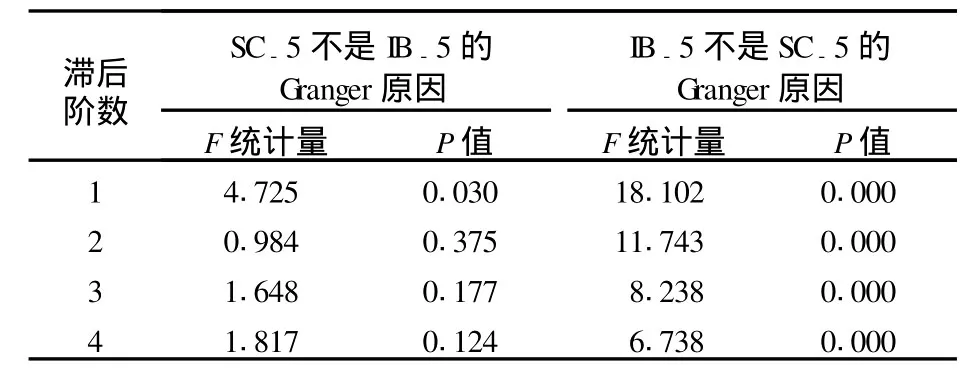

表6 两市场间国债收益率(7年)Granger因果检验结果

表2~表6各栏分别为6个月、1年期、3年期、5年期、7年期上交所与银行间国债收益率时间序列Granger因果检验结果。从表3中可以看出,在考察的前四阶中,各期限银行间国债收益率均为上交所国债收益率的Granger原因,且P值小于0.01,因果关系非常显著。另一方面,在上交所国债收益率对银行间国债收益率的影响来看,只有6个月期和7年期上交所国债收益率对银行间国债收益率存在影响,多数考察阶数P值小于0.1,其他的影响并不显著。上交所国债收益率对银行间国债收益率的影响存在期限结构上的差异。

2.方差分析及结果

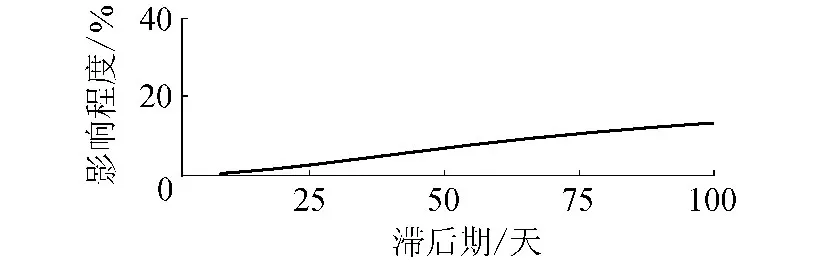

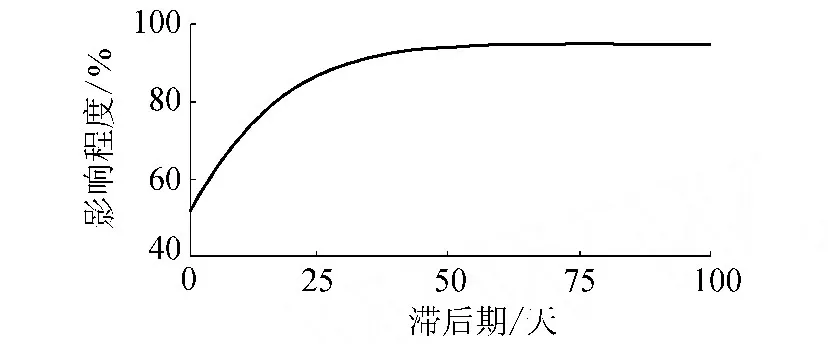

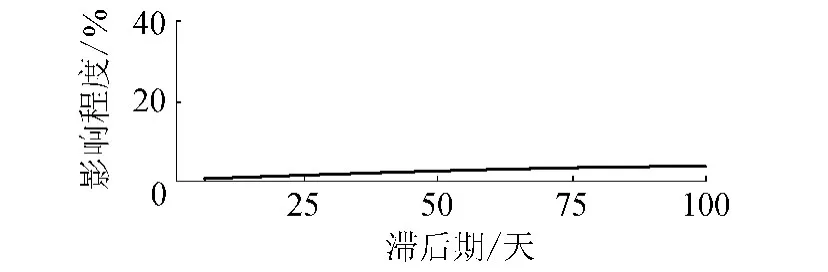

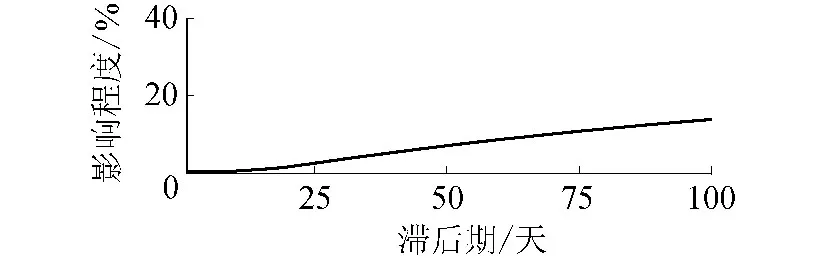

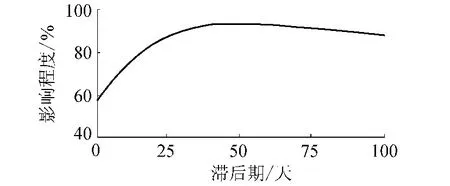

对各期收益率时间序列进行方差分析,纵坐标为代表影响程度的百分比,横坐标为滞后期(交易日)。结果见图1~图10。

图1 SC-06方差归因于IB-06的程度

图2 IB-06方差归因于SC-06的程度

图3 SC-1方差归因于IB-1的程度

图4 IB-1方差归因于SC-1的程度

图5 SC-3方差归因于IB-3的程度

图6 IB-3方差归因于SC-3的程度

图7 SC-5方差归因于IB-5的程度

图8 IB-5方差归因于SC-5的程度

图9 SC-7方差归因于IB-7的程度

图10 IB-7方差归因于SC-7的程度

由于银行间国债与交易所国债具有一定的相关性。因此,银行间国债收益率曲线与交易所国债收益率时间序列波动的原因在一定程度上彼此有关。图1~图10展示了银行间国债收益率时间序列与上交所国债收益率曲线方差的相关关系。在各个期限的时间序列中,银行间国债收益率对交易所国债收益率波动性的影响均大于后者对前者的影响。银行间收益率对交易所收益率波动性的影响在初期随着考察的时间点的增加而增加,但到了一定程度后,会出现一定的下调。交易所收益率对银行间市场收益率的影响非常小,但随着考察时间点的增加不断在上升。整体而言,银行间市场对交易所市场波动性的影响稳定在80%左右,而后者对前者的影响不足20%。银行间市场国债收益率曲线更有效。

四、结 论

我国国债主要在两个割裂的市场——银行间市场与交易所市场进行交易,并形成了各自的收益率曲线。由于两个市场各具优劣势,所得到的收益率曲线也具有一定的差异。为了分辨出更有效的收益率曲线,本文采用Granger检验、方差分析等方法对上交所市场国债6个月、1年期、3年期、5年期、7年期收益率时间序列进行了研究。研究发现,两个市场收益率具有较大的相关性,但是,交易所市场收益率期限结构较为陡峭,而银行间市场收益率期限结构较平坦。通过Granger检验结果的分析,交易所国债收益率时间序列与银行间国债收益率时间序列在期限较短时相互影响、互为因果,但银行间市场领先于交易所市场更为显著。即银行收益率变化具有先导性。在进行方差分析时同样发现,银行间收益率波动对交易所收益率波动的影响较大,这一点在期限较长的收益率曲线中表现尤其明显。因此,银行间市场较为平坦的收益率曲线是更为有效的国债收益率曲线。这一结论的得出不仅为资本市场定价找到了适合的无风险利率曲线,而且通过对两市场收益率曲线的比较,指出了交易所市场收益率曲线在时效性、影响力等方面存在的缺陷。交易所债券市场机构投资者参与较少,交易活跃程度与连续性不及银行间市场,导致了收益率曲线的有效性低于银行间市场。目前两市场割裂的局面难以改善的条件下,找出不同市场中最有效的无风险利率曲线固然必要,更重要的是,通过市场间的比较分析,找出各个市场的不足加以完善,从根本上提高债券市场整体的有效性[10]。

[1]黄玮强,庄新田.中国证券交易所国债和银行间国债指数的关联性分析[J].系统工程,2006(7):62-66.

[2]朱鲁秀,胡海鸥.银行间债券市场与交易所债券市场之间的国债价格差异研究[J].软科学,2008(10):25-28.

[3]戴国强,梁福涛.中国金融市场基准利率选择的经验分析[J].世界经济,2006(4):3-11.

[4]刘薇,范龙振.基于CK LS模型的银行间与上交所债券市场国债回购利率行为的比较分析[J].预测,2006(2):54-58.

[5]潘婉彬,缪柏其,靳韬.银行间国债市场与交易所国债市场相关性研究[J].数理统计与管理,2007(5):528-534.

[6]袁东.交易所债券市场与银行间债券市场波动性比较研究[J].世界经济,2004(5):63-68.

[7]李裕,梁婷.银行间市场和交易所市场国债价格相关性的实证研究[J].统计与决策,2005(1):82-83.

[8]杨斌.收益率曲线功能分析:基于我国国债数据的实证研究[J].生产力研究,2010(1):80-82.

[9]杨艳林.我国银行间国债收益率曲线主要影响因素研究[J].市场经济与价格,2011(6):33-36.

[10]张颖.我国债券市场发展评述[J].河海大学学报:哲学社会科学版,2011,13(1):58-61.

F812.5

A

1671-4970(2012)01-0069-04

2011-11-28

张颖(1972—),女,江苏常州人,经济师,硕士研究生,从事证券研究。