船舶订单结构新变奏

2012-09-06中国船舶工业经济研究中心包张静

中国船舶工业经济研究中心 包张静

在外围经济和航运市场环境再度恶化的情况下,年初以来国际船舶市场新船成交量和价格仍旧延续上年下跌态势,光从订单总量和新船价格来讲,今年市场确实没有任何亮点可言,但市场需求结构的进一步变化而导致竞争结构变化倒是引发人们不少深层次的思考,这些变化或许是当期市场的最大特点,也为高端船舶制造商创造了许多机会。具体来讲,今年全球船舶市场需求结构从过去以三大主力船型为主向高技术高附加值船型转移趋势更加明显,市场竞争局面也由过去常规船型完全充分竞争转变的少数几家船厂的垄断(或寡头)竞争局面,对于从事于高端产品厂家而言,今年接单状况反而变得相对轻松了。如下几方面的特点值得大家关注和思考。

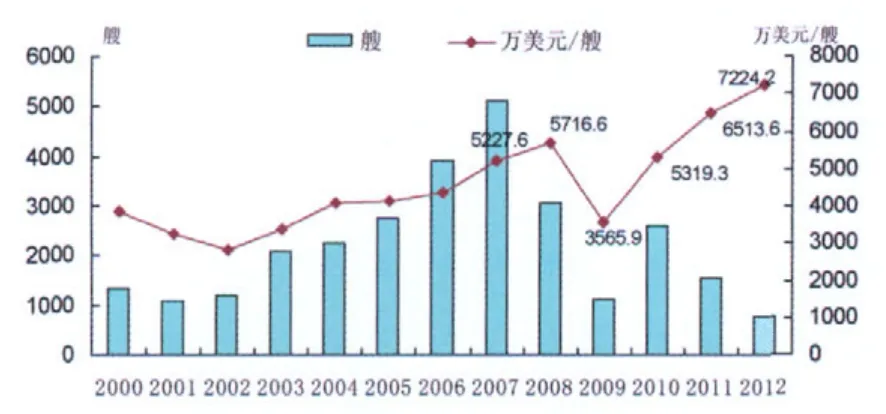

第一,在量价齐跌的情况下,单船平均成交金额反而大幅上升。据不完全统计,2012年1~9月全球累计成交新船763艘,成交总金额551.2亿美元,平均每艘成交金额高达7224.2万美元。较2010年和2011年平均每艘成交金额提高35.8%和10.9%,较平均船价历史最高位的2007年增长了26.4%。有人会问,在新船成交量大幅萎缩,新船价格普遍跌幅达到40%~50%的情况下,为什么今年单船平均成交金额会出现如此高幅度提升呢?笔者认为,高附加值高技术船舶在成交量中占比的显著放大可能是最好的解释理由。

图1.2000~2012年成交量(艘)与单船平均成交金额变化

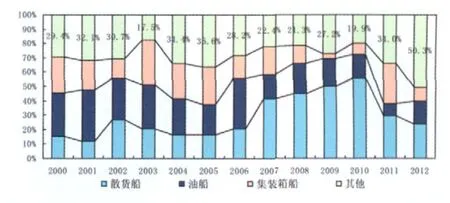

第二,三大主力船型占比明显下降,双高船型占比大幅上升。如上面判断那样,2010年以来,三大主力船型在成交量中占比下降趋势确实十分明显,2012年表现尤其突出。在2012年1~9月成交订单中,以修正总吨计,油船、散货船和集装箱船三大船型累计占总量比重降至不足50%,而其他船型(主要为液化气船、海工装备产品和特种船等高技术高附加值产品)占比提升至50.3%空前高的比例。

图2.2000~2012年三大主力船型订单占比变化情况

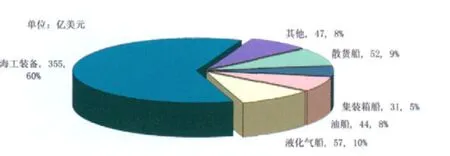

第三,与油气勘探、开采、生产、运输环节相关船型与海工装备市场表现相对活跃。不完全统计,2012年1~9月全球累计成交各类船舶(含海工装备)金额约590亿美元,其中,与油气勘探、开采、生产、运输相关船舶与海工装备等产品(油船、LNG船、LPG船、钻井船、各类平台、海工辅助船等)合计成交金额达456亿美元,占总量78%,仅海工装备成交总金额就高达355亿美元,占总量比重高达60%。海工装备市场的活跃对有效阻止船舶市场整体行情进一步下滑起到重要的支撑作用。

图3.2012年1~9月全球船舶市场订单产品(金额)构成

第四,常规船舶市场陷入完全竞争状态,竞争激烈程度残酷无比;高端产品市场呈垄断竞争格局,竞争形势相对轻松。按纳入克拉克松公司统计的口径分析,近五年有建造散货船、油船和集装箱船业绩(含手持订单)的厂家数量分别为245家、293家和104家;今年前9个月承接到相应订单的船厂数量分别为46家、25家和9家,分别占其总量的18.6%、8.5%和8.7%。但是,从典型高技术高附加值船型来看,近五年有建造LNG船和钻井船业绩(含手持订单)船厂数量仅有18家和11家,今年承接到相应船型订单船厂分别达到8家和6家,分别占其总量的44.4%和54.5%。上述分析表明,双高船型领域由于进入门槛高,厂家数量少,市场竞争激烈程度相对好于常规船市场。

表1.2012年1~9月常规与高技术船舶竞争状态比较

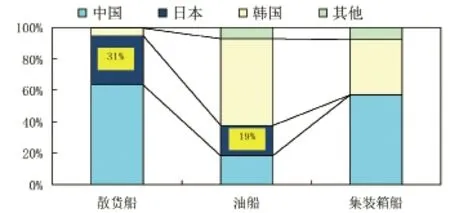

第五,绿色低碳新型船舶已成为船厂争夺常规市场份额的一大重要法宝。船舶市场调整以来,为应对日益激烈的竞争,同时也为赢取更多船东青睐,全球造船业正掀起一轮绿色低碳船舶技术研发热潮,各大造船企业普遍加大了绿色船舶技术的研发力度,绿色船舶技术成为当前市场一大卖点,也成为造船企业争夺常规船舶订单的一大法宝。如,日本造船业凭借绿色节能技术优势,在散货船及油船主流船型市场上相对竞争力逆势大幅提升,2012年1~9月市场占有率分别达到31%和19%。另外,我国中船集团公司在今年陆续推出40型新船,较同型旧船平均油耗降低20%~30%,平均年碳排放量可减少18%,引起诸多船东投资订造的兴趣。

图4.2012年1~9月中日韩三大主力船型国际份额比较

除了上述提高的五方面特点之外,我们还需要关注如下几点:一是与需求结构变化相对应,今年与油气运输、投资相关航运公司和运营商演变成市场投资主体;二是传统航运公司,特别是老船东、大船东仍是支撑传统常规船型市场的主力;三是船舶与海工市场投资本土化程度(贸易保护主义)进一步加剧,中国、日本、巴西,甚至美国和挪威等国家,在这方面表现都较为突出,均值得关注。

对于上述变化,船企应有充分认知,并设法在变化中抢抓机遇。同时,还要对市场二次探底的杀伤力有思想准备。我们注意到,船舶工业滞后性已充分显现,“接单难、交船难、融资难、赢利难”的困局已经演变成“生存难”的更大困局,明后两年船舶行业将尤为艰难,或将步入“大洗牌”的阶段。

由于订单严重入不敷出,手持订单连续锐减,全行业造船能力利用率出现大幅下滑。截止到2012年9月底,全球手持船舶订单量2.75亿载重吨,已不足全球1.6年工活量。一般而言,船厂要提前1年左右开工,采购工作更先于开工,如此一来,当前几乎所有的船厂已经放慢生产节奏,部分地区的中小型船舶企业已经出现停产、倒闭现象,明后两年还将进一步扩大和蔓延。

同时,行情调整以来出现的“接单难、交船难、融资难、赢利难”问题的相互叠加,正演变成“生存难”的更大困局。首先,过去高价船已经基本交付完毕,当前及未来交付的船舶订单均为危机爆发后承接的低价船订单,几乎没有任何盈利;其次,大多船厂在出现交船难问题时,大都用钱开路,把过去赚的钱又都吐了出去;第三,船价仍在下跌,当前多数船厂承接的订单已经出现负边际利润的现象;第四,多数船厂产品结构满足不了市场变化的需求,未来即使有需求,客观上也将接不到订单,更谈不上竞争力的问题。