基于期权博弈的房产税推广问题探析

2012-09-04蒋苏健

蒋苏健

(浙江广厦建设职业技术学院 管理工程学院,浙江 金华 322100)

基于期权博弈的房产税推广问题探析

蒋苏健

(浙江广厦建设职业技术学院 管理工程学院,浙江 金华 322100)

通过对投资投机者、地方政府、中央政府之间的期权博弈分析,探究我国个人住房房产税的全面推广问题.若想成功推广房产税,须在房产税的税率、计税依据、免征面积及课税对象方面进行科学设计,且房产税应归属于地方政府,而土地出让金则应在地方政府与中央政府之间按一定比例分配.

房产税推广;期权博弈分析;投资投机者;地方政府;中央政府

2011年5月,中国房地产高峰论坛暨《房地产蓝皮书》发布会指出:十二五期间,要改革土地财政,全面开征房产持有环节税收.而土地财政和房产税(本文特指对个人住房征收的房产税)的改革涉及中央政府、地方政府、投资投机者(俗称“炒房者”,本文特指个人住房投资投机者)、消费者以及金融机构等不同利益主体之间的(期权)博弈.期权博弈理论是在博弈论及实物期权理论基础上发展起来的对不确定性、不可逆性和竞争性条件下相关投资(或决策)问题进行评价分析的新工具.

Smit & Trigeorgis[1]通过对典型投资项目的期权博弈分析,给出了间断时点假设下的期权博弈评价的离散型表达式:扩展的净现值ENPV=传统净现值+期权价值+(-)博弈价值;洪开荣[2-3]研究了特大型工程项目评价的期权博弈模型应用,并从期权博弈均衡分析和项目评价思维相结合的角度,提出了期权博弈评价方法体系.其指出,使用期权博弈理论评价体系可以充分考虑管理柔性价值和策略互动价值,进而可以从效率增进原则、风险规避原则和互动公平原则的角度重新审视三峡项目的价值内涵和可行性结论;丁锐夫[4]利用政府、开发商和消费者三者之间期权博弈,研究分析了我国商品房高空置率现象的根本原因及对策;马强[5]利用期权博弈理论及离散型模型研究了城市边缘区土地的利用.

房产税的改革虽涉及多方利益,但主要利益博弈主体为中央政府、地方政府和投资投机者以及房地产开发商.本文拟从期权博弈的角度,对上述博弈主体进行期权博弈分析,并根据各行为主体在不同情况下的均衡结果来探讨房产税的全面推广的条件和意义.

1 投资投机者和地方政府之期权博弈

投资投机者和地方政府作为相互博弈的主体,分别采用“立即”和“延迟”策略下各自的净现值收益表示如下(文中各收益和支出都是指考虑资金时间价值后的现值)为:①投资投机者的房产在未被征收房产税情况下,采取“立即出售”策略下所获得的净现值收益NPV1=Q(Pi-P0);②投资投机者采用“延迟出售”策略,即继续持有至未来某个时点再出售所获得的净现值收益R1=Q(Pj-P0)+E-C-T.上两式中:Q为建筑面积;P0为投资投机者购买房地产时的单价;Pi和Pj表示投资投机者在不同时点上出售房地产时的单价;E为房地产持有期间租金收益;C为房产税开征前持有房地产的运营费用(主要包括管理费、保险费、修缮费、营业税及附加以及财务费用等);T为房产税税额(当前只有上海和重庆两市开征了个人住房房产税),房产税开征之前T为0.③地方政府采用“立即开征”(房产税)策略下所获得的来自房地产行业的净现值收益NPV2=T+Ll+S,式中:T为房产税税额;Ll为较低的土地出让金;S为其他房地产相关税收(假定房产税开征后原有的房地产相关税收不变);④地方政府采取“延迟开征”策略下所能获得的来自房地产行业的净现值收益R2=Lh+S,式中:Lh为房产税开征前较高的土地出让金Lh;S为开征前房地产相关税收.

R1和R2实际上是扩展性净现值(ENPV),Ri=传统的NPV+延迟期权价值+(-)博弈价值.这里的延迟期权价值的内涵为:对于地方政府来说,实质上是房地产各种相关税收收入和土地出让收入的总额在房产税开征前后之差;对投资投机者来说,实质上是在房产税开征前后出售房地产所获净收益之差.地方政府与投资投机者之间的博弈策略选择如下:

1) 对于投资投机者来说,只要NPV1<R1,就会采取“延迟出售”策略,否则“立即出售”.该表达式的经济含义为:如果投资投机者“延迟出售”能获取暴利,则会漠视现有的抑制投资投机的政策而继续持有待售;如果投资投机者“延迟出售”导致获利下降或者亏损,则会选择在被征收房产税前“立即出售”持有的房地产.

2) 对于地方政府来说,只要NPV2<R2,即T+Ll<Lh(即房产税与较低的土地出让收益之和低于开征前较高的土地出让收益),此时地方政府开征房产税后的收益低于开征前的收益,因此其会选择“延迟开征”策略.

1.1 未要求推广房产税下的期权博弈

在中央政府未要求全面推广房产税的情况下,地方政府和投资投机者都具有延迟期权价值,即未来不确定性(如土地价格上涨、房价上涨、政策优惠等)使得双方的“延迟”策略都具有看涨期权价值.此时,双方(期权)博弈的得益矩阵[6]如表1所示.

表1中假设双方采取“立即”行动策略各自获得NPVi(i=1,2)为4个单位、双方的延迟期权价值都为2个单位.由于开征房产税会导致投资投机活动减少、市场降温、土地出让收入下降,对“土地财政”的依赖性很高的地方政府会因存在延迟期权价值使R2>NPV2,继而采取“延迟开征”策略.当前国内投资投机者趋于追求高额利润,且认为地方政府由于存在“土地财政”这一软肋而不会立即开征房产税,即便开征,税收的力度也是很小的,此时R1>NPV1,所以投资投机者倾向于选择“延迟出售”策略.

而当双方都采取“延迟”策略时,最终只能获得较少的收益(1个单位),这是由于双方博弈带来5个单位的损失.因为双方一直只顾短期市场利益,而忽视了当前房地产价格虚高下的“泡沫”现象和中低收入者“蜗居”下的民生现象,该现象的最终结果将是房地产市场泡沫破灭或导致更严重的社会问题,继而地方政府和投资投机者长期利益急剧下降,甚至得不偿失.该博弈的唯一纳什均衡为(延迟开征,延迟出售),这种均衡是一个“囚徒困境”,均衡结果双方各得1个单位收益,而帕累托最优均衡结果(4,4)未能达到,即地方政府立即开征房产税、投资投机者立即出售持有的房地产(或不进行投资投机)的理想目标达不到.

表1 期权博弈之“囚徒困境”情形

将表1中“囚徒困境”置于期权博弈思想之下,这种低效的均衡结果却有一定的现实合理性.因为双方都认为在当前虽未达到合意的收益,但在未来不确定的条件下或许能得到大于1的收益,如地方政府可以在未来某个时候才开始开展房产税,而投资投机者认为地方政府不会立即开征房产税,或即使开征,力度也会很小.

目前全国空置率已高达20%以上,至少是美国的4倍、香港的8倍[7].这种情况导致社会资源的巨大浪费的同时也令太多的中低收入者被排除在“能享受城市经济发展”之外.同时,投资投机者炒房谋“暴利”而不去投资其他更需要资金投入的社会发展项目,这就与“和谐社会”目标相背离了.如果地方政府“立即开征”房产税(力度较小)后,投资投机者仍然“延迟出售”,则对其采取“惩罚”措施(如限贷、限购、限价等)使投资投机者损失收益2个单位,其他情况不变时,表1情形就变成表2非对称的博弈得益矩阵情形.

表2所示的期权博弈均衡结果为(2,4),可以看到此结果仍然不是最合意的均衡.可见这种企图仅从投资投机者单方面约束和惩罚的政策措施是难以达到预期的房地产市场调控目标.进一步,当采取更严厉的惩罚措施使投资投机者损失收益3个单位,该情况下的期权博弈将得不到稳定的纳什均衡,仍然达不到调控效果.表2所示情况的经济含义是:仅靠地方政府采取惩罚措施是难以达到期权博弈的帕累托最优均衡的.

表2 期权博弈之“惩罚措施”情形

1.2 要求推广房产税下的期权博弈

分析与表1情况相反的情况:中央政府要求地方政府推广实施房产税政策.如要达到帕累托最优的博弈均衡,双方都采取“立即”的策略,就需要减少、消除博弈双方的延迟期权价值(甚至减少到致使博弈者净收益为负),使得博弈双方分别在“立即开征”和“立即出售”的策略下获益最大,即Ri>NPVi(i=1,2).表3~5的情形是减少延迟期权价值(相应的措施详述于后)情况下的博弈矩阵,假定在房产税开征情况下,博弈双方都各自减少了延迟期权价值θ个单位,而其他情况不变,表1情形就变成表3~5中的各种博弈得益矩阵情形.

表3 当延迟期权价值减少θ时的期权博弈

表4 当θ=0.5时的期权博弈

表5 当θ=3时的期权博弈

当θ=0.5时,如表4所示,博弈双方都各自减少延迟期权价值(0.5个单位)情况下的均衡结果为(0.5,0.5),此结果仍是一种“囚徒困境”.可见在这种房产税征收力度较小的政策情况下,其延迟期权价值下降也较小,结果依然难以达到合意的均衡策略目标.

若再进一步增加房产税征收力度,即当θ=3时,如表5所示,博弈双方都各自减少延迟期权价值(3个单位)情况下的期权博弈均衡结果为(4,4),该博弈唯一的纳什均衡为(立即开征,立即出售),达到了“帕累托最优”均衡.对表3~5所示博弈情况的经济含义,分别从投资投机者和地方政府两方面进行详细讨论.

对投资投机者而言,若要让其采取“立即出售”策略,必须NPV1=Q(Pi-P0)>R1=Q(Pj-P0)+E-C-T成立,即“立即出售”策略下的利益NPV1相对较大,而“延迟出售”策略下的利益R1较小,可采取以下措施来减少这种延迟期权价值:

1) 推广的房产税征收力度(税额T)要足够大,这样才能使得投资投机者陆续离场,同时,由于市场“看跌”的预期也会导致售价Pj下降.当前国内上海和重庆两市已经开征房产税,但政策效果似乎并不显著.截至2011年4月底,重庆房产税税收收入70余万元,上海房产税入库百万元左右,显然试点城市房产税征收规模和力度过小.当前重庆和上海两市开征的房产税有如下特点:第一,只按照住房价格高低采用几档不同税率,而未按照家庭拥有的住宅面积不同采用累进税率;第二,税率较低.重庆市最高为1.2%,上海市最高为0.6%;第三,计税依据偏低.重庆市计税价值为房产交易价、上海市按交易价格的70%计算缴纳;第四,征收范围过窄.两市都是对新购住房征收,对于存量住宅几乎不征收,虽然重庆市2011年10月1日已开始对主城区存量独栋商品住宅征收房产税.具有上述特点的房产税政策,实难抑制房地产投资投机活动,因为国内当前房产持有收益远高于1.2%,几年内房产价格就翻倍了,从而房产持有者不会“立即出售”.房产税最理想的情况是使投资预期收益等于所缴纳的房产税税额,即净收益几乎为零.如果实行累进税率(从占用的公共资源多少和调节收入分配上来说,实行累进税率也是合理的),税率将随着持有房产面积的增加迅速上升,继而会使投资投机的收益明显下降,抑制投资投机的效果将显著提升.另外,不对存量住宅征收房产税,已投资投机的房地产就不会因其持有成本过大而被立即出售,那么促进房地产业的健康发展和为地方政府提供稳定税源的房产税政策的重要目标将难以达到.

2) 增加成本 .对于二套房采取提高贷款利率及取消其公积金贷款,可增加持有期间的财务费用成本,进而也可减少延迟期权价值.但在房产税推广后,这些较为繁杂的措施可以由力度较大的房产税制度替代,从而使宏观调控的管理工作更简化但更有效.

对地方政府而言,若要其采取“立即开征”策略,必须NPV2=T+Ll+S>R2=Lh+S成立.鉴于此,可采取的措施为:增加房产税税收T,使T+Ll>Lh,即房产税与其开征后较低的土地出让收益之和大于其开征前较高的土地出让收益.如果推广房产税后出让收入降到一半,即使加上房产税,暂时看似乎地方政府“得不偿失”,但如果从长远来看,可出让的土地是有限的,而房产税收入是永续的收益流,所以暂时的土地收益下降将获得持久、稳定的房产税收益,一定会使得T+Ll>Lh.另外,未来持续的房产税收益流还可以让地方政府未来能逐渐增加各类保障房的供给,让低收入者居有其所.这样的社会民生工程能增加政府的信用和威望,可获取巨大的社会效益,也能促使NPV2>R2.

同样用上述分析方法,对于房地产开发商与地方政府之间期权博弈,在增加房产税征收力度的措施下,其期权博弈唯一的“帕累托最优”纳什均衡为(立即开发,立即开征).

综合上述分析,房产税若想在“十二五”期间成功推广,必须要有房产税政策的显著效果及来自地方政府内生性的积极响应.因此,房产税设计需考虑以下4方面:

1) 税率方面,实行累进税率,按照房价的高低(反映不同档次)和住房面积的大小采用累进税率.这既达到收入调节功能,又可使社会资源公平使用.当然,各省(直辖市、自治区)可以根据本地经济发展状况和房地产市场状况制定相应的累进税率.值得注意的是,投资投机性的房地产的税率设计,应能使其预期收益等于应纳房产税税额.

2) 计税依据方面,房产税的计税依据应是房地产市场价值,其市场价值可由当地业主推选的房地产估价公司进行评估(可先评估出片区单价),并在一定年限后重新估价.

3) 免征面积方面,当前重庆市规定,一个家庭可对一套应税住房扣除免税面积,存量独栋住宅为180 m2,新购独栋商品住宅、高档住房为100 m2.这种免征面积显然过大,不利于抑制外地投资投机者,且难以达到“取代土地财政”的最终目标.合理的免征面积可根据家庭基本住房需求面积(一般认为是60 m2)来确定,家庭超过60 m2的部分应征税.

4) 课税对象方面,所有的存量个人居住商品房都应纳入课税对象.当前很多人认为房产税不应对第一套房开征,这固然是从消费性需求方面考虑的,但是这恰恰给外地投资者可乘之机.虽然“限购”政策对外地投资者有所限制,但是“限购”政策毕竟是行政干预的权宜之计,不可长期替代市场经济行为.为使用市场经济手段限制异地投资,在个人住房全国联网登记之前,也须首套房征收房产税,以免外地投资投机者钻空子,同时也会对投资投机者形成一种预期性的威慑.所幸的是,住建部在2011年底把包括以“炒房团”名动江湖的温州等40个重点城市的住房信息系统联网,这更有利于增加投资投机者的持有成本.

2 中央政府和地方政府之期权博弈

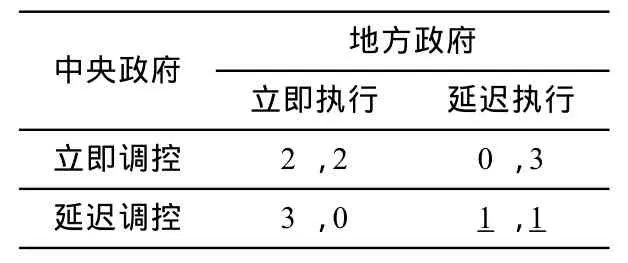

中央政府作为宏观调控(包括房产税全面推广)的决策者,可选择的策略包括“立即调控”和“延迟调控”;地方政府作为宏观调控的执行者(包括执行房产税政策),可选择的策略包括“立即执行”和“延迟执行”.作为独立的行为主体,二者在各种策略下都有各自的社会经济利益.下面用期权博弈分析方法来讨论分析中央政府和地方政府之间“土地财政”情形下和“房产税推广”情形下的期权博弈.

2.1 “土地财政”情形下的期权博弈

在“土地财政”情形下,中央政府和地方政府之间的期权博弈得益矩阵如表6所示.表6中,假设双方采取“立即”行动策略各自获得的收益为2个单位、延迟期权价值都为1个单位.当前中央政府分配给地方政府的任务是“事权大、财权小”,造成地方政府在此情况下对“土地财政”的依赖程度很高,而地方政府若积极实行限购、限价、限贷等政策将导致当地房地产市场低迷,继而土地出让收入下降.在没有其他收入能替代的情况下,地方政府为了自身利益(政绩)需要,自然无积极性“立即执行”这些调控政策.2011年下半年连续出现的广东佛山“限购松绑乌龙”和四川成都“甄别购买资质的起始点向后推迟”两事件,虽该两项“松绑试探”最终在中央政府的高压态势之下均告失利,然可见一斑.

而中央政府因为分配了大量的事权给地方政府,也存在延迟期权价值,所以倾向于“延迟调控”.而当双方都采取“延迟”策略时会由于博弈各自损失3个单位而只能获得较少的机会价值1个单位,因为双方忽视了当前房地产市场“火热”景象下逐渐滋生出的各种社会经济隐患.该博弈唯一的纳什均衡为(延迟调控,延迟执行),这种均衡结果(1,1)也是一个“囚徒困境”.

表6 期权博弈之“土地财政”情形

2.2 “房产税推广”情形下的期权博弈

如要达到帕累托最优均衡,使双方都采取“立即”的策略,就需要减少或消除双方的延迟期权价值,使得博弈双方分别在“立即调控”和“立即执行”的策略下获益最大.

吴其伦认为,全面开征房产税则会表明中央试图从根本上改变地方政府的“土地财政”思维.一直以来,地方政府的土地财政思维不仅在很大程度上助推了房价的疯涨,也令中央调控方略屡成“空调”[8].而房产税的推广实施可为地方政府增加一个长期稳定的税源,引导地方政府摈弃“土地财政”思维,可减少延迟期权价值.

表7所示情况是在表6基础上演变而来的,如果在全国推广上述房产税制度,且房产税归属于地方政府,而土地收入由地方政府与中央政府按一定比例分配(下文按1:1的比例作分析).假设房产税税收为2个单位、土地出让金总额为2个单位,那么双方采取“立即”策略,则都获得3个单位收益(中央政府分配到1个单位土地出让金收益;地方政府获房产税收入2个单位,但减少了1个单位土地出让金);中央政府采取“延迟调控”策略和地方政府采取“立即执行”策略下,会因为长效机制的缺失(制度的经济性)导致二者比“立即”策略下各损失1个单位收益最终获得2个单位的收益;同理,地方政府“延迟执行”而中央政府“立即调控”下各自获得1个单位收益;中央政府和地方政府都采取“延迟”策略下,将各自获得负的收益.由此,在上述房产税及土地出让金分配的制度下,博弈均衡为(立即调控,立即执行).

可见,全面推广房产税制度,还需要重新考虑相关财税分配制度.将房产税归属于地方政府,而土地收入由地方政府与中央政府按一定比例分配,这种分配将有利于促进房产税的全面推广.

表7 期权博弈之“房产税推广”情形

3 结论

本文分别建立了房地产投资投机者和地方政府之间的期权博弈模型、中央政府和地方政府之间的期权博弈模型,以探究房产税全面推广的问题.房产税全面推广的前提应是房产税政策的显著效果以及来自地方政府内生性的积极响应,而要达到此条件,应在房产税的税率、计税依据、免征面积以及课税对象等方面重新进行科学设计.同时,房产税税收收入应归属地方政府,而土地出让收入则应在地方政府与中央政府之间进行合理分配.

房产税的全面推广不仅有助于从根本上取代“土地财政”,而且也是当前限购限价等“权宜之计”退出后的“承继式”政策.另外,其还会给市场参与者一个重要信息,即政府在房地产市场功能的定位上是以消费而非投资投机为主导,反过来该信息导向也会促使房产税制度成为推进房地产市场健康持续发展的一种长效机制.

[1]SMIT T J H,TRIGEORGIS L.Real options and games:Competition,alliances and other applications of valuation and strategy[J].RFE,2006(6):166-182.

[2]洪开荣. 期权博弈评价:基于主体和项目视角的理论模型[J]. 科技进步与对策,2008(10):33-36.

[3]洪开荣,马强. 三峡工程项目的期权博弈评价[J]. 延安大学学报,2007(5):81-83.

[4]丁锐夫. 我国商品房高空置率现象的期权博弈分析[D]. 湖南:中南大学,2008:1-45.

[5]马 强. 城市边缘区土地利用的期权博弈分析[D]. 湖南:中南大学,2007:1-53.

[6]谢识予. 经济博弈论[M]. 上海:复旦大学出版社,2005:100-110.

[7]戴双兴. 开征累进物业税的战略构想[J]. 财经科学,2010(2) :33-40.

[8]吴其伦. 重庆开征存量房地产税的四大影响[EB/OL](2011-09-27)[2012-08-06].http://blog.qq.com/qzone.

Analysis on Popularization of House Property Tax Based on Option Game

JIANG Su-jian

(Project Management Institute,Guangsha College of Applied Construction Technology,Jinhua,322100,China)

We study the overall popularization of house property tax based on Option Game Analysis of investors and speculators,the local government and the central government. The tax rate,tax basis,the area exempted from and the subject to taxation should be scientifically designed if we want to popularize house property tax.The house property tax revenue should belong to the local government,and the land transfer rent should be allocated between the local government and the central government according to a certain ratio.

popularization of house property tax;option game analysis;investor and speculators;local government;central government

F293.3

A

1008-5475(2012)04-0041-06

2012-09-02;

2012-10-03

蒋苏健(1974-),男,安徽池州人,讲师,房地产估价师,土地估价师,主要从事房地产经济理论、期权博弈理论研究.

(责任编辑:沈凤英)