资本成本与EVA估算:财务决策视角

2012-08-27张亚连贾彦东邓德胜

张亚连 贾彦东 邓德胜

(1.中南林业科技大学 商学院,湖南 长沙 410004;2.中国人民银行 研究局,北京 100800)

随着我国资本市场的逐步完善,企业所需资金的供应渠道、筹资方式以及投资机会也日益多元化,企业的许多财务决策活动,如筹资与投资决策、资本结构和资本效率等都离不开资本成本。资本成本不仅是评价各种投资项目是否可行的重要尺度和不可或缺的重要变量,也是影响企业融资总额的一个重要因素,同时还是选择企业资金来源、拟定融资方案的依据;另外,在确定最佳资本结构时,资本成本也是一个必须考虑的因素。本文试图就资本成本在EVA估算财务决策活动中的应用进行探讨。

一、文献回顾

有关资本成本的研究文献可追溯到1890年,新古典经济学派代表的阿尔弗雷德·马歇尔(Alfred Marshall)在定义经济利润或经济租金概念时指出资本成本是营业利润的扣除项。此后,人们开始对资本成本有了初步的认识。1958年,芝加哥大学的哈瑞·马科威茨(Harry Markwitz)教授对证券投资组合理论进行了创造性发展,并对风险报酬相关问题开展了创新性研究,使人们认识到资本成本是企业选择资金来源和进行财务决策的基本依据[1]。基于证券投资组合理论,威廉F·夏普(Willima F Sharp)与约翰·林特纳(John Lintne)分别在论文中提出了均衡市场状态下风险与报酬关系模型,使资本成本量化成为可能[2]。Jensen指出,在代理理论与融资约束的相关研究中,公司资本成本对企业投资决策起关键约束作用。资本成本是企业投融资决策的连结点,判断企业投资是否符合市场理性,都离不开资本成本标尺的使用[3][4]。资本成本约束是企业的理性要求,对于国有企业改制后的上市公司投融资决策研究具有重要意义。

国内学术界有关企业财务决策行为的研究,更多是运用我国上市公司数据对国外有关资本成本理论的假设模型进行验证,研究框架与国外文献基本一致,如李明毅、董裕平、何玉、李亚静等在相关研究中,把投融资进行关联,研究信息披露、投资理性、股权结构等对资本成本的影响[5][6][7][8]。

显然,上述研究都没有关注有关资本成本在企业财务决策EVA估算中的影响。本文将就财务决策视角,重点考察资本成本变量对公司EVA估算的影响,同时通过例证分析,将资本回报率、投入总资本和资本成本率作为主要影响因素,纳入模型之中,寻求对EVA估算财务决策行为的一个综合性解释。

EVA是经济增加值(economic value added)的英文缩写,这一概念最早由Finegan所提出[9]。EVA又叫经济利润,是投资报酬与资本成本之间的差额,意即用一种剩余收益来衡量企业价值,剩余收益等于投资报酬减去包括全部债务资本成本和权益资本成本在内的资本成本总额后的净额。EVA的基本估算公式为:

式(1)中,NOPAT是指税后净经营利润;WACC是指资本成本;TC是指资本投入(通常是指权益资本加上承担利息的债务,或是总资本减去不负担利息的流动负债)[10][11][12]。EVA指标反映了企业在经济意义上而非会计意义上的盈利成果和企业营运的真实情况。它的应用与企业资本成本理论的发展与完善有着密切的联系,在资本成本实践研究中也占有重要的一席之地[13][14]。

二、资本成本的内涵诠释及计量

(一)资本成本的内涵诠释

资本成本是财务决策过程中的核心概念之一,也是不可或缺的重要组成部分。为了对优序融资和EVA等财务决策活动进行系统分析,需要厘清资本成本的概念及内涵。

目前,我国理论界对资本成本概念的理解和认识更多的是立足于会计学角度,认为资本成本是一种显性成本,而忽视了从经济学角度所理解的资本成本的机会成本本质。作为一种机会成本,资本成本由单个资本成本加权平均而成。随企业资本类别不同,资本成本有很多具体表现形式,主要表现为债务资本成本和权益资本成本两大类。其中债务资本成本包括了长短期借款资本成本、应付债券资本成本及其他形式负债资本成本等类型;权益资本成本包括普通股、留存收益及优先股等资本成本。

综上所述,资本成本是投资者让渡资本使用权而产生的机会成本,它往往用投资者所要求的最低投资报酬率来进行衡量和估算。

(二)资本成本的量化分析

1.权益资本成本的估计。权益资本成本,尤其是普通股资本成本和留存收益资本成本一般使用“资本资产定价模型”(CAPM)来进行估计,从而计量确定资本资产投资必要收益率。该理论模型量化了资本成本,使得资本成本在财务决策中的应用成为可能。其计算公式如下:

式(2)中ki为某种证券的期望收益,Rr为无风险资产收益率,Rm-Rr为风险溢价。式(2)的成立尽管需要以一系列假设条件为前提,但并不影响它在实际中的广泛运用,该模型常常被用来作为衡量和估算权益资本成本的重要理论依据[16][17]。

2.债务资本成本的估算。一是长短期借款成本的确定。本文中用无风险资产利率估算企业短期借款成本,用银行长期借款税后利率估算企业长期借款成本。银行借款利率(r),税率为T,企业借款资本成本kDd表示如下:

二是应付债券成本的确定。因为公司债券成本受市场价值不断波动的影响,它的估算不能参照无风险资产报酬率或直接使用债券票面利率,而需采用现金流量折现法来确定其实际成本[18]。应付债券资本成本应等于投资者(债权人)持有债券的实际报酬率,具体可表现为债券的市价(pD),票面利率(rA),债券面值(A)以及剩余期限(n)的函数。计算公式如下:

式(4)和式(5)中,T为所得税率T,kDb为税前报酬率,kDa为税后报酬率,f为债券的发行费用率。

三是其他形式负债成本的确定。首先是应付账款成本。应付账款成本属于企业的隐性资本成本,不在企业的会计报表和账簿中进行核算和计量,而且也不考虑其抵税效应,而是直接参加短期借款成本的计算方法,考虑企业的信用风险,具体用如下公式表示:

式(6)中,rs为短期借款利率,C为企业信用风险补偿。对于C的确定,可参照信用评级数据,或直接使用最近借入的银行短期借款利率,注意不需计算税后资本成本。

其次,长期应付款成本。长期应付款是企业融资租赁资产时的一项长期负债,其成本与上述应付债券成本性质类似,应等于出租人扣除所得税后出租资产所要求的内含利率。其计算公式表示如下:

式(7)和式(8)中,R表示各期租金,M1表示承租人担保余值,M2表示与双方中的一方相关的第三方担保的余值,M3表示未担保余值,kDb表示内含利率,B表示资产的账面价值,kDb表示税前内含利率为,kDa表示税后内含利率,n表示租赁期限。需要注意的是,由于资产折旧能抵减税前利润,因此,长期应付款资本成本需按税后内含利率计算。

三、资本成本与EVA估算决策:以宏源证券为例

在EVA估算中,资本成本的估计具有决定性的作用。本文有关资本成本的估算方法中,因CAPM模型的估计充满了诸多的不确定因素:对β系数的估计,对风险溢价的估计,都存在很多技术上的缺陷和巨大的主观因素[19][20]。在我国资本市场中,对资本成本的估计还没有达成观念上的共识,又加之我国公司财务数据在完整性和真实性方面存在着一定的缺陷,因此,很难计算出真实的EVA数值。

(一)宏源证券的EVA估算

下文以宏源证券股份有限公司为样本,根据宏源证券2006年和2008年的资产负债表、利润表及附注中的财务数据,对该公司的营业利润、资本总额、加权平均资本成本等指标进行计算和比较分析,从而得出案例结论。

1.税后净营业利润。根据2006年和2008年证券之星数据中心提供的相关数据整理得到其税后净营业利润见表1。

2.资本总额。资本总额是指所有投资者投入企业的全部资金的账面价值,包括权益资本和债务资本,如表2。

3.加权平均资本成本。加均平均资本成本是指对债务资本成本和权益资本成本两者进行加权平均而得到的值。

第一,债务资本成本。本文采用中国人民银行公布的3~5年期中长期银行贷款基准利率作为债务税前成本,公司实际税率取15%,可得2006和2008年债务资本成本,结果见表3。

表1 2006年和2008年税后净营业利润 (单位:万元)

表2 2006年和2008年的债务资本和权益资本总额 (单位:万元)

第二,权益资本成本。为了更方便算出权益资本成本,本文作如下规定:(1)无风险收益率可采用5年期银行存款利率代替;(2)借鉴刘永涛在对上海证券市场β系数相关性的实证研究,本文确定β系数为1.089[21];(3)市场风险溢价参考Aswath Deodorant所著的《价值评估》,取值6.28%[22]。本文采用资本资产定价模型来计算,如前文所述,公式为Ki=Rr+β(Rm-Rr),其中的无风险收益率Rr、风险收益率(Rm-Rr)和β系数根据前文取值,可以做成如下表4。

表3 2006年和2008年的税前税后债务资本成本 (单位:万元)

第三,加权平均资本成本。据表4可计算出权益资本成本比重以及债务资本成本比重,可得表5。再结合表3、表4、表5可得表6。

4.宏源证券的EVA值。根据表6以及宏源证券的资产负债表及其财务指标分析可得表7。

(二)案例分析结论及原因剖析

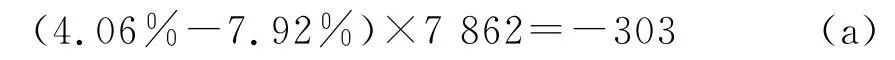

根据上文文献中EVA估算公式(1)发现,EVA为负值的原因是企业的投资资本回报率大大低于企业的资本成本,这使得无论投入多少总资本,最终的结果都是在减损企业价值。因此,对于这种情况,改善EVA值的途径就很明显了,要么进行高资本回报率的投资,要么降低资本成本,或者两者同时进行。下面采用连环替代法对该公司2006年和2008年EVA值的影响因子进行分析。连环替代法如下:

以2006年为基期:

第一次替代:

第二次替代:

第三次替代:

(b)-(a):资本回报率对EVA值的影响数额=(3.54%-4.06%)×7 862=-41

(c)-(b):资本成本率对EVA值的影响数额=(7.92%-8.34%)×7 862=-33

(d)-(c):投入总资本对EVA值的影响数额=(3.54%-8.34%)×(15 305-7 862)=-357

总影响额=-41-33-357=-431

由以上分析可以明显看出,从2006~2008年,资本回报率使EVA值下降了41个点,资本成本率使EVA值下降了33个点,由于2008年的资本回报率大大低于资本成本率,故使得2008年投入总资本越多,EVA值下降幅度越大。由此可看出,资本回报率、投入总资本和资本成本率这三者是影响EVA值的因素,但是其中资本成本率是其关键影响因素,是EVA理论的精髓。

四、主要结论

本文从财务决策的视角出发,引入资本成本概念来研究公司的EVA估算,为我们理解公司筹资、投资和收益分配等财务决策提供了另一视角。文献回顾表明,EVA的估算是用已扣除了包括全部债务资本成本和权益资本成本在内的资本成本总额后的剩余收益来衡量企业价值的,EVA指标的应用与企业资本成本理论的发展与完善密切联系,在国有企业改制后的上市公司投融资财务决策研究中更有重要意义。

表4 2006年和2008年的权益资本成本

表5 2006年和2008年的债务资本成本比重和权益资本成本比重

表6 2006年和2008年的加权平均资本成本(单位:万元)

表7 2006年与2008年EVA值 (单位:百万)

本文得出如下结论:(1)在EVA估算模型中,通过连环替代法分析得知,资本回报率、投入总资本和资本成本率是影响EVA值的三大因素,但资本成本率是其关键影响因素,是EVA理论的精髓;(2)在我国现有公司财务实务中,资本成本的运用是一个十分薄弱的环节,它的研究和实践基本上集中在企业层面,以营利组织为应用对象,而较少考虑非营利组织,这不免使资本成本的应用受到限制。因此,我国资本市场还需不断完善,加大对资本成本的重视和研究,达到有效降低债务资本成本,充分利用其财务杠杆作用,实现企业价值最大化的目的。参考文献:

[1]Modigliani ,F.,M.H.Miller.Corporate Income Taxes and the Cost of Capital[J].American Economic Review,1958,48(2):261—297.

[2]Sharpe WF.Capital Asset Price:ATheory of Market Equilibrium under Conditions of Risk[J].Journal of Finance,1964,19(3):425—442.

[3]Jensen MC.,M.H.Meckling.Portfolio Inefficiency and the Cross-section of Expected Returns[J].Journal of Finance,1976,3(4):305—360.

[4]Jensen MC.,M.H.Meckling.Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1986,76(2):323—329.

[5]李明毅,惠晓峰.证券市场中私人信息与资本成本的关联性[J].系统工程,2007,(7):22—28.

[6]董裕平.公司的资本成本与投资理性——来自沪深上市公司的证据[J].证券市场导报,2007,(11):62—67.

[7]何玉,张天西.信息披露、信息不对称和资本成本:研究综述[J].会计研究,2006,(6):82—88.

[8]李亚静.股权结构与公司价值创造[J].管理科学学报,2006,(5):69—78.

[9]孙铮,吴茜.经济增加值:盛誉下的思索[J].会计研究,2003,(3):7—13.

[10]Easton P.Use of Forecasts of Earnings to Estimate and Compare Cost of Capital Across Regimes[J].Journal of Business Finance and Accounting,2006,33(3):374—394.

[11]龚亮.上市公司财务信息失真分析及治理对策[J].贵州财经学院学报,2011,(1):54—58.

[12]Christine A.Botosan,Marlene A.Plumlee,Yuan Xie.The Role of Information Precision in Determining the Cost of Equity Capital[J].Review of Accounting Studies,2004,(9):2—3.

[13]张小宁.公司价值判断——EVA分解及主成分分析[J].中国工业经济,2004,(8):97—104.

[14]林伟先.EVA企业并购决策评价模型的改进和应用[J].科研管理,2008,(12):92—96.

[15]Gebhardt,William R.,Lee,Charles M.C.,Swaminathan,Bhaskaran.Toward an Implied Cost of Capital[J].Journal of Accounting Research,2001,39(1):135—176.

[16]Botosan C,et al.The Role of Information Precision In Determining the Cost of Equity Capital[J].Review of Accounting Studies,2004,9(2):233—259.

[17]Botosan,C.A,Plumlee,M.A.Assessing Alternative Proxies for the Expected Risk Premium[J].Τhe Accounting Review,2005,80(1):21—53.

[18]Barry C,Brown S.Differential Information and Security Market Equilibrium[J].Journal of Financial and Quantitative Analysis,1985,20(4):407—422.

[19]Fama E,et al.Common Risk Factors in the Returns on Stocks and Bonds[J].Journal of Financial Economics,1993,33(2):3—56.

[20]Coles J,et al.On Equilibrium Pricing under Parameter Uncertainty[J].Journal of Financial and Quantitative Analysis,1995,30(3):347—364.

[21]刘永涛.上海证券市场β系数相关性的实证研究[J].管理科学,2004,(2):29—35.

[22]Lewellen J,Shanken J.Learning,Asset-pricing Tests,and Market Efficiency[J].Journal of Finance,2002,57(3):1113—1145.