货币需求的投机性动机还是预防性储蓄:来自房地产行业的证据

2012-07-16张文君

张文君

一、引 言

从直观上来看,房地产业的主要资产是土地、房屋和建筑材料等,所以该行业似乎应该是固定资产占比相对最多的行业之一。但现实并非如此,房地产公司实际上是属于流动资产占比最多、固定资产占比最少的那种类型(胡援成,2010)。例如,万科2009年财务报表显示,2008年和2009年,其资产负债率均为67%,流动资产占总资产比例分别为95.15%和94.7%,流动资产负债占总资产负债的比例分别为80.3%和73.8%。现金对于房地产公司而言,是名符其实的“血液”。现金贯穿于房地产公司的始终,且重要性突显。因此,考察房地产公司的货币需求特征,不仅有利于理解货币政策对于微观经济主体的作用机制,而且从中可以反推出货币政策是否对我国的房地产市场调控有效。

近年来,围绕货币政策调控对房地产市场是否有效,进行了大量的研究。但更多的研究是从宏观视角入手,直接分析货币政策工具与房价的相关性。由于研究方法的不同,出现了截然不同的观点。例如邢天才和田蕊(2010)用实证方法证明了货币政策能够影响房地产价格。孙蓉(2009)则认为货币政策对我国房地产市场影响较小,郭树华(2010)认为房地产对利率变化的反映不太敏感并且比较滞后等等。对此,本文转换视角,在回答房地产公司货币需求动机的基础上,从微观视角度来解答货币政策对房地产行业的有效性。

与已有研究成果比较,本文可能的贡献在于从投机性和预防性两个角度来考察房地产公司的货币需求。由于引入了货币供给的宏观经济因素,因此可以基于凯恩斯的流动性偏好理论分离出房地产公司的投机性和预防性需求,有利于从微观经济的角度来理解货币政策对房地产行业的作用机制。这与以往大多数将预防性动机与投机性动机混淆在一起的已有研究相比,具有很大的改进。

二、理论分析与研究假设

根据凯恩斯的流动性偏好理论,厂商持有货币的需求主要有三种,即交易性动机、预防性动机和投机性动机。交易性需求是指人们为进行日常交易而产生的货币需求。厂商为了应付日常交易的需求,必须保持一定数量的货币,这就是交易动机的货币需求。交易性货币需求是收入的增函数。预防性需求是为了应对未来的不确定性在保持日常交易所必需的那部分货币外,还必须经常地保持一定数量的货币用于应付不时之需。投机性需求是将货币作为一种资产持有,而不是作为一种交易媒介而持有。厂商之所以持有闲置的货币余额,是为了在利率变动中进行投机,以获得资本得利。

那么不同的动机之下,房地产公司的货币需求呈现出什么样的特征呢?对此,本文基于凯恩斯的货币需求理论,结合公司现金持有的权衡理论进行分析。提出理论假设之后,在本文的第三部分进行实证分析。

权衡理论关于宏观经济波动对企业现金持有的影响是相对清晰,同时也得到了实证研究的支持(孙杰,2012)。权衡理论认为公司现金持有是成本与收益权衡的结果,并在二者边际相等的基础上确定最优现金持有量。权衡理论认为:公司存在“最优”现金持有水平,公司持有现金有利于降低其发生财务困境的概率,减少外部融资成本和避免清算现有资产等。然而,持有现金也同时具有一定的成本,包括现金持有的管理费用、机会成本和短缺成本。因此,公司不会无限制地提高现金持有水平,而是尽可能将现金持有量设定在现金持有的边际收益等于边际成本的“最优水平”上。

第一,预防性动机下的货币需求。Custodio等(2005)考察了宏观经济对美国企业货币需求的影响,发现由于融资约束的存在,宏观经济对公司的现金持有具有显著的影响。在货币紧缩时期,一方面由于企业自身经营能力和赢利能力下降,产生的内部现金流不足以维持“最优水平”,因此企业具有提高现金持有水平的动机。另一方面,在货币紧缩时期,公司外部资本市场的摩擦加剧,如信息不对称、代理成本等等,从而造成了公司外部融资升水。企业为了应对外部融资升水,出于预防性动机的考虑往往比平时表现出更高的现金积累倾向,以应对外部融资不足。因此,相对于货币扩张时期,公司在货币紧缩时期的现金持有量会较大程度上偏离“最优水平”,表现为企业具有较高的现金持有水平。对此,章晓霞和吴冲锋(2006)从融资约束角度实证分析了企业持有现金的预防性动机。Han and Qiu(2007)研究发现融资约束公司会因现金流的不确定性而增加现金持有量。罗琦和张克中(2007)指出企业为了抵御外部融资约束、出于预防性动机而持有的现金反映了市场缺陷程度的信息,因而与宏观经济存在密切的关系。江龙(2011)通过实证研究发现,紧缩的货币政策导致企业现金持有的增加。据此,提出假设1。

假设1:现金持有与货币供给负相关

第二,投机性动机下的货币需求。货币的投机性需求一般是企业在面临未预期到的好机遇情况下,为获取发展和盈利机会,避免由此造成的机会成本损失而储备的货币存量。目前,大量的实证研究都发现我国企业的货币需求具有交易性或预防性的动机。很少研究关注到货币需求的投机性动机。徐小君(2011)认为预防性储蓄和投机性货币需求两者的共同特征是企业对未来发展不确定性机遇的一种货币持有应对策略。因此,其将预防性储蓄和投机性储蓄两者统一归为预防性货币储备。然而我们认为,虽然从不确定性的角度来看,预防性和投机性动机具有共同点,但是二者的与货币供给的关系却有本质的差别。前者更多是从货币需求的防御性角度出发,体现了融资约束对货币需求的影响,因此预防性视角下现金持有与货币供给负相关;后者更多是从货币需求的进攻性角度出发,体现了投机机会对货币需求的影响。根据权衡理论,宽松的货币政策背景下,公司外部资本市场摩擦减少,融资成本降低,从而能够更廉价的利用外部融资渠道获得流动资产,以满足投机性动机的需求。对此,凯恩斯的流动性偏好理论认为,投机性动机下企业之所以持有闲置的货币余额,是为了在利率变动中进行资产投资,以获取资本利得,因此货币需求与利率成反比。进一步的,由于利率与货币供给负相关,因此我们可以推导出假设2。

假设2:现金持有与货币供给正相关

综上所述,基于不同的货币需求动机,公司的现金持有与货币供给的关系也不同。产生分歧的根本原因在于不同需求动机假设下,对于货币的属性的认识不同。投机性动机认为货币本身是资产;预防性动机认为货币只是一种交易媒介。因此,从理论的角度来看任何一种假设都有其合理性,至于对于中国的房地产行业的实际情况,则需要通过实证来检验。

三、研究设计

本文财务与宏观数据来自于国泰安经济金融研究数据库(CSMAR)。以A股房地产上市公司为研究对象,样本区间为2001-2010年,筛选原则如下:(1)考虑到公司IPO对流动性管理具有较大影响,选取2001年1月1日以前上市且只发行A股的公司;(2)剔除总负债率大于100%,实际上已经资不抵债的公司;(3)剔除兼并或重组的样本。经过上述处理后,最终得到539家全样本公司(排除了房地产公司样本)和21家房地产公司2001-2010年组成的平衡面板数据。为了克服离群值的影响,本文采用winsorized对主要变量所有小于1%(大于99%)的分位数进行缩尾处理。本文所有估计使用Stata11.0软件实现。

(一)变量与模型设定

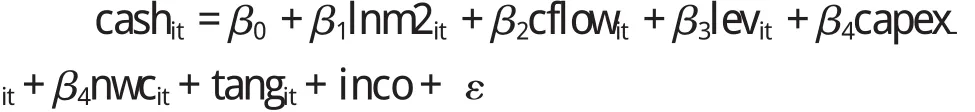

与Almeida等(2004)的一致,本文用货币资金加上短期投资衡量公司的现金持有水平。我们还选择广义货币供给(M2)作为货币政策的代理变量,考察货币政策对公司现金持有的影响。根据“现金-现金流”模型(连玉君,2010),本文选择了经营活动现金流量、资本结构等作为影响现金持有的代理变量。变量的定义与计算方法如表1。考虑以上因素后建立计量模型如下:

表1 变量定义及计算

(二)实证结果

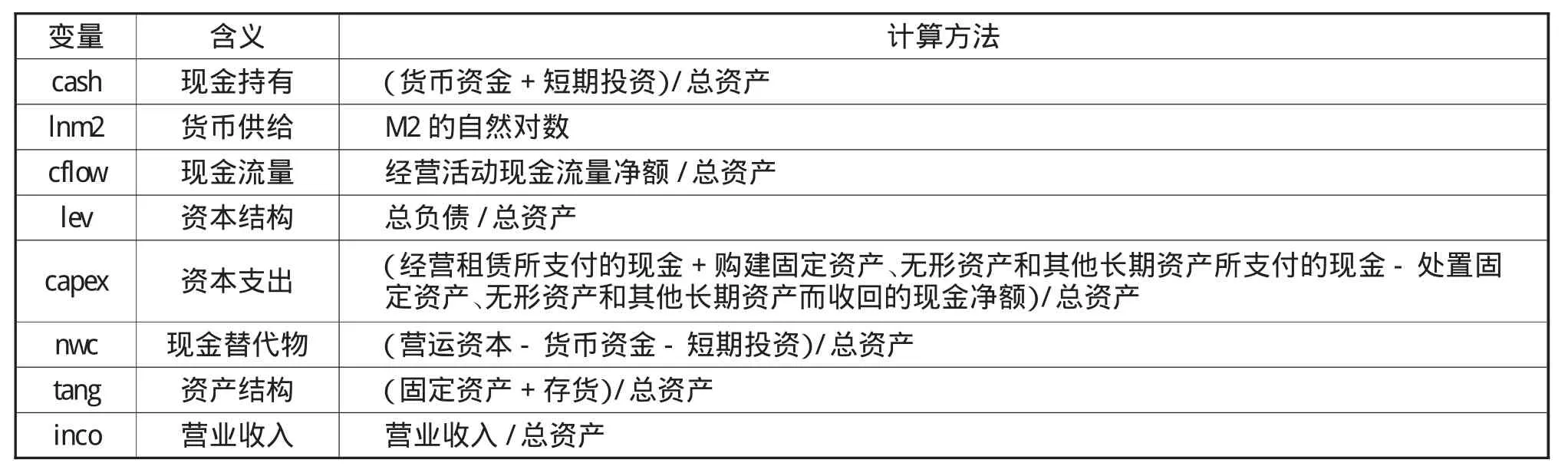

为了比较房地产公司与全样本在货币需求上的特征,我们分别针对全样本和房地产公司样本进行了回归。其中模型①和④中只引入货币供给变量,考察货币需求的投机性和预防性动机;模型②和⑤在引入货币供给的基础上又引入了营业收入,因此控制了货币需求的交易性动机;模型③和⑥是根据Almeida等(2004)的“现金—现金流”模型加入了公司层面的其它变量对资本结构、资本支出和资产结构等微观层面的经济因素进行了控制。

表2 回归结果

比较模型①与④可以发现,全样本公司的货币需求系数显著为负,从而支持了假设1;房地产公司的货币需求显著为正,从而支持了假设2。二者存在的显著差异揭示房地产公司货币需求的特殊性,即相比较于全样本的预防性需求,房地产公司货币需求体现出显著的投机性动机。

从模型①来看,现金持有与货币供给负相关。这是因为信息不对称、代理成本等造成了公司外部融资成本升水,导致以货币紧缩时期公司表现出较强的积累倾向,以预防不确定性的外部融资环境。因此,模型①的实证结果说明,全样本公司的预防性货币需求比较显著,符合本文的假设1的预期。从模型②和③来看,加入营业收入自变量后,回归系数的联合显著性与拟合优度都有显著提高,且营业收入的回归系数显著为正,说明对于全样本而言,交易性货币需求比较显著。模型③所有的回归系数都显著,符合Almeida等(2004)的理论假设。总之,就全样本而言,公司的货币需求主要包括预防性需求与交易性需求。

从模型④来看,现金持有与货币供给正相关。这是因为在货币紧缩时期公司持有现金的成本,包括融资成本、机会成本等较高,导致公司持有现金的动机进一步降低。因此,模型④的实证结果说明,房地产公司的投机性货币需求比较显著,符合本文假设2的预期。从模型⑤来看,加入营业收入自变量后,回归系数的联合显著性和拟合优度反而下降,且营业收入的回归系数不显著,说明对于房地产公司而言,交易性货币需求不显著。模型⑥中现金替代物的回归系数不显著,进一步体现了房地产公司货币需求的特殊性。总之,就房地产公司而言,公司的货币需求主要包括投机性需求。

综上所述,房地产公司的货币需求与其它行业体现出很大的不同。根据凯恩斯的流动性偏好理论,预防性与交易性货币需求突现了货币的交易媒介特征,投机性需求则更多的突现了货币的资产特征。为什么房地产公司的货币需求更多的是投机性需求呢?对此,我们认为主要原因在于房地产行业具有金融属性的特征,因此对于货币持有的成本更为敏感。Bernanke和Gertler(1989)指出,货币政策通过货币渠道、信贷渠道来对实体经济产生影响。随后大量的研究都认为,货币政策作用于实体经济活动的落脚点体现在提高企业的融资成本和限制融资规模,最终影响到企业的投资行为。Aoki、Proudman等(2002)将BGG模型引入了房地产业,研究了货币政策对于房地产市场的影响。他们发现,具有消费品和抵押品双重特征的住房催生了金融加速器效应,并放大了货币政策对于住房投资、住房价格和消费的影响。因此,与其它行业基于货币的交易媒介属性所衍生出的交易性、预防性动机不同,房地产行业更多的是基于货币的资产属性衍生出的投机性动机。

四、结论与政策含义

本文基于凯恩斯的流动性偏好理论和现金持有的权衡理论,针对房地产公司的货币需求提出预防性、投机性动机等不同假设。随后的实证研究发现,货币供给对于房地产公司的影响十分显著,货币供给增加会导致房地产公司现金持有水平的增加。与一般的公司货币需求具有较强的预防性动机不同,房地产公司的货币需求更多的动机是投机性动机。上述房地产公司现金持有的显著特征间接体现了我国房地产行业的金融属性的特征。从另一个角度也说明,通过货币政策的调整可以有力的影响房地产市场。

上述结论从微观的角度证明了货币政策对房地产市场的有效性。但是如何利用货币政策的微观效应实施对房地产市场的有效管理,还有很多问题需要进一步解决。根据本文的实证结论,宽松货币政策会导致房地产公司现金持有的增加,并进行投机性储备。因此,遏制房地产市场的过度繁荣最直接的办法就是实施紧缩的货币政策,通过降低流动性减少房地产公司的投资机会。然而现实中,房地产公司可以通过放慢开发进度减少土地购置,降低土地需求或者房价预期上涨升温等等措施来削弱货币政策对房价的影响。因此,货币政策的实施必须谨慎,必须与其它调控措施更加紧密的协调以形成合力,才能对房地产市场实施有效管理。

[1]胡援成.基于资金循环的债务问题研究[J]当代财经,2010(6)

[2]邢天才,田蕊.货币政策应否关注资产价格和汇率的波动[J]经济问题,2010(10)

[3]孙蓉.我国房地产价格与宏观经济变量关系的实证分析[J]价值工程,2009(9)

[4]孙杰.经济波动对现金持有量的影响:一个理论分析框架[J]财务与金融,2012(3)

[5]罗琦,张克中.经济周期波动与企业现金持有行为的关联性探析[J]财贸研究,2007(10)

[6]江龙,刘笑松.经济周期波动与上市公司现金持有行为研究[J].会计研究,2011(9)

[7]徐小君.公司现金持有:交易需求还是预防性储蓄[J]南方经济,2011(8)

[8] Almeida H.,M.Campello,M.Weisbach,2004,The Cash Flow Sensitivity of Cash,Journal of Finance,59(4),1777-1804

[9]连玉君,彭方平,苏治.融资约束与流动性管理行为[J]金融研究,2010(10)

[10]Bernanke B.S,Gertler M.Inside the black box:the credit channel of monetary policy transmission[J]Journal of Economics Perspectives,1995(9)

[11]Aoki K,Proudman J,Vlieghe G.Houses as collateral:has the link between house prices and consumption in the UK changed?[J]Federal Reserve Bank of New York Economic Policy Review,2002(8)