铁矿石跌价:化解中澳经贸矛盾良机

2012-07-01黄添

黄添

2011年中澳双边贸易额已达1200亿美元左右,中国已连续数年为澳大利亚的第一大贸易伙伴,而澳洲也已成为中国第八大贸易伙伴。中澳经贸关系已是世界经贸体系中最重要的双边关系之一。

在经历快速发展的同时,中澳经贸关系中的一些矛盾和利益冲突也明显地显现出来。尤其是占据两国贸易重要份额的铁矿石价格近年来的大幅波动,已经成为影响双边经贸关系发展的主要矛盾。如何寻求其解决之道,至为关键。为此需重新认识中澳经贸关系的特点。

中澳经贸关系:互补性还是依赖性?

中澳经贸关系具有很强的互补性。由于资源禀赋等方面的差异,两国以往在传统贸易领域表现出明显的互补性。近年来,由于各自经济发展的路向不同,这种互补性进一步深化。经过30多年发展,中国已是世界上最大的制造业大国,号称“世界工厂”。同时,中国又是资源稀缺的国家。其资源品的绝对量虽不小,但人均拥有量远低于世界平均水平;中国每年从本土向世界源源不断地输出商品,使得本就十分严峻的资源匮乏更雪上加霜。而澳洲是世界上主要的资源大国。较高的绝对蕴藏量和极高的人均占有量以及较少的本国工业需求,使得它可以将各种资源大量出口。

一般认为,当某国的主要出口产品类别与另一国的主要进口产品类别相吻合时,兩国贸易的互补性就强。这种互补性在澳洲铁矿和中国钢铁工业之间表现得似乎最明显。

中国的钢铁工业已是全球规模最大。2011年中国生产粗钢产量超过6.8亿吨,已占世界粗钢产量的45%左右。2012年,在经济增长放缓的情况下,中国日均粗钢产量仍达近200万吨,年产量预计可达7.2亿吨。由于中国铁矿石数量相对不足,且品位较低,因而对进口铁矿石有着巨大的需求。而澳洲铁矿石品位高、产量大,且其国内需求小而主要供出口,其出口量占世界铁矿石出口的40%以上,且其近年新增产量占世界新增产量的近60%。这就使得澳洲铁矿和中国钢厂之间,构成了世界钢铁产业链条上最主要的上下游环节,也使铁矿石贸易成为中澳经贸关系中最重要的交易标的。2010年中澳双边贸易额突破1000亿美元,其中仅澳对华出口的铁矿石即高达494亿美元。2011年中澳双边贸易额为1180.7亿美元,增长30.9%。其中,澳大利亚对中国出口 745.6亿美元,增长38.2%。

一般情况下,两国间贸易的互补性越强,则贸易给双方带来的福利就越高。然而,在中澳铁矿石贸易中,情况却并非如此。

近十年来,澳洲出口中国的铁矿石价格几乎是年年疯涨。其中,2004年环比上涨19%,2005年上涨70%以上,2006年上涨近10%,2007年上涨65%-71%,2008年上涨80%-100%。2009年因世界金融危机降价了约33%,但到2010、2011这两年又大幅涨价。经过近十年的连续大幅涨价,铁矿石价格从2002年25美元/吨左右,上涨到2011年下半年价格最高时达180美元/吨左右。

在价格疯涨中,澳洲矿企大获其利。如在2011年上半年,澳洲最大矿业巨头必和必拓实现的净利润比上年同期几乎倍增;力拓实现利润同比增长30%。在当年产量并没有大幅增长的情况下,如此高的利润增长率只能来自于对产业链下游钢厂利润的侵蚀。

在上游矿企的不断侵蚀下,中国钢企的利润急剧下降,已到了全行业亏损的边缘。据中国钢铁工业协会的统计,2011年中国钢企的吨钢利润只有人民币1.68元。铁矿石这样供需状况基本确定的大宗资源商品,其价格居然能连年大幅上涨,主要原因在于少数矿企对于资源的垄断地位,以及利用这种地位对于垄断高价的疯狂追逐。

多年来,国际铁矿石市场形成了三大矿山的寡头垄断。近年,中国钢企对进口铁矿石依存度已达60%左右。而在中国进口铁矿石中,澳矿所占比例达40%左右,即中国钢企所需铁矿石的25%左右由澳矿提供。可见中国钢企对澳矿资源产生了高度依赖。与此同时,澳大利亚对中国的钢铁产品却少有需求。因此,仅就中澳铁矿石贸易而言,其主要特点并非互补性,而是中国钢企对澳矿资源的单向依赖性需求。正是由于这种依赖性,使得中国钢企面对铁矿石不断涨价几乎束手无策。

铁矿石价格的不断上涨给中国经济造成的损害是显而易见的。如果中国钢企无法将因而增加的成本压力向下游转嫁,则势必陷入全行业亏损,而庞大的钢企是中国最重要的支柱产业之一,承受不起如此亏损;如果其向下游转嫁,由于钢材在经济建设中的重要性,又势必造成全社会范围内的输入型通胀。

可见,虽然从总体上看中澳贸易关系具有互补性,但在铁矿石贸易这一领域,却存在着澳洲矿企的资源垄断和中国钢企对澳矿资源的依赖。由于铁矿石贸易在中澳贸易中占到50%-63%的极大比重,这种在单一重要领域形成的单向依赖性可以说已构成中澳贸易的基本特征之一。这种一方的垄断性和另一方的依赖性特征显然不能给双方同时带来福利。

如何化解中澳铁矿石贸易中的矛盾?

中澳铁矿石贸易中的矛盾和冲突,已是总体良好的中澳经贸关系中最主要的矛盾,如得不到较好的解决,不仅影响两国间的经贸关系,还会影响到两国间的其他关系。为此应当引起两国间企业界和政界的重视。

化解这一矛盾和冲突,需要双方共同努力。以中方的角度看,其所能采取的措施主要是控制产能,打破垄断。

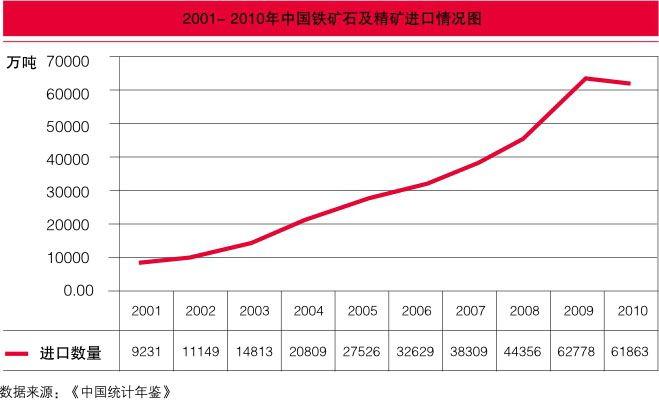

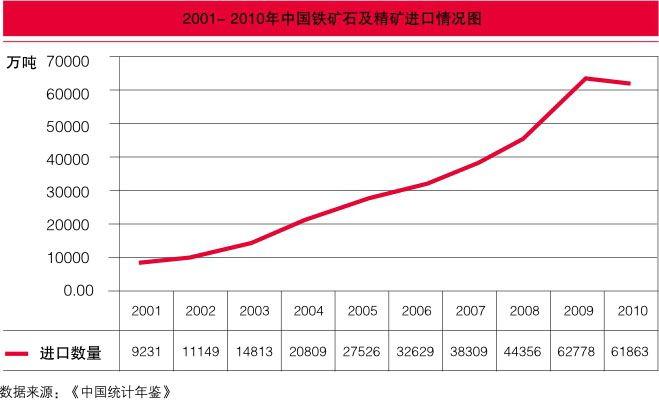

中国钢铁业产能增长是近十年来铁矿石持续涨价的重要原因之一。2002年中国粗钢产量为18237万吨;2011年已达6.8亿吨,十年间产量增加2.7倍以上。在钢铁产能成倍增长的同时,是铁矿石进口量的成倍增长。

中国需求的成倍增长对国际市场铁矿石涨价形成支撑,使得三大矿山有可能利用其垄断地位对价格上涨推波助澜。因此,要抑制铁矿石涨价,中国钢企就必须主动抑制产能。中国如此庞大且不断增长的产量对于满足内需来说,已是完全过剩。如果是为出口需要,那么在钢铁行业整体近乎亏损的情况下,则不啻“为他人作嫁衣裳”。以此观之,中国钢企拟实施的产能扩张,如报载已获国家批准的宝钢湛江项目和武钢防城港项目,很可能将是中国钢企的战略性失误。考虑到矿业巨头对中国需求的依赖,考虑到澳大利亚等国经济对铁矿石出口的依赖,可以预期,如果中国钢企在产能压缩后,面对涨价反而会更加游刃有余,单个企业和全行业的经济效益反而有可能提高。

为抑制铁矿石价格疯涨,更重要的是必须努力打破国际矿业巨头的垄断。为此,需要采取多方面的对策。

首先,中国钢企必须加强团结,结成价格同盟,联合行动。这些年来,在铁矿石价格谈判中,中国钢企虽实行了某种性质的价格同盟,但因其组织化程度不高,内部控制力不够,故所起的作用也不大。今后,如能在组织程度、货源安排、行动策略、排他措施等方面作出进一步安排,中国钢企应可以提高自身在价格博弈中的地位。

与价格同盟相比,建立铁矿石现货市场是一个更好更合乎市场化原则的方法。今年1月由中国钢铁工业协会等发起设立的“中国铁矿石现货交易平台”在北京启动。这必将使中国在国际市场铁矿石定价上获得一定的话语权。

其次,应当在价格抗衡中采取合理有效的策略和措施。比如,在自身结成比较牢固的价格联盟前提下,基于“长协机制”不复存在的局面,应对矿山巨头采取有所区别、不同对待的策略,以打破铁板一块的寡头垄断。

其三,中国钢企也应当在必要的时候求助于政府的力量,或求助于WTO的争端解决机制。前几年有中国企业冀投资澳洲矿山以打破现有的资源垄断时,西澳地方政府出面所作的设限行为就完全不符合贸易投资自由化原则,实质上是一种非市场化的投资壁垒。当时,中国企业本可以求助政府以启动WTO的争端解决机制。然而,中国企业却没有如此作为。

其四,还是要实施“走出去”的战略,通过购并、直接投资等方法,打破矿企的寡头垄断。特别是要利用当前世界经济不景气的有利时机抓紧实施,为今后的长期增长储备资源。考虑到矿业巨头是上市公司和中国庞大的外汇存量,中国钢企和其他各类投资公司通过逐步地分散地持有其股票,以分享其超额利润也是可以设想的一个途径。

铁矿石跌价:中澳重建战略合作的契机

在中澳铁矿石价格博弈中,澳洲政府和公众应看到,虽然澳方在短期内会因价格暴涨从中获利,但这种失衡也会对澳大利亚的长期经济发展带来问题。

首先,铁矿石贸易的畸形繁荣掩盖了澳洲制造业和服务业增长乏力的事实,可能造成联邦政府在宏观决策上的失误。2008年10月,因为突发世界金融危机,大宗商品价格崩盘,铁矿石跌价,在短短几周内,澳元即对美元贬值33%。因铁矿石价格波动导致的澳币汇率暴涨暴跌无疑增加了澳洲的经济风险,同时也使澳洲政府对经济的宏观调控变得更加困难。

同时,澳大利亚的整体经济发展已对其铁矿石出口及高售价产生了很大的依赖性。目前澳洲铁矿石出口已超过煤炭成为其最大的出口商品,几乎占其出口总额的20%。一旦市场变化,铁矿石泡沫破裂、价格下跌,对澳洲整体经济的影响是巨大的。2011年9月以来,受中国经济增长放缓的影响,铁矿石价格已从最高时的180美元以上一路下滑到了目前(2012年9月)不到90美元。由于铁矿石出口在澳对外贸易乃至整体经济中的重要性,其泡沫的破裂对其整体经济也会产生极大的影响。据报道,在前些年铁矿石价格暴涨时,澳矿山内的熟练矿车司机的年薪可达25万澳元(注:1澳元目前折合约6.46元人民币)。而去年以来,某些矿企却需要通过缩减项目,大幅裁员以应对铁矿石价格下跌。这种状况如持续,必然会使澳洲经济面临诸多问题。

今天回过头去看,如果在以往铁矿石价格不合理疯涨的时候,有某种力量或有如“长协价”那样的机制对之进行必要的约束,那么,它至少可以降低因铁矿石价格大幅下降给澳洲经济带来的冲击,熨平其经济波动幅度。对澳洲来说,由于铁矿石出口在其整体经济中的极其重要性,抑制其价格泡沫或许是一个长期课题。

一时的价格暴涨暴跌只能使一方获得短期利益,一个不健康的市场最终使得双方的利益都遭受损害。因此作为世界铁矿石贸易最主要的参与者,澳洲矿企和中国钢企有必要重建某种战略合作机制。2011年4月,中国副总理李克强对访华的澳大利亚总理吉拉德建议,“推动两国能源资源合作建立长期稳定的战略关系。双方应当超越简单的买卖关系,创新合作方式,持续实现互利双赢。”如果说,当时因处在价格上涨阶段,建立中澳铁矿石贸易的战略合作机制比較困难的话,那么,当前利用价格大幅下跌的时机来推进此种合作,阻力应当会减少很多。

考虑到业界以往的惯例,钢企和矿企间商定建立“长协机制”也许是一个相对可行的模式。但重建的“长协机制”不能像以往那样,只有订单数量的约定而没有价格涨跌幅度的约定,结果导致铁矿石价格年年大幅上涨。比较合理的办法是,经双方谈判,对订单数量和价格作双重约定。不仅约定基准价格,同时也限定每年的价格涨跌幅度。这对于减少价格波动、防止恶意炒作,确保双方利益,锁定双方风险,都将是有利的。

正视并设法解决中澳两国间贸易中存在的突出问题,并非仅仅惠及一方,而是有利于双边经贸关系的长期健康发展。因此,需要中澳双方业界、政府和有识之士共同努力。