引国际资金远水 解A股低迷行情

2012-04-29知行

知行

一、股市动态分析30回顾及简评

上证指数上周末收于2260.88点,本周末收于2225.43点,下跌1.56%;股市动态30指数上周末报收760.37点,本周末收于752.1点,下跌1.09%;其中股票组合下跌1.41%。

股市动态30指数自2008年1月1日设立以来,下跌24.79%,同期上证指数下跌57.7%。本周股市动态30指数、股票组合均跑赢大盘。

本周沪指破了前期低点2242点后,2200点也被击穿,周五继续下探到2188后反弹重上2200点。周四尾盘的放量跳水与其说是因为主板退市制度的推出,不如说是市场脆弱心态的体现,在杀跌过程中蓝筹股是杀跌主力,目前市场对蓝筹股的态度有了很大的变化,这也就是为什么煤炭和有色可以没完没了的下跌,券商和地产开始获利回吐大幅调整的原因所在,至于银行,如果汇金不再度出手,其可能还有较大的下跌空间,市场利率化改革将压缩银行的利润空间,而 “以量补价”在目前的经济背景下将直接导致更高的坏账率,银行曾经获利的双保险将不复存在,或许在应验那句经典的“出来混,迟早是要还的”。上述权重板块的低迷会压制指数的反弹空间。下周指数反弹将首先受制于2242点的制约,能否突破拭目以待。全周中小板指数下跌1.79%,创业板指数下跌1.67%,中小盘股指数表现差于大盘股指数。

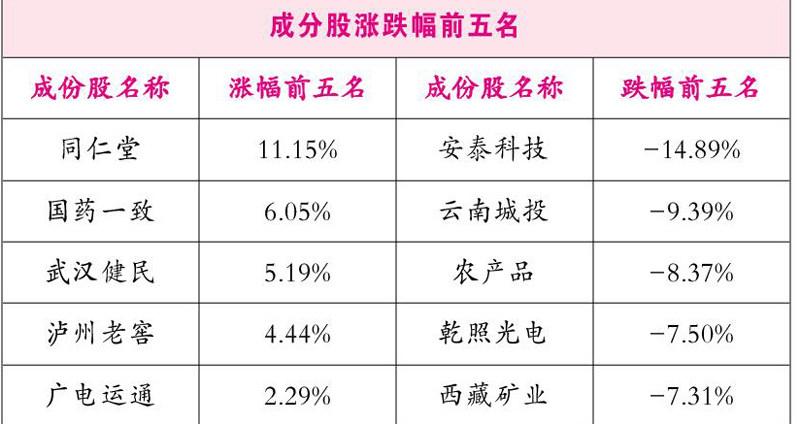

国泰君安发布同仁堂研究报告,认为同仁堂国药价值再造,上行趋势打开。公司多个瑰宝级药物多年未提价,在药材成本上升、价值低估的基础上,预计公司大部分品种可能提价。公司有7个优秀品种目前销售额仅在1-3亿元,管理层现金激励后,公司营销机制全面改善,瑰宝品种价值将全面体现,具有5-10亿销售成长空间。

二、股市动态30指数

三、最新评论

A股近几年持续低迷,一个根本的原因就是供求关系失衡。前面论述过这一观点,本次增加一些数据支撑,数据来自网络上一些网友的统计和观点。首先就是供给大量增加,06年A股股改后国有法人股上市扩容,整体上逆转了A股市场供求关系,国有法人股流通和新股发行使供给大规模地增加,A股市场整体流通市值已由05年的1万多亿增加到17万亿,原来3-5千亿的新增资金就可以让市场"风起云涌",现在即使是7-8千亿新增资金也可能只是"死水微澜"。而市场赚钱效应不足又严重制约了需求,市场新增资金需求很小,甚至无法弥补新股IPO的需要,更不要说原来锁仓的国有法人股流通后的资金需求,造成A股市场严重的供求失衡。市场供大于求的直接结果就是股票价格定位不断走低,大盘蓝筹尤其严重,04年-05年熊市底部很多银行股的市盈率定位还有15到20倍,08年底在8到10倍,目前已跌破5倍, 很多蓝筹股即使已卖出白菜价,但是需求还是跟不上,这类股票仍在不断调低定价以释放这一供求矛盾;小盘股的定位也处于历史低位,很多优质小盘股04年-05年熊市末期的定位接近30倍(例如用友软件),08年底接近20—25倍(科大讯飞、远望谷),现在很多股票2012年动态市盈率已低于20倍,10-20倍市盈率的小盘股遍地皆是。即使到A股市场整体定位已处于历史最低,源于供求关系严重失衡,目前仍然看不到定位走低趋势有终止迹象。

要改变供求失衡的状况,短期最有效的战术当然是减少供给、增加需求。但是,目前中国经济转型的压力巨大,停发中小板、创业板为主的创新类公司显然对国民经济的长期增长严重不利,所以靠停发新股来减少供给可能性非常小。唯一的办法就是增加需求,而目前国内能够新进入A股市场的资金需求几乎是杯水车薪,我们来看看A股可能增加的几类资金来源:第一,是普通投资者(包括股民和基民)。已经参与的投资者在A股二十年的发展过程投入资金占家庭总资产的比例已比较高,整体上又没赚到钱,他们投入更多的资金空间不大,同时,城市可以新入市的投资者已经不多,农村居民虽然整体可开发规模较大,但是由于收入的限制,家庭平均金融资产不多,短期内进入股票市场可能性很小,所以普通投资者未来5年能够新增的需求不大。第二,是保险和社保类资金。这两类资金有一共同特点:规模受限、厌恶风险。特别是社保资金每年的征收规模与相关的退休人员支出相抵后,留存规模很少(不像美国有几十万亿美元的养老基金留存),很多省份还有很大的基金缺口,能够进入社保理事会用于股票投资的资金主要还是来自国有股转移或减持,也就是说只能卖老股买新股;保险资金要保持流动性有一部分资金会进入股票市场,但是目前20%的上限比例已经不低,为了保持风险可控制,未来再次提高人市比例可能性已经不大。第三,是券商的自营盘。券商由于历史的教训(2001年以后的大熊市让很多自营业务比重很高的券商破产),这几年恢复元气后,自营业务比重仍然很低,券商类资金未来的发展方向很难预测,保守型券商可能会保持目前规模,激进型会有增加,但是增加的空间也不大。第四,是游资。这类资金目前比较活跃,也主导着短期市场的行情,但是这类资金很大一部分都在国内不规范的市场体系中存在原罪,比如操纵股价、内幕交易等。随着市场逐步规范、法律体系逐步健全,它们的命运存在变数,其目前的炒作方式并不合法合规,未来可能为健全的法律体系所不容。第五,就是国际资金,目前证监会也在不遗余力的引进国际投资者。

未来真正能推动22万亿规模的A股长期走强的力量,可能只有国际资金长期大规模的流入。这也是其他国际开放经济体股票市场资金构成的普遍规律,目前印度市场约3分之1的资金来自国外,韩国股票市场在高峰期外资接近50%。从中国外向型经济在国民生产总值的占比来看,中国外贸总额占到GDP的3分之1以上,换句话说,中国GDP的3分之1以上是通过国际市场实现的,中国证券市场未来有三分之一以上的资金是国际资金也是合理的,完全靠国内资金来推动22万亿市值的A股再次走强不合理也不符合逻辑。将来的A股市场,必然有一波外资进入潮,可能也是A股再次走牛的重要力量。中国证监会近期为了搞活A股市场做了大量的工作,包括鼓励各类资金入市、规范证券交易行为、健全交易制度,但是这些措施收效甚微,市场仍然在低位徘徊,主要原因就是新入市的资金体量太小,要撼动目前庞大的市场很难。

国际资金持续进入A股市场的充分必要条件是人民币汇率体制的改革。只有外资能够正常地不设限地流入流出,也就是中国外汇管理体制市场化以后,A股市场的资金结构才会发生真正地改变。这也是QFII额度大幅度提高后,进入市场的QFII并没跟上额度增加步伐的重要原因。中国目前的GDP已超过7万亿美元,规模世界第二;外汇储备超过3万亿美元,规模世界第一,可以保证30个月的进口(国际外汇储备警示线是2个月的进口额度),中国已经有足够的底气进行人民币汇率的市场化改革,人民币汇率的市场化改革也势在必行。改革开放后,中国已经进行了数次外汇管理体制改革,人民币国际化道路正在推进,中国的金融中心上海也提出要在2015年建成国际金融中心,要实现这一目标,人民币市场化必须推进,也只有人民币市场化后,上海才能成为国际金融中心。把2015年看成一时间点的话,人民币的市场化改革可能在2015年以前,如果人民币市场化能够提早成行,A股市场重新进入牛市就具备了真正的基础,比较成熟的国际化资金会推动A股市场规范健康的发展,A股也有可能进入真正的价值投资时代。

基于此,下一轮牛市,国际资金的持续流入很可能是重要的推动因素。