尖峰对峙利率市场化

2012-04-29林石

林石

2011年末寒冷的一天,清华大学经济管理学院一个金融论坛上,一场关于利率市场化改革的讨论在这里进行。

一位股份制商业银行资金部老总向正在演讲的中投公司副总经理谢平提问:我听说最近央行给各家商业银行下发了关于利率市场化的意见,让它们进行内部讨论,请问您认为现在是否是利率市场化改革的时机?

“利率市场化不会那么快。”谢平的回答保持了他一贯的直言不讳。他说,客观上,中国目前还不具备利率市场化的条件,如果把存款利率放开的话,为了揽储,每家银行肯定都会上浮利率,老百姓是无法识别哪家银行更好的,只会选择利率最高的银行存款。万一银行出了问题,最后还是政府买单。

而清华大学经济管理学院教授、中国人民银行货币政策委员会委员李稻葵的观点与谢平截然相反:“我个人认为,利率市场化至少应该有改革的试点,试点应该从短期利率开始,把幅度拉大,短期利率成本低,好控制,风险小。”

正如上述,关于利率市场化改革在当前的舆论界存在截然对立的观点。尽管有个别例外,赞同者大多来自于学界,而反对者基本上来自银行业,尤其是高管层面。

其实,作为“十二五”规划的重要改革内容之一,目前在高层关于进一步推动利率市场化改革问题上基本已形成共识,现在大家争论的核心焦点是,目前是否是利率市场化改革的最佳时机。

利率管制导致暴利

商业银行的存贷款其实是一种服务,所谓利率就是一种价格。目前,我国的利率制度主要是存款利率管上限,贷款利率管下限,中间存在一个利差,这个利差的实质就是政府作为银行业的主导者,通过价格管制的手段维持银行业的稳定收益。

要理解这个政策的实质,我们不妨举个例子,一个农民经营了一家豆腐作坊,他从村里其他农民手里收来豆子,然后做成豆腐再卖给村里的农民。但是,政府突然出了这样一条政策,首先给豆子和豆腐制定一个基准价格,这个豆腐作坊在收豆子的时候,价格可以在基准价格的基础上无限向下压。当这些豆子被制作成豆腐卖出时,豆腐价格可以无限上涨。一句话,就是买进原料的时候价格只能低不能高,卖出制成品的时候价格只能高不能低。

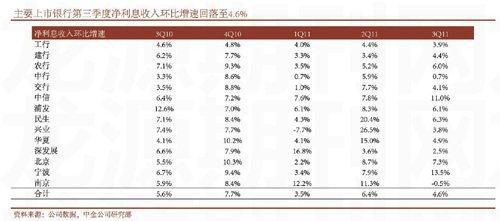

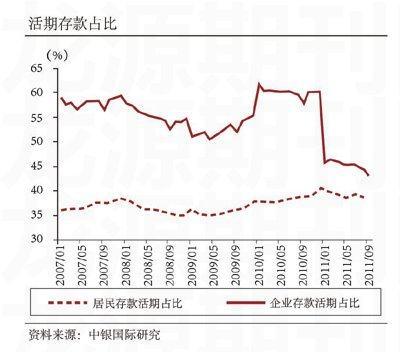

商业银行目前就是这样,存款利率只低不高,贷款利率只高不低。这样的政策导致的结果是银行业的暴利,利率管制给了商业银行稳定而丰厚的利润空间。有统计显示,工、农、中、建、四家国有商业银行2011年上半年平均的贷款利率为7.2281%,平均存款利率为1.6702%,平均利差,即平均贷款利率与平均存款利率之差为5.5579个百分点。这就意味着每吸收1元的存款,并且把它放出去,银行就能够赚取5.56分的利润。目前,利差收入占商业银行收入的70%左右。

为何这样一个显失公平的政策会长期存在呢?2月4日,中国人民银行前副行长吴晓灵再一次道出了金融监管层的初衷。她说,在一定的时间之内,保持银行的存贷款利差和盈利能力,是为了尽早偿还过去的历史欠债。除此之外,我们看到,小金融机构确实是民间借贷盛行的原因之一,而小金融机构的培育需要利差的保护。

这里所说的历史欠账,其实就是国有商业银行市场化改革前产生的巨额不良资产,这些不良资产一部分是通过发行特种国债解决,但特种国债目前尚没有提到偿还;一部分是通过四大资产管理公司进行处置,由此导致的账面亏损目前还在停息挂账。

难道以上欠账要由目前已经得到暴利的国有银行偿还?目前看来这种可能性几乎没有。即使在商业银行已经获取暴利的形势下,商业银行的资本金也是非常匮乏的。为了筹集资本,经常要在二级市场上掀起巨大波澜,哪里还有钱偿还这些历史坏账?这些欠账是一个永远无解的答案。

改革时机成熟吗?

就中国目前的利率管制政策而言,贷款利率管下限其实意义不大,因为中国的企业大多都缺少资金。而真正要改革的是存款利率的上线管理,只有把存款利率上线放开,才能真正实现利率市场化。而如今关于利率市场化争论的焦点是,目前是否是最佳改革时刻。

李稻葵认为,利率市场化,是基于市场机制的金融长期运行的基本条件,长期来看,利率不可能始终管制。利率市场化的条件在逐步成熟,目前,银行利率已经非常高,利差也是历史上最高的,贷款利率基本上是市场化的。商业银行10%?15%的存款来自于理财产品,其收益远远超过国家规定的一年期存款利率,这说明商业银行的存款利率已经部分实现市场化了。

因此李稻葵建议,应该在某些区域先行试点。

还有赞成者认为,中国的银行业由于利差保护,已经具有强大的实力;更由于经过多年的金融体制改革,中国的商业银行已经建立了比较完善的经营体制,公司治理结构也趋于完善,成了完全可以自负盈亏自担风险的经营主体,各商业银行之间完全可以通过自主定价在市场上进行平等竞争。

中国银监会主席助理阎庆民在接受媒体采访时表示,利率市场化现在时机成熟。在商业银行盈利压力不大的情况下,应该尽早推行利率市场化改革。如果总是维持商业银行合理的存贷利差,这不利于加速利率市场化进程。

广发银行行长利明献去年在接受一家财经报纸专访时表示,目前利率市场化改革条件已经成熟,也出现了金融托媒的现象,金融机构都想搞金融创新,摆脱管制,这和当年的美国、日本和韩国利率市场化时的情形一样。

他还认为,利率市场化还必须具有以下条件,比如需要稳定的宏观经济环境、完善的金融监管,具备比较成熟的金融体系、金融工具以及成熟的多层次银行体系。在微观环境上,需要成熟的资金市场。在技术条件上,需要市场基准利率的参照标准,也需要银行体系中间业务逐步发展、金融市场的多种创新。“这几个方面都已经具备、或者初步具备。”利明献表示。

认为目前推行利率市场化条件不成熟者,观点的核心就是中国普通老百姓没有风险识别意识,尤其是当存款利率放开后,银行之间会打价格战,他们就会选择利率高的银行去存款,这样将导致系统性风险。

而中国工商银行董事长姜建清专门就利率市场化改革撰文指出,目前利率市场化改革时机尚不成熟。主要原因是目前中国的金融体系仍然是间接融资为主,这导致银行的收入来源单一,同时市场基准利率难以形成。

其次,我国商业银行“贷大、贷长、贷集中”问题依然突出,经营结构不平衡。这种经营模式将会受到利率市场化的强大冲击。

他也同样认为,中国的消费者和金融机构缺少适应利率市场化的能力。

对于姜建清的以上论述,也有论者不以为然。中国金融体制的弊端、中国银行业经营结构不平衡问题以及金融机构适应能力,等等问题,正是这几年在利率市场化问题上瞻前顾后所造成的。如果逐渐推行利率市场化,在市场的约束下,以上问题将倒逼商业银行不得不进行改革。

交通银行首席经济学家连平则从市场资金状况方面认为,目前利率市场化不成熟。他说,利率市场化的实施,最好是在市场关于融资方面的供求关系相对比较平滑的时候加以推出较容易成功。如果是两端太松,流动性急剧增加,死掉的是银行。如果是供求关系非常紧,资金价格非常高,贷款难求的状况下推进利率市场化改革,对实体经济会带来很大的压力。连平认为,目前就是市场资金太紧的时候。

是谁在阻碍利率市场化?

除了监管层对市场的顾虑之外,利率市场化推进缓慢的一个重要原因是既得利益阶层的阻挠,尤其是四大国有银行。

一家国有银行人士说,利率千万不能放开,放开我们就会受不了,过早地放开利率是我最担心的问题,特别是在配套措施还没有安排好的情况下就放开。因为我国的金融机构自律性比较差,一放开就会搞利率战、价格战。

中国银行国际金融研究所曾经对工、农、中、建四大行进行过测算,结果显示,如果利率市场化完全实现,四大行整体的利息净收入可能会比2010年下降近一半。

而股份制银行则相对比较超然,因为股份制银行特别是中小银行吸收存款的方式更加灵活,存款利率一旦放开,国有银行的存款可能被它们蚕食。

反对者的主要观点是利率市场化还需要一些基础性制度建设。比如,建立一定的存款保险制度,大力发展债券市场,扩展直接融资比重。当然,这些都是利率市场化建设题中应有之义,以美国为代表的利率市场化国家,在改革初期都曾出现银行系统大范围倒闭的情况,建立存款保险制度非常合理。

但曾几何时,当央行提出要建立存款保险制度的时候,国有银行反对最激烈,最后不了了之了。

中央财经大学金融学院教授郭田勇曾对媒体说:“从我参加的几次会议来看,只要一提存款保险制度就扯皮,工农中建交五大行则明确表示不加入,中小银行纷纷叫喊不公平,制度自然无从谈起。”

中国社科院金融研究所研究员易宪容一针见血地说,当前国内利率市场化改革不是条件成熟不成熟的问题,而是如何突破现有的利益与制度障碍,把改革向前推进的问题。