银行暴利导致产业空心化

2012-04-29林石

林石

揭开商业银行暴利这件“皇帝新衣”的恰恰是民生银行行长洪崎。

他在去年年底的一个论坛中感慨地说,这些年中国银行业的业绩非常亮丽,尤其是2011年,企业经营压力很大,银行业却一枝独秀,利润很高,不良率很低,以至于大家有一点“为富不仁”的感觉。“企业利润那么低,银行利润那么高,所以我们有时候自己都不好意思公布。”洪崎说。

近日,一位商业银行研发部老总在一个公开论坛中这样感叹:近几年,中国商业银行的资本收益率是1.4%,资产收益率是24%,目前没有一个行业有如此高的收益率,这导致中国银行业成为收入最高的行业,我也是高收入,但我非常反对目前这种情况,这是竭泽而渔。

当全社会都在讨论银行暴利的时候,其实不仅仅是银行的超高利润加剧了社会的收入不公,而是人们看到了银行暴利给实体经济产生的危害。可以这样说,从2011年开始出现的中小企业经营困难,部分企业老板跑路,被人们视为中国实体经济产业空心化的一个苗头,而银行暴利是导致产业空心化的帮凶之一。

不对等的交易

两组数据可鉴:五家大型国有银行的净利润占到了整个上市公司盈利的40%;大多数银行2011年的净利润预增在30%以上,个别达到了50%,甚至60%。

中国的商业银行为何有这般靓丽的成绩?答案是垄断租金。在中国金融市场上,交易的双方——商业银行和实体企业完全站在不对等的位置上,这个交易被称为浮士德交易,商业银行获得了丰厚的利润,同时打击了企业家办实业的信心,这使得商业银行下一步的经营也不可持续。

商业银行的主要功能是金融服务,就是将社会上剩余闲散的资金归集起来,根据其专业能力和庞大的网点分布,将这些资金分配到最有效率、最需要资金的地方去。商业银行的利润完全从实体经济创造的价值中分出一部分来,因此,实体经济是商业银行利润的来源,是商业银行的衣食父母。

在中国目前国有大型商业银行一统天下,中小银行过于稀缺的情况下,金融服务的供给和需求完全不平衡,大量中小企业在金融市场上处于任人宰割的地位,为了获得银行贷款,中小企业不得不把自己利润的大部分给了商业银行。

尤其是由于门槛高、贷款难、抵押物不足,草根一般的中小企业只能忍受银行的高利率,并且往往要先支付昂贵的中间业务费用。一个中小企业主给记者粗粗算了一笔账,如果一家企业要通过担保在工行贷款1000万元,其中保证金20%即200万元,一年的实际平均融资成本大约为15.8%。达不到年利润10%回报的企业,基本可视同为走向没落,再加上利息,实际要达到26%。

目前中国的中小企业,尤其是沿海发达地区的中小企业,除了居高不下的贷款成本之外,还有最近几年劳动力成本的大幅攀升,税收进一步加重,各种行政事业性收费的加码,以及购进原材料价格的攀升,等等。经营压力陡然增加,从今年年初开始,许多企业开始裁员减薪,甚至关门倒闭,有些企业因为不能归还从民间借贷而来的高利贷以及商业银行的贷款,干脆扔下企业,一走了之。

据不完全统计,去年以来就有上百名温州企业主失踪,其中还有跳楼自杀的。而且数起由此导致的部分民间金融群体性纠纷对社会稳定造成了一定影响,引起了国内外广泛关注。

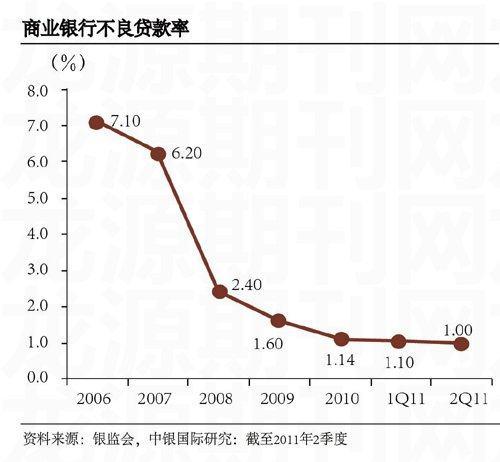

不良资产隐患

说起银行的暴利,一位金融人士这样说:“银行就好比是放高利贷的,现在每月都能收回不少利息,看着表面很风光,但有可能最终连本金都拿不回来。”

为什么会产生这种情况呢?主要是因为银行拿走了企业的大多数利润,导致企业家投资信心缺乏,甚至资金链断裂,要么倒闭要么逃亡,银行的贷款则成了不良资产,这是中国经济未来最大的隐忧。

浙江温州一家民营企业老板告诉记者,2009年,国家银根宽松,银行的贷款放不出去,求着企业贷款,民营企业也成了商业银行业务员追逐的对象。当时,民营企业在银行得到了大量贷款。这位老板在资金充裕的情况下大肆扩张,在好几个城市买房地产公司,并开始向自己不熟悉的领域扩张。但是这些贷款是要还利息的,成本并不低。到2011年银根收紧以后,商业银行加紧了贷款催缴力度,这位老板已经投资的企业尚未进入盈亏平衡,且房地产也很难脱手,在银行逼债的情况下,只能逃跑。

在这个事件中,受害的不单单是这位民营企业老板,银行也要自食其果,此前的贷款可能收不回来,不良资产就此产生。

全国人大财经委员会副主任贺铿去年在一个财经论坛上说,目前中国经济有两个最大的风险,那就是房地产和地方融资平台。而这两个风险的始作俑者都与商业银行有关。

从房地产方面来看,房地产价格的大幅度上涨,尽管有各种复杂原因,但与商业银行的疯狂逐利不无关系。前几年,商业银行中房地产贷款应该是最安全的,也是商业银行利润的最主要来源,而房地产行业中70%的资金来源于商业银行。从短期来看,房价总是向上的,因此不论是开发贷款还是居民购房贷款都很少有风险,于是,房地产公司和房地产投资者抓住商业银行这个心理,假按揭等骗贷行为层出不群。有人预计,一旦房地产价格大幅下滑,中国商业银行的不良资产将可能大幅增加。

而地方融资平台贷款,更与商业银行有直接关系。2009年启动了4万亿投资,但中央投资毕竟需要地方政府的配套资金,地方政府又没钱配套,只能从商业银行套取资金。这时候,地方政府看中的还是土地,将土地作为抵押,然后套取贷款用于地方基础设施建设;有些地方政府甚至不用土地作抵押,而是用一纸承诺函从银行得到贷款。

此时商业银行也把风险管理抛到脑后,一窝蜂地把大量资金贷给了地方政府的项目。地方政府项目在银行眼里是最安全的,用银行内部人的话说就是,政府还能还不起钱?但从2011年开始,中央政府意识到巨大风险,开始清查地方融资平台债务,最终得到的地方融资平台债务是5万亿元。不过,这个数字至今还遭到学界和金融界人士的质疑。

地方融资平台风险的关键是,许多项目纯粹是公益性的,根本没有现金来源,以土地作抵押的贷款也在房地产调控的形势下岌岌可危。房价下跌,必然带动地价下跌,贷款抵押品价值缩水,将直接危及贷款安全。

管制经济的弊端

一位在实体经济和金融行业都颇有建树的大型企业集团老总这样告诉记者,我做实业就是一个牌子,往好里说就是做点社会公益事业,往坏里说其实就是个掩饰,在当下中国做实业真是太累、太烦,而且不挣钱,风险大。真正挣钱的是我的金融业,金融业在中国是准入制,只要你拿到牌照就等于拿到了一个摇钱树,你不用去花心思经营,睡着大觉,真金白银就自动流进来了。“这是我们经济的悲哀。”他感叹道。

其实,除了金融资源由政府控制之外,还有一块是土地,这两个资源的非市场化,是导致实体经济空心化的根源。在一个经济体中,资金和土地属于要素资源,是经济发展的基础,而要素资源的市场化,在我国则迟迟未能启动。

在资金市场上,政府控制商业银行的准入和利率,使我国的金融市场不但利率远没有市场化,而且商业银行也大多控制在政府手中。国有银行由政府控制;股份制商业银行由大型国有企业控股;城市商业银行由地方国有企业控股,而实际控制者则是地方政府;即使农村信用社,表面听起来好像属于农民的信用社,但其实还是政府通过各种方式控制。

一旦政府控制了这两个经济发展的核心,这些要素就不能通过市场把它们配置到更有效率的地方,其产生的恶果就是市场的扭曲资源首先向房地产公司和商业银行集中,然后再向政府集中。而支撑中国成为世界经济总量排名第二的制造业,则处在价值链的最底层,其资源都向房地产和商业银行集中,最终形成产业空心化格局。

产业空心化戕害着整个中国经济的根基,因为制造业才是创新的源泉,财富的本体,一个民族经济发展的核心。制造业虚弱,则民族品牌不彰、创新动力枯竭、就业岗位稀缺、贫富分化加剧,一系列社会问题就会产生。

而且,产业空心化,将诱使社会精英投身于投机和食利行业中,金融和房地产这种高风险行业将兴旺发达。但是这些行业因为没有强大的制造业作为根基支撑,一旦金融中有一点风吹草动,就会形成巨大灾难,这在2008年华尔街金融风暴中可见一斑。