2月份国内国际钢材市场价格分析

2012-04-08中国钢铁工业协会财务资产部冶金价格信息中心

中国钢铁工业协会财务资产部 冶金价格信息中心

2月份,国内市场仍处于钢材消费淡季,社会库存明显增加,钢材价格继续下降,但降幅较上月有所收窄。预计后期市场随着需求恢复增长,钢材价格将呈小幅回升走势。

一、国内市场钢材价格降幅收窄

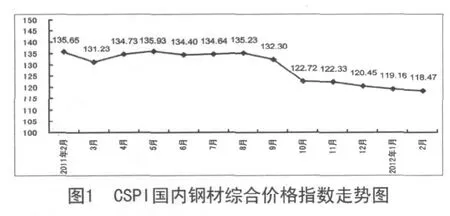

2月末,中国钢铁工业协会CSPI钢材综合价格指数为118.47点,是近18个月来的最低点,环比下降0.69点,降幅为0.58%,较上月减小0.49个百分点,已连续第二个月降幅收窄;同比下降17.18点,降幅为12.66%。见图1。

1.长材指数继续下降,板材指数由降转升

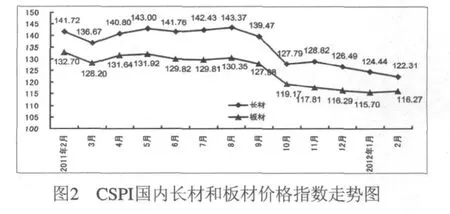

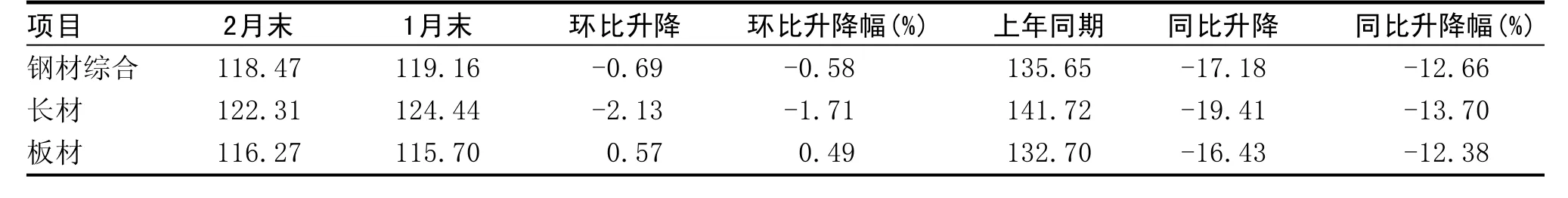

2月末,CSPI长材指数为122.31点,环比下降2.13点,降幅为1.71%;板材指数为116.27点,环比回升0.57点,升幅为0.49%;与去年同期相比,长材指数下降19.41点,降幅为13.70%;板材指数下降16.43点,降幅为12.38%。见图2、表1。

2.热轧板材价格上升,其他品种价格继续下降

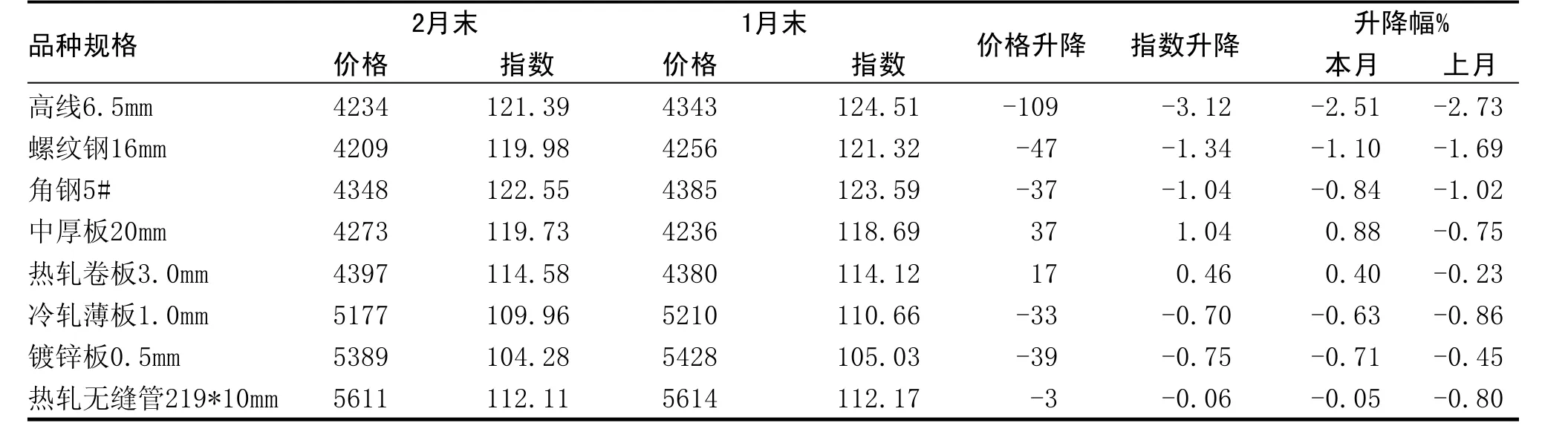

2月末,在中国钢铁工业协会监测的八大钢材品种中,热轧卷板和中厚板价格由降转升,分别环比上升0.40%和0.88%;其他品种价格继续下降,其中:高线、螺纹钢、角钢、冷轧薄板、镀锌板和热轧无缝管的价格降幅分别为2.51%、1.10%、0.84%、0.63%、0.71%和0.05%。除镀锌板外,其他品种价格降幅均较上月有所减小。见图3、图4、图5、表2。

表1 CSPI国内钢材价格指数变化情况表

3.钢材价格波动运行

2月份,国内市场钢材价格在第一周有所上升,但在后三周则呈持续的小幅回落走势。进入3月份,钢材价格又有所回升,前两周价格均呈上升走势。见表3。

二、国内市场钢材价格变化因素分析

2月份,国内市场钢材需求不旺,市场仍呈供大于求局面。受春季市场预期上升影响,钢材社会库存大幅增加,钢材价格继续下降。

1.用钢行业增速继续回落,市场总体需求不旺

据国家统计局数据,今年前2个月,全国固定资产投资(不含农户)同比增长21.5%,增速较去年全年回落2.3个百分点,全国房地产开发投资同比增长27.8%,增速比去年全年回落0.1个百分点;规模以上工业增加值同比实际增长11.4%,比去年12月回落1.4个百分点。在主要用钢行业中,通用设备制造业、运输设备制造业、电气机械和器材制造业、电子设备制造业分别增长8.6%、5.7%、10.2%和10.9%,分别较去年增速回落8.8个百分点、6.3个百分点、4.3个百分点和5.0个百分点;社会消费品零售总额33669亿元,同比增长14.7%,比上年12月份回落3.4个百分点;2月份,中国制造业采购经理指数(PMI)升至51.0%,比上月提升0.5个百分点,连续三个月环比上升,但与往年同期相比,增幅较为平缓。从总体看,国内市场钢材需求不旺。

2.粗钢产量上升、净出口量下降,资源供给量有所增加

据国家统计局数据,2月份全国粗钢产量为5588万吨,粗钢平均日产为192.69万吨,环比增加9.72万吨,增幅为5.31%。另据海关数据,2月份出口钢材339万吨,环比减少34万吨,降幅为9.1%;进口钢材122万吨,环比增加30万吨,增幅为32.6%。进口钢坯4万吨,环比增加1万吨;折合粗钢净出口为227万吨,环比减少69万吨,下降23.3%。据此计算,2月份国内粗钢表观消费量为5361万吨,按可比日历天数折算,粗钢供给量环比增加6.6%。在需求不旺的钢材消费淡季,钢铁资源供给量继续增长,使供需矛盾更趋尖锐。

3.钢材库存迅速上升,长材增幅尤为明显

至2月末,全国26个主要钢材市场、五种钢材(中板、冷轧薄板、热轧薄板、线材和螺纹钢)社会库存量升至1894万吨,比上月末增加320万吨,升幅为20.31%;比上年末大幅增加604万吨,升幅为46.80%;同上年同期相比,库存增加了41万吨,升幅为2.19%。见表4。

从主要品种情况看,长材库存增幅明显高于板材。2月末,螺纹钢库存为845万吨,比上年末增加358万吨,增幅为73.58%;线材库存为251万吨,比上年末增加139万吨,增幅为124.34%;而板材主要品种的库存增幅均低于16%,其中热轧板卷库存为466万吨,比上年末增加62万吨,增幅为15.48%;冷轧薄板库存为171万吨,比上年末增加22万吨,增幅为14.85%;中厚板库存为160万吨,比上年末增加22万吨,增幅为15.62%。长材库存大幅上升,使长材价格止跌反弹面临更大的市场压力。

表2 主要钢材品种价格及指数变化情况表 元/吨

表3 各周钢材价格变化情况

表4 国内钢材市场库存变化情况表 万吨

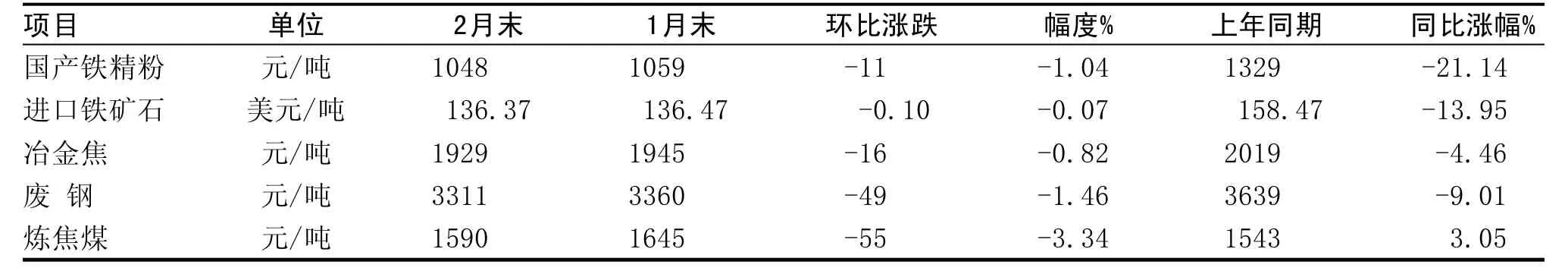

表5 国内钢铁原燃材料市场价格变化情况表

4.铁矿石等原料价格小幅下降,对钢价支撑作用减弱

据海关统计,2月份,全国进口铁矿石平均到岸价格为136.37美元/吨,比1月份下降0.10美元/吨,环比降幅为0.07%,为连续第5个月环比下降;同上年同期相比下降22.10美元,同比降幅为13.95%。国内资源方面,国产铁精粉和废钢价格均继续下降,环比分别下降1.04%和1.46%,冶金焦和炼焦煤价格分别环比下降0.82%和3.34%;同上年同期相比,铁矿石、冶金焦和废钢价格均有所下降。铁矿石等原燃材料价格下降,对钢价支撑作用减弱。见表5。

5.人民币新增贷款量环比减少,资金紧张状况未有好转

据央行统计数据,2月末,广义货币(M2)余额同比增长13.0%,比上月末高0.6个百分点,比上年同期低2.7个百分点;狭义货币(M1)余额同比增长4.3%,比上月末高1.1个百分点,比上年同期低10.2个百分点;流通中货币(M0)余额同比增长8.8%,比上月末高5.8个百分点,比上年同期低2.5个百分点;人民币贷款余额同比增长15.2%,比上月末高0.2个百分点,比上年同期低1.5个百分点;2月份,人民币贷款增加7107亿元,环比少增274亿元。货币供应量增长低于预期,企业资金仍处于偏紧状况。

三、国际市场钢材价格继续上升

2月末,CRU国际钢材综合价格指数升至196.6点,环比上升4.5点,升幅为2.3%;与去年同期相比,国际钢材综合价格指数下降23.9点,降幅为10.8%。见图6。

1.长材、板材价格均继续上升,板材价格升幅仍高于长材

2月末,CRU国际长材价格指数升至220.4点,环比上升2.6点,升幅为1.2%;板材价格指数升至184.8点,环比上升5.4点,升幅为3.0%,较长材升幅高1.8个百分点;与去年同期相比,长材指数下降14.5点,降幅为6.2%;板材指数下降28.6点,降幅为13.4%。见图7、表6。

2.欧洲市场价格大幅上升,北美、亚洲市场升幅较小

(1)北美市场

2月末,CRU北美钢材价格指数为194.3点,环比上升2.8点,升幅为1.5%。美国经济形势继续温和改善,2月份,经季节调整后的美国商品零售额环比增长1.1%,为5个月来最大增幅;消费者信心指数(密歇根大学)升至75.3点,比上月上升了0.3点;非农业部门失业率为8.3%,与上月持平;制造业PMI为52.4%,环比下降1.7个百分点。其中新订单指数和生产指数分别为54.9%和55.3%,仍保持较高水平;2月末,美国粗钢产能利用率为78.1%,比上月末提高0.9个百分点。本月美国中西部钢厂主要品种钢材出厂价格均继续上升,其中板材价格涨幅较上月有所减小。见表7。

表6 CRU国际钢材价格指数变化表

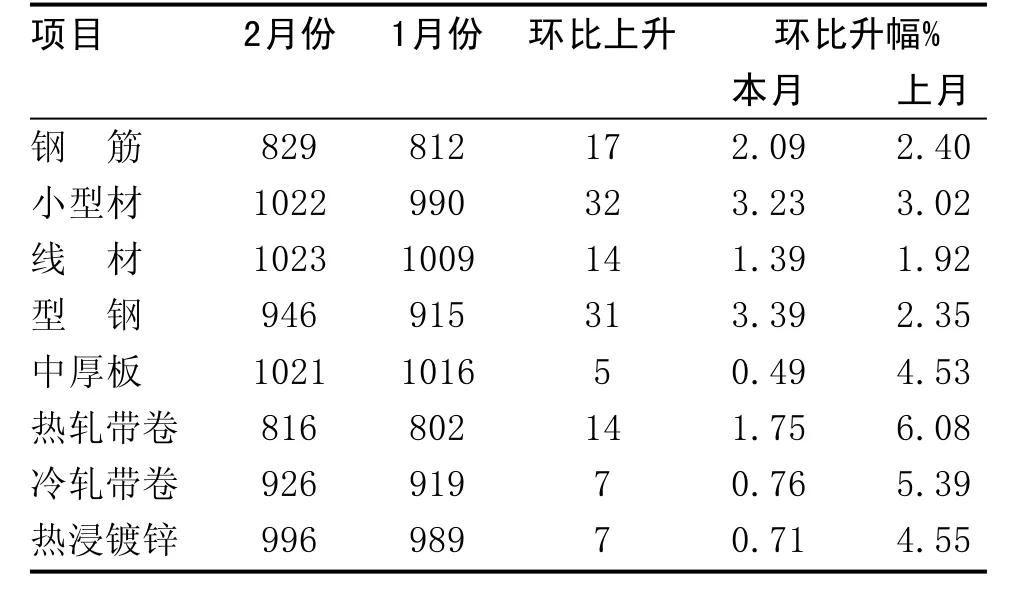

表7 美国中西部钢厂钢材出厂价格变化情况表美元/吨

(2)欧洲市场

2月末,CRU欧洲钢材价格指数为185.8点,环比上升12.3点,升幅为7.1%。2月份,欧元区经济景气指数升至94.4点,环比上升1.0点,为连续第二个月上升;制造业PMI升至49.0%,比上月上升1.2个百分点,虽仍低于50%,但已连续6个月上升。在欧洲主要经济体中,德国和英国制造业PMI分别为50.2%和51.2%,尽管均环比下降0.8个百分点,但连续第二个月保持在50%以上;法国和荷兰的PMI分别为50.0%和50.3%,环比分别上升1.5和1.3个百分点;意大利PMI为47.8%,环比上升1.0个百分点,虽仍低于50%,但已连续4个月上升。随着需求形势好转,本月英国市场主要钢材品种价格均有所上升。见表8。

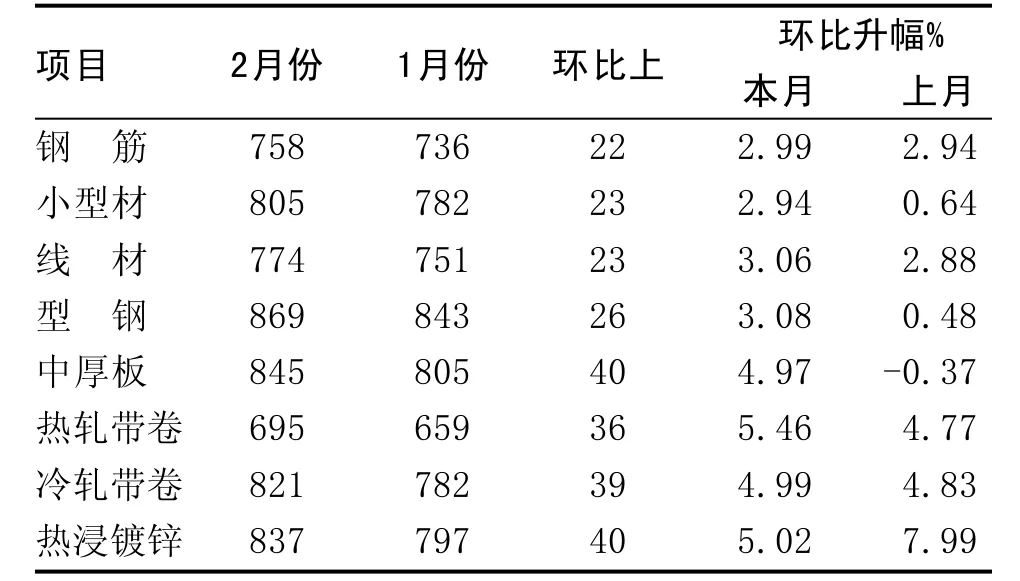

表8 英国市场钢材价格变化情况 美元/吨

(3)亚洲市场

2月末,CRU亚洲钢材价格指数为203.9点,环比上升1.1点,升幅为0.5%。2月份,日本制造业PMI升至50.5%,尽管环比下降0.2个百分点,但已连续3个月保持在50%以上;亚洲其他主要经济体中,中国制造业PMI为51.0%,连续3个月环比上升;韩国和中国台湾地区PMI分别为50.7%和52.7%,重新回到50%以上,分别环比上升1.5和3.8个百分点;印度PMI为56.6%,环比下降0.9个百分点。亚洲主要经济体制造业保持扩张态势,市场需求保持增长。本月远东市场长材价格继续保持平稳,板材价格则继续小幅回升走势。见表9。

表9 远东市场钢材到岸价格变化情况表 美元/吨

四、后期钢材市场价格走势分析

随着天气逐渐转暖,国内市场钢材需求会有一定增加。但由于用钢行业增速放缓,供需矛盾仍较尖锐,钢材社会库存量偏高,后期市场钢材价格大幅回升的可能性较小。

1.钢铁需求保持增长,库存相对偏高

今年以来,国际金融危机还在发展,部分发达经济体增长动力不足,新兴经济体面临通胀和经济增速回落的双重压力。从国内形势看,经济增长存在下行压力,影响了钢铁需求增长。但同时也要看到,今年是“十二五”规划周期中的第二年,是规划项目落地开工较集中的年份,受既定项目开工和需求缺口推动,电力、农田水利、交通等基础设施投资增速将有所回升,固定资产投资增长有望继续保持增长;为加强农业农村基础设施建设,今年中央财政用于“三农”的投入达12287亿元,比上年增加1868亿元;去年新开工建设的城镇保障性安居住房1043万套(2011年基本建成432万套)今年将继续进行,随着保障房陆续建成、入住和居民收入增长,汽车、家电和建材等消费也将有所回升;随着产品结构调整和技术升级,装备制造业也将有所发展,钢铁需求有望保持小幅增长。但由于螺纹钢、线材库存量迅速攀升,要消化库存至少要两、三个月的时间;机械、汽车、建材和轻工等相关下游行业增长也有待于进一步提高,近期钢材价格大幅上涨动力不足。

2.钢铁产能大幅增长,市场供需矛盾尖锐

据国家统计局数据,去年全国黑色金属冶炼及压延固定资产投资达3860亿元,比上年增加投资约400亿元,同比增长14.6%,较上年增速提高了8.5个百分点;另据钢铁协会统计,去年全国新投产炼钢产能约8000万吨,考虑到淘汰落后产能约3000万吨,实际净增炼钢产能约5000万吨。今年前2个月,全国粗钢产量达1.126亿吨,平均日产粗钢187.7万吨,比上年12月日产水平高19.4万吨,增长11.5%。在国内钢铁产能大幅增长的同时,国际市场需求增长缓慢。据国际货币基金组织1月份《世界经济展望》中预测,受债务危机困扰,欧元区今年经济将呈现为负增长,新兴经济体经济增速也将较上年回落0.8个百分点,国际市场钢铁需求增长缓慢,我国钢材出口难度加大。在国内需求不旺情况下,钢材出口下滑将使国内市场供需矛盾更趋尖锐。

3.钢铁生产成本居高不下,企业经营压力较大

虽然铁矿石等原燃材料价格有所回落,但钢铁生产成本仍处于较高水平。国家从今年2月1日起调高了铁矿山的资源税征收比例(由原按60%征收调为按80%征收),每吨原矿将多交资源税3元;煤炭价格一直处于高位波动态势,已成为全行业亏损的另一个重要原因;由于火电企业大面积亏损,国家已经于去年1 2月1日上调了销售电价(平均每度3分),其影响将在今年显现;企业职工工资上涨,吨钢人工成本也将呈上升趋势。此外,企业在节能、环保等非盈利项目方面投入较大,运行成本也将有所增加,钢铁企业仍面临成本高、效益低的经营压力。

4.央行对货币政策预调微调,流动性趋紧状况有望好转

温家宝总理在第十一届人大第五次会议上所做的《政府工作报告》中提出,今年我国将继续实施稳健的货币政策,广义货币预期增长14%,将比去年提高0.4个百分点左右;居民消费价格涨幅控制在4%左右,比上年5.4%水平,回落1.4个百分点。CPI涨幅保持较低水平,给货币政策预调微调提供了更大的空间。在年初央行召开的2012 年工作会议上,央行表示,为保证国民经济“稳中求进”目标实现,今年将着力优化信贷结构,加强对国家重点在建续建项目和保障性住房建设的支持力度,对符合产业政策的企业特别是小型微型企业,对企业技术改造的信贷支持,预计后期市场流动性趋近状况会有所好转。

后期市场需要关注的主要问题

一是进口铁矿石价格波动运行。据中国铁矿石价格指数(CIOPI)监测,2月末,进口铁矿石平均到岸价格为138.21美元/吨,环比上升1.37美元/吨;3月前两周平均价格分别为143.33美元/吨和140.73美元/吨,均高于2月末水平。铁矿石价格虽在近期有所上升,但从长期的供求关系看,仍有较大的下降空间。

二是长材库存明显上升,后期市场压力较大。2月末,螺纹钢、线材库存均达到历史最高水平,分别比上年末增加358万吨和139万吨,增幅分别为73.58%和124.34%。同期二级螺纹钢和高速普线的国内市场平均价格分别为4209元/吨和4234元/吨,分别比上年末价格下跌120元/吨和231元/吨。由于长材库存较高,后期市场压力仍会较大。

三是钢铁企业要加大调整产品结构,努力提高经济效益。目前钢铁行业面临大面积亏损的严峻形势,钢铁企业必须密切关注市场,根据市场需求调整品种结构,提高产品附加值,坚持不给钱不发货、低于制造成本不生产的经营原则,努力提高企业经济效益。